Как вернуть налог по енвд

Как предпринимателю или организации вернуть переплату по налогам

Нередко организации или ИП уплачивают налог в большей сумме, чем необходимо. Излишне уплаченный налог по-простому называется переплатой. Переплату можно вернуть, либо зачесть в счёт других налогов или долга. Вместе с членом Палаты налоговых консультантов Гульнарой Волынец объясняем, как вернуть излишне уплаченные деньги.

Статья будет полезна и для ИП, и для юридических лиц.

Почему возникает переплата и как узнать о ней

Переплата может возникнуть из-за ошибки налогоплательщика, либо из-за ошибки налоговиков. Чаще всего это происходит вот по каким причинам:

Бухгалтер использовал не ту налоговую ставку, поэтому неправильно рассчитал налог.

Налогоплательщик по ошибке указал в платёжке завышенную сумму или неверный код бюджетной классификации (КБК).

Законодательство ввело налоговую льготу, действие которой распространяется на прошлые периоды. Бухгалтеру следовало пересчитать налог, а он этого не сделал.

Иногда бухгалтера специально вносят больше денег при оплате налога, чтобы обезопасить себя и компанию.

Какой бы ни была причина переплаты, налоговый кодекс закрепляет право компании или индивидуального предпринимателя на зачёт или возврат лишней суммы.

Выявить факт излишней уплаты налогов может как бухгалтер, так и налоговая инспекция.

Если первыми переплату обнаружили налоговики, они обязаны сообщить об этом в течение десяти рабочих дней, согласно п.3 ст. 78 НК РФ . Сообщение о переплате налоговики направят либо по почте заказным письмом, либо через личный кабинет налогоплательщика.

На практике налоговики сообщают о переплате не всегда. Поэтому лучше не ждать их милости и проверять самостоятельно. Проверить наличие задолженностей или переплат можно с помощью акта совместной сверки расчётов с налоговой . Если есть несоответствие между начисленными и уплаченными налогами, акт это покажет.

Чтобы запросить сверку, необходимо подать в налоговую заявление. Утверждённой формы заявления нет, главное указать в нём название фирмы, ИНН, адрес и телефон, а также налоги, по которым нужно свериться.

Общий срок сверки расчётов — десять дней. Если в ходе сверки обнаруживаются расхождения в цифрах, срок увеличивается до 15 рабочих дней.

Налогоплательщик может согласиться с актом и подписать его «без разногласий», либо не согласиться и подписать «с разногласиями». Сверка будет продолжаться до тех пор, пока не выяснится, кто совершил ошибку: бухгалтер или налоговая.

Чтобы сэкономить время, лучше заказать акт сверки через личный кабинет. Заявление писать не нужно, и документ будет готов через пару дней. Для этого в личном кабинете налогоплательщика нажмите на «Сверки с бюджетом» → «Направить заявление об инициировании процедуры проведения совместной сверки расчётов с бюджетом».

Что делать с переплатой по налогу

Если вы обнаружили переплату, у вас есть два варианта:

Зачесть её в счёт будущих платежей или существующего долга.

Вернуть её на расчётный счёт.

Как зачесть переплату в счёт задолженности или будущих платежей

Переплатой можно покрыть задолженность по налогам, штрафам, пеням, либо направить её в счёт будущих платежей.

До 1 октября 2020 года действовало правило: федеральный налог — в федеральный бюджет, региональный налог — в региональный бюджет, местный налог — в местный бюджет. И зачесть переплату по региональному налогу в счёт местного налога было нельзя.

Важно. С 01.10.2020 переплату можно зачесть в счёт любого налога, независимо от того, федеральный он, региональный или местный. Еще переплату можно зачесть в счёт штрафов и пеней, которые относятся к любым налогам.

Например , ИП Соболев переплатил по упрощёнке 6 тыс. руб. Еще он должен заплатить налог на имущество в размере 4 тыс. руб. Соболев может написать заявление на зачёт переплаты. Несмотря на то, что УСН — это региональный налог, а налог на имущество — местный налог, зачёт допускается.

Однако есть два исключения:

Нельзя зачесть переплату в счёт недоимки или будущих платежей по НДФЛ.

Не получится зачесть переплату в счёт штрафа, установленного КоАП (к примеру, за нарушение порядка применения контрольно-кассовой техники). Налоговый кодекс не предусматривает такую возможность.

Чтобы зачесть переплату в счёт предстоящих платежей, подайте в налоговую инспекцию по месту учёта заявление по форме КНД 1150057 . Подать можно лично, по почте, либо через личный кабинет.

Решение о зачёте суммы налоговики примут в течение десяти дней.

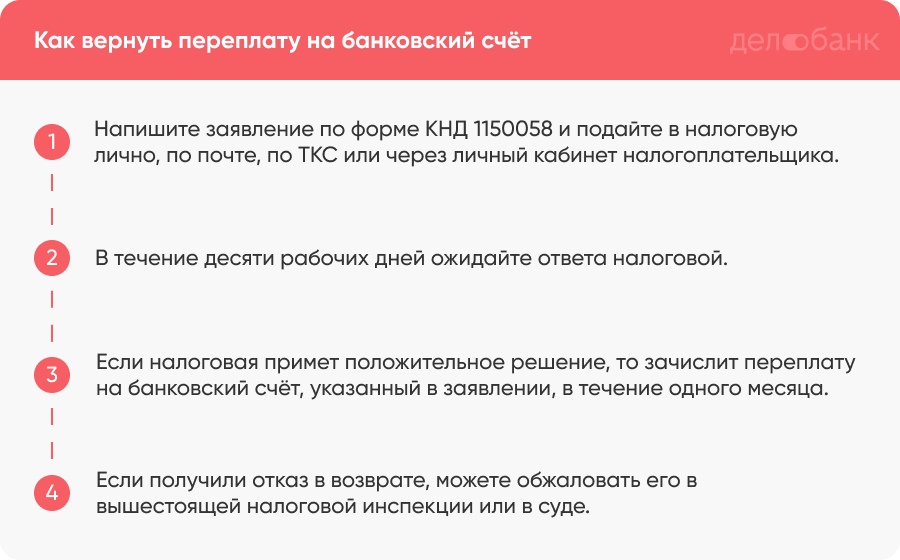

Как вернуть переплату на банковский счёт

Шаг 1. Напишите заявление по форме КНД 1150058 . Заявление можно подать в бумажном виде лично или по почте, либо в электронном виде по ТКС или через личный кабинет. По общему правилу, к заявлению не нужно прикладывать дополнительные документы. Однако если переплата образовалась из-за ошибки в декларации, сначала сдайте исправленную декларацию.

Шаг 2. Дождитесь ответа налоговой. Инспекция будет рассматривать заявление в течение десяти рабочих дней. Затем либо вернёт деньги, либо откажет в возврате. Об отказе налоговая сообщит в течение пяти дней со дня принятия решения.

Важно. Отказ в возврате можно обжаловать в вышестоящем налоговом органе, а затем в суде.

Шаг 3. Проверьте, пришли ли деньги. Если налоговики примут положительное решение, то вернут деньги в течение месяца со дня получения заявления на возврат. Деньги поступят на тот банковский счёт, который вы указали в заявлении.

Если переплата следует из декларации, в том числе уточнённой, то деньги налоговики вернут не раньше, чем через месяц после окончания камеральной проверки этой декларации.

Если налоговая инспекция нарушит указанные сроки, то на невозвращенную сумму будут начисляться проценты за каждый календарный день просрочки.

Важно. Если у вас есть задолженность по другим налогам или долги по пеням и штрафам, то налоговая сначала зачтёт долг, затем вернёт остаток переплаты. Если долгов нет, налоговая вернет сумму переплаты полностью.

Как быть, если пропустили трёхлетний срок

По общему правилу, срок для зачёта или возврата переплаты — три года со дня уплаты налога. Если три года прошли — налоговая инспекция откажет.

Однако трёхлетний срок не всегда отсчитывается с даты уплаты. Например, переплата возникла из-за уплаты авансовых платежей по налогу на прибыль. А бухгалтер узнал о ней, когда подал декларацию по итогам года.

Поэтому если налоговая вам отказала, проверьте, знали ли вы о переплате в тот момент, когда она возникла. Или вы по объективным причинам узнали о ней позже.

Если со дня, как налогоплательщик реально узнал об излишке, три года еще не истекли, можно обратиться в суд. Суд считает трёхлетний срок с момента, когда компания узнала или должна была узнать о переплате. При этом судья проверит причины, из-за которых фирма или ИП не смогли узнать о переплате раньше.

Например, фирма «Спектр» подала декларацию по налогу на прибыль и уплатила налог за 2016 год 13 марта 2017 года. 20 марта 2020 года фирма подала уточнённую декларацию за 2016 г. В ней она дозаявила расходы, которые не могла отразить в первичной декларации из-за судебного спора с контрагентом. В результате, после подачи уточнённой декларации, образовалась переплата. 10 июля 2020 г. компания подала заявление о возврате излишне уплаченного налога. Инспекция отказала в возврате налога, так как с момента его уплаты (13 марта 2017 г.) прошло больше трёх лет. Однако организация может добиться возврата налога через суд, так как о переплате ей стало известно только 20 марта 2020 г., когда были скорректированы данные учёта. Если считать три года от этой даты, то на момент подачи заявления срок возврата еще не прошел.

Как самозанятому вернуть переплату по налогу

Для самозанятого действует общий порядок возврата переплаты: нужно подать заявление в налоговую . Однако поскольку самозанятый платит налог на основе тех доходов, которые сам задекларировал, переплату он может обнаружить только самостоятельно.

Например, Марина — переводчик. Она платит НПД. Марина заплатила налог за декабрь, а потом заметила, что ошиблась в одном чеке на 3 тыс. руб. Марина аннулировала чек с ошибкой, сформировала новый чек и передала данные в налоговую. Затем написала заявление на зачёт переплаты в счёт следующего НПД.

Если вы самозанятый и заметили переплату по налогу, сначала аннулируйте ошибочный чек, затем создайте новый чек с верной суммой. Потом решите, что лучше сделать с переплатой: вернуть (напишите заявление), либо зачесть (в счёт будущего НПД).

Коротко о главном

Если возникла переплата по налогам, вы можете её вернуть живыми деньгами, либо зачесть в счёт будущих платежей или долга.

Чтобы зачесть излишек в счёт существующей задолженности или будущего платежа, напишите заявление по форме КНД 1150057 и подайте в налоговую инспекцию по месту учёта. Налоговая примет решение в течение десяти дней. Зачесть переплату с 01.10.2020 разрешено в счёт налога любого уровня.

Чтобы вернуть переплату на банковский счёт, напишите заявление по форме КНД 1150058 и подайте в налоговую лично, по почте, по ТКС или через личный кабинет. Налоговики примут решение в течение десяти дней, затем вернут деньги в течение месяца. Если будет проводиться камеральная проверка — в течение четырёх месяцев.

Почаще заглядывайте в личный кабинет налогоплательщика: ФНС направляет туда сообщения о переплатах, либо о долгах. Так вы вовремя обнаружите несоответствие между начисленными и уплаченными налогами, и сможете исправить ситуацию.

Проводите сверку расчётов с налоговиками. В идеале так: сдали декларацию, прошла камеральная проверка (три месяца), можно проводить сверку. Лучше заказывать акт сверки через личный кабинет: сделают за два дня.

Зачесть или вернуть деньги получится в течение трёх лет с момента уплаты налога. Если трёхлетний срок пропущен, обращайтесь в суд. Но придётся доказать: а) переплата действительно была б) вы узнали о ней гораздо позже по объективным причинам.

Переплата по ЕНВД: как вернуть

Плательщики ЕНВД могут вернуть переплату по «вмененному налогу» в соответствие с порядком, предусмотренным действующим законодательством. В статье разберем, когда возникает переплата по ЕНВД: как вернуть сумму переплаты, когда ФНС может отказать плательщику в возврате переплаты по ЕНВД.

ВНИМАНИЕ! Начиная с отчетности за IV квартал 2018 года, будет применяться новая форма налоговой декларации по единому налогу на вмененный доход, утвержденная Приказом ФНС России от 26.06.2018 N ММВ-7-3/414@. Сформировать декларацию ЕНВД без ошибок можно через этот сервис, в котором есть бесплатный пробный период.

Налоговые обязательства плательщика ЕНВД

Субъекты хозяйствования могут быть признаны плательщиками ЕНВД при соблюдении следующих условий:

- вид деятельности организации/ИП соответствует перечню согласно пункту 2 ст. 346.26 НК РФ (розничная торговля, общепит, бытовые услуги, СТО, автостоянки, грузо- и пассажироперевозки, ветеринарные услуги, т.п.);

- количество сотрудников – не более 100 человек;

- субъект хозяйствования не является крупным налогоплательщиком (согласно классификации ФНС).

При выполнении вышеуказанных требований организация/ИП могут перейти на уплату ЕНВД.

Отметим, что субъекты хозяйствования могут совмещать использование ЕНВД с УСН/ОСНО, при условии ведения раздельного учета в соответствие с видами деятельности.

Как рассчитать и оплатить ЕНВД

Порядок расчета и оплаты ЕНВД закреплен в ста. 346.26 НК, согласно которой утверждена следующая формула расчета налога:

ЕНВД = (НалБаза * НалСтавка) * СтрВзносы,

где НалБаза – величина налоговой базу для расчета ЕНВД;

НалСтавка – налоговая ставка, утвержденная в размере 15%;

СтрВзносы – сумма страховых взносов, начисленная субъектом хозяйствования в установленном порядке.

При расчете налоговой базы ЕНВД учитываются следующие показатели:

- БазДоход – базовая доходность, размер которой утверждается на законодательном уровне в зависимости от вида деятельности и региона;

- ФизПоказ – физический показатель ведения деятельности (для пассажирских перевозок – вместимость ТС в виде количества пассажиров, для заведений общепита – размер зала в квадратных метров, т.п.).

Формула расчета налоговой базы ЕНВД выглядит так:

НалБаза = БазДоход * ФизПоказ.

Бланк декларации ЕНВД можно скачать здесь ⇒ Декларация ЕНВД (бланк).

Освобождение от налогов для плательщиков ЕНВД

Организации и предприниматели, выбравшие ЕНВД в качестве системы налогообложения, освобождаются от уплаты:

- налога на прибыль (юрлица);

- НДФЛ (ИП);

- налог на имущество;

- НДС.

При этом организации и ИП, которые выступают налоговыми агентами по НДФЛ в отношении наемных сотрудников, сохраняют обязательства по уплате подоходного налога в общем порядке.

Когда возникает переплата по ЕНВД

У плательщика ЕНВД может возникнуть переплата по налогу, сумма которой может быть зачтена в счет предстоящих платежей либо возвращена на расчетный счет организации.

Ниже рассмотрены типовые ситуации, при которых возникает переплата по ЕНВД.

Ситуация №1. Ошибка при оплате налога

12.10.18 бухгалтер ООО «Торг Плюс» составил и подал в ФНС декларацию по ЕНВД за 3 квартал 2021, согласно которой сумма оплаты налога в бюджет составляет 54.303 руб.

14.10.18 при заполнении платежного поручения бухгалтер ООО «Торг Плюс» допустил ошибку и перечислил в бюджет сумму 58.303 руб., в связи с чем образовалась переплата по налогу в сумме 4.000 руб.

Ситуация №2. Неверный расчет налога

14.10.18 ИП Корнеев подал в ФНС декларацию по ЕНВД за 3 квартал 2021 на сумму 41.003 руб. 15.10.18 данная сумма налога перечислена в бюджет.

При расчете налога Корнеев не учел сумму страховых взносов, начисленных и уплаченных за себя и наемных работников, в сумме 9.512 руб. В связи с этим 17.01.18 Корнее подает в ФНС уточненную налоговую декларацию с указанием новой суммой налога – 31.491 руб. (41.003 руб. – 9.512 руб.).

По состоянию на 18.01.18 за Корнеевым числится переплата по ЕНВД в размере 9.512 руб.

Ситуация №3. Отмена ЕНВД на территории муниципального управления

ИП Губарев – плательщик ЕНВД, ведет деятельность в сфере общепита на территории пгт. Северное Хабаровской области.

01.04.18 Губарев подал в ФНС декларацию по налогу на сумме 30.760 руб. Налог уплачен в бюджет в день подачи налоговой декларации.

02.04.18 из информации на сайте ФНС, Губарев узнает о том, что с 20.03.18 ЕНВД отменен на территории пгт. Северное. Таким образом, за Губаревым числится переплата по налогу за период с 20.03.18 по 31.03.18.

Переплата по ЕНВД: как вернуть

Ниже представлена пошаговая инструкция, которая поможет организации-плательщику ЕНВД или предпринимателю-«вмененщику» вернуть переплату по налогу.

Шаг-1. Сверка с ФНС

Первым этапом возврата переплаты ЕНВД является утверждение суммы переплаты между плательщиком и ФНС. Для этого сторонам необходимо провести сверку взаиморасчетов с фискальной службы и оформить соответствующий акт. Бланк акта сверки с ФНС можно скачать здесь ⇒ Акт сверки с ФНС (бланк).

О том, как произвести сверку расчетов с ФНС, читайте ⇒ в нашей статье.

Шаг-2. Составление заявления на возврат переплаты

Сверив расчеты с ФНС и утвердив сумму переплаты, налогоплательщик может переходить к этапу составления заявления на возврат средств.

Заявление на возврат переплаты необходимо заполнить на бланке установленного образца, форму которого можно скачать здесь ⇒ Заявление о возврате налогов и сборов.

Заявление содержит следующую информацию для заполнения:

- код налогового органа, в который подается заявление (территориальная ФНС по месту регистрации предприятия);

- наименование организации/ ФИО ИП;

- код возврата (1 – излишне уплаченная сумма; 2 – излишне взысканная; 3 – подлежащая возмещению);

- сумма возврата в рублях;

- код налога (значение «1»);

- налоговый период;

- КБК, ОКТМО;

- реквизиты для возврата средств (наименование банка, БИК, расчетный счет, данные о получателе).

Шаг-3. Обращение в ФНС

Оформление заявление с подписью руководителя и печатью организации плательщик (его представитель) передает в территориальный орган ФНС по месту регистарации (для юрлиц – ФНС по юрадресу, для ИП – ФНС по месту прописки предпринимателя). При получении документа сотрудник ФНС ставит в заявлении соответствующую отметку (текущая дата, ФИО, должность, подпись).

Шаг-3. Возврат переплаты на расчетный счет плательщика

По факту обращения плательщика с заявлением ФНС предоставляется право на проведение камеральной проверки документов и расчетов сроком до 3-х календарных месяцев. Цель проверки – подтверждение наличия задолженности ФНС перед организацией/ИП, суммы долга, права плательщика на возврат (отсутствие задолженностей по налогу, штрафам, пеням).

В случае если требование плательщика о возврате переплаты признано ФНС необоснованным, то в адрес организации/ИП направляется уведомление об отказе в выплате, с указанием аргументированных причин

Отказ ФНС в возврате переплаты по ЕНВД

Переплата по ЕНВД может быть зачислена в счет будущих оплат по налогу либо возвращена на расчетный счет организации (ИП). Решение о способе возврате переплаты (зачет или зачисление средств на счет) организация принимает самостоятельно, о чем уведомляет фискальную службу в соответствующем порядке.

При этом ФНС вправе отказать плательщику в возврате переплаты при наличии веских оснований, подробнее о которых мы расскажем в примерах ниже.

Основание №1. Наличие задолженности по налогу

ИП Куприков – плательщик ЕНВД (розничная торговля). В 2021 году Куприков подавал декларации и оплачивал ЕНВД в следующем порядке:

- за 1 кв. 2021 – декларация подана 02.03.18, налог оплачен 05.03.18;

- за 2 кв. 2021 – декларация подана 04.04.18, налог оплачен 29.04.18;

- за 3 кв. 2021 – декларация подана 08.10.18, налог оплачен 12.10.18.

При оплате ЕНВД за 2 кв. 2021 Куприковым нарушен срок – оплата перечислена 29.04.18, то есть на 4 дня позже установленного срока (до 25-го числа месяца, следующего за отчетным). В связи с этим ФНС начислена пеня за просрочку в размере 142,22 руб.

При оплате налога за 3 кв. 2021 Куприков допустил ошибку в платежном поручении, в связи с чем возникла переплата по ЕНВД в размер 90,00 руб.

15.10.18 Куприков обратился в ФНС с заявлением о возврате переплаты 90,00 руб., но получил отказ фискальной службы. Основание отказа – при наличии задолженности по ЕНВД (недоимка, штраф, пеня), сумма переплаты первоначально засчитывается для погашения задолженности.

Основание №2. Истечение срока давности

12.04.2012 бухгалтер ООО «Фаза-М» перечислил в бюджет ЕНВД за 1 квартал 2012 в размер 40.316 руб.

15.08.2021 бухгалтером организации обнаружена ошибка в расчетах по налогу и при заполнении декларации, в результате которой возникла переплата по налогу за 1 кв. 2012 в сумме 3.004 руб.

16.08.2021 бухгалтер ОО «Фаза-М» обратился в ФНС с заявлением о возврате суммы переплаты за 1 кв. 2021. В ответ на обращение от ФНС поступил отказ. Основание отказа – обращение о возврате переплаты по налогу принимаются ФНС в течение 3-х лет с момента возникновения такой переплаты. В случае если переплата возникла ранее установленного срока, урегулирование вопросов с ФНС производятся в судебном порядке.

Как предпринимателю вернуть переплату из налоговой

Бывает, что у ИП или компании возникает переплата по налогам, сумма может быть существенной. Налоговая не возвращает деньги автоматически — сначала предприниматель должен доказать переплату и написать заявление для ее возвращения.

Как возникает переплата по налогам

Переплата может возникнуть по любым видам платежей в бюджет— налогам или страховым взносам. Это может произойти того, что изменились правила расчета, предприниматель ошибся в реквизитах при проведении платежа, ИП или компания переехали в другой регион с пониженной налоговой ставкой, налоговая по ошибке дважды списала налог или предприниматель не знал о положенной льготе.

Изменились правила расчета налогов или взносов. Бывает, что по новому закону изменяется порядок расчетов или снижаются налоговые ставки. Предприниматель может об этом не знать и продолжать платить в бюджет по старым правилам — больше, чем нужно.

ФНС изменила правила расчета дополнительных страховых взносов для ИП на УСН «Доходы минус расходы»: раньше считали процент от валового дохода, а теперь от прибыли. Рассмотрим сразу на примере. Представим, что годовой доход ИП — 3 500 000 ₽, расходы — 2 000 000 ₽.

| Как считали раньше | Как надо считать по новым правилам | |

|---|---|---|

| Доход ИП, с которого считается взнос | 3 500 000 ₽ | 3 500 000 − 2 000 000 = 1 500 000 ₽ |

| Величина взноса | 1% × (3 500 000 − 300 000) = 32 000 ₽ в год | 1% × (1 500 000 − 300 000) = 12 000 ₽ в год |

Таким образом, если предприниматель не знал о новой системе расчета, он каждый год переплачивал 20 000 ₽.

ИП или компания ошиблись в реквизитах при уплате налогов. Если отправить платеж по неправильным реквизитам, по одному налогу может быть переплата, а по другому — долг.

Бухгалтер оформлял платежи в налоговую и перепутал коды классификации доходов — КБК: вместо номера 182 1 05 06000 01 1000 110 он случайно вписал 182 1 01 02010 01 1000 110. этого деньги ушли не в счет налога ИП, а в счет НДФЛ — налога на доходы физлиц. Но НДФЛ клиент раньше заплатил уже сам, поэтому по нему образовалась переплата. А вот налог ИП так и остался неуплаченным.

ИП или компания переехали в регион с пониженной налоговой ставкой. Бывает, что по одному и тому же виду деятельности в разных регионах разные налоговые ставки. Если предприниматель жил в одном регионе, а потом переехал — у него может возникнуть переплата.

ИП работал на упрощенке в Петербурге и платил 6% с доходов. В третьем квартале года переехал жить в Крым и сменил прописку — ставка стала 4%. ИП не знал о пониженной ставке и заплатил налогов больше, чем нужно.

Налоговые инспекторы по ошибке дважды взыскали налог. Это происходит при одностороннем списании налога, штрафа или пеней с расчетного счета. Например, налогоплательщик уже перечислил налоги, но деньги до налоговой инспекции еще не дошли, а ФНС списывает суммы автоматически. Получается, что один и тот же налог уплачен два раза.

Предприниматель не воспользовался льготами. Применять льготы и вычеты — право налогоплательщика, а не требование, поэтому в таких случаях налоговая не будет искать переплату сама. Но ее может найти предприниматель и вернуть деньги.

ИП на УСН «Доходы» не знал, что можно законно уменьшить налог на сумму страховых взносов, и заплатил в бюджет и то и другое: 169 126 ₽ + 40 874 ₽. Он подал заявление о перерасчете, и налоговая согласилась, что образовалась переплата.

Не все излишки денег будут считаться переплатой:

- Налоговая не будет возвращать деньги ошибки в подборе системы налогообложения. ИП отработал год на ОСНО, а потом перешел на УСН. За два года он заработал одинаковое количество денег, но сумму налогов заплатил разную. Однако переплаты здесь не будет.

- Переплатой не считаются авансовые платежи. Например, страховые взносы, которые бизнес платит по кварталам, налоговая спишет только 1 января следующего года. До тех пор в кабинете налогоплательщика они будут выглядеть как переплата, хотя фактически предприниматель их просто вносит авансом.

В этих двух случаях деньги вернуть не получится.

Как узнать о переплате

О переплате можно узнать тремя способами:

- О переплате сообщает налоговая. Налоговая может найти переплату только при проверке, но специально отслеживать такие случаи она не обязана.

- Предприниматель находит переплату самостоятельно. Он может проверить платежи в налоговую и найти излишне уплаченные суммы.

- Переплату обнаруживает бухгалтер. Например, если он решит сделать сверку с налоговой.

Дальше подробно про каждую ситуацию.

О переплате сообщает налоговая

Налоговая может обнаружить только некоторые виды переплат:

Если есть изменения в законах или по ошибке списалась двойная сумма налогов — такую переплату инспектор увидит.

Если предприниматель или компания не используют положенные льготы или вычеты и этого переплачивают в бюджет — налоговая вряд ли об этом сообщит.

Налоговая проверяет состояние расчетов с бюджетом в двух случаях:

- при камеральной проверке — после подачи каждой декларации;

- если были изменения в законах.

Переплата будет видна в личном кабинете налогоплательщика или в справке о состоянии счетов, которую можно скачать в этом же кабинете.

Так отображается переплата в личном кабинете ИП

Так отображается переплата в личном кабинете ИП

В справке о состоянии счетов переплата отображается в графе «Состояние расчетов по налогу».

Если есть долг, его обозначают в справке знаком «−», если есть переплата — знаков перед суммой не добавляют. В нашем случае отображается переплата по налогам — 12 334 ₽

Если есть долг, его обозначают в справке знаком «−», если есть переплата — знаков перед суммой не добавляют. В нашем случае отображается переплата по налогам — 12 334 ₽

Предприниматель самостоятельно обнаружил переплату

Чтобы найти переплату самостоятельно, следует посчитать сумму, которую нужно заплатить налоговой, и проверить, сколько денег реально заплатили. Разница между этими суммами и будет переплатой.

Возьмем пример про новый расчет страховых взносов для ИП на УСН «Доходы минус расходы», который рассматривали выше.

Посчитать сумму, которую надо заплатить. ИП заработал за год 3 500 000 ₽ и потратил 2 000 000 ₽. По старым правилам расчета предприниматель должен заплатить 1% с валового дохода — 32 000 ₽. По новым правилам расчета он должен заплатить 1% с обычного дохода — 12 000 ₽.

Проверить, сколько реально заплатили. Для этого нужно получить выписку о расчетах — в личном кабинете налогоплательщика или в налоговой. Сумма, которую перевел предприниматель, будет в графе «Кредит».

Если предприниматель заплатил 32 000 ₽, а нужно было 12 000 ₽, то в графе «Переплата по виду платежа» будет стоять сумма 20 000 ₽ без знака минус. Это и есть переплата.

В графе «Кредит» указаны суммы, которые предприниматель заплатил налоговой, — 32 000 ₽, в графе «Переплата» — долги и излишки. В нашем случае переплата — 20 000 ₽

В графе «Кредит» указаны суммы, которые предприниматель заплатил налоговой, — 32 000 ₽, в графе «Переплата» — долги и излишки. В нашем случае переплата — 20 000 ₽

О переплате узнал бухгалтер

Бухгалтер может обнаружить переплату так же, как ИП или владелец компании: узнать о новом законе или увидеть переплату в личном кабинете налогоплательщика. А еще бухгалтер может найти ошибки в ведении учета, которых образовалась переплата, неочевидная для налоговой.

Онлайн-школа работала с бухгалтером на аутсорсе, а потом подключила бухгалтерское обслуживание в Тинькофф Бизнесе. Бухгалтер проанализировала декларацию школы за прошлый год и выяснила, что предприниматель заплатил налоги дважды. Бухгалтер смогла доказать переплату и вернуть школе 1,3 млн рублей.

Когда можно вернуть переплату

Подать заявление на возврат переплаты можно в течение трех лет со дня уплаты суммы. Считается дата поступления денег в бюджет.

Если переплату нашла налоговая, три года будут считаться с момента получения уведомления почтой или в кабинете налогоплательщика.

Если предприниматель обнаружил переплату только через три года после перечисления денег в бюджет, он вообще может не вернуть деньги.

Этапы возврата переплаты

Чтобы вернуть деньги, сначала нужно доказать налоговой, что переплата есть. Процесс состоит из четырех этапов:

- Написать заявление на перерасчет. К нему можно приложить доказательства: платежные поручения или другие документы, подтверждающие переплату.

- Подождать, пока налоговая проведет проверку. Иногда проверки может не быть, тогда налоговая сразу присылает решение.

- Дождаться решения налоговой о переплате. Налоговая может подтвердить переплату или не обнаружить ее. Если переплату не обнаружили, то нужно все перепроверить и еще раз подать заявление о перерасчете.

- Написать заявление на возврат переплаты. Когда налоговая получает заявление, она дает распоряжение казначейству перечислить деньги на расчетный счет предпринимателя.

Чаще всего процесс возврата занимает до нескольких месяцев. Представим на схеме сроки каждого этапа, а дальше подробно разберем каждый из них.

Процесс возврата переплаты может занимать до года

Написать заявление на перерасчет

Заявление нужно писать, только если вы обнаружили переплату самостоятельно и она не отражена в выписке или в кабинете налогоплательщика. Если налоговая сама подтвердила переплату — можно пропустить этот и следующие два шага и сразу писать заявление о возврате.

Заявление на перерасчет составляется в свободной форме, в нем обязательно нужно указать:

- Название и адрес налоговой.

- Данные налогоплательщика: название, ИНН, юридический адрес.

- За какой период и по каким налогам ФНС надо провести сверку.

- Доказательства переплаты: платежные поручения, справку о состоянии счетов или выписку по счету.

- Дату составления заявления.

Подать заявление на перерасчет можно в любой момент.

Подождать, пока налоговая проведет проверку

Когда ИП или компания подали заявление на перерасчет, налоговая начинает проверку. В течение 30 дней она дает ответ по переплате.

Вариантов может быть два: ФНС подтвердит переплату или, наоборот, не обнаружит.

При отрицательном решении причины обычно не указывают. В таком случае бизнес может все перепроверить и подать заявление на перерасчет еще раз.

При положительном решении переходим к следующему этапу

Выбрать способ возврата переплаты

Если налоговая подтвердила переплату, деньги все равно автоматически не вернутся на счет. Нужно выбрать способ возврата переплаты:

- Зачесть в счет будущих платежей. Тогда в заявлении указывают налог, в счет которого будут списывать переплату.

- Вернуть на расчетный счет. В заявлении указывают реквизиты своего банковского счета.

Если у бизнеса есть долги перед бюджетом, сперва налоговая погасит их, а уже потом позволит распоряжаться остатком переплаты.

Написать заявление на возврат

Вернуть страховые взносы можно в любое время.

Вернуть переплату по налогам можно только после проверки. Если подать заявление раньше окончания проверки, налоговая может его отклонить. На разных системах налогообложения заявление на переплату подают в разное время:

| Система налогообложения | Когда подавать заявление |

|---|---|

| ОСН, УСН, ЕСХН | Не раньше чем через 3 месяца после подачи декларации |

| Патент | Не раньше чем через 10 дней после досрочного расторжения патента |

Когда налоговая получит заявление на возврат, она отправит распоряжение в казначейство, и деньги придут на счет бизнеса в течение двух месяцев.

Что делать, если три года на возврат уже прошли

Если вы обнаружили переплату, когда трехлетний срок уже истек, по заявлению в налоговую деньги вернуть не получится. Но можно обратиться в суд. Есть вероятность, что суд согласится с тем, что вы не могли узнать о переплате раньше, и обяжет налоговую выплатить вам деньги.

Суду важен не сам факт переплаты, а причина, по которой предприниматель не знал, почему переплатил налоги, и не пытался сделать возврат раньше. Если причина и доказательства весомые — шансы вернуть переплату высокие.

Бухгалтерское обслуживание от Тинькофф

Бухгалтер на удаленке без отпусков и выходных

- Расчет налогов для ИП на УСН «Доходы» и патенте

- Подготовка документов и отчетности по сотрудникам

- Консультации по льготам для бизнеса

Как вернуть деньги из налоговой, если заплатили лишнее

Переплатить налоги лучше, чем недоплатить. За недоплату начисляют штрафы и пени, а переплату можно вернуть или отдать в счет других налогов. Для этого придется заполнить документы, но почти всё можно сделать без похода в налоговую. Главное — успеть за три года.

Как узнать о переплате

Компания может узнать о переплате сама или от налоговой. По закону налоговая обязана сообщить о переплате письмом на адрес регистрации или уведомлением в личном кабинете на сайте налоговой. Оба способа ненадежные: письмо может потеряться, а личный кабинет проверяют не все. Поэтому лучше рассчитывать на себя.

Есть два способа узнать о переплате самостоятельно:

- проверять декларацию и квитанции. Можно заметить две оплаченные квитанции с одной суммой или ошибку в декларации;

- сверяться с налоговой. Заказывать акт сверки по налогам и взносам.

Сверка — это документ, в котором видно, сколько нужно было заплатить налогов и сколько заплатили. В ней можно узнать о задолженности на начало и конец периода.

Сверку можно заказать в налоговой или по интернету. Если заказываете в налоговой, придется писать заявление. У него нет строгой формы, можно написать произвольно:

Предприниматель составляет сверку от себя и приходит в налоговую с паспортом. А для компании в заявлении нужно указать ответственное лицо. Обычно это генеральный директор или главный бухгалтер. Чтобы подтвердить их полномочия, в налоговую нужно принести документы. Для директора это приказ о назначении, для бухгалтера — доверенность.

Личный кабинет юридического лица — lkul.nalog.ru

Личный кабинет индивидуального предпринимателя — lkip.nalog.ru

На сайте налоговой можно заказать сверку в личном кабинете: «Сверки с бюджетом» → «Направить заявление об инициировании процедуры…»

Если заказывать сверку в налоговой, ее готовят 10-15 рабочих дней. Через интернет — день-два.

Сверку лучше делать через три месяца после подачи декларации. За это время налоговая успеет проверить декларации, обновит информацию об оплате, и расчеты будут точными.

Компания на УСН подала декларацию 31 марта, сверку нужно заказывать с 30 июня.

ЕНВД сдают декларацию каждый квартал и могут запрашивать сверку, когда сдают следующую декларацию.

На патенте сумма налога фиксированная, и ее сложно переплатить, поэтому сверку можно делать раз в год.

В любом случае сверяться лучше после того, как сдали отчет.

Как вернуть деньги

Теперь, когда мы знаем о переплате, пора возвращать деньги. Порядок такой:

- написать заявление на возврат переплаты;

- получить ответ;

- проверить, что деньги пришли на счет.

Всё это занимает два месяца. Начнем.

Написать заявление на возврат переплаты. Его можно заполнить в личном кабинете на сайте налоговой или скачать и написать от руки. У заявления есть утвержденная форма, в ней нельзя делать ошибки.

В заявлении нужно указать счет для возврата денег. Чтобы помочь налоговой найти переплату, к заявлению можно приложить декларацию, квитанции об оплате налогов, справку о сверке. Это не обязательно, но ускорит процесс.

Иногда компании могут платить налоги в разных налоговых. Например:

ИП на ЕНВД встают на налоговый учет в каждом регионе, где работают.

ИП на патенте платят за патент там, где его купили, а остальные налоги — по месту регистрации.

ИП на упрощенке платят по месту регистрации, но встают на учет в налоговой по месту работы, если покупают нежилую недвижимость.

В этом случае возвращать деньги нужно из той налоговой, в которую отправили лишнее. Узнать это можно в личном кабинете:

Получить ответ по заявлению. Налоговая рассматривает заявление 30 рабочих дней. При положительном решении обычно сразу приходят деньги на реквизиты. Если к заявлению прикладывали сверку, ответ придет быстрее.

Получить деньги. Если налоговая найдет переплату, она вернет деньги на счет из заявления.

Сколько денег можно вернуть

Если нет долгов по налогам, вернется вся сумма переплаты. Иначе налоговая сделает взаимозачет, погасит долг за счет переплаты, а остаток вернет предпринимателю. Переплату можно оставить в счет будущих платежей, например если предприниматель будет платить авансовые платежи по упрощенке.

Автоматический взаимозачет можно сделать только по налогам одного типа. По налогам разного придется писать заявление на взаимозачет.

ИП Холоднов переплатил 13 000 рублей налогов в 2016 году. В 2017 году он, наоборот, задолжал 7000 рублей. Налоговая сделает взаимозачет: семь тысяч заберет себе для оплаты долга, а оставшиеся шесть тысяч вернет Холоднову.

Теперь у ИП Холоднова та же переплата по упрощенке, но долг по налогу на недвижимость. Налоговая не сделает взаимозачет, Холоднову придется писать заявление.

Чтобы зачесть переплату в счет долга или направить деньги на предстоящие платежи, пишут заявление по утвержденной форме.

Что может пойти не так

Налоговая может потерять заявление или не рассмотреть его вовремя. Если написали заявление, прошел месяц, а ответа на почте или в личном кабинете нет, нужно писать повторно.

Вернуть деньги можно в течение трех лет после переплаты — Статья 78, п. 7 Налогового кодекса

На возврат есть три года. Срок считается с момента переплаты: не когда предприниматель или налоговая ее заметили, а когда фактически переплатили. Эту дату можно посмотреть в сверке.

Если пропустить срок, деньги не вернутся. Но можно попробовать продлить его через суд. Тогда придется доказать, что не получали уведомление от налоговой.

ООО «Россервис» переплатило 682 451 рубль по разным налогам. В 2015 году организация сделала сверку с налоговой и обнаружила переплату. Но налоговая отказалась возвращать деньги, потому что налогоплательщик пропустил трехлетний срок возврата. Компания обратилась в суд.

Налоговая не смогла доказать, что предупредила истца о переплате вовремя. Суд посчитал, что «Россервис» может требовать переплату в течение трех лет с тех пор, как узнал о ней. Налоговая должна вернуть деньги. Судебное дело.

Налоговая платит проценты за каждый день просрочки — статья 78, п. 10 Налогового кодекса

Деньги должны прийти на счет за месяц после того, как налоговая вынесет решение о возврате. Если переплату не вернули в срок, налоговая платит проценты по ключевой ставке Центробанка за каждый день просрочки. Требовать пени нужно через суд.

В суд подают два обращения. В первом иске требуют переплату. Если этот суд выигрывают, подают второй иск, чтобы взыскать пени. Можно подать один иск, но это рискованно. Если ошибиться в сумме пени, можно получить отказ по всему исковому заявлению. Мы рекомендуем подавать двумя исками.

Как вернуть переплату по взносам

Переплату по страховым взносам тоже можно вернуть с помощью заявления.

До 2017 года предприниматели платили страховые взносы в Пенсионный фонд, а потом стали платить в налоговую. Из-за этого иногда возникает путаница. Правило такое:

- переплата до 2017 года → заявление в Пенсионный фонд. Фонд проверит информацию, передаст в налоговую, и она вернет деньги;

- переплата случилась после 2017 года → заявление в налоговую по месту регистрации.

Процедура возврата такая же, как и с налогами: заявление, десять дней на проверку, деньги приходят на счет.

Как избежать переплаты

Мобильное приложение «Личный кабинет налогоплательщика» есть для Айфона и под Андроид

- Пользоваться личным кабинетом налогоплательщика. Туда приходят уведомление о долге или переплате. У налоговой есть мобильное приложение, в котором тоже можно отслеживать платежи и взносы. Его можно скачать на Айфон или Андроид в магазине приложений.

- Внимательно заполнять квитанции и перепроверять сумму налога.

- Через три месяца после подачи декларации делать сверку с налоговой. Это бесплатно, и ее можно заказать через интернет.

Короче

Как найти переплату

пользоваться личным кабинетом налогоплательщика и следить за уведомлениями;

делать сверку с налоговой каждые три месяца.

Как вернуть деньги

сделать сверку в той налоговой, где переплатили;

3 года

с момента переплаты есть у компании, чтобы найти излишек по платежам и вернуть деньги

Вам должны: как вернуть переплату по налогу

Особенность нашей налоговой системы в том, что она не проверяет платежи в момент получения. Если вы должны были заплатить 20 000₽, но ошиблись нулем и перечислили 200 000₽, платеж пройдет. Вы заплатите лишнее и даже не узнаете об этом.

Переплата инспекцию не волнует: деньги в бюджет собраны в необходимом количестве. Налоговая не обязана вас извещать, и не в ее интересах быстрее вернуть деньги. Поэтому, если вы не следите за своими отношениями с бюджетом, вы платите больше, чем должны.

- Автор: Дарья Столовицкая

- Иллюстратор: Ivan Might

Деньги можно вернуть, если вовремя подать заявление. В статье — инструкция, как вернуть переплату, если вы — индивидуальный предприниматель.

Откуда берутся переплаты

Основных причин переплаты три:

- Ошибка в налоговой декларации. Например, вы поставили лишний ноль, в итоге сумма оказалась больше, чем надо. В налоговой сидит штат бухгалтеров, который посчитает налоги правильно, а у вас будет переплата.

- Вы заплатили слишком большой аванс. Авансовый платеж — это предоплата по налогу. Вы платите в каждый квартал 50 000₽, налоговая из этой суммы забирает налоги. Если к концу года, когда налоговая собрала все налоги, на счете остались деньги — это переплата.

- Принудительное повторное списание налогов. Предприниматель опоздал с подачей декларации, но налоги заплатил. Налоговая не увидела отчисление вовремя, заблокировала счет и списала сумму налога. Опоздавший заплатил дважды: добровольно и вынужденно.

Как узнать о переплате

Есть два способа узнать о переплате: от налоговой и самостоятельно.

Узнать от налоговой

Налоговая может позвонить, если найдет переплату. Часто звонят на мобильный, начинают с фразы «Добрый день, это налоговая». В этом случае зафиксируйте, откуда именно звонили и по какому налогу переплата. Главное — номер или адрес налоговой, где нашли переплату.

Если налоговая нашла переплату, она может потребовать счета-фактуры, акты, договоры и кассовый аппарат для дополнительной проверки. Не сопротивляйтесь, дайте им всю информацию, это в ваших интересах. Если откажете, вас оштрафуют на сумму от 10 000₽. К тому же, чем быстрее налоговая разберется в подсчетах, тем быстрее вы получите возврат переплаты.

Через личный кабинет ИП

Личный кабинет ИП на сайте налоговой — это способ отслеживать переплаты по налогам и проверять статус заявлений на возврат. Если у вас есть ключ электронной подписи, вы сможете полностью оцифровать свои отношения с налоговой.

Регистрируйтесь и проверяйте историю налоговых платежей в личном кабинете.

Проверить и получить переплату можно через Почту России и личное посещение инспекции. Если вам важно общаться с налоговой на бумаге и лично, просто замените в статье «электронные обращения» на «посещение инспекции Федеральной налоговой службы (ИФНС) по месту учета» и «отправку письмом с описью вложения»: шаги инструкции не изменятся.

Как вернуть переплату

1. Определите, в какую налоговую обращаться

Выбор налоговой инспекции зависит от того, где вы прописаны, где фактически ведете бизнес и какую систему налогообложения выбрали.

Большинство налогов вы платите по месту регистрации ИП, а оно привязано к месту прописки. Если вы прописаны в Костроме, то ИП зарегистрировано в Костроме. Если бизнес вы ведете в Ярославле, платить вам всё равно в костромской налоговой.

ИП зарегистрировано там же, где вы прописаны, но вести бизнес вы имеете право на всей территории страны — необязательно менять прописку или оформлять временную, чтобы вести бизнес в новом регионе.

ИП применяет ставку налога, которая принята в регионе регистрации. Например, ИП на упрощенке зарегистрирован в Крыму, где ставка 3%, а ведет бизнес в Москве, где ставка 6%. В таком случае бизнесмен обязан платить крымские 3%, если он применяет московскую ставку 6%, то переплачивает.

Ваша инспекция прописана в Личном кабинете.

Некоторые бизнесмены платят налоги не по месту регистрации ИП. Вот три исключения:

- У вас патент. Тогда ваша налоговая находится по месту покупки патента. Переплаты налога за патент не может быть, потому что стоимость патента фиксированная. Но это не защитит от переплаты по остальным налогам. Их платить по месту регистрации ИП.

- У вас ЕНВД. Тогда вставать на учет необходимо в каждом регионе, где вы ведете деятельность по ЕНВД. Остальные налоги платить по месту регистрации.

- У вас УСН, и вы купили нежилую недвижимость в городе, где ведете бизнес. Тогда нужно встать на учет в местной налоговой и платить им налог на нежилую недвижимость. Остальные налоги платить по месту регистрации.

Ваша система налогообложения отмечена в Личном кабинете.

Если вы состоите на учете в нескольких налоговых, обращайтесь туда, куда переплатили.

2. Помогите налоговой найти переплату

Для этого сверьте расчеты с бюджетом или получите справку о состоянии расчетов. Шаг необязательный, но поможет доказать переплату и ускорить решение о возврате денег.

Сверка расчетов с бюджетом показывает, сколько вы заплатили и сколько должны были заплатить за определенный период. Например, вы заплатили 200 000₽ налога на прибыль за 2016 год, а сумма налога была 20 000₽.

Чтобы сверить расчеты, зайдите в личный кабинет, в раздел «Расчеты с бюджетом», нажмите «Направить заявление об инициировании процедуры…» и следуйте инструкции.

Сверка проходит 10–15 рабочих дней.

Справка о состоянии расчетов с бюджетом показывает переплаты и долги на конкретное число. Например, на 20 августа 2017 года переплата по налогу на прибыль составляет 180 000₽. Справка не связана со сверкой, ее можно получить отдельно.

Чтобы получить справку, зайдите в личный кабинет в раздел «Получить справку», выберите «Получить справку о состоянии расчетов по налогам…» и следуйте инструкции.

Изготовление справки — 5 рабочих дней

Случается, что предприниматель приносит в налоговую заявление, чтобы получить переплату, потом приносит результаты сверки, а его отправляют снова подавать заявление. Если такое случится с вами, просто отказывайтесь — по закону достаточно одного заявления.

3. Подайте заявление на возврат переплаты в налоговую

Форма заявления есть в личном кабинете, подать ее можно в электронном виде, если у вас есть усиленная квалифицированная подпись. Зайдите в раздел «Расчеты с бюджетом», выберете пункт «Направить заявление о зачете/возврате» и следуйте инструкции.

К заявлению приложите сканы документов, подтверждающие переплату и облегчающие работу налоговой: копии платежек и деклараций, справку о сверке расчетов с бюджетом.

Дважды проверьте банковские реквизиты в заявлении о возврате налога: на этот счет Федеральное казначейство переведет деньги по поручению налоговой.

4. Получите ответ по заявлению

Как быстро вы получите ответ налоговой, зависит от того, как подали заявление: вместе со сверкой или без нее:

- Если налоговая решит не проводить сверку, или вы провели сверку до подачи заявления, решение примут за 10 дней.

- Если налоговая проведет сверку, решение примут за 20–25 дней.

Вернуть переплату на расчетный счет можно в течение трех лет. Отсчет идет с даты подачи декларации, а не с дня, когда вы вычислили переплату и подали заявление.

Решение налоговой и статус заявления проверяйте в личном кабинете.

5. Ждите денег

Деньги придут через месяц после того, как налоговая сообщит о положительном решении.

Если месяц прошел, а деньги не поступили, налоговая заплатит за каждый день просрочки. Вам выплатят процент от суммы переплаты. Размер процента равен ставке рефинансирования ЦБ РФ на дни нарушения срока возврата. Например, сейчас это 9%.

Что делать, если что-то пошло не так

Налоговая может медлить с решением: потерялось заявление, произошел сбой в программе, не получилось вовремя рассмотреть заявление. Если налоговая молчит больше положенных 15 рабочих дней, пишите второе заявление с просьбой о выдаче решения через ту же форму в личном кабинете.

Если налоговая отказалась вернуть деньги или проигнорировала второе заявление, подавайте жалобу в Федеральную налоговую службу. Она руководит всеми налоговым инспекциями. Подать жалобу можно через личный кабинет. Зайдите в раздел «Обратиться в налоговый орган», выберете пункт «Написать обращение» и следуйте инструкции.

Если обращение в ФНС не помогло, идите в Арбитражный суд. Для судебного разбирательства у вас есть 3 года со дня, когда вы узнали о переплате.

Какая сумма вернется

По закону, вам вернут 100% суммы переплаты, если нет долгов. Если долги есть, налоговая может сделать взаимозачет: погасить вашу задолженность за счет переплаты.

Взаимозачет можно сделать только по налогам одного типа. Например, если в 2017 году вы переплатили налог на прибыль, а в 2016 году у вас был долг по этому налогу, то ФНС автоматически спишет переплату в счет долга. Извещение об этом придет через 5 дней, проверяйте в личном кабинете.

Но если вы переплатили налог на прибыль, а у вас был долг по налогу на недвижимость, то взаимозачета не получится. Переплату вернут, а долг останется и на него будут капать пени.

Если вы хотите ускорить взаимозачет или покрыть долг по одному налогу за счет переплаты по другому, просто попросите об этом. Для этого в заявлении на возврат в свободной форме напишите, что хотите переплату зачесть в счет долгов. Если переплаты не хватает, чтобы покрыть все долги, то укажите, какие долги списывать в первую очередь.

На выплату долга может уйти вся налоговая переплата, тогда вы не получите ничего. Но долг уменьшится.

Что будет, если не вернуть переплату

Ничего страшного не случится: штрафов и пени за переплаты нет.

Переплату налоговая зачислит в счет будущего налога того же типа. Например, если вы переплатили налог на транспорт в 2016 году и не подали заявление на возврат переплаты, то в 2017 году налоговая сократит ваш налог на транспорт на эту сумму.

Если вы перестали пользоваться корпоративным транспортом и перестали платить налог на транспорт, налоговая переплату никуда не зачтет в следующем периоде. С этого момента у вас есть три года на возврат переплаты, иначе вы потеряли эти деньги.

В таком случае попробуйте списать переплату как «безнадежный долг». Безнадежный долг — сумма, которую нельзя взыскать из-за давности или из-за объективных причин вроде банкротства фирмы-должника.

Списанный долг для бухгалтерского учета — это расход, который вы перекрываете из доходов, чтобы дебет и кредит сходились. Это уменьшает доходы, с которых вы платите налоги. Для налоговой списание долга равно уменьшению налогов, поэтому она придирается и дополнительно перепроверяет все списания потерь.

Вы имеете право списать невозвратную переплату как безнадежный долг по приказу Минфина о бухгалтерском учете, но российская практика показывает, что вам скорее всего откажут. Если сумма переплаты такая, что списать выгодно, обратитесь к юристам и профессиональным бухгалтерам, чтобы они взяли на себя списание безнадежных долгов.

Как не переплачивать

- Выбирайте подходящий для бизнеса вид налогового учета. Чтобы разобраться, изучайте Налоговый кодекс, консультируйтесь с бухгалтерскими компаниями, читайте наш блог.

- Зарегистрируйтесь в личном кабинете ИП на сайте ФНС, скачайте мобильное приложение и проверяйте долги и переплаты. Проверять нужно через 3 месяца после подачи каждой декларации, когда закончилась камеральная проверка.

Как вернуть переплату по налогу: инструкция

1. Зарегистрируйтесь в личном кабинете ИП и проверьте наличие переплаты.

2. Помогите налоговой: проведите сверку с бюджетом или получите справку о состоянии расчетов с бюджетом в личном кабинете.

3. Заполните заявление на возврат и подайте его в налоговую вместе с результатами сверки.

4. Ждите решения налоговой 10 рабочих дней.

5. Получите деньги через месяц.

6. Если не успеваете вернуть переплату, спишите ее как безнадежный долг.