Ипотеке сколько выходит раз месяц

Стоимость ипотеки в 2020 году

Расходы на оформление и обсаживание займа, направленного на покупку жилья, включают не только проценты за пользование деньгами банка. Есть ряд обязательных дополнительных трат. Причем их цена, как и ставка по такому кредиту, постоянно меняется. Поэтому сервис Brobank.ru определил стоимость ипотеки в 2020 году в общем за все время и в разрезе ежемесячных расходов. Расчет выполнен на основе средних параметров по трем регионам страны.

Средние параметры ипотеки в 2020 году

Данные по займу опираются на статистику, зафиксированную на 1 июля 2020 года. Информация о ценах на недвижимости – на параметры II квартала. Соответственно, расчет применим к середине 2020 года. Хотя, отсутствие резких изменений этих партеров все же делают оценку актуальной на продолжительный период времени, а не только на 1-2 месяца.

Учтены три региона. В частности, города Москва и Санкт-Петербург, а также Московская область. Причина их выбора одна – они самые популярные по ипотечным сделкам. Причем лидируют не только по объему предоставления рассматриваемых кредитов, но и их числу.

Цены на недвижимость

Будет принято во внимание, что покупается вторичка. Квартира с тремя комнатами. Средний ее размер в целом по России – 67 кв.м. Стоимость одного кв.м. для каждого субъекта РФ отличается:

- Москва — 180 233 рубля.

- Санкт-Петербург — 120 024 рубля.

- Московская область — 80 259 рублей.

Стоит отметить, что цены округлены до рубля. Опираясь на эти сведения, не сложно рассчитать цены квартир, которые в дальнейшем будут учтены для оценки трат на оформление и обслуживание целевого займа для покупки жилья. С округлением до 10 000 они будут следующие:

- Москва — 12 080 000 рублей.

- Санкт-Петербург — 8 040 000 рублей.

- Московская область — 5 380 000 рубля.

Условия ипотеки

В каждом регионе отличаются не только цены на жилье. Применяются разные сроки займов и ставки по ним. Как и в случае с приобретаемыми квартирами, для всех принятых во внимание субъектов РФ будут взяты свои среднестатистические параметры. Так, срок договора:

- Москва — 228 месяцев (19 лет).

- Санкт-Петербург и Московская область — 222 месяца (18,5 лет).

Во всех случаях первоначальный взнос составит 20%. Исходя из этого, суммы долговых обязательств по договорам будут следующие:

- Москва — 9 664 000 рублей.

- Санкт-Петербург — 6 432 000 рублей.

- Московская область — 4 304 000 рублей.

Соответственно, первоначальный взнос для каждого субъекта России составит:

- Москва — 2 416 000 рублей.

- Санкт-Петербург — 1 608 000 рублей.

- Московская область — 1 076 000 рублей.

Ставка по ипотечным займам – наиболее динамично меняющийся параметр. В то же время, учитывая принятые во внимание условия, будут использованы ее уровни на 1 июля 2020 года. Они следующие:

- Москва — 7,55% годовых.

- Санкт-Петербург — 7,25% годовых.

- Московская область — 7,52% годовых.

Дополнительные траты на оформление сделки

В первую очередь стоит выделить страховку. Будет приобретаться две услуги – и обязательная недвижимости, и самого заемщика для получения минимальной ставки. Цена здесь переменная. Зависит от остатка долга на момент ежегодного переоформления договора. Соответственно, будет рассчитана отдельно.

Оценка квартиры. Зависит от массы параметров. Начиная от региона, заканчивая банком, для которого она делается. Также на стоимость влияет компания, выполняющая работы. В среднем она обойдется 4500 рублей. Этот уровень будет принят для всех регионов.

Регистрация сделки обойдется 1400 рублей. Такая цена применяется для электронного внесения записи в Росреестр. Организация расчета с продавцом будет стоить приблизительно 3000 рублей. Эти средства направляются на аренду ячейки или услугу банка по созданию безопасного расчета.

В итоге дополнительные траты для каждого региона, не считая страховку, достигнут уровня в 9000 рублей. Естественно, если округлить полученную сумму. Также не приняты во внимание возможные индивидуальные траты. Например, по оформлению брачного договора у нотариуса, транспортные расходы и т.д.

Сколько нужно денег для оформления ипотеки в 2020 году

Требуемая сумма включает в себя два основных пункта. Во-первых, первоначальный взнос. Он погашает часть стоимости жилья и перечисляется продавцу. Во-вторых, дополнительные траты. Они уже включаются в общую переплату по ипотечному займу.

Отдельно стоит выделить, что первый договор комплексной страховки – самый дорогой. Ведь он распространяется на всю сумму взятых в долг средств у банка. Для каждого региона цены будут следующие:

- Москва — 37 661 рубль.

- Санкт-Петербург — 25 066 рублей.

- Московская область — 16 773 рубля.

Если суммировать все расходы, то для оформления ипотеки необходимо располагать следующими суммами собственных накоплений.

| Регион | Необходимая сумма для оформления (рублей) |

| Москва | 2 462 661 |

| Санкт-Петербург | 1 642 066 |

| Московская область | 1 101 773 |

Важно отметить два нюанса. Во-первых, все расчеты ориентировочные. Во-вторых, каждый случай индивидуален. То есть требует персонального расчета. Причем наиболее точно его сможет выполнить только выбранный банк-кредитор, так как располагает доступом к детальным тарифам на те или иные услуги.

Сколько нужно тратить на обслуживание займа в месяц

Здесь траты ограничиваются только ежемесячным платежом. Он зависит от трех основных составляющих – ставки, срока и суммы договора. Для расчета будет взят аннуитетный вариант. То есть платеж равными частями на всем этапе выплаты.

| Регион | Необходимая сумма для оплаты (рублей) |

| Москва | 79 931 |

| Санкт-Петербург | 52 697 |

| Московская область | 35 956 |

Этот показатель важен для определения требуемого дохода, позволяющего получить одобрение заявки на выдачу ипотеки. В зависимости от политики банка и персональных данных, указанные траты не должны быть более 35-50% от объема зарплаты.

Стоимость ипотеки в 2020 году в целом

Оценить всю переплату по займу, то есть стоимость ипотеки в 2020 году можно только ориентировочно. Этому способствует две причины. Первая – многие граждане погашают долг досрочно. Либо допускают просрочку. Такие факты, естественно, вносят изменения в общую переплату, уменьшая или увеличивая ее.

Вторая – тарифы на услуги страховых компаний меняются. То есть они в будущем могут отличаться от используемых на текущий момент. Соответственно, эта статья расходов, которая все же существенная, имеет наибольшую погрешность.

Остается только суммировать все траты, которые понесет заемщик. Причем важно учитывать не только проценты, но и оплату страховки в течение 18,5-19 лет, покупку дополнительных услуг во время оформления, а также саму цену квартиры. В итоге удастся узнать общую стоимость жилья.

| Регион | Итоговая цена квартиры (рублей) |

| Москва | 21 108 177 |

| Санкт-Петербург | 13 619 098 |

| Московская область | 9 265 532 |

В эти суммы включены траты по процентной части:

- Москва — 8 560 193 рубля.

- Санкт-Петербург — 5 266 725 рублей.

- Московская область — 3 678 131 рубль.

Так же, как и переплата по ставке, ранее не указаны расходы на ежегодную покупку комплексного страхования. Эта услуга составит траты в размере:

- Москва — 458 984 рубля.

- Санкт-Петербург — 303 373 рублей.

- Московская область — 198 401 рубль.

Если сравнить общие расходы на ипотеку с ценой недвижимости, то удастся получить процентное соотношение подорожания покупки. Соответственно, стоимость самого займа.

| Регион | Увеличение цены жилья |

| Москва | 74,74% |

| Санкт-Петербург | 69,39% |

| Московская область | 72,22% |

Источники:

Дмитрий Сысоев — высшее экономическое образование Сумского НАУ по специальности «Менеджмент организации». Аналитик банковского сектора и микрофинансового рынка. Опыт работы в профильных коммерческих структурах – и банке, и МФО. Более 5 лет создает полезный контент для потребителей финансовых услуг и организаций — информационно-аналитические статьи по банковскому сектору и микрофинансовому рынку. [email protected]

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Как выгоднее досрочно погасить ипотеку: сократить срок или уменьшить ежемесячный платеж

По закону любой банковский кредит, в частности ипотечный, можно закрыть раньше срока. Но банки не любят об этом говорить. Более того, некоторые кредитные организации идут на нарушение ваших прав, создавая препятствия при досрочном погашении займа.

Разбираемся, как правильно погасить ипотеку досрочно, как это сделать с выгодой для себя и как при этом избежать проблем с банком.

Если возможности позволяют, гасите ипотеку раньше срока и экономьте. Фото: finprz.ru

Зачем погашать ипотеку раньше срока

Никому не хочется иметь долги, тем более такие долгосрочные, как ипотечный кредит на покупку квартиры или загородного дома. Поэтому чем быстрее вы сможете вернуть займ, тем лучше вам будет и в материальном, и в моральном плане.

Досрочное погашение ипотеки позволит:

- полноправно распоряжаться недвижимостью;

- избавиться от финансовой нагрузки;

- сэкономить на процентах.

Распространено такое мнение: заплатите вы раньше или в срок, банк все равно получит все свои проценты. Это не так. То, сколько процентов по кредиту вы заплатите, зависит от остатка долга и времени пользования кредитом.

Если у вас образовалась некая крупная сумма и вы решили ею погасить часть ипотеки, вы можете это сделать либо с условием уменьшения ежемесячного платежа в дальнейшем, либо в счет сокращения срока ипотеки.

Что такое частичное досрочное погашение кредита

Если вы не можете полностью закрыть кредитный договор, но готовы выплатить ипотеку раньше установленного срока, то оформляйте частичное досрочное погашение займа. Для этого обратитесь в банк за новым графиком платежей.

В счет внесенной вами суммы частичного погашения вы можете выбрать один из двух вариантов:

- Уменьшение суммы ежемесячного платежа. Эта схема подойдет тем, кто хочет подстраховаться, так как не уверен в стабильности своих доходов.

- Сокращение срока займа. Вариант для людей, которые знают, что завтра их финансовое положение не изменится и они способны полностью выплатить кредит раньше срока.

Опытные заемщики советуют комбинированный вариант. В этом случае чередуются обе схемы. К примеру, вы начинаете с уменьшения размера ежемесячного платежа до комфортной суммы, а потом снижаете срок займа.

Уменьшение платежей по ипотеке

Суть в следующем: вы уменьшаете ежемесячные платежи, внося к обязательной выплате дополнительные средства. Таким образом, каждый месяц будут уменьшаться как размер основного долга, так и сумма по процентам. Это могут быть регулярные дополнительные платежи или разовый перевод крупной суммы.

С этим графиком срок кредитования снизится незначительно, но вы обеспечите себе на будущее комфортные условия оплаты займа. Экономия на переплате по процентам будет намного меньше, чем при сокращении срока ипотеки.

Пример

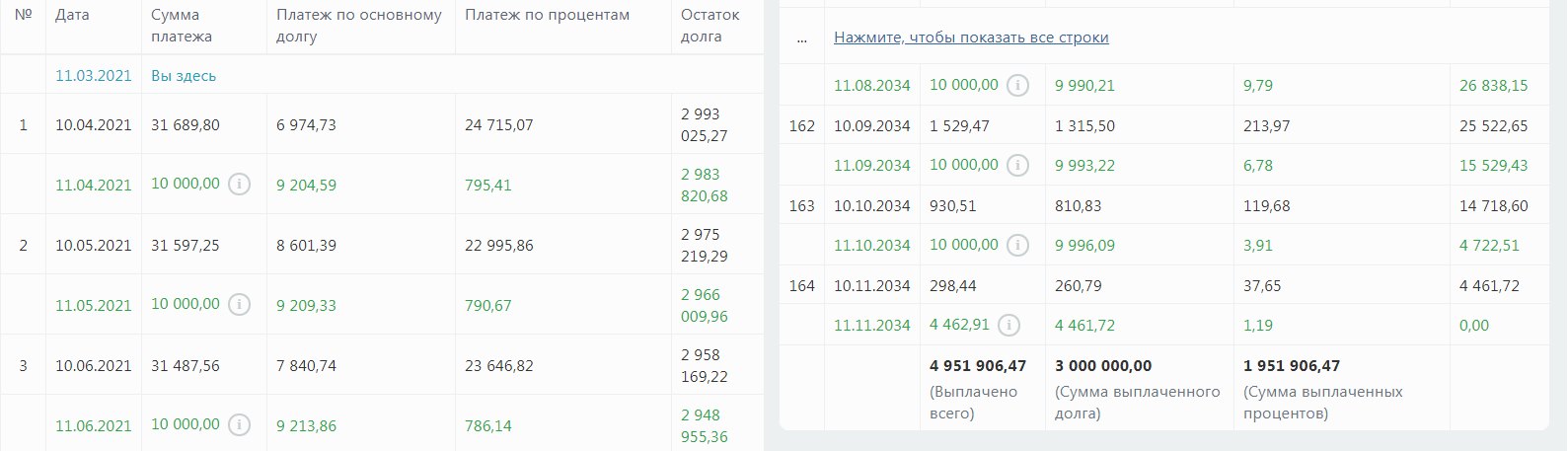

Есть ипотека 3 млн рублей под 9,7% на 15 лет. Ежемесячно вносим по 10 тыс. рублей дополнительно к основному платежу. За счет досрочных погашений экономия за весь срок кредита составит 755 984 рублей, срок кредита уменьшится на 16 месяцев.

График платежей с учетом досрочного погашения можно расчитать с помощью онлайн калькулятора. Фото: calcus.ru

График платежей с учетом досрочного погашения можно расчитать с помощью онлайн калькулятора. Фото: calcus.ru

Сокращение срока ипотечного кредита

Досрочная оплата, направленная на сокращение срока кредитования, не изменит размер ежемесячного платежа. Но вы сможете расплатиться с банком раньше, чем было заявлено в кредитном договоре.

Сокращая срок ипотеки на квартиру или дом, вы заметно сэкономите на сумме выплаченных процентов. Если вас устраивает размер ежемесячного платежа по договору, то этот вариант для вас выгоднее, чем сокращение ежемесячных платежей.

Пример

Те же 3 млн рублей ипотечного кредита под 9,7%, оформленных на 15 лет. К основному платежу каждый месяц вносим 10 тыс. рублей. За счет досрочных погашений экономия за весь срок кредита составит 1 191 715 рублей, срок кредита уменьшится на 71 месяц.

Прежде чем брать ипотеку, рассчитайте свои платежи в онлайн калькуляторе. Фото: calcus.ru

Прежде чем брать ипотеку, рассчитайте свои платежи в онлайн калькуляторе. Фото: calcus.ru

Условия досрочного полного и частичного погашения

Как досрочно погасить ипотеку, можно узнать в своем банке. Каждая финансово-кредитная организация устанавливает свой порядок действий. Но где бы вы ни оформляли ипотеку, в первую очередь необходимо уведомить банк о вашем намерении закрыть кредитный договор раньше срока.

Для этого напишите заявление о полном или частичном досрочном погашении ипотечного кредита. Вы можете заполнить бланк заявления в банке или скачать образец в интернете и подать документ онлайн — через мобильное приложение или интернет-банк.

Обратите внимание, без письменного уведомления банка сумма, которую вы перечислите для досрочного погашения, просто поступит на кредитный счет. При этом платежи будут списываться по установленному ранее графику и в прежнем размере, а переплата не уменьшится.

Бланк заявления можно заполнить в банке или скачать в интернете. Фото: blanki.ru/

Бланк заявления можно заполнить в банке или скачать в интернете. Фото: blanki.ru/

Стандартная банковская процедура

- Заемщик извещает банк о досрочном погашении кредита, для чего пишет заявление по установленному образцу. Документ подается через приложение онлайн банка или в одном из отделений организации.

- Заявление подается за 14 дней до даты закрытия. Даже если у вас уже есть необходимая сумма для погашения ипотеки, фактически закрыть кредит вы сможете только через 14 дней.

- В банке составляют для заемщика новый график платежей. Если заемщик полностью закрывает кредитный договор, то банк выдает справку о полном погашении кредита.

Особые требования могут касаться минимальной суммы досрочного погашения. К примеру, в Сбербанке это не меньше 30% от суммы ежемесячного платежа. Когда платить, вы решаете сами. Это может быть один перевод или оплата частями по мере появления свободных денег.

По закону вы вправе погасить ипотеку досрочно в любое время. Могут быть исключения, которые обязательно прописываются в кредитном договоре. Внимательно изучите документ с условиями кредита. Можно дополнительно уточнить в банке правила досрочного погашения.

Как погасить ипотеку с помощью материнского капитала

Одно из условий использования средств материнского капитала — улучшение жилищных условий. Это значит, что вы можете закрыть ипотеку на жилье досрочно за счет материнского капитала.

Если сумма остатка долга по кредиту не превышает сумму социальной выплаты, то вы можете закрыть кредит полностью. В ином случае гасить кредит придется частично, сокращая ежемесячные платежи.

Нигде в законе не сказано, что вы не вправе выбрать для себя подходящий вариант погашения ипотеки. Но практика показывает, что банки часто предлагают только одну схему — уменьшение ежемесячного платежа.

Учтите, что погасить ипотеку средствами материнского капитала можно будет только после одобрения Пенсионного фонда. Обычно документы на рассмотрение в Пенсионный фонд отправляет банк.

Если ваш банк не успел заключить соглашение об информационном взаимодействии с ПФР, то вы должны обратиться в фонд самостоятельно. Заявление рассматривается в течение одного месяца.

Условия, которые предъявляет ПФР:

- оформлен целевой кредит на покупку жилой недвижимости;

- в кредитном договоре прописана возможность досрочного погашения;

- жилье, купленное в ипотеку, пригодно для проживания;

- заемщик не лишен родительских прав после получения маткапитала;

- банк отвечает требованиям, установленным ч. 7 ст. 10 ФЗ №256-ФЗ;

- в заявлении указана сумма, не превышающая размер сертификата или сумму остатка неизрасходованных средств.

После того, как ПФР одобрит досрочное погашение ипотеки, материнский капитал переводится на кредитный счет в течение 10 рабочих дней. Если остается задолженность, банк выдаст заемщику новый график платежей.

Как вернуть страховку при досрочном погашении ипотеки

По закону вы вправе не оформлять страховку, когда берете ипотечный кредит. На деле банки отказывают в предоставлении займа тем гражданам, которые отказываются от страхования.

Это неудивительно, банк хочет защитить свои интересы. Если заемщик по каким-либо причинам не сможет вовремя платить по кредиту, то банк терпит убытки. При наличии страховки потерянные доходы будут возмещены.

Ипотечное страхование стоит немалых денег. Но вы сможете вернуть часть из них, если планируете частичное досрочное погашение ипотеки. Это законно, так как после выплаты долга риски, связанные с ипотекой, уже не актуальны.

Что нужно сделать, чтобы вернуть страховку

- погасите ипотеку досрочно;

- снимите обременение с недвижимости в Росреестре;

- обратитесь в страховую компанию с заявлением о возврате денег.

Ответ из страховой компании вы получите в течение десяти дней после подачи заявления. Возврат выплачивают по желанию заявителя как наличными деньгами, так и безналичным перечислением.

В кредитном договоре может быть специально прописана невозможность возврата излишне уплаченной страховой премии. В этом случае тоже придется решать вопрос со страховщиком через суд.

Чем раньше вы закроете кредит, тем большую сумму по страховке вам вернут. Фото: azbukakreditov.ru

Когда выгодно погашать ипотеку досрочно

Очевидно, что чем раньше вы отдадите долг банку, тем меньше будет переплата по процентам. Проценты начисляются каждый месяц на остаток основного долга. Поэтому в первые годы переплата будет самой большой, так как сумма основного долга в этот период остается высокой.

Пример

Вы взяли ипотеку на покупку коттеджа — 3,5 млн рублей под 9,7% годовых на 10 лет. Через год у вас появилась возможность внести сверх обязательного платежа 350 тыс. рублей. При перерасчете вы выбрали снижение срока кредитования. Выгода от досрочного частичного погашения составит 432 476 рублей. При этом срок кредита уменьшится на 17 месяцев.

При аналогичных условиях кредитования вы решили оплатить досрочное погашение ипотеки спустя семь лет, то есть за три года до окончания срока выплаты займа. В этом случае вы сэкономите почти в четыре раза меньше, чем при погашении в начале кредитного периода — 101 365 рублей. Срок по кредитному договору уменьшится на 9 месяцев.

С уменьшением кредитного срока снижаются долг и проценты. То есть выгода от досрочного погашения в этот период тоже уменьшается. Выходит, чем раньше вы начнете сокращать основной долг, тем больше сэкономите.

Кому будет сложнее получить ипотеку после ужесточения требований ЦБ

Уровень одобрения ипотеки в России, по данным Национального бюро кредитных историй (НБКИ), в июле 2021 года опустился до четырехлетнего минимума и составил 61,7%. Это связано как с ужесточением требований со стороны ЦБ по первоначальному взносу, так и со снижением платежеспособности населения и ростом цен на жилье.

Выяснили, кому сейчас будет сложнее всего получить одобрение на выдачу жилищного кредита.

Заемщики с низкой финансовой репутацией

На одобрение ипотеки и условия предоставления кредита влияет множество факторов: от размера первоначального взноса до уровня доходов и даже сферы, где работает потенциальный заемщик. Один из самых важных факторов в этой цепочке — финансовая репутация заемщика, его кредитная история или значение персонального кредитного рейтинга (ПКР). Например, заемщик, который в прошлом нарушал кредитную дисциплину и допускал частые просрочки по кредитам, имеет низкие шансы получить ипотечный кредит, особенно на выгодных условиях. Такой заемщик как раз будет иметь невысокий персональный кредитный рейтинг.

Согласно исследованию НБКИ, заемщикам с высоким ПКР банки одобряют заявки значительно охотнее. Например, при значении ПКР от 800 шанс получить ипотеку 71,2%, при показателе ПКР меньше 400 шансы на одобрение около 20%.

Шансы на одобрение ипотеки у заемщиков с разным ПКР

«Если у заемщика невысокий ПКР, а одобрение получено, условия по такой ипотеке вряд ли будут оптимальными. В этом случае банки будут компенсировать повышенный риск ростом ставки или более жесткими условиями к первоначальному взносу и долговой нагрузке», — пояснил директор по маркетингу НБКИ Алексей Волков.

Персональный кредитный рейтинг

Это показатель, который используют банки при принятии решения о выдаче кредита (ипотеки). Калькуляцией рейтинга занимаются кредитные бюро, оценивая такие показатели, как число полученных и погашенных кредитов, историю их обслуживания, коэффициент общей долговой нагрузки и так далее. Сам ПКР позволяет потенциальному заемщику оценить шансы на одобрение по кредиту, в том числе ипотечному. Чем выше значение ПКР — тем выше шансы получить кредит.

Заемщики с низким первоначальным взносом

Еще один важнейший фактор при выдаче ипотеки и оценке риска в кредитовании — размер первоначального взноса (ПВ). Чем он ниже, тем меньше шансов получить кредит — ипотека с небольшим первоначальным взносом считается более рискованной. Именно поэтому ЦБ постоянно регулирует выдачу ипотеки с невысоким ПВ.

«В ипотечном кредитовании стандартным считается первоначальный взнос не менее 20% от стоимости приобретаемого жилья. Меньшие значения, как правило, доступны клиентам с очень высоким ПКР и, возможно, в случае с кредитом по повышенной ставке», — сказал директор по маркетингу НБКИ.

Кроме того, крайне желательно, чтобы первый взнос был сформирован по большей части за счет сбережений заемщика, а не за счет материнского капитала или тем более потребительского кредита, добавила младший директор отдела рейтингов кредитных институтов «Эксперт РА» Екатерина Щурихина. Это свидетельствует об определенном уровне его доходов и финансовой дисциплины. Поэтому если заемщик в качестве ПВ вносит исключительно маткапитал, то шансы получить одобрение ипотеки сильно снижаются, поясняет эксперт.

Что касается потребкредитов в качестве первого взноса, то в отдельных случаях банки одобряют такие ипотеки, продолжает Екатерина Щурихина. Но обычно из-за того, что не всегда можно точно определить, что взятый за несколько месяцев до ипотеки кредит использован именно на первый взнос. Кроме того, ипотека может быть оформлена на одного члена семьи, а потребительский кредит — на другого, что затрудняет анализ для банков. Поэтому в таком случае на первый план выходит оценка общей закредитованности заемщика и стабильности его доходов для погашения обязательств в большем объеме.

Ужесточение требований ЦБ

С 1 августа Банк России повысил надбавки к коэффициентам риска по ипотеке с первоначальным взносом от 15% до 20%. Новые значения надбавок к банковским коэффициентам риска составят от 50 до 100 п.п. в зависимости от значения показателя долговой нагрузки заемщика (ПДН — отношения ежемесячных платежей по кредитам к доходам клиента). Чем выше ПДН заемщика по ипотеке с низким взносом, тем большими будут отчисления в резервы и нагрузка на капитал банков. Это сделает выдачу таких кредитов менее выгодной для банков. Следовательно, заемщикам с ПВ ниже 15–20% получить ипотечный кредит теперь станет сложнее.

Сам ЦБ таким образом пытается замедлить рост выдачи ипотек с небольшим ПВ и минимизировать риски появления дефолтных заемщиков. В случае дальнейшего повышения долговой нагрузки и сохранения ускоренного роста цен на жилье во втором полугодии 2021 года регулятор может увеличить надбавки к коэффициентам риска также для кредитов с первоначальным взносом более 20% и высоким ПДН заемщика.

Люди с высокой долговой нагрузкой

При выдаче ипотеки для банка важны не только кредитная история и первоначальный взнос, но и финансовое состояние заемщика: насколько оно стабильное и сколько он будет тратить на кредит, а сколько — на жизнь. Показатель долговой нагрузки также контролирует ЦБ, устанавливая коэффициенты риска для банков.

«Ипотека может быть полностью «закрыта» для заемщиков с негативной кредитной историей. Также можно говорить о том, что потребители с незначительными доходами вряд ли могут претендовать на получение ипотеки», — говорит гендиректор «Эквифакса» Олег Лагуткин. «Например, заемщик с доходом в 35 тыс. руб. может претендовать на получение ипотечного кредита для приобретение квартиры стоимостью около 2,6–2,7 млн руб. и при этом должен иметь первоначальный взнос около 0,6 млн руб. Потребители с меньшими доходами вряд ли смогут позволить себе приобретение подобной недвижимости», — приводит пример эксперт.

Банки в последнее время ужесточают кредитный скоринг в плане выдачи ипотеки, обращает внимание аналитик компании «Финам» Алексей Коренев. По его словам, если пару лет назад при оценке платежеспособности заемщика банки смотрели в основном на справку 2-НДФЛ, то после пандемии, которая повлекла безработицу, они стараются оценивать и сферу, где он работает, и доходы в динамике.

Показатель долговой нагрузки (ПДН)

Это отношение платежей клиента по всем действующим обязательствам к его среднемесячному доходу. НБКИ рекомендует гражданам придерживаться максимального значения этого показателя в 30–35%. Большие значения на длинных сроках, характерных для ипотеки, могут привести к перенапряжению личной экономики заемщика и, соответственно, к проблемам с обслуживанием кредита.

Заемщики с серой зарплатой и из пострадавших отраслей

При выдаче ипотеки банки (в зависимости от собственной кредитной политики) могут устанавливать дополнительные условия на возраст заемщика, его стаж работы и сферу деятельности. Особенно актуальным этот вопрос стал в пандемию, когда сотрудники определенных секторов экономики остались без работы или потеряли значительную часть доходов.

«Одно дело, если потенциальный заемщик работает в IT-сфере, фармацевтике, производстве, где не было текучки кадров и сокращений, другое дело — если это туризм, гостиничный и ресторанный бизнес, сфера услуг, которые получили сильный удар в пандемию. Следовательно, у последних риски потерять работу или оказаться на долгое время без зарплаты — выше», — привел примеры Алексей Коренев. «Банк понимает, что у такого клиента могут возникнуть трудности с обслуживанием кредита, поэтому шансов получить одобрение у него будет ниже, чем, к примеру, у работника IT–индустрии. Помимо самой сферы, банк может учитывать должность заемщика. Например, это шеф-повар или рядовой официант», — добавил аналитик.

В зоне риска при получении ипотеки находятся самозанятые, особенно если у них небольшой подтвержденный доход или они работают в сфере, которая наиболее чувствительна к коронакризису. «Потенциальным заемщикам, которые работают в теневом секторе — не платят налоги, получают часть зарплаты в конверте, — получить ипотеку сложно всегда, поскольку отобразить официальный доход тяжело или его официальная часть невысокая», — добавил аналитик «Финама».

Чтобы повысить шансы на получение ипотеки, можно предоставить в кредитный отдел дополнительные документы. Например, запросить характеристику с места работы, где будут указаны достижения сотрудника и его стаж. Любые справки играют только в плюс, крупные банки обычно принимают их в расчет, отметил эксперт.

Слишком молодые и пожилые

При выдаче ипотеки банки, как и раньше, продолжают оценивать возраст заемщика. Минимальное ограничение по возрасту, а также максимальный возраст заемщика на момент погашения кредита устанавливается каждым банком по своему усмотрению, говорит Екатерина Щуризина из «Эксперт РА».

«Редко на рынке встречаются ипотечные заемщики в возрасте до 25 лет. Доля ипотечных договоров, выданных данной категории потребителей, не превышает и 1,5%. Наиболее привлекательной категорией ипотечных заемщиков для банков являются люди в возрасте от 30 до 45 лет, на долю которых приходится 65% всех ипотечных кредитов», — отметил Олег Лагуткин «Эквифакса».

Сложнее получить ипотеку людям пенсионного и предпенсионного возраста, добавил Алексей Коренев. Поскольку им труднее найти работу в случае ее потери и они могут чаще и дольше находиться на больничном, особенно в пандемию. По словам эксперта, самый предпочтительный возраст заемщика — 30–40 лет, когда уже наработаны компетенции и есть опыт работы.

Как выгоднее гасить ипотеку досрочно

У любой ипотеки есть обязательный платеж — деньги, которые нужно вносить каждый месяц, чтобы банк не начислил пени за просрочку. Но можно вносить сумму больше обязательного платежа каждый месяц или раз в полгода с премии — это называется досрочным погашением.

При досрочном погашении банк предлагает два варианта: сократить срок кредита или уменьшить платеж. В этой статье разбираемся, какой вариант выгоднее выбирать.

В статье говорим об ипотеке с аннуитетными платежами — это ипотека с одинаковыми ежемесячными платежами. Платеж за первый, второй, десятый и последний месяцы не меняется.

Если сокращать срок, переплата по ипотеке ниже

Досрочное погашение с сокращением срока обычно выбирают, чтобы закрыть ипотеку быстрее. А уменьшение платежа — чтобы снизить риски в будущем, например, при потере работы или болезни через десять лет. Еще один критерий — переплата по процентам. Посчитаем на примере, сколько процентов нужно будет заплатить по ипотеке в трех случаях:

- не гасить досрочно;

- гасить досрочно с сокращением срока;

- гасить досрочно с уменьшением платежа.

Для примера возьмем ипотеку с такими параметрами: квартира за 2 550 000 рублей, первый взнос — 510 000 рублей, ипотечный кредит — 2 040 000 рублей на 30 лет, ежемесячный платеж — 15 975 рублей.

Не гасить досрочно. Если вносить только обязательные ежемесячные платежи, параметры будут такими:

- срок кредита — 30 лет;

- ежемесячный платеж — 15 975 рублей;

- всего заплатим банку — 5 751 327 рублей;

- проценты — 3 711 327 рублей.

За 30 лет нужно будет выплатить тело кредита — это те 2 040 000 рублей, что взяли в банке, и проценты — 3 711 327 рублей.

Рассчитать переплату по процентам со своими параметрами можно с помощью ипотечного калькулятора — банковского или стороннего.

Расчет переплаты по процентам за ипотечный кредит в стороннем калькуляторе

Расчет переплаты по процентам за ипотечный кредит в стороннем калькуляторе

Гасить с сокращением срока. Если вносить каждый месяц на 5000 рублей больше и выбирать сокращение срока, получатся такие цифры:

- срок кредита — 14 лет и 2 месяца;

- ежемесячный платеж — 15 975 рублей;

- дополнительный досрочный платеж — 5000 рублей;

- всего заплатим банку — 3 545 720 рублей;

- проценты — 1 505 720 рублей.

Срок кредита уменьшился почти вдвое, а проценты — на 2 205 606 рублей. Но расходы на ежемесячное обслуживание ипотеки выросли на размер досрочного платежа — в нашем примере это пять тысяч рублей.

Расчет переплаты по процентам при досрочном погашении с сокращением срока

Расчет переплаты по процентам при досрочном погашении с сокращением срока

Гасить с уменьшением платежа. Если вносить те же 5000 рублей, но выбирать уменьшение платежа, срок кредита всё равно будет уменьшаться, но не так сильно:

- срок кредита — 25 лет 3 месяца;

- ежемесячный платеж — 15 975 рублей в первом месяце. Платеж с каждым месяцем снижается, например, через пять лет платеж будет около 13 000 рублей, а через десять лет в районе 8 000 рублей;

- дополнительный досрочный платеж — 5000 рублей;

- всего заплатим банку — 4 288 453 рубля;

- проценты — 2 248 453 рубля.

По сравнению с вариантом без досрочного погашения экономия на процентах 1 462 873 рубля.

На 17‑й год ипотеки обязательный платеж снизится до 6 833 рублей

На 17‑й год ипотеки обязательный платеж снизится до 6 833 рублей

Самая низкая переплата по процентам получается, если досрочно гасить ипотеку с сокращением срока.

Можно уменьшать срок и платеж одновременно

Третий вариант досрочного погашения — вносить досрочные платежи, выбирать уменьшение платежа, но продолжать платить обязательный платеж как в первый месяц. Платеж снижается, но вместо того чтобы платить меньше, человек вносит ту же сумму. Тогда удастся получить сразу две выгоды:

- уменьшение срока кредита;

- снижение рисков за счет уменьшения ежемесячного платежа.

Например, ежемесячный платеж — 15 975 рублей, вносим каждый месяц на пять тысяч больше — 20 975 рублей, но выбираем погашение с уменьшением суммы, тогда:

- срок кредита — 14 лет и 2 месяца;

- ежемесячный платеж — 15 975 рублей;

- дополнительный досрочный платеж — 5000 рублей;

- всего заплатим банку — 3 545 720 рублей;

- проценты — 1 505 720 рублей.

Расчет переплаты и срока получается таким же, как с погашением на уменьшение срока, но обязательный платеж постепенно уменьшается. Это значит, что если человек потеряет доход или заболеет, ему будет проще выплачивать ипотечный кредит — платеж меньше. А если всё будет в порядке, получится закрыть ипотеку за меньший срок, как при досрочном погашении с сокращением срока.

К седьмому году платеж снизится до 10 000 рублей, но нужно продолжать вносить первоначальный обязательный платеж и сумму досрочного погашения, если доход не упал

К седьмому году платеж снизится до 10 000 рублей, но нужно продолжать вносить первоначальный обязательный платеж и сумму досрочного погашения, если доход не упал

Главное преимущество этого способа — снижение рисков. Пока с доходами всё в порядке, стратегия работает точно так же, как с сокращением срока ипотеки, но в случае падения доходов защищает от просрочек по кредиту, комиссий и пеней.

Сравним четыре способа погашения по сроку ипотеки и переплате по процентам:

| Способ | Срок кредита | Проценты |

| Без досрочного погашения | 30 лет | 3 711 327 рублей |

| Сокращение срока | 14 лет и 2 месяца | 1 505 720 рублей |

| Уменьшение платежа | 25 лет и 3 месяца | 2 248 453 рубля |

| Уменьшение платежа и срока | 14 лет и 2 месяца | 1 505 720 рублей |

Кроме процентов нужно учесть расходы на обслуживание кредита.

Нужно учесть страховку

Есть еще один расход, который зависит от срока ипотеки, — страховка. Банки требуют страховать квартиру, потому что она в залоге, и жизнь, чтобы страховая компания погасила кредит, если с человеком что-то случится.

Обе страховки нужно продлевать каждый год. Например, если страховка квартиры стоит 5000 рублей, а жизни и здоровья — 7000 рублей, каждый год дополнительно нужно тратить по 12 000 рублей. Посчитаем, сколько примерно получится.

| Способ досрочного погашения | Срок ипотеки | Расходы на страховку |

| Не гасить досрочно | 30 лет | 360 000 рублей |

| С уменьшением платежа | 26 лет | 312 000 рублей |

| С сокращением срока | 15 лет | 180 000 рублей |

| С уменьшением платежа и сокращением срока | 15 лет | 180 000 рублей |

Если гасить досрочно с сокращением срока или одновременно уменьшать платеж и срок, расходы на страховку сократятся в два раза.

Выгоднее вносить досрочно сколько есть, а не копить крупную сумму

Проценты по ипотечному кредиту начисляются не в конце месяца, а каждый день. Например, если ипотека по 8,7% годовых, то каждый день банк начисляет примерно по 0,024%. Это значит, что нет смысла копить, например, 300 000 рублей, чтобы внести их досрочно. Выгоднее вносить небольшие суммы, как только они появляются.

Посчитаем на примере. Допустим, семья год откладывает по 25 000 рублей, чтобы разом внести 300 000 рублей. И вносит их в январе 2021 года в счет сокращения срока кредита:

Семья внесла 300 000 рублей на 13‑й месяц ипотеки

Семья внесла 300 000 рублей на 13‑й месяц ипотеки

Срок кредита сократится до 18 лет и 9 месяцев, а переплата по процентам до 1 839 690 рублей. Получится сэкономить 1 871 673 рубля на процентах.

Теперь сравним со вторым вариантом: семья не копит год, а сразу вносит по 25 000 рублей на досрочное погашение:

Семья не копит год, а вносит по 25 000 рублей в течение 12 месяцев

Семья не копит год, а вносит по 25 000 рублей в течение 12 месяцев

В случае с ежемесячными платежами семья внесла по итогу те же 300 000 рублей, но не через год, а постепенно. Срок кредита сократился до 18 лет и 4 месяцев, а переплата по процентам до 1 773 737 рублей, экономия на процентах 1 937 589 рублей.

В нашем примере получается так:

| Копить год 300 000 рублей | Вносить сразу по 25 000 рублей | |

| Срок кредита | 18 лет и 9 месяцев | 18 лет и 4 месяца |

| Проценты | 1 839 690 рублей | 1 773 737 рублей |

| Экономия на процентах | 1 871 673 рублей | 1 937 589 рублей |

Во втором случае экономия на процентах на 65 916 рублей больше.

Досрочные платежи можно вносить в приложении

Вносить платежи можно через личный кабинет банка или мобильное приложение. Возможно, в каком-то региональном банке всё еще нужно ходить в отделение лично и писать заявление, но крупных банках, например, Сбербанке, ВТБ, Альфа-банке, Россельхозбанке, всё можно делать в приложении.

Покажем на примере Сбербанка. Нужно зайти в приложение и найти вкладку «Кредиты» и нажать на ипотеку, затем перейти в раздел «Операции» и «Погасить досрочно»:

Теперь нужно ввести сумму: под строкой будет указана минимальная и максимальная суммы погашения — меньше минимальной внести не получится. Затем в верхней части экрана выбрать тип досрочного погашения:

Готово. Чтобы увидеть новый срок или платеж по ипотеке, нужно перезайти в приложение.

Инструкция: как купить квартиру в онлайне с регистрацией и смс

Как сделать балкон уютнее с 10 000 рублей и Икеей

Сколько времени занимает оформление ипотеки

Приобрести собственное жилье можно, накопив необходимые средства, взяв в долг у родственников или оформив ипотеку. Многие предпочитают последний вариант, поскольку он позволяет въехать в новую квартиру сразу после оформления ипотечного кредита, а также заранее рассчитать финансовую нагрузку и спланировать наиболее комфортный график выплат займа.

Время оформления ипотеки не является определенной величиной. Процесс оформления, начиная с момента подачи заявления до заключения договора и предоставления кредита, может занять от нескольких дней до нескольких месяцев.

Из каких этапов состоит оформление, сколько времени рассматривают заявку на ипотеку и что может увеличить срок выдачи кредита?

Выбор программы и расчет условий займа на калькуляторе

Банки стараются ускорить и упростить заключение сделки. Они предлагают воспользоваться кредитным калькулятором, позволяющим сократить время оформления ипотеки. С его помощью можно без визита в банк самостоятельно онлайн рассчитать параметры кредита на базовых или льготных условиях, а также с учетом специальных программ.

В форме ипотечного калькулятора отображаются следующие параметры кредита:

размер первоначального взноса;

Если раньше на посещение банка и консультацию со специалистом мог уйти целый день, то теперь предварительно рассчитать кредит можно за несколько минут. Для расчета также необходимо указать тип недвижимости и район приобретения. Результат отображается на экране мгновенно. После выбора оптимальной программы и условий, заявку можно отправить онлайн на сайте банка.

Сколько времени требуется на одобрение ипотеки

Чтобы получить одобрение по кредиту, необходимо:

Ответить на вопросы анкеты. На сайте «Росбанк Дом» в специальной форме заявки нужно указать фамилию, имя, регион, тип объекта недвижимости, контактный телефон и e-mail. Останется согласиться с условиями обработки данных и нажать кнопку «Отправить заявку».

Загрузить сканы документов и цифровую подпись. Для получения предварительного одобрения достаточно предоставить документы в электронном виде. Сколько времени рассматривают ипотеку – зависит от банка. В «Росбанк Дом» можно получить предварительное решение онлайн за 10 минут.

В случае положительного ответа – выбрать удобную дату и время.

Что может увеличить время оформления ипотеки

Срок получения кредита зависит от скорости сбора пакета документов. Обычно в него входят:

копии страниц паспорта;

справка о доходах установленного образца (2 дня необходимо, чтобы взять справку с работы);

копию трудовой книжки для подтверждения стажа;

После одобрения кандидатуры заемщика банковская организация отдельно рассматривает и согласовывает найденную недвижимость. Если клиент не выбрал квартиру, время оформления ипотеки зависит от того, как быстро риелтор или покупатель подберет подходящий объект среди уже одобренных банком или на остальном рынке недвижимости. Поиск может занять от нескольких недель до нескольких месяцев (после предварительного одобрения кредитор предоставляет заемщику 3 месяца на поиск жилья).

Приобретение квартиры в ипотеку включает этапы страхования и оценки, оформления сделки купли-продажи и ипотечного договора. При выборе страховой компании важно, чтобы она была аккредитована банком, в котором оформляется кредит. Часто он сам предлагает клиенту список одобренных страховщиков. На заключение договора страхования уходит не более 2 дней.

После того, как заемщик договорился с продавцом, заказал оценку недвижимости, оформил страховку, заключаются сделки купли-продажи и ипотечного кредитования. Для этого покупателю и лицу, продающему квартиру, необходимо посетить офис банка и подписать документы, на это нужен еще 1 день.

После покупки жилья права на недвижимость регистрируются в Росреестре.

Сколько в итоге времени занимает оформление ипотеки

При идеальных условиях, если все пройдет гладко и без задержек, на оформление ипотечного кредита уйдет около 3 недель:

1 день – расчет ипотеки, подача заявки и получение предварительного одобрения;

2 недели – поиск жилья и согласование объекта с банком;

2 дня – оценка и страхование недвижимости;

1 день – заключение ипотечного договора и оформление сделки купли-продажи;

3 дня – регистрация прав собственности на новое жилье.

Узнайте больше об оформлении ипотеки у специалистов «Росбанк Дом» по телефону или с помощью формы обратной связи.