Из чего складывается скидка по осаго

Автострахование. Всё про коэффициент бонус-малус (КБМ).

При расчете стоимости полиса ОСАГО используется ряд параметров (в том числе и коэффициент бонус-малус), увеличивающих или уменьшающих его цену. Итоговая сумма страховки вычисляется путем последовательного умножения базовой ставки на каждый из них. Такой метод позволяет страховщику сбалансировать стоимость полиса со степенью риска в каждом конкретном случае.

Важной составляющей формулы расчета является коэффициент бонус-малус (КБМ). Он может принимать значения от 0,5 до 2,45 и оказывает большое влияние на итоговый результат. Если минимальное значение КБМ наполовину снижает сумму страховки, то максимальное – увеличивает ее почти в два с половиной раза.

Этот принцип расчета заложен в основе онлайн-калькулятора ОСАГО.

КБМ – что это такое и зачем он нужен?

Чтобы оценить риски возникновения будущих расходов, страховые компании учитывают не только региональную принадлежность и технические характеристики авто, но и навыки управления ТС конкретного водителя.

Страховщики напрямую заинтересованы в привлечении аккуратных водителей, которые не попадают в ДТП. А если и попадают, то очень редко и не по своей вине. Такие клиенты приносят компании прибыль, а она, в свою очередь, стимулирует подобный стиль вождения понижением значения КБМ.

Другими словами, коэффициент бонус-малус – это скидка водителю за безаварийное управление транспортным средством.

За каждый год безубыточного вождения страхователю начисляется 5% скидки, пока общий размер дисконта не достигнет максимального значения в 50%, что соответствует значению КБМ = 0,5. И наоборот, если водитель обращался за возмещением ущерба, то коэффициент бонус-малус повышается, увеличивая стоимость очередной страховки.

Как рассчитывается коэффициент бонус-малус?

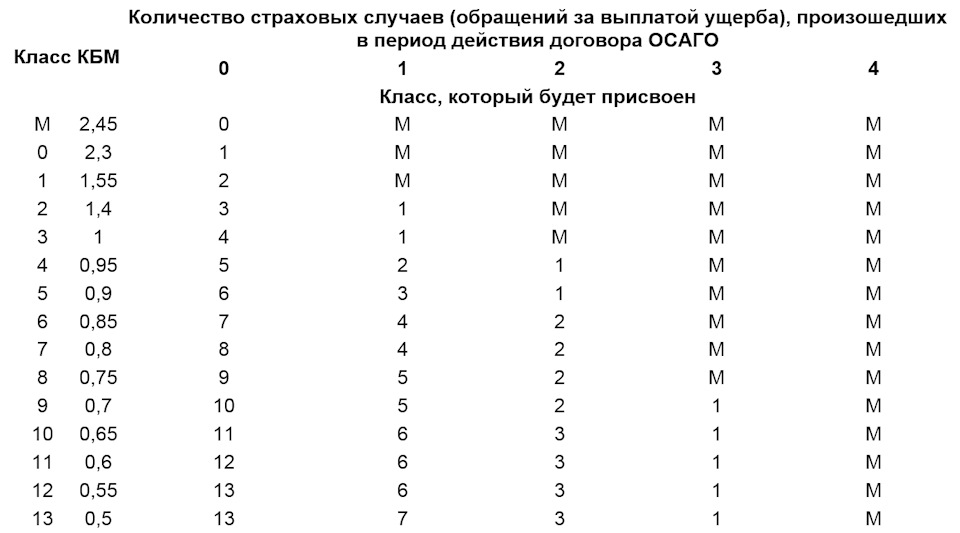

Удобнее всего определять коэффициент бонус-малус, пользуясь специальной таблицей.

Если договор страхования заключается впервые, то водитель автоматически получает начальный 3 класс (КБМ = 1).

1. Первый столбец содержит информацию о классе, присвоенном водителю на момент оформления действующего полиса ОСАГО.

2. Во втором столбце указывается КБМ, соответствующий присвоенному классу.

3. Оставшаяся часть таблицы содержит классы, которые будут присвоены в зависимости от количества страховых случаев в текущем году. КБМ изменится согласно таблице в момент заключения очередного договора ОСАГО.

Таблица скидок очень проста в использовании. Для расчета коэффициента бонус-малус достаточно знать исходное значение класса и количество страховых случаев, имевших место в период действия последнего договора ОСАГО. Исходный класс можно узнать в своей страховой компании или самостоятельно одним из указанных ниже способов проверки КБМ.

Где проверять коэффициент бонус-малус?

Практически все страховые компании на своих веб-ресурсах предоставляют возможность узнать КБМ онлайн. Кроме этого, в сети можно найти отдельные сервисы проверки текущего значения коэффициента, не связанные с определенным страховщиком.

Все проверяющие коэффициент бонус-малус сайты обращаются к базе данных Российского союза автостраховщиков (РСА). Любой желающий также может воспользоваться онлайн-сервисом РСА и получить информацию напрямую без посредников.

Как проверить КБМ водителя по базе РСА онлайн?

Процедура определения коэффициента на сайте РСА интуитивно понятна и не вызывает особых проблем. Из документов потребуются только водительские удостоверения допущенных к управлению граждан РФ и действующий договор ОСАГО. Проверка проводится в отношении каждого из водителей по следующему алгоритму:

1. В поле «Собственник транспортного средства» нужно отметить «физическое лицо».

2. В следующем разделе необходимо указать системе на наличие ограничения по количеству допущенных к управлению лиц, нажав кнопку «с ограничением».

3. Далее вводится требуемая информация из водительского удостоверения: ФИО, дата рождения, серия и номер документа. Если какие-либо из указанных сведений менялись (права, фамилия и т. д.), то система может неправильно определить КБМ. Попробуйте повторить проверку, используя прежние данные.

4. В поле «Дата начала действия договора / добавления водителя в договор» нужно внести предполагаемую дату, с которой начнет действовать новый страховой полис.

5. В заключение вводится проверочный код (капча) и запрос отправляется на сервер.

В качестве ответа должна появиться таблица с информацией о последней страховке и коэффициент бонус-малус, использованный при расчете страховой премии агента. Также система выдает сведения о количестве страховых случаев и значение нового КБМ.

Полученный результат вы можете проверить по таблице скидок, приведенной выше. Для этого берем исходный коэффициент бонус-малус, на основе которого рассчитывалась стоимость последнего полиса ОСАГО, и определяем новое значение класса в зависимости от количества страховых случаев. После этого находим его в первом столбце таблицы, а соответствующее ему значение КБМ (во втором столбце) и есть искомый коэффициент для расчета следующей страховой премии. В идеале он должен совпадать с результатами на сайте РСА.

При планировании будущих расходов на страхование ОСАГО нужно учитывать, что для расчета стоимости полиса берется максимальное из всех значений КБМ допущенных к управлению лиц.

Особенности расчета КБМ при неограниченной страховке.

Как узнать значение коэффициента бонус-малус для страховки без ограничений, если КБМ водителей заранее неизвестен? В таких случаях размер скидки определяется по собственнику автомобиля.

Все расчеты проводятся аналогично. Единственное отличие в том, что КБМ закрепляется за конкретным транспортным средством. То есть новый автомобиль того же собственника полностью обнуляет накопленный бонус и получает первоначальный показатель 3 класса.

Как восстановить КБМ по ОСАГО в базе РСА.

Бывают случаи, когда сервис проверки КБМ выдает неверную информацию об отсутствии скидки или рассчитывает ее некорректно. При таком положении дел есть все шансы, что страховая компания в момент заключения договора получит такую же информацию и стоимость полиса ОСАГО будет необоснованно завышена. В этом случае лучше не ждать подобного развития событий и своевременно принять меры по исправлению ситуации.

Как восстановить КБМ по ОСАГО? На сегодня известны несколько способов. Рекомендуем последовательно использовать каждый из них до достижения положительного результата.

1. Интернет-сервисы

В сети есть множество платных и бесплатных ресурсов, предлагающих услуги по восстановлению КБМ. Мы не знаем, насколько надежен данный способ, но на подобных сайтах автолюбителям обещают быстрое решение проблемы, поэтому он и указан в списке первым. Аналогичные сервисы есть на сайтах некоторых страховых компаний. Возможно, они будут надежнее, чем страницы неизвестных интернет-ресурсов.

2. Письмо в страховую компанию

Если договор ОСАГО с завышенным КБМ уже заключен, можно написать заявление страховщику. Компания должна провести проверку и сделать перерасчет. Для этого нужно выполнить следующие действия:

• Подготовить 2 экземпляра заявления на имя руководителя страховой компании с просьбой изменить значение коэффициента в текущей страховке. Основанием для внесения изменений может стать предыдущий полис ОСАГО либо справка от прежнего страховщика об отсутствии выплат по ущербу.

• Приложить к заявлению копии документов-оснований и отнести страховщику. Один экземпляр остается у секретаря, а другой возвращается заявителю с пометкой о приеме (входящий номер, дата, подпись). Если страховая отказывается принимать документы, оправьте их ценным письмом с описью и уведомлением.

Срок рассмотрения обращения – не более 10 дней. Если по истечении этого времени при повторной проверке значение КБМ не изменится, звоните в страховую компанию. Убедившись в том, что страховщик не намерен принимать меры по исправлению ситуации, можно переходить к следующему шагу.

3. Жалоба в РСА

Обращение в Российский союз автостраховщиков рекомендовано не только при отказе страховой компании вносить изменения в действующий коэффициент бонус-малус, но и в случае ликвидации страховщика, когда писать заявление просто некуда. Рассмотрим подробнее, как восстановить КБМ по ОСАГО в РСА:

• Жалобу можно отправить двумя способами: онлайн и почтовым отправлением. Для восстановления КБМ онлайн достаточно перейти на страницу обращений в РСА, на ней скачать бланк заявления и направить его на e-mail: [email protected]. Почтовое отправление отсылается по адресу: 115093, г. Москва, ул. Люсиновская, д. 27, стр. 3.

• Независимо от формы подачи заявления (онлайн или по почте), документ должен содержать ФИО, дату рождения, номер водительского удостоверения либо паспорта для договоров без ограничения количества водителей. При этом данные должны быть подтверждены копиями указанных документов. Без выполнения этого условия жалоба рассматриваться не будет.

• После заполнения требуемых в заявлении данных необходимо изложить суть претензии и обосновать свою позицию. Если проверка подтвердит указанные вами сведения, КБМ будет восстановлен, а страховую компанию обяжут пересчитать сумму взноса.

Процесс восстановления коэффициента через РСА нельзя назвать оперативным, часто процедура растягивается на несколько месяцев. И не всегда результат бывает положительным.

Если через 30 дней после отправления заявки ответ не получен, рекомендуем позвонить в РСА и прояснить ситуацию.

Телефон горячей линии: 8-800-200-22-75. Звонок бесплатный.

4. Обращение в ЦБ РФ

Некоторые страхователи предпочитают сразу обращаться в Центральный Банк, считая этот способ самым надежным. Безусловно, так оно и есть, однако пропустив предыдущие два этапа велик риск получить от ЦБ предложение обратиться в страховую компанию. Поэтому использовать этот способ нужно только в качестве крайней меры, когда другие не принесли результата.

Для обращения в Центробанк нужно перейти в интернет-приемную на страницу подачи жалоб и выбрать пункт «Неверное применение КБМ (скидки за безаварийную езду) при заключении договора». Далее нужно перейти по ссылке и следовать указаниям системы.

В процессе заполнения формы заявления рекомендуется загрузить сканы документов, подтверждающих право на скидку (к примеру, прежний страховой полис или справку об отсутствии выплат по ущербу от другого страховщика).

После получения заявления, система отправит уведомление о приеме на указанный вами e-mail. Туда же будут приходить сообщения о ходе рассмотрения жалобы и результатах проверки. Как правило, через 30 дней после обращения в Центральный Банк проверка КБМ уже показывает правильный результат.

Видео-инструкция как вернуть КБМ по ОСАГО.

Изменились правила определения коэффициента «бонус-малус»

Разбираемся в логике расчетов страховых компаний, чтобы избежать финансовых потерь

Коэффициент «бонус-малус» (КБМ) – одна из величин, используемых страховщиками для определения суммы, которую собственник автомобиля ежегодно должен выплачивать по договору ОСАГО.

Страховщики по ОСАГО не могут определять этот коэффициент самостоятельно. Он устанавливается Центральным Банком РФ. При этом КБМ не учитывается для КАСКО, где страховщики самостоятельно определяют сумму страховых платежей и порядок их расчета.

Как рассчитывается цена полиса ОСАГО?

Расчет производится по формуле: ОСАГО = БЗ х КВС х КБМ.

БЗ (базовое значение) – это индивидуальные факторы использования транспортного средства, с которыми можно ознакомиться на сайте Российского союза автостраховщиков или узнать у представителей страховых компаний. КВС (возраст и стаж водителя) и КБМ (коэффициент «бонус-малус») в совокупности составляют понятие класса водителя. Он является важным показателем при расчете стоимости полиса ОСАГО.

Зачем ввели коэффициент «бонус-малус»?

Страхуя ответственность водителей, страховщики несут риски, ведь человек, например, может попадать в ДТП слишком часто. Чтобы эти риски компенсировать и заодно побуждать граждан водить более аккуратно, был введен КБМ. Это система скидок для водителей, которые не попадают в аварии. При этом КБМ предусматривает увеличение страховых платежей для тех, у кого на счету много ДТП. Но это вовсе не наказание для неосторожных водителей. При ДТП страховщик несет значительные расходы, и увеличение суммы страховых платежей призвано их компенсировать.

Как рассчитывается КБМ?

Основная величина, используемая при расчете КБМ, – количество страховых возмещений, вне зависимости от их размера. Но считается, что после одного ДТП было выплачено одно возмещение, даже если их было больше, например, когда несколько пассажиров потребовали компенсации за вред, причиненный их здоровью.

При определении КБМ учитываются случаи возмещения с 1 апреля года, предшествующего расчету, до 31 марта года, в котором производится расчет. То есть в 2019 г. не будут приниматься во внимание возмещения по ДТП, которые были произведены в марте 2018 г. и ранее. Прежде КБМ рассчитывался иначе. Новые правила вступили в силу 1 апреля этого года.

Когда водитель впервые оформляет ОСАГО, его КБМ равняется 1. Он оплачивает страхование в базовом размере. В следующем году его КБМ будет рассчитываться на основании количества страховых возмещений за прошедший год, а также предыдущего КБМ. Для расчета КБМ существуют специальные таблицы, содержащиеся в Указании Банка России 1 .

Для расчета КБМ необходимо знать количество страховых возмещений за предыдущий год.

| № п/п | КБМ за предыдущий год | КБМ за текущий год в зависимости от количества страховых возмещений | ||||

|---|---|---|---|---|---|---|

| 0 возмещений | 1 возмещение | 2 возмещения | 3 возмещения | больше 3 возмещений | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 2 | 2,45 | 2,3 | 2,45 | 2,45 | 2,45 | 2,45 |

| 3 | 2,3 | 1,55 | 2,45 | 2,45 | 2,45 | 2,45 |

| 4 | 1,55 | 1,4 | 2,45 | 2,45 | 2,45 | 2,45 |

| 5 | 1,4 | 1 | 1,55 | 2,45 | 2,45 | 2,45 |

| 6 | 1 | 0,95 | 1,55 | 2,45 | 2,45 | 2,45 |

| 7 | 0,95 | 0,9 | 1,4 | 1,55 | 2,45 | 2,45 |

| 8 | 0,9 | 0,85 | 1 | 1,55 | 2,45 | 2,45 |

| 9 | 0,85 | 0,8 | 0,95 | 1,4 | 2,45 | 2,45 |

| 10 | 0,8 | 0,75 | 0,95 | 1,4 | 2,45 | 2,45 |

| 11 | 0,75 | 0,7 | 0,9 | 1,4 | 2,45 | 2,45 |

| 12 | 0,7 | 0,65 | 0,9 | 1,4 | 1,55 | 2,45 |

| 13 | 0,65 | 0,6 | 0,85 | 1 | 1,55 | 2,45 |

| 14 | 0,6 | 0,55 | 0,85 | 1 | 1,55 | 2,45 |

| 15 | 0,55 | 0,5 | 0,85 | 1 | 1,55 | 2,45 |

| 16 | 0,5 | 0,5 | 0,8 | 1 | 1,55 | 2,45 |

Если страховые возмещения по вине водителя не выплачивались, то КБМ понижается. Сумма страховых взносов становится для водителя меньше. Это правило можно разобрать на примере.

Предположим, что водитель в 2019 г. впервые оформляет ОСАГО. Его КБМ равен 1. Он уплачивает базовые страховые взносы. За год по его вине было выплачено одно страховое возмещение. С 1 апреля 2020 г. его КБМ составит 1,55. Он должен будет выплачивать страховые платежи в полуторном размере. Если за этот год он не попадет в ДТП, то его КБМ с 1 апреля 2021 г. станет 1,4. Сумма платежей уменьшится.

Минимальный размер КБМ составляет 0,5. То есть при безупречном вождении человек платит только половину базовой суммы. Максимальный КБМ составляет 2,45.

Как рассчитывается КБМ, если в страховку включено несколько человек?

С 9 января этого года в правила определения КБМ были внесены изменения, и расчет коэффициента на 1 апреля был произведен по-новому. Так, изменения коснулись случаев, когда в страховку включено несколько человек. Если договор ОСАГО заключен с несколькими водителями, то общий коэффициент «бонус-малус» равен максимальному КБМ, который был рассчитан для каждого страхователя отдельно. Если договор заключен в отношении неограниченного круга лиц, то КБМ всегда равен 1. По ранее действовавшим правилам коэффициент определялся на основании КБМ собственника автомобиля.

Как узнать свой КБМ?

Сведения о КБМ каждого водителя и его классе содержатся в Автоматизированной информационной системе ОСАГО (АИС ОСАГО), ведение которой осуществляет Российский союз автостраховщиков. Эти сведения открыты, и их может получить любой желающий. Например, их можно запросить в АИС ОСАГО, если необходимо проверить свои данные или оформить договор ОСАГО в отношении нескольких лиц, для чего потребуется их КБМ.

Проверить свой КБМ можно на официальном сайте РСА.

Что делать, если не получилось узнать КБМ?

Как показывает практика, при использовании АИС ОСАГО у водителей периодически возникают затруднения. Часто человеку не удается получить сведения из-за ошибочно введенных данных. При проверке КБМ необходимо использовать данные именно из страхового полиса, так как они могут расходиться с теми, что указаны в паспорте транспортного средства.

Как быть, если КБМ рассчитан неверно?

Ошибка в расчете КБМ повлияет на размер страховых платежей. В таком случае нужно подать в Российский союз автостраховщиков заявление об исправлении сведений, содержащихся в АИС ОСАГО.

Перед этим необходимо запросить у своего страховщика информацию о страховых возмещениях за предыдущий год. Эти сведения или письменный отказ в их предоставлении нужно приложить к заявлению. В заявлении должны быть указаны данные водителя: Ф.И.О., дата рождения, серия и номер водительского удостоверения и полиса ОСАГО. Претензия может быть направлена обычной почтой или на адрес электронной почты, указанный на сайте РСА.

В случае отказа в изменении КБМ водитель может подать в суд исковое заявление. В суде можно использовать документы, которые ранее были получены у страховщика для подачи заявления в РСА. Также нужно будет предоставить полис ОСАГО и справки о ДТП за предыдущий год.

Стоит иметь в виду, что соблюдение претензионного порядка не является обязательным. То есть водитель может сразу обращаться в суд без подачи заявления в Российский союз автостраховщиков. Однако порой направление претензии в РСА является более целесообразным, так как это позволяет сэкономить время и средства.

1 Указание Банка России от 4 декабря 2018 г. № 5000-У «О предельных размерах базовых ставок страховых тарифов (их минимальных и максимальных значений, выраженных в рублях), коэффициентах страховых тарифов, требованиях к структуре страховых тарифов, а также порядке их применения страховщиками при определении страховой премии по договору обязательного страхования гражданской ответственности владельцев транспортных средств».

Скидки при оформлении ОСАГО – как сэкономить на страховании

Какие бывают коэффициенты при расчете стоимости полиса ОСАГО. Как правильно рассчитать стоимость полиса и как сэкономить — отвечают эксперты портала Выберу.ру.

Введение

Стоимость обязательного автострахования определяется на законодательном уровне. На год устанавливается базовый тариф и размеры всех применяемых к нему коэффициентов. Сами страховщики не могут давать по обязательной страховке скидки. Стоимость полиса строго фиксирована и призвана сделать его доступным всем автолюбителям.

Но сэкономить на страховании можно. Есть коэффициенты по автострахованию, зависящие конкретно от водителя и аккуратности его езды. Основную скидку дает КБМ – коэффициент бонус-малус. Он копится за аккуратное вождение и достигает максимального размера за 9 лет. При условии, что вы до этого ни разу не попадали в аварии.

КБМ – что это и как используется

Скидки на автостраховку применяются при расчете стоимости полиса автоматически. Страховая компания обязана использовать автоматизированную базу данных «Российского союза автостраховщиков», чтобы получить оттуда информацию о безаварийном стаже водители.

Какие бывают коэффициенты бонус-малус

Чтобы рассчитать скидки, страховщики используют следующие виды КБМ:

- водителя – формируется индивидуально для каждого лица, допущенного к управлению транспортным средством;

- собственника – определяется для владельца автомобиля;

- начальный – значение КБМ, зафиксированное в момент заключения договора;

- расчетный – значение коэффициента, используемая при подсчете стоимости полиса.

При расчете скидки при оформлении страховки, коэффициент водителя используется при приобретении ограниченного полиса. Применяется максимальное из всех возможных расчетных значений. То есть, если транспортным средством будет управлять два водителя, у одного из которых коэффициент будет 1, а другого 0,5, то страховая использует в калькуляции 1.

Когда не используется скидка КБМ

Далеко не всегда можно получить ОСАГО со скидкой. В некоторых случаях коэффициент будет всегда равен 1, в том числе при:

- получении транзитной страховки. Она всегда оплачивается по полной ставке;

- страховании машин, зарегистрированных в иностранном государстве.

В этих случаях коэффициент приравнивается к 1 и никак не влияет на стоимость полиса.

Когда дается скидка от КБМ

Скидки при расчете стоимости обязательного страхования автомобиля по базе РСА рассчитываются только один раз за весь период действия полиса. То есть, если застрахованное лицо попадет по своей вине в аварию, увеличенная ставка будет применена только на следующий год.

Скидка при ограниченном страховании

В скидка за безаварийную езду по разному рассчитывается для ограниченного и неограниченного полиса. В первом случае коэффициент определяется:

- по каждому водителю, допущенному до управления транспортным средством;

- при калькуляции используется наихудший класс безаварийной езды из всех доступных;

- скидка начисляется каждому водителю в отдельности, поэтому, если произойдет авария, КБМ уменьшится только у виновного лица;

- коэффициент переносится при смене транспортного средства.

Такая скидка КБМ по автостраховке будет выгодна, если к управлению машиной будет допущено несколько человек и все они имеют большой стаж безаварийной езды.

Скидка при неограниченном страховании

Скидка по страховке при неограниченном полисе рассчитывается следующим образом:

- класс присваивается только владельцу автомобиля;

- коэффициент присваивается по последнему договору ОСАГО, только если тот был без ограничений и собственник и транспортное средство остались прежними.

При смене собственника или транспортного средства льготы при оформлении обязательного страхования автогражданской ответственности не применяется.

Максимальная скидка по КБМ

Вы можете проверить скидку по базе РСА, указав информацию о водителе. После этого система автоматически покажет текущий КБМ. Чем ниже его значение, тем большие бонусы вы сможете получить при заключении нового договора страхования.

КБМ способен существенно снизить стоимость полиса. Максимальная льгота по страховке с ним достигает 50%. Но следует помнить, что попадание в несколько аварий, произошедших по вашей вине, может привести не только к потере всех накопленных бонусов, но и применению повышающего коэффициента.

Как считается коэффициент бонус-малус

И как его восстановить при смене прав или ошибке страховой

Стоимость полиса ОСАГО — обязательного страхования автогражданской ответственности — зависит от страховой истории водителя. Могут дать скидку за безаварийную езду или, наоборот, надбавку — если были страховые случаи.

Разберем, как рассчитывается КБМ и сколько можно сэкономить.

Что такое КБМ

При оформлении страхового полиса ОСАГО стоимость полиса — страховая премия — зависит от базового тарифа, который умножается на различные коэффициенты — региональный, стаж водителя, мощность, период использования и другие. Так получается итоговая стоимость полиса.

КБМ — один из таких коэффициентов — это скидка за то, что у застрахованного водителя не было ДТП по его вине. Если ДТП были, то КБМ возрастает и может превратиться в надбавку — тогда полис будет дороже. То есть чем аккуратнее водите, тем дешевле страховка.

Законодательство. Размер базовых тарифов для разных категорий автомобилей и коэффициенты, в том числе КБМ, регулирует Центральный банк РФ.

Например, в конце 2018 года ЦБ изменил градацию коэффициента «возраст-стаж» до 58 ступеней вместо прежних четырех и разрешил уменьшать и увеличивать базовую ставку, но не более чем на 20%.

Где указывается в полисе. В оформленном полисе ОСАГО все коэффициенты, на основании которых была рассчитана страховая премия, указываются в пункте 7 — «Расчет размера страховой премии». КБМ каждого водителя, допущенного к управлению, указан в таблице из пункта 3.

Виды КБМ

При заключении договора ОСАГО страхователь может указать список водителей, допущенных к управлению, или оформить полис на неограниченное количество лиц — любой водитель, который сядет за руль, будет «вписан» в страховой полис. От этого зависит КБМ и стоимость страхового полиса.

КБМ водителя (ограниченная страховка). Если страхователь страхует ответственность конкретных водителей, в полис вносят данные по каждому водителю — фамилию, имя, отчество, номер водительского удостоверения. КБМ считают у каждого водителя по его персональной истории страхования.

Когда рассчитывают стоимость полиса — берут максимальный КБМ, поэтому стоимость страховки зависит от водителя с наибольшим («худшим») коэффициентом.

Например, вы в очередной раз оформляете ОСАГО на себя и хотите вписать второго водителя. Если ваш КБМ равен 0,5, а КБМ второго водителя — 1,4, то скидки при оформлении вы не получите. Стоимость полиса будет рассчитана из расчета наибольшего КБМ — то есть 1,4. Если исключить второго водителя из списка допущенных водителей, полис станет дешевле почти в три раза.

КБМ собственника (неограниченная страховка). Если страховать автомобиль без ограничения списка допущенных водителей, КБМ водителей не будет учитываться.

Например, если страхователь из предыдущего примера — владелец автомобиля, он может оформить договор страхования без ограничения перечня водителей. Тогда при расчете стоимости полиса будет взят КБМ 1, но в этом случае появится коэффициент за «неограниченность» списка водителей — КО. В этом случае он равен 1,87, то есть надбавка 87%. Поэтому неограниченная страховка выгодна, если у одного из водителей КБМ больше 2.

Когда применяется КБМ

КБМ водителя рассчитывают на основании данных ОСАГО за предыдущий страховой период. В зависимости от того, были или нет страховые выплаты, КБМ водителя увеличивается или уменьшается и используется для вычисления стоимости нового полиса.

Когда КБМ не применяется либо равен 1. Если водитель страхуется впервые, его КБМ принимается равным 1, то есть не влияет на стоимость полиса.

Такое может произойти при смене фамилии или водительского удостоверения. Когда водитель получает новое удостоверение, он должен сообщить о замене в страховую компанию и получить новый страховой полис с актуальными данными. Если этого не сделать, при наступлении страхового случая страховая компания может отказать в выплате: формально в полисе указан другой водитель с другим номером прав.

Еще КБМ может «обнулиться» — стать равным значению КБМ нового водителя. Такое происходит, если страховщик ошибся или несвоевременно внес данные в единую базу. Чтобы избежать таких ситуаций, лучше следить за своим КБМ через онлайн-сервис.

Раньше КБМ мог «обнулиться» еще по одной причине — если водитель не заключал договоры страхования за предыдущий период. Так, те, кто часто попадали в аварии, по истечении одного года могли вновь получить полис ОСАГО по номинальной стоимости. Сейчас полученный КБМ можно снизить только безаварийным вождением.

Откуда берут данные для расчета

Когда водитель получает свои первые права, страховая компания присваивает ему КБМ, равный 1. Если бы водитель всегда страховался в той же компании, страховая могла бы сама определить КБМ водителя через год. Но водители могут менять страховую компанию или страховать разные автомобили у разных страховщиков. На этот случай ввели единую базу.

База КБМ АИС РСА — часть автоматизированной информационной системы Российского союза автостраховщиков — хранит историю страхования по каждому водителю. В эту базу попадают данные об оформлении новых страховых полисов ОСАГО из всех страховых компаний, информация о страховых случаях и выплатах, в которых указанный водитель был признан виновником. Эти данные учитывают при расчете КБМ водителя. Данные в АИС РСА могут вносить только страховые компании.

Справка о безаварийной езде — документ, который использовался ранее, когда водитель менял одну страховую компанию на другую. С появлением АИС РСА страховые компании стали запрашивать эти данные самостоятельно.

До появления единой базы эта справка требовалась в новой страховой компании, чтобы верно рассчитали КБМ. Справку о безаварийной езде или о наличии страховых выплат выдавала прежняя страховая компания.

Если водитель предоставил недостоверные сведения при отсутствии технической возможности получения их из базы. Сейчас сложно представить, что страховая выпишет полис без проверки КБМ водителя или собственника по базе РСА. Чтобы оформить полис, страховая компания должна сделать запрос в электронную базу РСА.

Но если водитель по какой-то причине предоставит на оформлении поддельное водительское удостоверение или другие данные, по которым нет истории страхования в базе, ему назначат КБМ в размере 1 — как новому водителю. Но при первом же ДТП при проверке в ГИБДД номера прав страховку признают недействительной, а случай — нестраховым, потому что страхователь предоставил страховщику ложные данные.

Как считается КБМ при оформлении ОСАГО

Раз в год 1 апреля КБМ водителя пересчитывается. Новый КБМ зависит от количества страховых случаев за прошлый год. Но есть и исключения: из-за перехода в 2019 году к новой системе расчета для некоторых пограничных случаев КБМ рассчитывается сложнее. Например, если вы целый год не страховались, то КБМ будет рассчитан с учетом истории страхования, а не обнулится.

Если вы уже страховались после 1 апреля 2019 года, значит, КБМ по новой формуле уже рассчитан. При оформлении страховки на следующий год КБМ можно узнать по таблице.

Таблица КБМ показывает, как изменяется КБМ. Для вычисления КБМ водителя нужно знать две вещи:

- КБМ водителя на предыдущий страховой период.

- Количество страховых случаев по вине этого водителя.

КБМ водителя на следующий страховой период находится на пересечении КБМ на начало предыдущего периода и количества страховых случаев.

Чем меньше КБМ, тем больше скидка. Например, КБМ 0,7 соответствует скидка 30%.

Как рассчитать стоимость полиса ОСАГО?

Как теперь правильно рассчитывают стоимость полиса ОСАГО? Что и как именно будет учитывать страховая компания и как в этом разобраться ее клиентам?

![]()

Содержание

Чтобы вычислить стоимость ОСАГО, базовый тариф (страховая компания теперь рассчитывает его индивидуально) умножается на ряд коэффициентов, которые зависят от возраста и опыта водителя, характеристик транспортного средства, региона.

Базовые страховые тарифы ОСАГО

Базовые тарифы у разных страховщиков могут различаться более чем в два раза. Но коэффициенты, которые характеризуют водителя и транспортное средство, должны быть одинаковыми у всех страховых компаний. С помощью этих показателей страховщики оценивают, насколько велик риск, что вы станете виновником ДТП, и возможный ущерб. Чем ниже риск для страховщика, тем дешевле вам обойдется полис.

Для каждого водителя страховые компании теперь определяют индивидуальный базовый тариф по ОСАГО. Но он всегда должен оставаться в пределах тарифного коридора, который установил Банк России.

Границы коридора зависят от типа транспортного средства и от того, кто владеет машиной — человек или компания. Например, для частных владельцев легковых автомобилей базовый тариф должен находиться в диапазоне от 2471 до 5436 руб. Для владельцев мотоциклов базовый тариф ниже — от 625 до 1548 руб. Тарифные коридоры для других видов транспорта и для юридических лиц можно посмотреть в указании Банка России от 28.07.2020 № 5515-У «О страховых тарифах по обязательному страхованию гражданской ответственности владельцев транспортных средств» (далее — Указание о страховых тарифах).

Каждая страховая компания самостоятельно определяет набор факторов, которые влияют на ее базовые тарифы. Например, может установить максимальный тариф для водителей, которые получали штрафы за грубые нарушения ПДД — проезд на красный свет, сильное превышение скорости, выезд на встречную полосу. Но эти нарушения должны быть зафиксированы инспектором ГИБДД. Штрафы, которые выписаны по фотографиям с камер слежения на дорогах, страховщики во внимание не принимают.

Страховые компании вправе учитывать и другие факторы, главное, чтобы они были основаны на статистике страховщика по количеству аварий и размерам выплат для водителей и автомобилей с разными характеристиками.

Однако страховые компании не вправе ставить размер базового тарифа в зависимость от национальности, вероисповедания, политических взглядов и должности автовладельца.

Каждая страховая компания обязана публиковать на своем сайте полные списки факторов, которые влияют на ее базовые тарифы, и калькуляторы для расчета стоимости полиса. Поэтому перед приобретением полиса зайдите на сайты нескольких страховщиков и сравните их предложения.

Коэффициент территории (КТ)

Далее учитывается коэффициент территории (КТ). Он связан со статистикой страховых выплат в конкретном регионе. Жителям мегаполисов страховка, как правило, обходится дороже, чем автовладельцам в небольших городах или поселках: ведь чем больше машин на дорогах, тем выше вероятность аварии.

Например, для Москвы коэффициент территории равен 1,9, а для сел Костромской области — 0,73. Все территориальные коэффициенты также можно найти на сайте Банка России в Указании о страховых тарифах.

Для расчета территориального коэффициента используется адрес регистрации, который указан в вашем паспорте, свидетельстве о регистрации транспортного средства или ПТС. Даже если водитель фактически проживает в другом месте. Не отражается в паспорте и временная регистрация, и страховая компания не будет ее учитывать.

Если водитель переехал в другой регион для постоянного проживания, надо будет перерегистрировать автомобиль в отделении ГИБДД или через Портал госуслуг.

Коэффициент бонус-малус (КБМ)

Затем идет коэффициент бонус-малус (КБМ), который показывает, насколько водитель аккуратен за рулем. Если он не был виновником аварий в течение года, то в следующем году КБМ будет меньше, и при том же базовом тарифе цена полиса станет ниже (если только КБМ и так не был минимальным — 0,5).

Если же по вине водителя происходили ДТП и страховая компания была вынуждена выплачивать по ним деньги, стоимость страховки резко возрастет (если только КБМ и раньше не был максимальным — 2,45).

Свой КБМ можно узнать на сайте Российского союза автостраховщиков (РСА): www.autoins.ru. Именно из базы данных РСА получают информацию о КБМ страховые компании.

КБМ присваивается водителю один раз в год — 1 апреля и действует до 31 марта следующего года включительно. Если вы смените машину, КБМ от этого не изменится.

Если вы только что получили права и первый раз покупаете полис, то вам автоматически присваивается коэффициент 1. То есть у вас не будет ни скидки за безаварийную езду, ни надбавки за аварийность.

Если в полис вписано несколько водителей, то при расчете цены используется КБМ того из них, у кого он наибольший. По договорам, в которых нет ограничения на количество водителей, КБМ будет равен 1.

Если, например, водитель стал виновником четырех и более ДТП в текущем году и по ним были страховые выплаты, в следующем году его КБМ вырастет до 2,45. Даже если до этого он много лет ездил без аварий и получал большую скидку.

Коэффициент ограничения (КО)

Следующим идет коэффициент ограничения (КО). Если в полис вписаны все водители, которые будут управлять машиной, то КО будет равен 1. Но, как уже было сказано, можно не вписывать в полис конкретных водителей. Тогда машину сможет водить любой человек с действующими правами соответствующей категории, и страховка будет покрывать его ответственность. В этом случае при расчете цены полиса будет использован КБМ, равный единице, но коэффициент ограничения будет равен 1,94.

Для машин, которые принадлежат компаниям, КО составляет 1,97.

Коэффициент возраста и стажа (КВС)

Дальше учитывается коэффициент возраста и стажа (КВС). Сейчас все водители разделены на 58 групп, и каждой группе присвоен свой КВС. Например, у начинающих водителей, которым еще не исполнилось 22 года, а стаж не достиг 1 года, коэффициент самый высокий — 1,93. А у автомобилистов старше 59 лет с водительским опытом от 14 лет — самый низкий (0,9). Все коэффициенты можно узнать в Указании о страховых тарифах.

Страховщик учитывает стаж с момента выдачи водительского удостоверения. Дата выдачи удостоверения указана на его лицевой стороне. Но если водитель менял права, то нужно использовать дату получения самого первого водительского удостоверения. Иначе стаж и КВС посчитают неправильно.

Если в полис вписывают несколько человек, то для расчета цены используют КВС водителя с самым высоким коэффициентом.

Если же полис оформляется без ограничения количества водителей, КВС будет равен единице.

Коэффициент мощности двигателя (КМ)

Коэффициент мощности двигателя (КМ) применяют только для легковых автомобилей. Для мопедов, фур или тракторов этот коэффициент не используется.

КМ зависит от количества лошадиных сил двигателя, которые указаны в паспорте или свидетельстве о регистрации транспортного средства. Если в паспорте написана только мощность в киловаттах, ее пересчитывают по формуле: 1 кВт/ч = 1,35962 лс. Если же мощность в документах вообще не упоминается, то страховщики обязаны брать данные из каталогов заводов-изготовителей.

Самый низкий коэффициент (0,6) присвоен малолитражкам мощностью до 50 лс. Самый высокий (1,6) — мощным автомобилям, у которых под капотом больше 150 «лошадей». Всего существует 6 градаций коэффициента мощности автомобиля.

Коэффициент сезонности (КС)

Если водитель пользуется машиной не весь год, есть смысл воспользоваться коэффициентом сезонности (КС), указав в полисе период использования машины. Чем короче этот период, тем меньше коэффициент и дешевле страховка.

Например, человек ездит на машине только на дачу в течение трех летних месяцев. Тогда КС составит 0,5, т.е. лишь половину цены годового полиса. Если машина на ходу полгода, то коэффициент вырастет до 0,7 (скидка — 30%). Но скидки за оформление полиса на 10 и 11 месяцев не будет. В этом случае КС равен единице, как и за целый год.

Чтобы определить цену полиса ОСАГО, перемножаются все коэффициенты, и полученная цифра умножается на базовый тариф, который выбранная страховая компания использует для водителя с учетом его индивидуальных характеристик.