Запрос в фнс об отсутствии задолженности по налога

Инструкция: оформляем справку об отсутствии задолженности по налогам по форме КНД 1120101

Начнем с вопроса, что за справка КНД 1120101. Формуляр раскрывает информацию об отсутствии или наличии задолженностей по фискальным и бюджетным платежам в государственную казну. Справка может быть выдана только по официальному запросу. Важно понимать, что речь идет не только о текущих недоимках. Налоговики принимают к учету все виды пеней, неустоек, процентов и штрафов. Причем в формуляре не указывается расшифровка имеющихся недоимок. Инспекция укажет, есть долг или нет. Для дополнительной детализации расчетов с бюджетом следует запросить другой документ — справку о состоянии расчетов КНД 1160080.

Зачем нужен формуляр

Подтвердить отсутствие долгов по налогам может потребоваться в разных ситуациях. К примеру, актуальные случаи, когда потребуется форма КНД 1120101:

- Оформление заемного капитала в кредитном учреждении. Например, если организация обратится в банк за кредитом, придется подтвердить, что просрочек и долгов по фискальным платежам за налогоплательщиком не числится.

- Участие в государственных или муниципальных закупках. Участник закупки обязан подтвердить свою добросовестность и состоятельность. Одним из критериев оценки является отсутствие долгов по налогам и сборам.

- Участие в конкурсах и государственных грантах также требует предоставления отчетной документации, подтверждающей отсутствие долга перед бюджетом, в том числе по налогам.

- Запросить информацию об отсутствии налоговых просрочек вправе учредитель или собственник организации. Сведения необходимы при планировании и распределении бюджета на соответствующий год.

- Информация требуется для анализа и принятия управленческих решений. Справка пригодится работникам бухгалтерии при составлении отчетности и финансовой документации.

Формуляр может пригодиться и при проведении контрольных мероприятий. Например, при выездной проверке Налоговой инспекции и прочих контролеров.

Кто выдает

Справка по налогам и сборам выдается только представителем Федеральной налоговой службы. Иные представители госструктур не уполномочены на оформление таких документов.

Запросить формуляр следует в территориальном отделении ИФНС по месту регистрации налогоплательщика. Если организация имеет обособленные подразделения и филиалы, то сведения придется запрашивать во всех ИФНС по месту нахождения филиальной сети.

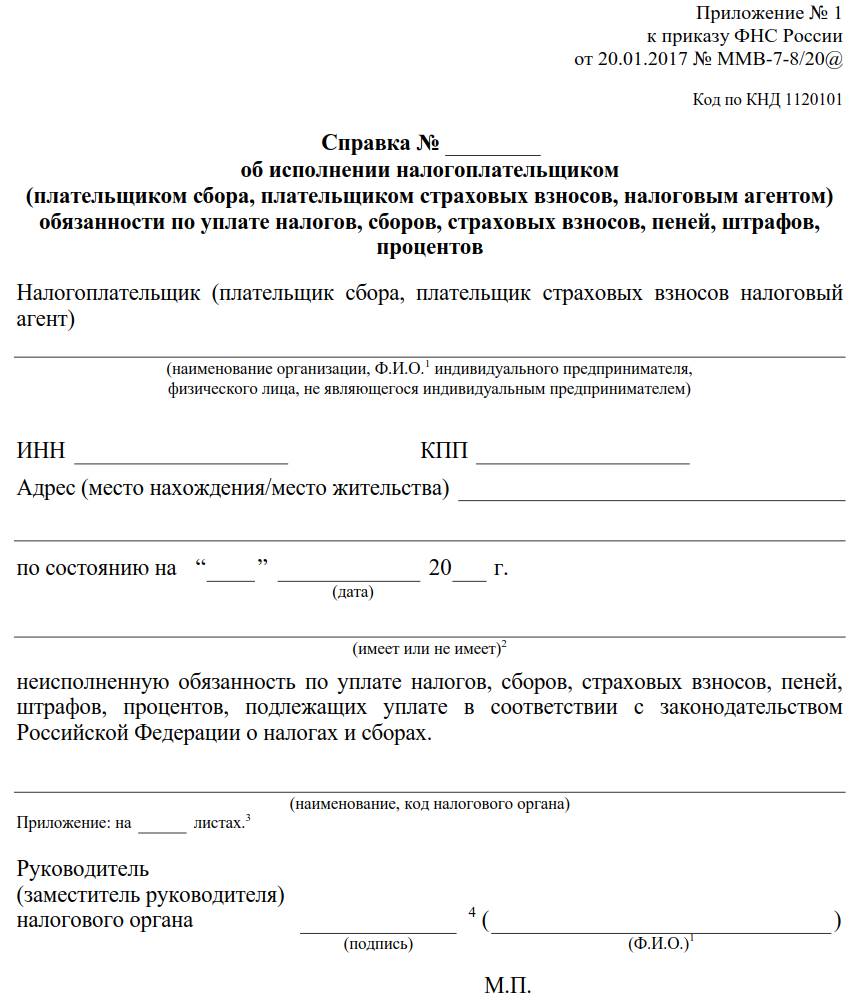

Какой бланк используется

Бланк утвержден в Приложении № 1 к Приказу ФНС от 21.07.2014 № ММВ-7-8/378@. Структура документа проста и не содержит особых полей. Бланк дает однозначный ответ: есть ли у налогоплательщика непогашенная задолженность или нет. Если просроченные платежи по налогам есть, инспектор ФНС укажет код территориального отделения, в котором числится пеня или недоимка.

Например, организация ликвидировала филиал. Произвела расчеты с бюджетом и оплатила все фискальные транши. Но по результатам камеральной проверки инспекция начислила недоимку по налогам в размере 5 рублей. Уведомления в головной офис компании не поступали. Полученная справка о наличии, отсутствии задолженности по налогам как раз раскроет информацию о долге. В формуляре будет указано, что долг по налогам есть. А в приложении инспектор укажет код ИФНС, в которой числится просрочка.

Актуальный бланк по форме КНД 1120101

Что нужно для получения

Официальная справка о задолженности по налогам выдается только по специальному запросу. Его можно направить несколькими способами:

- лично, заполнив заявку в ИФНС;

- через доверенного представителя (требуется официальная доверенность);

- отправив заявку по почте заказным письмом;

- оформив электронный запрос через личный кабинет налогоплательщика;

- отправив прощение через единый портал «Госуслуги»;

- обратившись в многофункциональный центр (если в населенном пункте отсутствует ИФНС).

При личном обращении необходимо предъявить паспорт гражданина РФ, а также документы, подтверждающие полномочия представлять интересы организации. Например, если в ИФНС обратился сам руководитель компании, то достаточно паспорта. А если оформлением занимается заместитель или иное лицо, то требуется доверенность.

Особенности получения в бумажной форме

Получить заполненный образец справки КНД 1120101 о долгах по налогам можно в любом отделении ИФНС. Для этого придется заполнить заявку по форме, утвержденной в Приложении № 8 к Административному регламенту, утвержденному Приказом Министерства финансов Российской Федерации от 02.07.2012 № 99н.

В заявке укажите информацию:

- В шапке документа: Ф.И.О. начальника и наименование ИФНС, в которую подаете запрос.

- Указываем, какой вид информации требуется к оформлению. Ставим галочку в нужном поле.

- Вписываем дату или период, за который требуется информация. Если данные не указать, инспекция подготовит информацию на дату получения запроса.

- Реквизиты заявителя. Необходимо идентифицировать налогоплательщика, по которому нужна информация. Указываем полное наименование организации, адрес, ИНН и КПП.

- Прописываем способ получения ответа.

- Ставим печать и подпись руководителя.

Ответ от ИФНС будет готов в течение 10 рабочих дней с момента получения официального запроса.

Особенности получения в электронной форме

Направить запрос можно через интернет. Например, с использованием специализированных бухгалтерских программ заполнить запрос и отправить его по защищенным каналам связи. Либо подготовить заявку через личный кабинет налогоплательщика или портал «Госуслуги». Запрос формируется в аналогичном порядке.

Как проверить правильность справки

По факту, справка отражает наличие либо отсутствие задолженности по налогам. Налогоплательщик может и не знать о наличии долга или пени. Заявитель может проверить лишь свои реквизиты — не допустила ли инспекция ошибки в них.

Если по данным бухгалтерского учета компании фискальные задолженности отсутствуют, а ФНС указала в справке, что долг есть, то необходимо действовать:

- Запросите в ФНС правку по расчетом с бюджетом.

- Сверьте данные бухгалтерского учета и информацию инспекции.

- Выявите расхождения, определите их причины.

- Если недоимки по вине компании, погасите суммы в общем порядке.

- Внесите корректировку в бухучет. Например, отразите недоначисленные пени и штрафы бухгалтерской справкой.

- При необходимости подготовьте корректирующую отчетность.

Если долг неоправдан и подозревается ошибка в данных ФНС, то необходимо обратиться в инспекцию. Подготовьте платежные документы, налоговые регистры и иную документацию, подтверждающую отсутствие долга. Предоставьте доказательства инспектору. По обращению будет инициирована проверка.

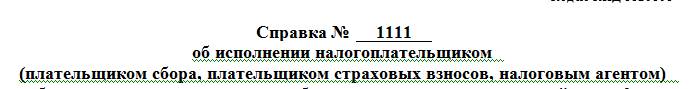

Вот так выглядит правильно заполненный образец справки об отсутствии задолженности по налогам:

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Как отправить запрос на сверку с налоговой через Контур.Экстерн

Сервис «Сверка с ФНС» позволяет отправлять запросы на предоставление информационных услуг в ИФНС. Ответ на отправленный запрос поступит в Экстерн.

Возможен запрос следующих видов услуг:

- Запрос по справке о состоянии расчетов по налогам, сборам, пеням и штрафам (Форма N39-1);

- Запрос по выписке операций по расчетам с бюджетом;

- Запрос по перечню налоговых деклараций (расчетов) и бухгалтерской отчетности;

- Запрос по акту сверки расчетов по налогам, сборам, пеням и штрафам;

- Запрос справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов.

Обратите внимание! Заполненный запрос ИОН можно сохранить в качестве шаблона. Подробнее о работе с шаблонами — в следующей инструкции .

Для отправки запроса на сверку с налоговой необходимо:

1. В пункте «ФНС» выбрать раздел «Запросить сверку».

2. Выбрать вид запроса.

В зависимости от выбранного вида услуги необходимо заполнить следующие данные:

- Запрос по справке о состоянии расчетов по налогам, сборам, пеням и штрафам – заполнить строку «На дату» с помощью календаря. Формат ввода — дд.мм.гггг.

- Запрос по выписке операций по расчетам с бюджетом – с помощью справочника указать условие формирования выписки — группировать или не группировать по видам платежа, а также указать отчетный год в формате гггг.

Запрос по перечню налоговых деклараций (расчетов) и бухгалтерской отчетности – указать начальную и конечную дату запроса информации с помощью календаря.

Формат ввода — дд.мм.гггг. В строке «Виды деклараций» выбрать из справочника, какие декларации необходимо учитывать — первичные, корректирующие или все.

Период, за который запрашивается услуга, должен находиться в пределах одного календарного года. Например, если налогоплательщик хочет получить выписку за период с 20.10.2010 по 02.02.2011, то необходимо будет сформировать два запроса: за период с 20.10.2010 по 31.12.2010 гг. и с 01.01.2011 по 02.02.2011 гг.

- Запрос справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов – заполнить строку «На дату» с помощью календаря. Формат ввода — дд.мм.гггг. Такой вид запроса отправляется только в целом по организации.

- Запрос по акту сверки расчетов по налогам, сборам, пеням и штрафам – указать год в формате гггг и с помощью календаря дату в формате дд.мм.гггг.

В запросе по выписке операций по расчетам с бюджетом и в запросе по акту сверки расчетов по налогам, сборам, пеням и штрафам есть возможность указать конкретные КБК и ОКТМО/ОКАТО налогов, по которым необходима сверка. КБК и ОКТМО/ОКАТО можно выбрать из справочника иначе, будет произведена сверка по всем налоговым обязательствам налогоплательщика.

3. В открывшейся форме следует:

3.1. Выбрать вид запроса и код ИФНС и проверить, что сведения о КПП организации заполнены корректно.

Доступны для выбора следующие виды запроса:

- Запрос по конкретному КПП в конкретную ИФНС;

- Запрос по всем КПП в конкретную ИФНС;

- Запрос в целом по организации.

Запрос на получение информации в целом по организации — это единый запрос по всей организации, включая филиалы, подразделения, объекты, стоящие на учете в разных налоговых инспекциях. При отправке такого запроса поле «Инспекция» следует указать код налоговой по месту учета головной организации (код МРИ), а «КПП подразделения» не заполняется.

3.2. Указать сведения о лице, подписавшем документ, и формат представления ответа.

В строке «Формат ответа» выбрать из справочника один из форматов — PDF, RTF, XML, XLS.

Ответ на запрос ИОН в целом по организации (по акту сверки, выписке, перечню, справке о состоянии расчетов) и по справке об исполнении обязанностей формируется только в формате XML.

В строке «Отправитель» выбрать пункт Руководитель организации или Представитель организации:

- Руководитель организации — налогоплательщик (запрос будет подписан сертификатом законного представителя налогоплательщика),

- Представитель организации — представитель налогоплательщика (запрос будет подписан уполномоченным представителем налогоплательщика).

Если запрос подписывается уполномоченным представителем налогоплательщика, то вместе с ним в налоговую инспекцию обязательно передается и информационное сообщение о представительстве ( приказ ФНС от 13 июня 2013 г. N ММВ-7-6/196@ ).

4. Если форма запроса заполнена, следует нажать кнопку «Перейти к отправке». Откроется окно с результатами проверки, если ошибок и предупреждение нет, то следует повторно нажать кнопку «Перейти к отправке».

5. Запрос готов к отправке. Нажмите кнопку «Подписать и отправить».

6. Запрос отправлен.

Порядок документооборота с налоговыми инспекциями по запросам сверок описан в следующей инструкции.

Чтобы просмотреть отправленные ранее запросы и ответы на них, следует перейти в пункт «ФНС» и выбрать «Все сверки» . Откроется список всех отправленных запросов.

Для того чтобы просмотреть ответ из инспекции, достаточно выбрать нужный запрос в списке и в открывшемся окне кликнуть по ссылке с названием поступившего документа.

Примеры ответов на различные виды запросов

Справка о состоянии расчетов по налогам, сборам, пеням и штрафам

Такая справка позволяет удостовериться в том, что налог действительно перечислен в бюджет, причем зачислен на верный КБК, а также проверить наличие пеней и штрафов. Данные в справке приведены по конкретным видам налога (сбора, взноса).

Выписка операций по расчету с бюджетом

Этот документ запрашивается в том случае, если бухгалтер обнаруживает недоимку. Содержащийся в нем перечень учтенных налоговым органом операций поможет найти ошибку, если она была допущена в ходе перечисления налога.

Перечень налоговой и бухгалтерской отчетности, предоставленной в отчетном году

Этот документ формируется из базы инспекции и содержит регистрационные номера отчетов. Если отчет есть в перечне, значит, он принят, и можно не просить инспектора выслать подтверждение о принятии отчета. Кроме того, документ можно использовать как итог квартальной отчетности.

Акт сверки расчета налогоплательщика по налогам, сборам, пеням и штрафам

Акт сверки может быть полезен для представления в головную организацию внутренней отчетности за квартал, полугодие или год. Он позволяет увидеть сальдо на начало сверяемого периода, общую сумму начислений и оплат по налогу за сверяемый период и сальдо на конец сверяемого периода.

Справка об исполнении налогоплательщиком обязанности по уплате налогов, сборов, пеней, штрафов

Справка содержит информацию по всей организации о наличие или отсутствии задолженности по налогам, сборам, пеням, штрафам. То есть в справке содержится информация только о факте исполнения или неисполнения обязанности по уплате с указанием кодов инспекций, где существует задолженность.

Порядок выдачи ИФНС справок об отсутствии задолженности

Письмо Министерства финансов РФ №03-02-08/35413 от 17.06.2016

Минфин России проинформировал налогоплательщиков о порядке получения от налоговых органов справки об исполнении налогоплательщиком (плательщиком сбора, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, процентов.

Кому выдадут справку

Получить в налоговой инспекции справку об отсутствии задолженности (об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов) налогоплательщик может, только если у него нет недоимки, долгов по пеням, штрафам и процентам (п. п. 166, 167 Административного регламента ФНС, утвержденного приказом Минфина России от 02.07.2012 № 99н, далее — Регламент ФНС). Если на дату, указанную налогоплательщиком в запросе о выдаче справки, за ним числятся недоимка, пени, штрафы или неуплаченные проценты, инспекция выдаст справку с записью о наличии задолженности. При этом в Приложении к справке будет указан код (коды) инспекции, по расчетам с которой есть долги (п. 172 Регламента ФНС). Если сведения о задолженности, указанные в справке, не соответствуют данным налогоплательщика, ему следует провести с сверку расчетов инспекцией.

В какой форме выдадут справку

Налоговый орган может выдать справку об отсутствии задолженности:

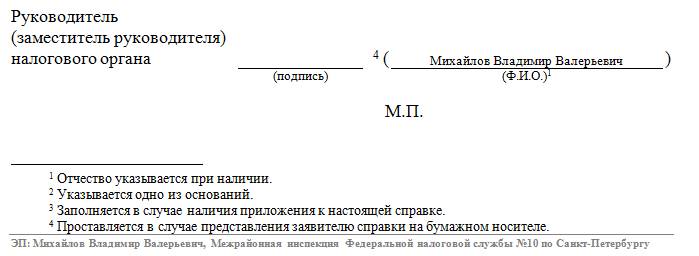

или на бумаге с подписью начальника (его заместителя) и гербовой печатью ИФНС (п. 7 Порядка заполнения формы справки, утвержденного приказом ФНС России от 21.07.2014 № ММВ-7-8/378@ п. 173 Регламента ФНС);

или в электронном виде по ТКС (п. 184 Регламента ФНС, письмо ФНС от 30.10.2015 № СД-3-3/4090@).

Справка на бумажном носителе

Для получения «бумажной» справки налогоплательщику необходимо подать в инспекцию, в который он стоит на учете, письменный запрос по рекомендуемой ФНС России форме (п. п. 161, 164 Регламента ФНС). Подать запрос можно как лично через канцелярию инспекции (сделать это может руководитель организации, или ее представитель по доверенности), так и по почте ценным письмом с описью вложения.

В письменном запросе нужно указать следующую информацию (п. п. 27, 130, 169 Регламента ФНС):

полное наименование, ИНН и адрес организации. Если этой информации не будет, инспекция не примет запрос;

дату, на которую запрашиваются сведения об отсутствии задолженности. Если ее не указать или указать более позднюю, чем дата подачи запроса, то справку выдадут по состоянию на дату регистрации запроса в инспекции (п. 167 Регламента ФНС);

способ получения справки (лично представителем организации или по почте). В случае, когда способ получения запросе не выбран, справку отправляют почтой (п. 165 Регламента ФНС);

Ф.И.О. представителя организации, подписавшего запрос. Если запрос подписан представителем организации по доверенности, то к запросу надо приложить эту доверенность.

В течение 10 рабочих дней с даты получения запроса инспекция должна выдать справку об отсутствии задолженности (подп. 10 п. 1 ст. 32 НК РФ, п. 163 Регламента ФНС). При этом дата получения запроса зависит от способа подачи запроса и определяется следующим образом:

при подаче запроса лично в канцелярию инспекции датой принятия запроса будет дата, указанная сотрудником инспекции на экземпляре запроса (п. п. 130, 169 Регламента ФНС)

при подаче запроса по почте ценным письмом с описью вложения датой его принятия будет дата фактического вручения запроса сотруднику инспекции. Узнать дату вручения адресату регистрируемого почтового отправления можно с помощью сервиса «Отследить», размещенного на официальном сайте Почты России (https://pochta.ru/).

Запрос о выдаче справки на бумажном носителе можно также направить в инспекцию с помощью сервиса «Личный кабинет налогоплательщика — юридического лица», размещенного на сайте ФНС России по адресу http://lkul.nalog.ru/ (п. 1.1 Приложения № 3 к приказу ФНС России от 14.01.2014 № ММВ-7-6/8@). При этом, если налогоплательщик указал в запросе, что ему нужно получить справку лично, то инспекция направит ему уведомление о дате готовности справки. Если в запросе налогоплательщик указал в качестве способа получения справки почтовое отправление, то в уведомлении о получении запроса инспекция сообщит дату, до которой справка будет направлена в адрес налогоплательщика.

Справка в электронном виде

Для получения «электронной» справки налогоплательщику необходимо направить в инспекцию запрос в электронной форме по ТКС (п. п. 176, 178 Регламента ФНС). В запросе по ТКС нужно указать:

полное наименование организации;

дату, на которую запрашиваются сведения о наличии (отсутствии) задолженности.

Электронная справка должна быть направлена налогоплательщику в течение 10 рабочих дней со дня поступления в инспекцию запроса по ТКС (подп. 10 п. 1 ст. 32 НК РФ, п. 177 Регламента ФНС). Этот день будет указан в квитанции о приеме запроса (п. п. 150, 153, 181 Регламента ФНС).

Поделиться

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

Как получить справку об отсутствии задолженности по налогам (КНД 1120101)

КНД 1120101: что за справка

Для того чтобы подтвердить отсутствие или наличие задолженности перед бюджетом или сверить остатки, существуют несколько документов ( статья 32 НК РФ ):

- информация о состоянии расчетов (КНД 116080 и 116081);

- информация об исполнении обязанности налогоплательщика (форма КНД 1120101);

- акт сверки по налогам и сборам (КНД 116070).

Все эти документы в настоящее время можно получить и в бумажной, и в электронной формах.

Сегодня остановимся подробнее на том, что представляет собой справка о задолженности по налогам по форме КНД 1120101. Бланк документа утвержден Приказом ФНС от 20.01.2017 № ММВ-7-8/20@.

КНД 1120101 (бланк)

Справка о наличии (отсутствии) задолженности по налогам: где и как получить

Чтобы получить информацию об исполнении обязанностей налогоплательщика, необходимо обратиться в ИФНС. Документ может быть получен от налоговой:

- в бумажном виде с печатью и подписью руководителя ИФНС;

- в электронной форме с ЭЦП руководителя ИФНС.

В бланке отсутствуют конкретные цифры задолженности. Если долг отсутствует, то будет получена от ФНС справка об отсутствии задолженности. Если же задолженность есть, то будет сделана в бланке соответствующая запись, а в Приложении будут указаны коды инспекций, по расчетам с которыми налогоплательщик имеет долг.

Если получив информацию о наличии долга перед бюджетом, вы с этим не согласны, следует свериться с ИФНС, чтобы обнаружить и исправить ошибку.

Особенности получения в бумажной форме

Справка по налогам и сборам на бумаге выдается по письменному запросу. Его лучше заполнить по рекомендуемой ФНС форме (скачать бланк заявления можно в конце статьи).

Запрос можно подать, лично посетив инспекцию, а можно направить по почте ценным письмом с описью вложения. Если компания имеет регистрацию в личном кабинете налогоплательщика, то запрос можно отправить через него. При личном визите запрос должен подать сам руководитель компании или уполномоченное лицо.

В бланке необходимо указать:

- наименование, ИНН, адрес налогоплательщика;

- реквизиты инспекции, в которую подается запрос;

- дату, на которую нужно сформировать сведения;

- способ получения документа (лично или почтовым отправлением);

- подпись и Ф.И.О. руководителя или уполномоченного лица.

Документ должен быть сформирован инспекцией и передан налогоплательщику в течение 10 рабочих дней с момента подачи заявления. Если в заявлении было указано, что справку заберет руководитель или представитель компании, то по истечении этого срока необходимо обратиться в операционный зал ИФНС. Документ будет выдан под подпись, и факт выдачи зарегистрирован в соответствующем журнале учета.

Особенности получения в электронной форме

Все чаще в практике используется электронный документооборот и применяются электронные формы документов. Не стала исключением и справка о наличии задолженности по налогам. Инспекции очень активно внедряют электронный документооборот по телекоммуникационным каналам связи через уполномоченных операторов.

Чтобы получить документ в электронной форме, необходимо также направить запрос в электронной форме по ТКС. Для этого ФНС разработан соответствующий бланк. Он утвержден Приказом Минфина от 02.07.2012 № 99н (см. бланк в конце статьи).

В заявлении заполняем следующие реквизиты:

- наименование, ИНН, адрес налогоплательщика;

- реквизиты инспекции, в которую подается запрос;

- код запроса (в нашем случае это 2);

- дату, на которую нужно сформировать сведения.

В ответ ФНС выдаст форму, аналогичную бумажной, подписанную электронно-цифровой подписью.

Срок ответа по ТКС также составляет 10 дней. Но, как правило, налоговые инспекции формируют ответ намного быстрее, и ответ может быть получен в течение 2-3 дней.

Правильно ли заполнена полученная справка

Рассмотрим на примере, как должна выглядеть заполненная справка КНД 1120101: образец представлен ниже.

1. Должен быть присвоен порядковый номер.

2. Указано наименование, ИНН и КПП, адрес налогоплательщика. При формировании информации по компании, имеющей обособленные подразделения, КПП может быть не указан.

3. Дата должна соответствовать дате, указанной в запросе

4. Самая главная запись — это запись о наличии или отсутствии задолженности

5. Должно быть приведено наименование инспекции, выдавшей бланк

6. Внизу на бумажном документе должны стоять подпись и печать руководителя ИФНС, а на электронном — реквизиты ЭЦП.

Ниже — заполненный документ, которому присвоен код по КНД 1120101: справка (образец).

Заявления в налоговую

Заявление в налоговую – это официальное обращение ФЛ или ЮЛ к госоргану. Основание для его составления – потребность в реализации своих прав. Заявление не оформляется, если есть факт нарушения прав заявителя. В этом случае составляется жалоба, которая отличается от заявления и по форме, и по функциям.

Основная информация

Заявление – это документ, позволяющий лицу воспользоваться конституционными правами и свободами. Его рассмотрение регулируется ФЗ №59 «О порядке рассмотрения граждан» от 2 мая 2006 года.

Налоговая – это госорган, а потому обращение в структуру отличается повышенным формализмом. Для заявления требуется бланк. Сведения вносятся в него на основании инструкции.

Требования

Заявление должно соответствовать этим нормам:

- Сведения, излагаемые в бумаге, должны быть правдивыми. Следует перепроверять достоверность цифр. В частности, нужно правильно указывать коды регионов, действий.

- В заявлении должна быть «шапка». В ней нужно прописать реквизиты налоговой, которая является получателем документа. Уточнить их можно при помощи сервиса nalog.ru. Для этого нужно ввести в соответствующее поле адрес регистрации.

- В шапке документа должны быть данные об отправителе: ФИО, адрес, ИНН.

- При заполнении заявления нужно использовать черные чернила. Писать требуется разборчиво, желательно печатными буквами.

- Если заявление составлялось в присутствии инспектора, подпись на нем нужно заверять. Если документ отправляется в налоговую почтой, нужна виза нотариуса.

Заявление состоит из частей: «шапка», название документа, «тело», подпись и дата.

Особенности составления разных видов заявлений

В налоговую могут направляться разные виды заявлений. На виды они разделяются в зависимости от цели направления и содержания.

О получении ИНН

Любой плательщик налогов ставится на учет в ФНС. Постановка на учет выполняется в течение 5 дней после направления заявления. Последнее составляется по форме №2-2-Учет, установленной приказом ФНС №ЯК-7-6/488@ от 11 августа 2011 года.

О вычете

Вычет представляет собой сумму, сокращающую расчетную базу при определении налога. Различают эти виды вычетов:

- Обычные.

- Вычет на ребенка.

- На инвестиции.

Возврат налога выполняется на основании заявления. Форма его установлена приказом ФНС №ММВ-7-8/182@ от 14 февраля 2017 года.

О выдаче справки о том, что у плательщика нет долгов

Плательщик может запросить информацию о наличии/отсутствии задолженности по налогам. Для этого нужно запросить справку. Она может понадобиться, к примеру, при получении ипотеки.

Форма заявления не утверждена. То есть, документ может составляться в свободной форме. Однако рекомендуется придерживаться именно стандартной структуры: «шапка», название, текст с сформулированным запросом, подпись и дата.

На возврат или зачет налога, который был излишне уплачен

Компания может по ошибке уплатить излишнюю сумму налогов. Для возврата денег нужно направить заявление в налоговую. В «теле» документа нужно сформулировать свой запрос. Это может быть:

- возврат денег;

- зачет средств в счет следующих выплат.

Заявление нужно подавать в течение 3 лет с момента переплаты. Средства должны быть возвращены на протяжении месяца с момента получения бумаги налоговой. Заявление можно подать в электронном формате. Для этого нужно зайти в личный кабинет ФНС.

Об отсрочке уплаты

Иногда ФЛ или ЮЛ не могут уплатить налог своевременно. В этом случае они могут запросить рассрочку. Суммы, на которые оформляется рассрочка, не могут быть больше стоимости собственности должника, на которую уплачивается налог. Для получения льготы требуется составить заявление по форме, указанной в приложении №1, утвержденном приказом ФНС №ММВ-7-8/469@ от 28 сентября 2010 года.

ВНИМАНИЕ! Если оформляется рассрочка, происходит начисление процентов.

О выдаче льготы

Ряд плательщиков может уменьшить сумму налогов на землю, транспорт и имущество, или же вовсе отменить платеж. В частности, льгота полагается военнослужащим, инвалидам первых и вторых групп, пенсионерам и лицам, заслужившим статус героя РФ. Для получения льгот также понадобится подать заявление.