Как быть если работодатель предоставил стандартный налоговый вычет сотруднику больше

Сотрудник хочет вычет: что делать работодателю

Работники обычно «плавают» в теме вычетов. Теоретически все знают, что их можно получать на работе, но сама технология процесса не ясна. Поэтому со всеми вопросами работники бегут в бухгалтерию работодателя — уж там-то точно помогут. Напомним, что должен знать работодатель о вычетах.

Кто может претендовать на вычет

Получить вычет у работодателя может резидент РФ . Главное, чтобы в году обращения у него был доход, облагаемый НДФЛ по ставке 13 %.

Поэтому иностранный работник, который пробыл в России больше 183 календарных дней в течение 12 следующих подряд месяцев, вправе заявить вычет.

Какие вычеты работник может получить у работодателя

Сотрудник, который работает по трудовому договору, может получить у работодателя:

- стандартный вычет (ст. 218 НК РФ);

- социальный вычет (ст. 219 НК РФ);

- имущественный вычет (ст. 220 НК РФ).

Обратите внимание: Налоговый кодекс под работодателем подразумевает именно сторону трудового договора. Отношения между сторонами гражданско-правового договора: заказчиком и исполнителем — под действие ст. 219, 220 не попадают. Несмотря на то, что вознаграждение обычного физлица по договору ГПХ также облагается НДФЛ.

Стандартный вычет можно заявить по договору ГПХ. Заказчик предоставляет такой вычет в периоде действия договора.

Стандартный вычет

Бывает двух видов:

1. Вычет на самого работника в размере:

- 3 000 руб. — для чернобыльцев (подп. 1 п. 1. ст. 218 НК РФ);

- 500 руб. — для инвалидов, ветеранов и других граждан, которые перечислены в подп. 2 п. 1 ст. 218 НК РФ.

Вычет предоставляют ежемесячно. Ограничений по сумме доход нет. Если работник имеет право на оба вычета — предоставляют наибольший по сумме.

2. Вычет на детей работника, в размере:

- 1 400 руб. — на 1-го и 2-го ребенка;

- 3 000 руб. — на 3-го и последующих детей;

- 6 000 руб. — на ребенка-инвалида его приемным родителям (попечителям, опекунам);

- 12 000 руб. — на ребенка-инвалида его родителям.

Вычеты предоставляют ежемесячно на детей до 18 лет. Но если ребенок — студент очного отделения, право на вычет сохраняется до достижения ребенком 24 лет.

Детские вычеты суммируются. Например , родитель двоих детей, один из которых — инвалид, ежемесячно будет получать вычет в размере: 14 800 руб. (1 400 руб. 1 400 руб. 12 000 руб.).

Если один из родителей откажется от вычета (напишет заявление) — второй будет получать вычет в двойном размере.

На детские вычеты есть ограничение: они предоставляются до тех пор, пока доход работника с начала года не превысит 350 тыс. руб.

Социальный вычет

Этот вычет работник может получить по следующим видам расходов:

1. В размере фактических расходов, но не больше 120 тыс. руб. в год в общей сумме по всем перечисленным видам:

- на свое обучение, а также обучение брата или сестры;

- на лечение и лекарства для самого себя или близких родственников;

- на формирование накопительной пенсии,

- на негосударственное или добровольное пенсионное страхование, страхование жизни.

2. В размере фактических расходов, но не больше 50 тыс. руб. за год, на обучение каждого ребенка. Заявлять вычет могут оба родителя. Главное, чтобы общая сумма на обучение одного ребенка, заявленная обоими родителями, не превысила лимит.

Социальные вычеты нельзя перенести на будущий год. Если работник, например, потратил на свое обучение 200 тыс. руб. за год — он сможет заявить к вычету только 120 тыс. руб. Остаток сгорит.

Вычет на НПФ, добровольное пенсионное страхование и накопительную пенсию можно заявить работодателю только тогда, когда именно работодатель и перечисляет средства на эти цели с зарплаты работника.

Имущественный вычет

Также бывает двух видов:

1. В размере фактических расходов, но не больше 2 миллиона рублей на покупку или строительство недвижимости.

2. В размере фактических расходов, но не больше 3 миллиона рублей на проценты по ипотеке.

Работник, который купил жилье в кредит после 01.01.2014, может использовать оба вычета. Они применяются независимо друг от друга.

Имущественный вычет не сгорает, а может переноситься из года в год неограниченное число раз.

Как оформить стандартный вычет

Работник должен подать работодателю заявление в свободной форме и приложить к нему копии подтверждающих документов. Например: копию свидетельства о рождении ребенка.

Больше работнику никуда обращаться не нужно.

Как оформить социальный и имущественный вычеты

Для получения этих вычетов работнику придется сходить в налоговую инспекцию.

Сначала работник подает работодателю заявление о предоставлении сведений о доходах. Этот документ понадобится для обращения в ИФНС. Ведь работник запрашивает вычет в текущем году, и у налоговиков еще нет данных о его доходе.

Бухгалтерия должна оформить справку в течение трех дней.

Дальше работник действует самостоятельно. Он пишет заявление в налоговую, прикладывает к нему подтверждающие документы (чеки, квитанции, договоры, акты) и справку о доходах.

Инспекция проверяет документы, и если все в порядке — в течение месяца выдает заявителю уведомление о подтверждении права на вычет.

Затем работник идет к работодателю и передает ему два документа:

1. Уведомление из налоговой.

2. Заявление в свободной форме с просьбой предоставить вычет. Главное указать в тексте вид вычета и сумму.

Бухгалтеру запрашивать и проверять подтверждающие документы уже не нужно. Это не его забота, эту работу уже выполнила инспекция.

Для справки : на каждый вида вычета у налоговиков свое уведомление:

- социальный вычет — форма из письма ФНС от 16.01.2017 № БС-4-11/500@;

- имущественный вычет — форма из приказа ФНС от 14.01.2015 № ММВ-7-11/3@.

Важно: часто выбрать за год весь имущественный вычет невозможно — слишком большая сумма. Работник может выбирать эту сумму на протяжении нескольких лет. Но уведомление действует только в году выдачи. Поэтому, если работник планирует получать вычет на работе и в следующем году — он должен получить новое уведомление.

К повторному уведомлению работник снова прикладывает личное заявление с указанием суммы остатка вычета.

Также работник должен получить повторное уведомление, если у работодателя прошла реорганизация. Суть в том, что в уведомлении налоговики указывают название работодателя, его ИНН и КПП. Поэтому в случае смены реквизитов, уведомление придется переоформить.

На вычет по расходам на негосударственное и добровольное пенсионное страхование, и формирование накопительной пенсии получать уведомление не нужно.

С какой даты предоставлять вычеты

Социальный вычет всегда «стартует» с месяца, в котором работник подал заявление и уведомление из ФНС.

Пример: Зарплата работника — 80 000 руб. Он оплатил лечение жены в размере 100 000 руб. в январе, а в марте подал уведомление и заявление работодателю. В марте бухгалтер выдаст работнику на руки весь оклад в полном размере. В апреле работник получит на руки 72 200 руб. (80 000 — ((80 000 руб. — 20 000 руб.) * 13 %)).

Стандартный вычет предоставляют следующим образом:

1. С месяца, в котором возникло право на вычет.

Пример: в марте у работника родился первый ребенок. В этом же месяце работник подал заявление и приложил копию свидетельства о рождении. Бухгалтерия начнет учитывать вычет с зарплаты за март.

2. С месяца, когда работник был принят на работу.

Пример: работника приняли в середине года. У него есть несовершеннолетние дети, и он подал заявление на вычет при приеме на работу. Бухгалтерия будет рассчитывать работнику зарплату с учетом вычета с месяца приема на работу. Доход нарастающим итогом бухгалтер определит с учетом справки о доходах от предыдущего работодателя.

3. С начала года.

Если работник трудится с начала года, но заявление подал позже, бухгалтеру нужно предоставить вычет с января.

Пример: работника приняли с начала года. У него двое детей, но подать заявление сразу работник забыл, и написал его только в марте. Его зарплата — 90 тыс. руб. Бухгалтер удержит НДФЛ в марте с учетом вычета с начала года.

За март работник получит: 79 392 руб. (90 000 руб. — (90 000 руб. — 2 800 руб. * 3 мес.) * 13 %).

Имущественный вычет предоставляют с начала года, при условии, что работник уже трудился у работодателя. Дата получения уведомления роли не играет.

Пример: работник принес уведомление и заявление на вычет в марте. Но работает он в организации уже давно. Бухгалтеру придется вернуть работнику НДФЛ с января.

Работник принес сразу два уведомления

Да, такое тоже бывает. Работник может в одном и том же году, например, пройти лечение, оплатить обучение и купить квартиру.

В этом случае сначала бухгалтеру нужно закрыть социальный вычет, так как он не переносится на следующий год. А имущественный можно многократно переносить, поэтому работник ничего не потеряет. Он просто получит новое уведомление и продолжит получать вычет в следующем году.

Стандартные детские вычеты: а так ли все стандартно?

Автор: Мария Сибекина, помощник налогового консультанта

Каждый бухгалтер занимается детскими вычетами. Но насколько часто и в каких ситуациях необходимо переписывать заявление на детский вычет? Какие документы требуются для детского вычета? Что делать бухгалтеру, в случае завышения суммы детского вычета? Ответим на эти вопросы.

Новое заявление на вычет

Для получения детского вычета работник должен написать соответствующее заявление в бухгалтерию. Данное заявление предоставляется однократно, например, при трудоустройстве на работу и не требует ежегодной подачи (письмо Минфина от 08.05.2018 № 03–04–05/30997). Но есть ситуации, при которых работник обязан писать новое заявление в связи с последующим изменением суммы вычета. К сожалению, не все работники ознакомлены с факторами, при которых необходимо писать новое заявление, что существенно осложняет работу бухгалтера. В качестве таких существенных факторов могут выступать следующие.

Новое заявление предоставляется в случае:

Рождения, усыновления, смерти ребенка, оформления опеки или попечительства.

Поступления ребенка (18-24 года) на очное отделение в колледж, техникум, ВУЗ и др.

Смены формы обучения ребенком (например, с очного отделения на заочное и наоборот).

Окончания учебного заведения или отчисления из него.

Развода единственного родителя ребенка.

Развода с родителем ребенка, не являющимся для вас родным.

Отказа одного из родителей от вычета в пользу другого.

Какие документы нужны для получения вычета

Во-первых, самым главным документом на детский вычет является, безусловно, само заявление, а уже перечень прилагаемых к заявлению документов зависит от ситуации работника. На рисунке 1 наиболее частые ситуации.

В случае, если работник не писал заявления на детский вычет и не предоставлял подтверждающих документов, то это не означает, что он не имеет право на данный вычет в налоговом периоде. Для получения вычета работник по окончании года должен обратиться в налоговую инспекцию с декларацией по форме 3-НДФЛ и документами, подтверждающими право на вычет. В таком случае, инспекция пересчитает работнику облагаемую базу по НДФЛ и перечислит излишне удержанные суммы.

Перерасчет НДФЛ

В своей деятельности бухгалтер может столкнуться с такой ситуацией, при которой придется пересчитывать НДФЛ и сдавать уточненные формы расчета.

Что делать, если вычет был предоставлен в большем размере, чем полагалось?

Все зависит от того, в какой момент была допущена данная ошибка.

Если вычет был предоставлен в большем размере в текущем году, то необходимо пересчитать НДФЛ работника и удержать по нему дополнительную сумму налога в том месяце, когда была обнаружена данная ошибка. Более того, необходимо будет произвести корректировки расчета 6-НДФЛ за предыдущие отчетные периоды текущего года:

в 1 Разделе формы отчетности 6-НДФЛ необходимо произвести уточнения в строках: 030 (указываем общую сумму вычета, рассчитанную нарастающим итогом с начала года с учетом найденной ошибки), 040 (указываем сумму НДФЛ, исчисленную с учетом правильного размера вычета),070 (отражаем удержанную сумму налога);

во 2 Разделе 6-НДФЛ вносим изменения в строку 140 (указываем сумму удержанного налога, то есть сам НДФЛ, с учетом выявленной ошибки).

Если вычет был предоставлен в большем размере в прошлом году или еще раньше, то дальнейший порядок действий зависит от того, работает ли до сих пор в вашей фирме сотрудник или нет.

В случае, если работник уже уволился, то необходимо будет предоставить как бывшему сотруднику, так и налоговому органу уточненную справку 2-НДФЛ с признаком «2» («Невозможность удержать налог»). Также важно будет произвести корректировки в расчете 6-НДФЛ за отчетный период, в котором была допущена ошибка, и в последующих за ним периодах.

Если же работник еще является сотрудником фирмы, то следует удержать по нему дополнительную сумму налога в настоящий момент по схеме, которая представлена в 1 пункте.

Работник подал заявление о «детском» вычете по НДФЛ лишь в середине года: что должен сделать бухгалтер

Бухгалтер нередко сталкивается с такой ситуацией: работник имел право на «детский» стандартный вычет с января, но заявление написал только в ноябре. В результате у бухгалтера возникают три важных вопроса. С какого месяца применить вычет? Подавать ли «уточненку» по 6-НДФЛ? Как вернуть долг работнику? Ответы — в нашей статье.

- Если заявление написано в середине года

- С какого месяца полагается вычет?

- Вносить ли уточнения в 6-НДФЛ?

- Как вернуть деньги работнику?

Стандартный вычет на детей

Ему посвящен подпункт 4 пункта 1 статьи 218 НК РФ. Размер вычета зависит от того, каким по счету является ребенок; для детей-инвалидов действуют отдельные правила (см. табл.).

Какая сумма стандартного вычета на ребенка предоставляется за каждый месяц налогового периода

На кого предоставляется вычет

Лицо, на обеспечении которого находится ребенок

Родитель, его супруг (супруга), усыновитель

Приемный родитель, его супруг (супруга), опекун, попечитель

на первого ребенка

на второго ребенка

на третьего и каждого последующего ребенка

на каждого ребенка, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося-«очника», аспиранта, ординатора, интерна, студента до 24 лет, если он инвалид I или II группы

ВАЖНО

Вычет применяется с месяца, когда ребенок родился (его усыновили, установили опеку или передали на воспитание в семью). В общем случае вычет полагается до конца года, когда ребенку исполнилось 18 лет (для учащихся-«очников», ординаторов, интернов, студентов, курсантов — 24 года). Если доход физлица превысил с начала года 350 000 руб., предоставление «детского» вычета прекращается с месяца, в котором произошло превышение.

Рассчитывайте зарплату и НДФЛ со стандартными вычетами в веб‑сервисе Рассчитать бесплатно

Если заявление написано в середине года

Вычет на ребенка дают на основании письменного заявления физлица и подтверждающих документов. Как быть, если сотрудник принес заявление в середине или даже в конце года? При этом правом на вычет он располагал с января, и на начало года уже трудился в компании. Чтобы оформить все правильно, бухгалтеру следует разобраться в нескольких важных вопросах.

С какого месяца полагается вычет?

Даже если заявление датировано, например, ноябрем, вычет следует применять с января текущего года. Поступить так нужно и в ситуации, когда в заявлении сказано: «Прошу предоставить вычет с ноября…».

Объяснение простое. Согласно пункту 3 статьи 218 НК РФ, стандартные вычеты полагаются за все месяцы налогового периода, в течение которых человек имел на них право. Проще говоря, начало применения зависит от даты возникновения права на вычет. А дата, указанная в заявлении, никакой роли не играет.

Вносить ли уточнения в 6-НДФЛ?

Этот вопрос возникает, если заявление на «детский» вычет написано в середине года, например, в ноябре. Бухгалтер понимает, что должен был применять вычет в январе — октябре, но не делал этого. Как следствие, отчеты 6-НДФЛ за первый квартал, полугодие и 9 месяцев текущего года оформлены без учета соответствующих сумм. Нужно ли сдать «уточненки»?

Нет, не нужно. Хотя сотрудник и обладал правом на вычет с января, бухгалтер узнал об этом только в ноябре. Значит, перерасчет за январь — октябрь следует датировать ноябрем, и отразить в форме 6-НДФЛ по итогам года. Корректировки за предыдущие отчетные периоды не требуются. К подобным выводам пришла ФНС в письме от 17.09.18 № БС-4-11/18095 (см. « ФНС напомнила, как в расчете 6-НДФЛ отразить имущественный вычет »). Правда, в нем речь шла об имущественном вычете, но сути дела это не меняет.

Заполните, проверьте и сдайте действующую форму 6‑НДФЛ через интернет Сдать бесплатно

Как вернуть деньги работнику?

Из-за того, что с января по октябрь работодатель не применял вычет, получилось, что он начислял и удерживал из зарплаты работника завышенный НДФЛ. Теперь настало время вернуть человеку излишне удержанный налог.

Может показаться, что для этого нужно просто приплюсовать необходимую сумму к зарплате за ноябрь. Однако торопиться нельзя. Прежде необходимо сделать ряд шагов, предусмотренных пунктом 1 статьи 231 НК РФ:

- В течение 10 дней с момента получения заявления о вычете сообщить сотруднику о факте излишнего удержания НДФЛ.

- Дождаться, когда работник письменно уведомит работодателя о том, на какой счет следует перечислить деньги.

- Погасить долг путем безналичного перевода. Источник средств — это НДФЛ, подлежащий перечислению в бюджет за предстоящие периоды как по данному, так и по другим работникам.

И только в случае, если сотрудник не сообщит в бухгалтерию номер банковского счета, на который следует перечислить излишне удержанный НЛФЛ, работодатель вправе прибавить сумму долга к зарплате за текущий месяц (подробнее см.: « Как вернуть работнику НДФЛ: пошаговая инструкция для налогового агента »).

Налоговый вычет на детей 2020: важные вопросы

Нет времени читать?

Расскажем о важных особенностях одного из видов – стандартного вычета на детей.

Общие правила получения вычета

Для оформления налогового вычета на детей необходимо, чтобы выполнялись следующие обязательные условия:

1. Родитель (опекун, попечитель, усыновитель, приемный родитель) должен являться гражданином РФ и получать доходы, облагаемые по ставке НДФЛ 13%.

Доход физлица в обязательном порядке должен облагаться НДФЛ. Если физлицо является индивидуальным предпринимателем, применяющим специальные режимы налогообложения, либо относится к категории официально безработных, либо в качестве дохода получает только государственные пособия, пенсию и пр., то, соответственно, права на вычет в таких ситуациях не возникает.

2. Наличие детей, находящихся на обеспечении, а именно: несовершеннолетних детей в возрасте до 18 лет, детей в возрасте до 24 лет, которые обучаются по очной форме, детей-инвалидов в возрасте до 18 лет и детей-инвалидов I, II группы в возрасте до 24 лет, обучающихся по очной форме.

3. Сумма дохода нарастающим итогом с начала календарного года не должна превышать 350 000 руб. (на каждого родителя в отдельности), после превышения данного ограничения в течение года вычет прекращается с того месяца, в котором доход превысил лимит 350 000 руб.

Налоговому вычету на детей посвящена ст. 218 НК РФ. Вычет – есть ничто иное как уменьшение налогооблагаемой базы – официального дохода физлица, облагаемого НДФЛ. Другими словами, это та часть вашего дохода, с которой НДФЛ в бюджет не уплачивается (либо возвращается). То есть по сути налога с вас удержат меньше, а денежных средств номинально получите больше.

- Налоговый вычет на детей предоставляется за каждый календарный месяц с момента получения права.

- Вычеты на детей суммируются, то есть предоставляются на каждого ребенка в отдельности.

- Оба из родителей (опекунов, попечителей и пр.) имеют одинаковое право на получение вычета на каждого из детей.

Условия получения удвоенного вычета

Родитель (усыновитель, опекун, попечитель) имеет право получать налоговый вычет на ребенка (детей) в удвоенном размере, но только при наличии одного из двух оснований:

1) если имеется отказ одного из родителя получать вычет;

2) если родитель (приемный родитель, опекун, усыновитель) является единственным и это подтверждено документально.

В первом случае от второго родителя требуется предоставить заявление о его отказе в получении вычета на ребенка (детей), а также копию справки 2-НДФЛ с места работы, которая будет являться подтверждением, что вторым родителем вычет не был получен.

Во втором случае статус единственного родителя должен быть подтвержден копией соответствующего документа (Письмо Минфина РФ № 03-04-05/1-657 от 23.05.2012г.). К таким документам могут относиться:

- для подтверждения статуса матери-одиночки: свидетельство о рождении ребенка, в котором отсутствует заполненная графа «Отец», справка о рождении по форме 2 из ЗАГСа в случае, если матерью самостоятельно внесены сведения об отце ребенка, а также извещение об отсутствии записи акта гражданского состояния из органов (мать не должна состоять в браке); для признания родителя без вести пропавшим или умершим: решение суда о признании одного из родителей безвестно отсутствующим либо умершим;

- для подтверждения смерти второго родителя: свидетельство о его смерти;

- для подтверждения единственного усыновителя (опекуна, попечителя): акт органа опеки и попечительства о назначении единственного опекуна (попечителя).

Причем если мать-одиночка или одинокий отец вступят в брак (не зависимо от того, усыновлен ребенок супругом или нет), то необходимо прекратить предоставление двойного вычета с месяца, следующего за месяцем регистрации брака. Однако факт заключения брака не относится к единственным опекунам, усыновителям и попечителям – на них это правило не распространяется.

Также важно обратить внимание, что никакие иные случаи не являются основанием для получения двойного вычета. К примеру, не будут подходить условия, при которых второй родитель лишен или ограничен в родительских правах или же если он не уплачивает алименты и не участвует в обеспечении ребенка.

Размеры вычета и отражение кодов в справке

Пп. 4 п. 1 ст. 218 НК РФ предусмотрены следующие размеры вычетов на детей:

- 1400 руб. на первого ребенка;

- 1400 руб. на второго ребенка;

- 3000 руб. на третьего и последующих детей;

- 12 000 руб. – дополнительный вычет на ребенка-инвалида для родителей, супруга(и) родителя, усыновителей;

- 6000 руб. – дополнительный вычет на ребенка-инвалида для опекунов, попечителей, приемных родителей, супруга(и) приемного родителя.

Обратите внимание, что стандартный вычет на ребенка-инвалида суммируется с вычетом, который зависит от того, какой ребенок по счету (первый, второй и т.д.). Что это означает? Например, у двух родителей имеется один несовершеннолетний ребенок-инвалид. Соответственно, каждому из родителей на этого ребенка положен вычет в размере 1400 руб. как на первого ребенка и как дополнительный вычет в размере 12000 руб. Итого одному родителю за месяц положен вычет на общую сумму 13 400 руб. (сумма денежных средств по вычету составит 13400×13%=1742 руб.). Но опять-таки не стоит забывать про установленный лимит дохода в 350 000 руб.

Каждый вид детского вычета отражается по отдельному коду в разделе 4 справки 2-НДФЛ. Данные коды представлены в Приказе ФНС № ММВ-7-11/387 от 10.09.2015 г. В соответствие со ст. 218 НК РФ на детские вычеты предусмотрены коды 126-149. Причем на вычеты в удвоенном размере предусмотрены отдельные коды! Также и для родителя (усыновителя) и опекуна (попечителя) на одни и те же вычеты утверждены разные коды.

У Румянцевой А. А. имеется трое детей, двое из которых несовершеннолетних и один ребенок – студент в возрасте 20 лет, учащийся по очной форме.

Ежемесячный доход Румянцевой А.А. составляет 35 000 руб. (в т.ч. НДФЛ 4550 руб.), в январе 2020 г. она подала работодателю документы на вычет. Соответственно, при получении вычета ее доход не будет облагаться НДФЛ в размере 2800 руб. за ребенка-студента и второго ребенка, а за самого младшего – в размере 3000 руб. По итогу за один месяц Румянцева А.А. получит вычет на сумму: (1400×2+3000)×13% = 754 руб. Данную сумму вычета она будет получать за первые 10 месяцев 2020 г., а с ноября вычет прекратится, поскольку при условии ежемесячной заработной платы 35000 руб. ее доход в ноябре превысит лимит в 350 000 руб.

Как получить вычет на ребенка

Вычет на ребенка можно получить либо через работодателя, либо же сразу за весь период по окончании календарного года в ИФНС.

1. Для того чтобы работодатель, как налоговый агент, мог предоставлять вам вычет, необходимо подать документы на каждого ребенка:

- заявление о предоставлении вычета в свободной форме;

- копию свидетельства о рождении ребенка (если он несовершеннолетний);

- копию справки из образовательного учреждения (для ребенка до 24 лет, обучающегося по очной форме);

- копию документа, подтверждающего инвалидность ребенка (если он инвалид);

- копию решения суда об усыновлении или решения об установлении опеки (попечительства) – если физлицо усыновитель/опекун/попечитель;

- копия документа, подтверждающего статус единственного родителя (если физлицо является единственным родителем и претендует на удвоенный вычет);

- заявление одного из родителей об отказе в получении вычета и справка 2-НДФЛ с его места работы (если один из родителей претендует на удвоенный вычет).

Причем заметьте, что при подаче документов работодатель не может отказать своему работнику в предоставлении вычета – это является одним из законных способов (п. 3 ст. 218 НК РФ).

2. Для получения вычета через ИФНС необходимо, кроме вышеперечисленных документов, также подать декларацию по форме 3-НДФЛ. Документы можно подавать либо электронно через личный кабинет налогоплательщика, либо в бумажной версии. Документы в ИФНС подаются всегда по окончании налогового периода – календарного года и вычет предоставляется сразу за год или за предшествующие 3 года.

Получение вычета при смене работы

В феврале 2019г. у Романова И.И. родилась дочь. С января по июль 2019г. он работал в ООО «ЮГ», а в августе 2019г. устроился на другое место в ООО «Звезда».

По первому месту работы вычет на ребенка ему не предоставлялся. Для того чтобы получить вычет по второму месту работы, ему нужно предоставить справку 2-НДФЛ из ООО «ЮГ», подтверждающую отсутствие получения вычетов, а также заявление на вычет и копию свидетельства о рождении ребенка. Соответственно, с августа 2019 г. сотрудник может получать ежемесячный вычет в организации ООО «Звезда», а за период с февраля по июль 2019 г. с учетом лимита дохода в 350 000 руб. получить вычет в ИФНС по окончании 2019 г.

Также не стоит забывать, что новому работодателю при предоставлении вычетов важно учитывать получение вычетов и лимит дохода сотрудника в справке 2-НДФЛ с предыдущего места работы. Это позволит избежать ошибок и всевозможных перерасчетов.

Прекращение предоставления вычета

Обоснования окончания предоставления вычета отражены кратко в таблице 1.

| Обоснование | Период, с которого прекращается получение вычета |

|---|---|

| Превышение дохода физлица установленного порога 350 000 руб. | Месяц, в котором доход физлица превысил лимит |

| Наступление совершеннолетия ребенка | С января года, следующего за годом, в котором ребенку исполнилось 18 лет |

| Учащемуся очной формы обучения исполнилось 24 года при условии, что до конца года ребенок не прекратил обучение | С января года, следующего за годом, в котором ребенку исполнилось 24 года |

| Учащемуся очной формы обучения исполнилось 24 года (либо до достижения 24 лет) при условии, что до конца года ребенок прекратил свое обучение | Месяц, следующий за месяцем, в котором прекращено обучение |

Автор: Анна Луценко,

Бухгалтер компании «ГЭНДАЛЬФ»

Налоговая база и вычеты по НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Виды вычетов по НДФЛ

Статья 210 НК РФ определяет, что налоговая база по НДФЛ учитывает все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение, которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

Налоговая база может быть уменьшена на величину налоговых вычетов по НДФЛ, что приводит к уменьшению суммы налога (п. 3 ст. 210 НК РФ).

В общем случае на налоговые вычеты уменьшить можно доходы резидентов, облагаемые НДФЛ по ставке 13 % согласно пункту 1 статьи 224 НК РФ, кроме доходов от долевого участия в организациях, выигрышей в лотереях и азартных играх (п.п. 3, 4 ст. 210 НК РФ).

Налоговый кодекс предусматривает 7 групп вычетов по НДФЛ в зависимости от целей их предоставления:

- стандартные вычеты (ст. 218 НК РФ):

- для льготных категорий физлиц;

- для лиц, на обеспечении которых находятся дети;

- социальные вычеты (ст. 219 НК РФ):

- на лечение;

- на обучение;

- на дополнительные меры по пенсионному обеспечению;

- на другие социально значимые цели;

- имущественные вычеты (ст. 220 НК РФ):

- при приобретении жилья и земельных участков;

- при продаже некоторых видов имущества;

- в случае изъятия у налогоплательщика недвижимости для государственных или муниципальных нужд;

- профессиональные вычеты (ст. 221 НК РФ) для физлиц, которые:

- оказывают услуги;

- выполняют работы по гражданско-правовым договорам;

- получают авторское вознаграждение;

- инвестиционные вычеты (ст. 219.1 НК РФ) для физлиц, которые:

- открывают инвестиционные счета;

- получают доходы от продажи (погашения) ценных бумаг, обращающихся на ОРЦБ;

- вычеты при переносе на будущее убытков от операций с ценными бумагами и операций с производными финансовыми инструментами, обращающимися на организованном рынке (ст. 220.1 НК РФ);

- вычеты при переносе на будущее убытков от участия в инвестиционном товариществе (ст. 220.2 НК РФ).

Кроме того, статья 217 НК РФ перечисляет доходы, освобождаемые от налогообложения. Некоторые доходы освобождаются от налогообложения в сумме, не превышающей 4 000 руб., полученных за налоговый период. К таким доходам относятся, например:

- стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей;

- стоимость призов и выигрышей в денежной и натуральной форме, полученных налогоплательщиками:

- на конкурсах и соревнованиях;

- в проводимых мероприятиях в целях рекламы;

- от участия в азартных играх и лотереях;

- суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту.

Условия и размеры применения этих вычетов существенно различаются. Налоговый агент при расчете налоговой базы НДФЛ учитывает необлагаемые доходы и предоставляет налогоплательщику на основании заявления и подтверждающих документов следующие вычеты:

- стандартные;

- имущественные;

- социальные;

- профессиональные.

Предоставить стандартные вычеты сотруднику невозможно, если у него отсутствует доход, потому что вычет предоставляется путем уменьшения дохода, облагаемого НДФЛ. Но в ситуации, когда доход отсутствовал не весь год или в отдельных месяцах доход был меньше предоставляемого вычета, применяются правила, установленные учетной политикой организации.

1С:ИТС

Подробнее о видах вычетов по НДФЛ и порядке их предоставления (как налоговыми агентами, так и налоговым органом) см. в разделе «Консультации по законодательству» .

Вычеты по НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Рассмотрим порядок регистрации в программе «1С:Зарплата и управление персоналом 8» редакции 3 стандартных, имущественных, профессиональных, социальных вычетов, а также доходов и вычетов с предыдущих мест работы.

Стандартные вычеты

Заявления на стандартные вычеты (личные и на детей) регистрируются в программе «1С:Зарплата и управление персоналом 8» редакции 3. Действие стандартных вычетов (личных и на детей) можно отменить досрочно документом Отмена стандартных вычетов по НДФЛ.

Стандартные вычеты могут применяться как накопительно в течение налогового периода, так и в пределах месячного дохода — в зависимости от учетной политики, принятой в организации.

Правило применения стандартных вычетов

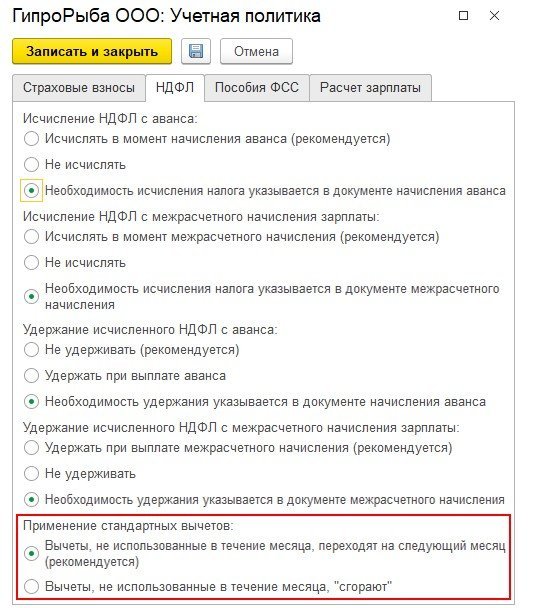

В «1С:Зарплате и управлении персоналом 8» редакции 3 при Настройке организации на закладке Учетная политика и другие настройки по ссылке Учетная политика на закладке НДФЛ зафиксировано правило Применения стандартных вычетов (рис. 1).

Рис. 1. Настройка учетной политики организации

Переключатель Применение стандартных вычетов указывает, применять ли вычеты нарастающим итогом в течение налогового периода или в пределах месячного дохода налогоплательщика. Настройку можно переключать в течение года. Это не повлечет перерасчетов в прошлых периодах. При очередном расчете вычеты будут предоставлены с начала налогового периода в соответствии с актуальной настройкой.

Пример 1

На начало 2019 года было установлено, что стандартные Вычеты, не использованные в течение месяца, «сгорают». Начиная с апреля переключатель Применение стандартных вычетов изменен на рекомендованный вариант Вычеты, не использованные в течение месяца, переходят на следующий месяц (рекомендуется).

Сотрудник В.С. Плющ имеет право на стандартный вычет по НДФЛ на первого ребенка в размере 1 400 руб. С января по март 2019 года вычеты применялись согласно настройке в пределах месячного дохода. Доход 1 000 руб. в январе и феврале оказывался меньше вычета. При этом вычет 1 400 руб. был применен не в полном объеме. Непримененный вычет (2 х 400 руб.) «сгорает» при такой настройке. Когда доход больше вычета (март), то вычет применялся в размере 1 400 руб. Расчет применяемых вычетов отражен в таблице.