Импорт через агента 2020 бухучет

Импорт через агента 2020 бухучет

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация приобрела товары за границей через посредника по агентскому договору. Ссылки на то, что таможенный НДС платит агент, в договоре не было предусмотрено. При этом все пошлины и НДС уплачены на таможне агентом, таможенная декларация также оформлена на агента.

Как правильно передать товары в таком случае в рамках исполнения агентского договора, если агент возместил НДС, уплаченный на таможне, самостоятельно в налоговом органе? Имел ли он на это право?

По данному вопросу мы придерживаемся следующей позиции:

Организация-агент не является собственником приобретенного импортного товара. Поэтому агент не правомерно принял к вычету НДС, уплаченный им на таможне.

В данном случае указанную сумму НДС должен принять к вычету принципал, после постановки на учет приобретенных товаров, на основании товарной накладной или акта приемки-передачи товаров, оформленных агентом.

Для вычета принципалу необходимо иметь копию таможенной декларации, копию документа, подтверждающего уплату НДС агентом, агентский договор.

Обоснование позиции:

По агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала (п. 1 ст. 1005 ГК РФ). При этом к отношениям, вытекающим из агентского договора, по условиям которого агент действует от своего имени, применяются правила о договоре комиссии, предусмотренные гл. 51 ГК РФ, если эти правила не противоречат положениям законодательства об агентском договоре и существу такого договора (ст. 1011 ГК РФ).

Вещи, приобретенные комиссионером за счет комитента, являются собственностью последнего (п. 1 ст. 996 ГК РФ). Норма п. 1 ст. 996 ГК РФ является императивной, а следовательно, в договоре, заключенном сторонами сделки, не может быть предусмотрено иное. В рассматриваемой ситуации право собственности на приобретенный товар переходит от иностранного продавца к принципалу.

По исполнении поручения агент (комиссионер) обязан представить принципалу (комитенту) отчет в порядке и сроки, предусмотренные договором, и передать ему все полученное по договору. При этом к отчету агента (комиссионера) должны быть приложены необходимые доказательства расходов, произведенных за счет принципала (комитента) (ст.ст. 999, 1008 ГК РФ).

Поскольку приобретенный агентом во исполнение посреднического поручения товар является собственностью принципала, то при получении товара от поставщика агент учитывает его как чужое имущество на забалансовом счете 002. После передачи его принципалу, например, по накладной, — списывает с указанного счета.

НДС

В силу п. 2 ст. 171 НК РФ налогоплательщик имеет право на вычет сумм НДС, уплаченных им при ввозе товаров на территорию РФ, в частности, в таможенной процедуре выпуска для внутреннего потребления.

Суммы указанного налога принимаются к вычету при выполнении следующих условий (п. 2 ст. 171, п. 1 ст. 172 НК РФ)*(1):

— товар ввезен в таможенной процедуре выпуска для внутреннего потребления;

— товар принят к учету, что подтверждено соответствующими документами;

— товар предназначен для использования в деятельности, облагаемой НДС;

— имеются документы, подтверждающие уплату НДС.

Документами, служащими основанием для принятия к вычету сумм НДС, уплаченных при ввозе товаров на территорию РФ в таможенной процедуре выпуска для внутреннего потребления, являются таможенная декларация на ввозимые товары и платежные документы, подтверждающие фактическую уплату таможенному органу сумм НДС (письма Минфина России от 24.08.2017 N 03-07-08/54316, ФНС России от 30.04.2013 N ЕД-4-3/8064@).

Как указывает финансовое ведомство, в случае уплаты таможенным органам НДС агентом (комиссионером), приобретающим товар по поручению принципала (комитента), налог принимается к вычету у принципала (комитента) после принятия на учет приобретенных товаров, на основании документов, подтверждающих уплату налога агентом, а также таможенной декларации (ее копии) на ввозимые товары, полученной от агента (комиссионера). При этом не имеет значения, что в таможенной декларации в качестве получателя товара указан агент (комиссионер) (письма Минфина России от 12.04.2017 N 03-07-08/21708, от 07.07.2016 N 03-07-08/39774, от 02.07.2015 N 03-07-08/38192, от 29.12.2014 N 03-07-08/68143).

В письме Минфина России от 26.10.2011 N 03-07-08/297 наряду с изложенными выше условиями также названо условие о наличии агентского договора, предусматривающего уплату сумм налога агентом за принципала с последующей компенсацией этих сумм принципалом. Необходимость компенсации соответствующих сумм обусловлена тем, что в соответствии с п. 1 ст. 45 НК РФ налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством о налогах и сборах.

С учетом изложенного полагаем, что документами, подтверждающими право принципала на вычет «таможенного» НДС, уплаченного агентом, будут выступать:

— таможенная декларация (или ее копия);

— подтверждение уплаты таможенных пошлин, налогов по форме, установленной приложением N 1 к приказу ФТС России от 23.12.2010 N 2554 (его копия) (письмо ФНС России от 24.04.2018 N ЕД-4-15/7800);

— агентский договор, предусматривающий уплату сумм налога агентом за принципала с последующей компенсацией этих сумм принципалом;

— первичные документы, подтверждающие постановку принципалом на учет указанных товаров.

Кроме того, для подтверждения уплаты «таможенного» НДС могут дополнительно быть использованы:

— копия платежного поручения агента;

— документы, свидетельствующие о возмещении расходов, понесенных агентом в том числе на уплату «таможенного» НДС (на случай, когда в договоре не было предусмотрено возмещение таможенных платежей, — эти документы подтвердят фактическую уплату НДС принципалом).

Основанием для отражения в учете принципала операций по приобретению товаров через посредника будет являться отчет агента с приложенными к нему копиями первичных документов по сделке (письмо УМНС России по г. Москве от 24.03.2004 N 24-11/21011).

Таким образом, в рассматриваемой ситуации помимо вышеприведенных документов агент должен представить принципалу:

— отчет агента;

— копию коммерческого счета (инвойса);

— копии транспортных документов (накладных, коносамента и др.);

— акт и счет-фактуру на сумму агентского вознаграждения;

— другие документы, подтверждающие расходы агента.

Передача принципалу приобретенного для него товара должна быть оформлена первичным учетным документом (п. 8 ст. 3, ч. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете», далее — Закон N 402-ФЗ). На основании ч. 4 ст. 9 Закона N 402-ФЗ форму такого документа агенту следует определить самостоятельно с учетом требований ч. 2 названной статьи (информация Минфина России от 04.12.2012 N ПЗ-10/2012). Для указанной цели может использоваться товарная накладная (например, по форме М-15) или акт приемки-передачи.

В рассматриваемой ситуации организация-агент могла бы принять к вычету НДС, уплаченный на таможне, если бы приобретала товары для себя с последующей перепродажей их Вашей организации. В этом случае право собственности на импортный товар перешло бы от иностранного поставщика к организации-агенту, а на основании договора купли-продажи, заключенного с Вашей организацией, — от агента к Вашей организации (п. 2 ст. 218 ГК РФ). При этом передача права собственности на товары агентом Вашей организации признавалось бы реализацией товаров (п. 1 ст. 39 НК РФ) и, соответственно, объектом налогообложения НДС (пп. 1 п. 1 ст. 146 НК РФ). В таком случае агент должен был бы выставить счет-фактуру (п.п. 1, 3 ст. 168, п. 3 ст. 169 НК РФ) и уплатить с этой операции НДС, исчисленный в порядке, установленном п. 1 ст. 154, п.п. 2, 3 ст. 164 НК РФ.

В рассматриваемой ситуации агент неправомерно принял к вычету НДС, уплаченный им на таможне, что привело к недоплате НДС за соответствующий налоговый период. Поэтому он обязан внести исправления в книгу покупок за указанный налоговый период путем оформления дополнительного листа к книге покупок (п. 4 Правил ведения книги покупок), представить в налоговый орган уточненную декларацию (п. 1 ст. 81 НК РФ), предварительно уплатив недоимку по налогу и соответствующие ей пени (пп. 1 п. 4 ст. 81 НК РФ).

Рекомендуем также ознакомиться с материалом:

— Энциклопедия решений. Учет приобретения товаров через комиссионера.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Вахромова Наталья

Ответ прошел контроль качества

29 ноября 2018 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) В соответствии с п. 1.1 ст. 172 НК РФ указанные суммы НДС могут быть заявлены к вычету в налоговых периодах в пределах трех лет после принятия на учет ввезенных товаров (письмо Минфина России от 22.05.2015 N 03-07-08/29571).

Бухгалтерский учёт импорта через агента

В предыдущей статье о документальном оформлении сделки ВЭД, мы рассмотрели процесс размещения и выполнения поставки. Время переходить к завершающему этапу — оприходованию импортного товара в бухучёте.

Делать это будем на примере реальной партии (наименование клиента изменено) с использованием программы 1С Бухгалтерия 8.2.

Закрывающие документы от агента

Вместе с товаром клиент получает от меня весьма увесистый пакет документов, включающий:

- Акт передачи товаров и документов — содержит перечень закупленных товаров, их количество и стоимость в валюте контракта. Также по акту передаются заверенные копии документов, подтверждающих факт покупки товара и доставки партии: мой внешнеторговый контракт, спецификация, инвойс поставщика, документ международной перевозки (коносамент, авианакладная), таможенная декларация с выпуском, а также документы перевозки товара по РФ до склада назначения.

- Отчёт агента — главный бухгалтерский документ, содержит все понесённые мной расходы: от покупной стоимости товара и таможенных платежей до курсовых разниц при покупке валюты. Все включённые в отчёт затраты подтверждаются заверенными копиями первичных документов.

- Акт оказания услуг — выставляется на сумму моего агентского вознаграждения. Последнее рассчитывается как процент от общей суммы затрат по отчёту агента.

- Сверка взаиморасчётов по поручению.

Образцы этих документов можно найти в «подвале» статьи о размещении импортного заказа через агента.

Оприходование импортного товара

Итак, полученный импортный товар передаётся принципалу по акту передачи вот такой формы:

Фрагмент документа «Акт передачи товаров и документов» (нажмите, чтобы увеличить)

Фрагмент документа «Акт передачи товаров и документов» (нажмите, чтобы увеличить)

Обратите внимание, что акт составлен в валюте внешнеторгового контракта (в данном случае, в долларах, что видно из заголовков последних двух колонок таблицы).

В 1С полученный от агента импортный товар приходуется привычным документом «Поступление товаров и услуг», но не совсем обычным образом.

Документ «Поступление товаров и услуг» (нажмите, чтобы увеличить)

Документ «Поступление товаров и услуг» (нажмите, чтобы увеличить)

Во-первых, товар по бухучёту принимается не от ИП Новикова Е.А., а от китайского поставщика. И это абсолютно корректно, ведь я не вступаю в право собственности на него, хоть и являюсь покупателем по внешнеторговому контракту. Де-юре это реализовано так: момент перехода права собственности от иностранного поставщика ко мне совпадает с моментом передачи товара от меня принципалу.

Таким образом, для корректного учёта Вам потребуется создать в 1С контрагента — иностранного поставщика, а также договор.

Настоятельно рекомендую создавать в 1С отдельную карточку договора на каждое поручение. Это лучший способ обеспечивать корректный учёт в условиях нескольких параллельно идущих импортных поставок.

Второй важный аспект — валюта и цены. В рамках агентского договора расчёты с агентом, т.е. со мной, производятся в рублях, а все возникшие курсовые разницы уже учтены и перевыставлены принципалу в отчёте агента (обратите внимание на первый пункт приведённого далее фрагмента отчёта агента). Значит, в бухучёте заказчика не должно возникать никаких дополнительных расхождений! Поэтому валютой контракта в карточке договора с иностранным поставщиком должны быть российские рубли.

Каждое наименование товара ставится на приход в рублях, так чтобы общая сумма за товар совпала с соответствующей строкой отчёта (п.2 в приведённом ниже примере):

Фрагмент отчёта агента (нажмите, чтобы увеличить)

Фрагмент отчёта агента (нажмите, чтобы увеличить)

Рассчитаем курс оприходования. Сумма товара по отчёту агента составила 3 169 960,07 рублей, а по акту передачи — 49 662,51 долларов США. Делим одно на другое и получаем 63,83 руб.

Осталось только умножить долларовую стоимость по каждому товару на полученный курс. Удобнее всего это делать прямо в акте передачи, который я также предоставляю в электронном виде в файле Excel, но можно и по старинке на калькуляторе. А по последней позиции возможно придётся чуть подкорректировать сумму вручную, чтобы «поймать» копейки.

Наконец, последний штрих. Поскольку деньги за товар переводились на мой счёт, а товар оприходован от иностранного поставщика, необходимо ввести операцию переноса задолженности. Если всё сделано правильно, то все взаиморасчёты (со мной и китайским поставщиком) оказываются «закрытыми» в ноль.

Таможенные платежи

Максимальное внимание ввозному НДС, так как его предстоит предъявлять к вычету!

К счастью, механизм отражения уплаченных таможенных платежей реализован в 1С очень удобно. Для этих целей есть отдельный документ, который так и называется «ГТД по импорту».

Заполнение документа «ГТД по импорту» (нажмите, чтобы увеличить)

Заполнение документа «ГТД по импорту» (нажмите, чтобы увеличить)

«ГДТ по импорту» вводится отдельно на каждый код ТН ВЭД. Если создавать документ на основании проведённого «Поступления товаров и услуг», табличная часть уже будет заполнена товарами. Останется только удалить позиции, не относящиеся к нужному коду, а затем перенести таможенную стоимость и ставки пошлины и НДС из декларации, а всё остальное 1С рассчитает автоматически. Если данные введены верно, то суммы пошлины и НДС должны совпасть с аналогичными значениями в декларации.

Обратите внимание, что таможенная стоимость не тождественна сумме приобретённого товара из отчёта агента. Эти значения не должны совпадать!

Подробнее о расчёте таможенной стоимости импортного товара читайте в этой статье.

Дополнительные услуги из отчёта агента

Здесь всё просто. Все услуги приходуются документом «Поступление доп. расходов», контрагентом выступает ИП Новиков Е.А.

В 1С «Поступление доп. расходов», как и другие привязанные к партии документы, создаётся на основании проведённого «Поступления товаров и услуг», при этом табличная часть будет автоматически заполнена товарами из «Поступления». Вы вольны выбрать один из 3х механизмов распределения расходов: по сумме, по количеству или по весу. А если ни один из них не подходит, можете распределить их и вручную, введя значения в колонку «Доп. расходы (сумма)».

Подробнее об экономической сущности и стратегиях распределения расходов на импортную партию можно прочитать в этой статье.

Важный нюанс — особый порядок ввода счёта-фактуры. Для всех услуг с НДС я выставляю принципалу счета-фактуры от имени своих поставщиков, но за собственной подписью. Чтобы корректно принять его к учёту, нужно к проведённому «Поступлению товаров и услуг» создать новый документ «Счёт-фактура полученный» и в открывшееся справа дополнительное окно «Составлен от имени (продавцы)» ввести наименование реального поставщика услуги (разумеется, последний должен быть создан в справочнике контрагентов).

Документ «Счёт-фактура полученный» для услуг, приобретённых через агента (нажмите, чтобы увеличить)

Документ «Счёт-фактура полученный» для услуг, приобретённых через агента (нажмите, чтобы увеличить)

Если Вы не видите блок «Составлен от имени», проверьте реквизит «Вид договора» в карточке договора с ИП Новиковым Е.А. Должно быть выбрано: «С комиссионером (агентом) на закупку».

Курсовые разницы

Тема курсовых разниц и особенностей их отражения в бухгалтерском учёте обширна и заслуживает отдельной подробной статьи, а здесь зафиксируем несколько моментов, важных с точки зрения оприходования импортной поставки по агентской схеме:

- Как я уже отмечал выше, все возможные прибыли/убытки при покупке валюты и курсовые разницы уже рассчитаны мной и выставлены Принципалу в отчёте агента. Никаких дополнительных возникать в бухгалтерии заказчика не должно;

- Согласно ПБУ и налоговому законодательству, подобные расходы не могут быть отнесены на себестоимость товара, а должны быть отражены как прочие доходы и расходы периода, в котором они возникли.

Таким образом, задача сводится к переносу соответствующих доходов и расходов из отчёта агента к себе на 91 счёт. Это можно делать документом «Поступление товаров и услуг», но гораздо проще и быстрее ввести операцию вручную, как на скриншоте ниже.

оприходование перевыставленного убытка при покупке валюты с помощью ручной операции (нажмите, чтобы увеличить)

оприходование перевыставленного убытка при покупке валюты с помощью ручной операции (нажмите, чтобы увеличить)

Это вариант ручного отражения возникшего у меня убытка при покупке валюты: разницы между курсом ЦБ и фактическим курсом конвертации, из первой строчки отчёта агента.

Обратите внимание, что в качестве даты операции следует устанавливать дату отчёта агента.

Вознаграждение агента

Его сумма фигурирует в акте оказанных услуг, который я выставляю на размер своего агентского вознаграждения. Как именно отражать её, зависит от учётной политики организации. Услуги агента можно принять как прочий расход либо включить в себестоимость поставленного импортного товара.

«1С:Бухгалтерия 8» (ред. 3.0). Каким образом комитент регистрирует вычет «ввозного» НДС при импорте товаров, если товары для комитента закупает комиссионер, и он же уплачивает ввозную таможенную пошлину и НДС (+ видео)?

При приобретении товаров организация может воспользоваться услугами посредника. По договору комиссии комиссионер обязуется по поручению комитента за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента (п. 1 ст. 990 ГК РФ). Документы, связанные с покупкой товаров, поставщик оформляет на имя комиссионера. Документы, связанные с передачей товаров, комиссионер от своего имени выставляет комитенту. Комитент должен, помимо уплаты комиссионного вознаграждения, возместить комиссионеру расходы, связанные с исполнением комиссионного поручения (ст. 1001 ГК РФ).

НДС, уплаченный посредником на таможне, принимается к вычету у комитента или принципала после принятия на учет товаров на основании документов об уплате налога посредником за комитента, а также таможенной декларации (письма Минфина России от 25.04.2011 № 03-07-08/123, от 17.02.2010 № 03-07-08/40).

Последовательность действий комиссионера при закупке у иностранной компании товаров для комитента

Видеоролик выполнен в программе «1С:Бухгалтерия 8» релиз 3.0.43.29.

- Учет денежных средств

Поступление денежных средств от комитента регистрируется документом Поступление на расчетный счет с видом операции Оплата от покупателя, а оплата иностранному поставщику – документом Списание с расчетного счета с видом операции Оплата поставщику (раздел Банк и касса – Банковские выписки). Счета расчетов с комитентом и с поставщиком устанавливаются в одноименной форме, доступ к которой осуществляется из справочника Контрагенты.

- Регистрация поступления товаров

Поступление товаров отражается с помощью документа Поступление (акт, накладная) с видом операции Товары, услуги, комиссия (раздел Покупки). В качестве контрагента в шапке документа указывается иностранный поставщик. На закладке Товары в табличной части документа в качестве счета учета нужно указать счет 002 «Товарно-материальные ценности, принятые на ответственное хранение». Также необходимо указать номер ГТД, страну происхождения товара, наименование комитента и договор с комитентом на закупку.

- Регистрация дополнительных расходов на приобретение товаров

Ввозную таможенную пошлину и НДС, уплаченные на таможне, следует отражать как дополнительные расходы на приобретение товаров для комитента. Для этого нужно использовать документ Поступление (акт, накладная) с видом операции Товары, услуги, комиссия. В качестве контрагента в шапке документе указывается таможенный орган. На закладке Агентские услуги в табличной части документа в качестве номенклатурных позиций указываются уплаченные на таможне суммы пошлины и НДС. В поле % НДС выбирается значение Без НДС. Также необходимо указать наименование комитента и договор с комитентом на закупку.

Обращаем внимание, что в данной ситуации комиссионер в своем учете не отражает документы по НДС и не перевыставляет их комитенту. Документ ГТД по импорту в программе у комиссионера регистрировать не надо.

- Отчет комитенту о закупках

Отчет комиссионера о закупках регистрируется документом Отчет комитенту с видом операции Отчет о закупках (раздел Покупки). В качестве контрагента на закладке Главное указывается комитент.

Табличная часть на закладке Товары и услуги заполняется автоматически по документам поступлений для данного комитента (флаг СФ должен быть снят). Также на закладке Главное указывается комиссионное вознаграждение и регистрируется счет-фактура на вознаграждение.

- Передача товаров комитенту

Передача закупленных по договору комиссии товаров регистрируется документом Передача товаров комитенту (раздел Покупки).

Последовательность действий комитента при закупке товаров у иностранной компании через комиссионера

Видеоролик выполнен в программе «1С:Бухгалтерия 8» релиз 3.0.43.29.

- Учет денежных средств

Оплата комиссионеру регистрируется документом Списание с расчетного счета с видом операции Оплата поставщику. Счета расчетов с комиссионером устанавливаются в одноименной форме, доступ к которой осуществляется из справочника Контрагенты.

- Регистрация поступления товаров

Поступление товаров отражается с помощью документа Поступление (акт, накладная) с видом операции Товары. В шапке документа в качестве контрагента указывается комиссионер. В качестве договора контрагента должен быть указан договор с видом С комиссионером (агентом) на закупку. В табличной части документа нужно указать наименование товара, количество, сумму, счет учета (в поле % НДС выбирается значение Без НДС). Также необходимо указать номер ГТД и страну происхождения товара.

- Регистрация вознаграждения комиссионера

В зависимости от учетной политики, принятой в организации, расходы по вознаграждению посредника комитент может включать в фактическую стоимость товаров

или учитывать в составе расходов на продажу. В первом случае вознаграждение комиссионера отражается документом Поступление доп. расходов, созданном на основании документа поступления товаров. Во втором случае комиссионное вознаграждение отражается как поступление услуг.

- Регистрация ввозной таможенной пошлины и таможенного НДС

Основанием для возмещения НДС у комитента является таможенная декларация, которая регистрируется документом ГТД по импорту. Документ можно сформировать на основании документа поступления товаров. На закладке Главное надо указать наименование таможенного органа и реквизиты расчетов с ним (несмотря на отсутствие прямых договорных взаимоотношений с таможенным органом). На закладке Разделы ГТД нужно отразить уплаченные комиссионером суммы ввозной пошлины и НДС.

- Регистрация вычета НДС, уплаченного на таможне

Чтобы отразить вычет «ввозного» НДС, нужно воспользоваться документом Формирование записей книги покупок (раздел Операции — Регламентные операции НДС). Документ заполняется автоматически.

- Корректировка взаиморасчетов

Задолженность таможенному органу переносится на взаиморасчеты с комиссионером с помощью документа Корректировка долга (раздел Продажи или Покупки).

НДС при импорте товаров в 2020-2021 годах

НДС при импорте товаров имеет ряд особенностей, отличающих его от иных видов этого налога. Как учесть НДС при импорте и какие документы подтверждают правомерность вычета «входного импортного» НДС, в том числе из стран, входящих в Евразийский экономический союз, вы узнаете из нашей рубрики «НДС при импорте».

- Все материалы

- Новости

- Статьи

Что такое импортный НДС

НДС при импорте представляет собой входной налог, который образуется в результате осуществления покупки товара, работы или услуги у иностранного поставщика (импортера).

Условно можно сказать, что НДС возникает:

- при ввозе товаров;

- импорте услуг и работ.

О том, что понимается под импортом услуг и как отразить импортные операции в учете, читайте в нашем материале «НДС при импорте услуг: как правильно платить налог?».

НДС при импорте товаров из стран ЕАЭС

С начала 2015 года начал действовать новый союз государств, сменивший действовавший ранее Таможенный союз, в состав которого вошли (согласно Договору о Евразийском экономическом союзе от 29.05.2014, далее — Договор):

- Российская Федерация;

- Республика Беларусь;

- Республика Казахстан;

- Республика Киргизия;

- Республика Армения.

Нюансы импортного НДС рассмотрены в отдельных материалах.

Как быть, если ввезенный из стран ЕАЭС товар похищен, читайте в статье «Ввезенный из Белоруссии товар похищен. Что делать с НДС?».

Импортируя товары с территории стран ЕАЭС, необходимо подать декларацию по косвенным налогам в срок не позднее 20 числа месяца, следующего за месяцем, в котором импортированные товары были приняты на учет. С декабря 2017 года применяется новая форма декларации по косвенным налогам. Скачать ее можно здесь.

Обратите внимание, что декларацию по косвенным налогам можно подать в бумажном виде. Подробнее об этом – в материале «Правила НК РФ об электронной подаче декларации по НДС не действуют при декларировании «ввозного» налога».

Одновременно с декларацией необходимо представить документы, предусмотренные п. 20 приложения 18 к договору о ЕАЭС.

Подробнее с перечнем указанных документов вы можете ознакомиться в этой статье.

Заявление о ввозе товаров и уплате косвенных налогов является одним из документов, подтверждающих импорт товаров из стран ЕАЭС. Для принятия к вычету ввозного НДС при импорте из стран ЕАЭС необходима отметка налогового органа на этом заявлении.

С позицией Минфина РФ о сроке, в течение которого НДС может быть принят к вычету, читайте в материале «Вычет по ”евразийскому” НДС можно получить в течение 3 лет».

Ввоз товаров не всегда сопровождается уплатой налога. НДС не уплачивается, когда ввозится товар, не облагаемый НДС. Подробнее о таких ситуациях читайте в материале «Ввезли из ЕАЭС необлагаемый товар – ”евразийский” НДС не уплачивается».

Вычет НДС при импорте из стран, не входящих в ЕАЭС

С учетом положений ст. 171 НК РФ НДС, уплаченный при ввозе товаров на территорию Российской Федерации, принимается к вычету плательщиками НДС. Но для того, чтобы принять указанный налог к вычету, необходимо иметь документальное подтверждение произведенных импортных операций. Документальное подтверждение ввозного НДС при импорте из стран ЕАЭС и стран, не входящих в этот союз, различаются. При импорте из стран, не входящих в Евразийский союз, такими подтверждающими бумагами могут быть:

- Таможенная декларация.

При этом очень важно обратить внимание на порядок проставления печатей на таможенной декларации.

- Документ об оплате самого налога.

Вторым важным условием для принятия НДС к вычету является соответствие товара определенным критериям: для каких целей он куплен, будет он участвовать в облагаемой или необлагаемой деятельности, будет ли он перепродаваться или нет и пр.

Кроме того, осуществляя ввоз товара через посредника, следует знать о некоторых нюансах для того, чтобы входной НДС все-таки получилось зачесть.

Подробнее об этих важных моментах читайте в материалах:

Учет экспортных/импортных операций: в чем чаще всего ошибаются бухгалтеры

Я постоянно консультирую коллег — бухгалтеров сторонних организаций по вопросам отражения экспортно/импортных операций на счетах учета. Решила упорядочить свой опыт и собрать в этой статье те вопросы, которые наиболее часто задают бухгалтеры и дать на них ответы. Читайте, возможно, эта информация принесет пользу для вас в вашей работе.

Какие валютные операции могут проводить хозяйствующие субъекты?

Валютными операциями являются приобретение резидентом у резидента или нерезидента, приобретение нерезидентом у резидента, отчуждение резидентом в пользу резидента или нерезидента, отчуждение нерезидентом в пользу резидента валютных ценностей на законных основаниях, а также использование валютных ценностей в качестве средства платежа (ст. 1 ФЗ от 10.12.2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле»).

Российские организации могут проводить валютные операции, разрешенные действующим валютным законодательством, в том числе приобретать и продавать иностранную валюту, получать валютную выручку от продажи товаров (работ, услуг), приобретать товары (работы услуги) с расчетами в валюте при условии, если поставщик нерезидент, получать займы (кредиты) в иностранной валюте.

Для осуществления валютных операций организациям необходимо выполнять ряд требований:

- проводить операции через банковские счета уполномоченных банков, либо через счета в банках, расположенных за пределами Российской Федерации;

- предоставлять в уполномоченный банк документы, связанные с проведением валютной операции;

- при расчетах с нерезидентами проводить репатриации валютной выручки.

Какие документы, связанные с проведением валютной выручки, нужно предоставлять в уполномоченный банк?

С 2018 года согласно инструкции ЦБ от 16.08.2017 г. № 181-И отменены паспорта сделок и справки о валютных операциях. Поэтому сегодня для проведения валютных операций в банк необходимо предоставлять документы, которые служат основанием для проведения валютной операции, например, договор и/или документы, подтверждающие факт передачи товаров (работ, услуг). Если договор/контракт поставлен на учет в банке, а он ставится на учет в случаях, если сумма обязательств по нему больше или равна 3 млн. руб. для импортных контрактов и 6 млн. руб. для экспортных контрактов, то необходимо предоставлять в валютный отдел банкасправку о подтверждающих документах.

Как учитывать экспортные/импортные операции на счетах бухгалтерского и налогового учета?

Как вы знаете, экспорт товара облагается НДС по ставке 0%, что должно быть отражено в учете экспортных операций вашей организации. Чтобы подтвердить право применения «нулевой» ставки НДС необходимо в ИФНС предоставить копии договора поставки и таможенной декларации. Срок подтверждения ставки 0% составляет 180 дней со дня разрешенного выпуска товаров, указанного в таможенной декларации. Если срок истек, а документы в срок не предоставлены, то необходимо начислить НДС и сдать уточненную декларацию по НДС за квартал, в котором произошла отгрузка.

Импортные операции по ввозу товаров на территорию РФ признаются объектом обложения НДС. В данном случае налоговая база по НДС определяется как сумма таможенной стоимости товаров и подлежащей уплате таможенной пошлины.

Уплатить НДС необходимо в срок с момента регистрации таможенной декларации и до момента выпуска товаров таможенным органом.

Сумма НДС, уплаченная при ввозе товаров на территорию РФ после принятия их к учету, принимается к вычету, но при условии наличия первичных документов и документов, подтверждающих фактическую уплату НДС.

Экспорт

Импорт

Выручка от продажи товаров признается на дату перехода права собственности от организации к покупателю и отражается проводкой

Дт 62 Кт 90.1

стоимость проданных товаров учитывается в себестоимости продаж

Дт 90.2 Кт 41

таможенный сбор учитывается в составе прочих расходов

Дт 91.2 Кт 60 (76)

Приобретение товаров принимается к учету по фактической себестоимости.

Дт 41 Кт 60

уплата НДС отражается

Дт 76 Кт 51

на основании таможенной декларации отражен НДС, уплаченный при ввозе

Дт 19 Кт 76

произведены расчеты с поставщиком

Дт 60 Кт 52

Курсовые разницы, возникающие на дату осуществления расчетов отражаются в составе прочих доходов или расходов в корреспонденции со счетом 52

Какими документами в программе 1С отражать данные операции?

Экспорт

1. Документ «Реализация товаров» со ставкой НДС 0% , сумма всего по документу должна равняться сумме по ГТД строки 22;

2. На основании «Реализации товаров» создаётся документ «Таможенная декларация (экспорт)», в которой указывается код операции по НДС, вид транспорта, сопроводительный документ;

3. Таможенный сбор списывается документом «Бухгалтерская справка».

Импорт

1. Документ «Поступление товара», в котором сумма всего по документы должна равняться сумме по ГТД строки 22;

2. На основании «Поступления товара» создается документ «Таможенная декларация (импорт)», в которой отражается суммы таможенного сбора, таможенной пошлины, таможенный НДС и таможенная стоимость. Обратите внимание, что в таможенную стоимость могут быть включены транспортные расходы до границы согласно условиям поставки по Инкотермс 2010

В случае, если импортируются товары из государств — членов ЕАЭС на основании документа «Поступление товара» создается документ «Заявление о ввозе товаров»

Как место оказания услуги влияет на исчисление налогов?

При импорте, экспорте работ (услуг) необходимо понимать, что является местом оказания услуг согласно статьи 148 НК РФ. Является ли территория РФ местом реализации услуг для целей исчисления НДС?

Если местом оказания услуги считается Российская Федерация, то организация является налоговым агентом по НДС, обязанностью которой является необходимость уплаты НДС за «своего» контрагента — нерезидента в ИФНС, где стоит на учета сама организация. К таким услугам, например, относится оказание консультационных, юридических, бухгалтерских, аудиторских, инжиниринговых, рекламных, маркетинговых услуг.

Обратите внимание также на то, что при перечислении поставщику услуг денежных средств необходимо руководствоваться положениями п. 1 и п.п 4 п. 2 ст. 310 НК РФ, а именно: налог с доходов, полученных иностранной организацией от источников в Российской Федерации, исчисляется и удерживается российской организацией, выплачивающей доход иностранной организации, при каждой выплате доходов, указанных в п. 1 ст. 309 НК РФ НК.

К таким доходам относятся доходы иностранной организации, полученные от источников в РФ. Например, при выплате дохода от продажи доли в уставном капитале российской организации, более 50% активов которой состоит из находящегося на территории РФ недвижимого имущества или процентный доход, выплаченный российской организацией по договору займа иностранной организации или доходы от международной перевозки, при этом под международными перевозками понимаются любые перевозки морским, речным или воздушным судном, автотранспортным средством или железнодорожным транспортом, за исключением случаев, когда перевозка осуществляется исключительно между пунктами, находящимися за пределами РФ.

Исключение составляют случаи выплаты доходов, которые в соответствии с международными договорами (соглашениями) не облагаются налогом в РФ при условии предоставления иностранной организацией подтверждений налоговому агенту т.е. сертификат резидентства, предусмотренного в п. 1 ст. 312 НК РФ.

Форму налогового расчета (информации) о суммах выплаченных иностранным организациям доходов и удержанных согласно положений ст. 285, п. 3, 4 ст. 289, п. 4 ст. 310 НК РФ необходимо представить в налоговый по итогам отчетного периода — не позднее 28-го числа месяца, следующего за отчетным периодом;- по итогам года — не позднее 28 марта следующего года.

С моей точки зрения, если вы как бухгалтер примените данные советы и разъяснения, то проблем в учете экспортных/импортных операций у вас возникнуть не должно.

Импорт из дальнего зарубежья через Агента. Позиция Принципала

Приобретали оборудование из Китая через фирму-посредника. В августе 2017г. фирма выставила счет для оплаты суммы таможенного обеспечения включая НДС. После оплаты согласно полученному счету-фактуре НДС поставлен к вычету. Как правильно отразить данную операцию в налоговом и бухгалтерском учете? Какой код надо применить для книги покупок и продаж?

Рассмотрим пример по импорту товаров через агента в учете принципала.

ООО «Импортер» принципал заключило агентский договор № 2204/17 от 22.04.2017 г. с агентом ООО «Посредник» на приобретение импортных товаров.

Вознаграждение агента устанавливается в поручениях принципала на каждую партию товара.

Принципал компенсирует расходы агента – доставка, таможенные платежи, сертификация, таможенный контроль, конвертация валюты, хранение, переупаковка, страхование, другие документально подтвержденные расходы по договору.

Агент перевыставляет принципалу счета-фактуры по операциям облагаемым НДС.

Право собственности на товар установлено в дополнительных соглашениях к контракту к каждой партии товара.

09.06.18 г. принципал перечислил денежные средства агенту на выполнение договора в сумме 495 000 руб., п/п № 3534 от 09.06.18 г.

14.06.18 г. агент перечислил поставщику товаров оплату в сумме 8 581 USD, п/п № 61 от 14.06.18 г., курс ЦБ РФ 56,9096, сумма в руб. 488 341,28 руб. и сообщил об этом принципалу.

14.06.18 г. получен Отчет агента №11693, комиссионное вознаграждение по конвертации составило 9 966,15 руб. (в т.ч НДС 18%).

Переход права собственности по контракту в момент погрузки товара на борт судна по дате коносамента. Базис поставки FOBGUANGZHOU. Страна происхождения товара Китай.

22.07.18 г. дата коносамента.

Расчеты с таможней ведутся через агента. Авансовые платежи переведены на таможню НДС – 99 928,80 руб, т/сбор 1 500 руб., таможенная пошлина 22 234,08 руб. Итого 123 662,88 руб.

Агент закупил товар, провел таможенное оформление и понес дополнительные расходы по сделке.

Товар прошел таможенную очистку 12.08.18 г., декларация на товары оформлена 11.08.18 г.

ГТД 10702070/110818/0012687. Таможенная стоимость 236 471,53 руб.

14.08.18 г. получен Отчет агента № 777, комиссионное вознаграждение составило 29 964,90 руб.(в т.ч НДС 18%).

14.08.18 г. товар доставлен агентом на склад принципала и передан по акту приема-передачи № 888.

31.08.18 г. агенту компенсированы расходы по вознаграждению и по дополнительным расходам.

Пошаговое оформление сделки в 1С

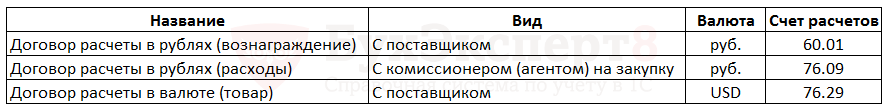

Шаг 1. Заключение агентского договора с агентом на закупку.

Оформляется через раздел Справочники – Покупки и Продажи — Контрагенты – Договоры – Группа .

Создать Группу с названием договора и внутри нее создать три элемента, как указано на рисунке ниже. Этот способ позволит корректно отразить операции по расчетам с агентом и иметь возможность сверки с ним по всему договору.

Договор расчеты в валюте (товар) должен быть заполнен следующим образом:

- Цена в — USD, у.е., в которой заключен договор на закупку товаров;

- Оплата в — руб., валюта платежа – агенту перечислены рубли.

Шаг 2. Перечисление средств агенту на исполнение контракта.

Оформляется через раздел Банк и касса – Банк — Оплата поставщику – Разбить платеж :

- Договор расчеты в рублях (расходы) – сумма, перечисленная на компенсацию расходов в рублях, т.е. кроме закупки товаров;

- Договор в валюте (товар) – сумма к уплате поставщику в USD, которую агент будет приобретать, т.е. конвертировать рубли в USD. Курс валюты из Отчета агента ввести позднее, на момент выписки можно указать курс на дату перевода средств.

Шаг 3. Оприходование товаров на момент перехода права собственности (погрузка на борт судна).

Оформляется через раздел Покупки – Покупки – Поступление (акты, накладные) – Поступление – Товары, услуги, комиссия – вид операции Товары :

- Договор — Договор в валюте (товар);

- Склад — склад Товары в пути;

- % НДС — Без НДС.

Шаг 4. Поступление дополнительных расходов Без НДС и отражение вознаграждения агента.

Оформляется через раздел Покупки – Покупки – Поступление (акты, накладные) – Создать на основании – Поступление доп расходов – Регистрация СФ :

- Договор расчеты в рублях (вознаграждение) – отражается вознаграждение агента;

- Договор расчеты в рублях (расходы) – отражаются дополнительные расходы Без НДС на основании отчета агента.

Шаг 5. Перечисление средств агенту — вознаграждение.

Оформляется через раздел Банк и касса – Банк — Оплата поставщику :

- Договор расчеты в рублях (вознаграждение).

Шаг 6. Учет таможенных платежей, а именно НДС, уплаченного на таможню, таможенной пошлины, таможенного сбора.

Оформляется через раздел Покупки – Покупки – Поступление (акты, накладные) – Создать на основании – ГТД по импорту – Главное – Разделы ГТД :

- Таможня — таможня;

- ручная корректировка в проводках, указать агента и поставщика на закладке Журнал учета счетов-фактур .

Шаг 7. Корректировка долга по расчетам с агентом.

Оформляется через раздел Покупки – Расчет с контрагентами – Корректировка долга – Прочие корректировки .

Шаг 8. Поступление дополнительных расходов с НДС.

Оформляется через раздел Покупки – Покупки – Поступление (акты, накладные) – Создать на основании – Поступление доп расходов – Регистрация СФ – Составлен от имени :

- Договор расчеты в рублях (расходы).

Шаг 9. Отражение поступления товаров на склад.

Оформляется через раздел Покупки – Покупки – Поступление (акты, накладные) – Создать на основании – Перемещение товаров :

- Получатель – склад, на котором учитываются товары, например, Центральный склад.

Шаг 10. Принятие НДС к вычету, уплаченного на таможне.

- ввезенные агентом товары приняты к учету (п. 1 ст. 172 НК РФ);

- товары должны использоваться в деятельности, облагаемой НДС;

- в наличии таможенная декларация (копия) на бумажном носителе, в т.ч. при электронном декларировании (Письмо Минфина РФ от 22.02.2017 N 03-07-08/10198, Письмо Минфина от 29.05.2015 N 03-07-15/31200, Письмо Минфина РФ от 18.08.2010 N 03-07-08/237, пп. а п. 39 Порядка утв. Приказом ФТС РФ от 17.09.2013 N 1761);

- в наличии подтверждение оплаты НДС в виде Отчета о расходовании таможенных платежей (платежного поручения на уплату НДС);

- агентский договор предусматривает уплату НДС агентом и компенсацию ему этих сумм принципалом.

Оформляется через раздел Операции – Закрытие периода – Регламентные операции НДС – Создать – Формирование записей книги покупок :

- ручная корректировка номера и даты пп на уплату НДС.

В книге покупок в графе 7 по операциям с кодом «20» Ввоз импортных товаров на территорию РФ» надо указывать номер и дату платежного поручения, подтверждающего уплату налога. То есть то платежное поручение, по которому прошла уплата НДС (пп. к п. 6 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Табличную часть документа Формирование записей книги покупок надо откорректировать в графы Номер док. оплаты и Дата док оплаты внести номер и дату платежного документа, которые указаны в декларации на товары в графе 47 «Исчисление платежей» декларации на товары, вид платежа 5010.

В процессе работы у бухгалтера может появиться необходимость в уточнении и перезаполнении документа Формирование записей книги покупок . Для того, чтобы не приходилось повторять ручные корректировки в табличной части, рекомендуем создавать отдельный документ Формирование записей книги покупок только по зачету НДС, уплаченного на таможне. В поле Комментарий можно размещать соответствующую заметку, например, Импорт.

Шаг 11. Закрытие месяца (переоценка валютных остатков).

Оформляется через раздел Операции – Закрытие периода – Закрытие месяца .

Шаг 12. Отражение в декларации по НДС вычета НДС, уплаченного на таможне.

Оформляется через раздел Отчеты – 1С-Отчетность – Регламентированные отчеты – Период – Создать – Декларация по НДС .

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 150 «Сумма налога, уплаченная налогоплательщиком таможенным органам…»:

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- данные ТД, код вида операции «20«.

Шаг 13. Анализ расчетов по отчету Анализ субконто.

Оформляется через раздел Отчеты – Стандартные отчеты – Анализ субконто – Контрагенты .

Шаг 14. Анализ расчетов по Акту сверки.

Оформляется через раздел Покупки – Расчеты с контрагентами – Акты сверки – договор Группа – Разбить по договорам ;

Оформляется через раздел Покупки – Расчеты с контрагентами – Акты сверки – договор – выводить полные названия документов .

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Импорт из дальнего зарубежья через Агента. Позиция АгентаДОБРЫЙ ДЕНЬ! БУДУ ПРИЗНАТЕЛЬНА, ЕСЛИ ВЫ ОПУБЛИКУЕТЕ МАТЕРИАЛ: ИМПОРТ ИЗ.

- Импорт товаров из дальнего зарубежья. Предоплата в валюте 50%Импорт товаров из дальнего зарубежья связан не только с расчетами.

- Антидемпинговая пошлина при импорт из дальнего зарубежьяДобрый день. При импорте товара из Чехии заплатили антидемпинговую пошлину.

- УСН, импорт оборудования из дальнего зарубежья в 1СЗдравствуйте. (УСН)Мы приобрели в Китае оборудование. Какие документы являются основанием.

Карточка публикации

| Разделы: | |

|---|---|

| Рубрика: | Дальнее зарубежье / Принятие к вычету / Приобретение (посреднические операции) |

| Объекты / Виды начислений: | |

| Последнее изменение: | 13.03.2019 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . »; > /* * Также вы можете использовать: * $termin->ID — понятное дело, ID элемента * $termin->slug — ярлык элемента * $termin->term_group — значение term group * $termin->term_taxonomy_id — ID самой таксономии * $termin->taxonomy — название таксономии * $termin->description — описание элемента * $termin->parent — ID родительского элемента * $termin->count — количество содержащихся в нем постов */ —>

(8 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

[28.07.2021 запись] Все изменения по НДС с июля 2021

Счет-фактура и УПД с 01.07.2021 — образец

Прослеживаемость товаров в 2021 году в 1С

[21.07.2021 запись] Осторожно! Ошибки в зарплатной отчетности за 1 полугодие 2021 — как проверить свою отчетность

Спасибо огромное за вебинары, Марина Аркадьевна Климова всё раскладывает по полочкам! Прекрасно всё: темп, подача материала, насыщенность, это просто высший пилотаж!