Как взять ипотеку на квартиру с чего начать в сбербанке

Документы для получения ипотеки в СберБанке

Редко какая молодая семья в современных реалиях не сталкивается с такой проблемой как отсутствие собственного жилья. Если раньше единственным вариантом было длительное накопление, причем часто не без помощи родственников, то сегодня на первый план выходит ипотечное кредитование. Обратившись за помощью к банку, вы быстро получите недостающую сумму и сможете приобрести квартиры или дом, в котором можно жить уже сейчас. Рассчитываться же нужно будет намного позже. Однако следует отметить, что такой кредит как ипотека имеет ряд серьезных особенностей. В первую очередь имеются в виду его крупный размер и длительность. Неслучайно большинство граждан предпочитают сотрудничать с крупными банками, в надежности которых они уверены. В связи с этими факторами вопрос о том, какие документы для ипотеки в СберБанке потребуются, не теряет своей актуальности.

Какие документы для ипотеки в СберБанке потребуются – общий перечень

Ипотечное кредитование предлагает сегодня множество банков. Каждый из них предлагает свои условия, которые могут быть более и менее выгодные. При этом требования к потенциальному клиенту также существенно различаются. Мы будем вести речь именно о том, какие документы нужны для ипотеки в CберБанке, в силу ряда причин. Именно этот банк считается одним из самых крупных и надежных в силу того, что он был учрежден Центральным банком РФ. Это обуславливает и тот факт, что это банковское учреждение поддерживает все государственные программы и предоставляет льготные условия ряду категорий граждан. Кроме этого, государственное участие в управлении банком, крупный размер его активов и широкая сфера деятельности позволяет предлагать более выгодные условия кредитования, в том числе ипотечного, своим клиентам.

Опираясь на то, какие нужны в СберБанк документы для ипотеки на квартиру, можно подготовиться к подаче заявления на кредит в любой банк, основной перечень будет отличаться минимально.

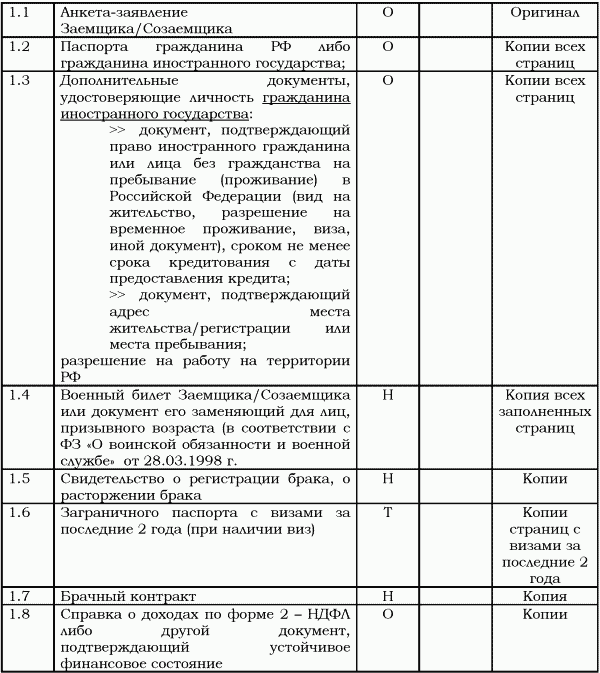

Условно можно разделить весь список документов на две категории:

- те, которые касаются потенциального клиента и отражают его платежеспособность;

- те, которые характеризуют приобретаемый объект недвижимости.

В первую очередь требуется в СберБанк анкета на ипотеку, а также паспорт, справка о доходах и с места работы.

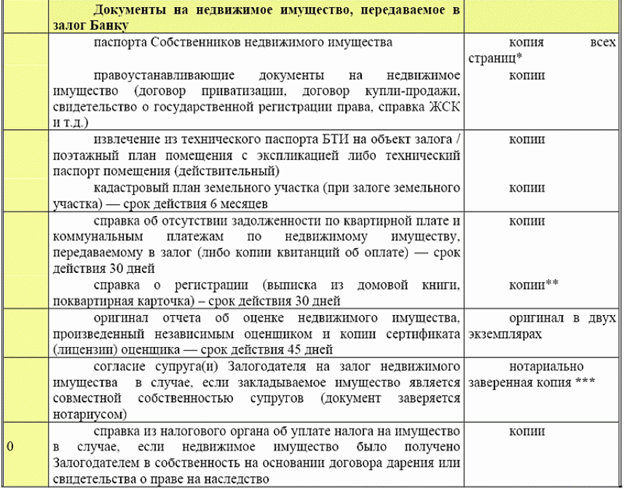

И если интерес к финансовому положению и персональным сведениям плательщика кредита понята, то исчерпывающая информация о квартире или доме, который планируется купить, вызвана тем, что недвижимость при ипотеке выступает в роли залогового имущества. Если условия ипотечного кредита предполагают, что клиент предоставляет в качестве залога другой объект (есть специальные предложения, в которых кредит выдается под залог уже имеющейся недвижимости), то все документы нужно собирать на него. В первую очередь к ним относятся такие как:

- свидетельство о государственной регистрации права собственности;

- выписка из единого государственного реестра (заказывается в МФЦ или в представительстве Росреестра);

- отчет об оценке объекта, проведенной специализированной компанией.

В том случае, если владелец жилья находится в браке, как при его продаже, так и при оформлении залога необходимо предоставить банку нотариально заверенное согласие супруга или супруги. При наличии несовершеннолетних членов семьи свое одобрение на проведение сделки в документальном виде должны оформить органы опеки. Также вопросы возникают в том случае, если выкупается общая долевая собственность. В этом случае банк потребуется нотариальный отказ от использования своего преимущественного права покупки, подписанный всеми другими участниками собственности

В том случае если совокупный доход супругов недостаточный для одобрения кредита желаемого размера, решением может стать привлечение созаемщиков или поручителей. В этом случае их заработок также учтется, и отвечать по обязательствам перед банком вы будете все вместе. Отметим, что каждый из созаемщиков должен предоставить в банк полные сведения о себе (как минимум потребуется паспорт, справка о доходах, справка с места работы).

Особенности списка предоставляемого пакета документов для специальных ипотечных программ в СберБанке

Как уже отмечалось выше, особенностью СберБанка является участие во всех государственных программах. При ответе на вопрос, какие документы для оформления ипотеки в СберБанке, важно учитывать, на какой кредит планируется подавать заявку: на стандартных или особенных условиях.

Если вести речь о социальной или военной ипотеке, то здесь в каждом случае перечень документов дополняется теми или иными пунктами. Те, кто может претендовать на те или иные льготы при получении ипотечного кредита, могу ориентироваться на следующие правила:

- требуется документально подтвердить свое отношение к той или иной категории населения (например, справка о многодетности семьи, свидетельство о рождении ребенка, свидетельство о заключении брака, справка о малообеспеченности семьи и так далее);

- запрашивается справка о нуждаемости в улучшении жилищных условий;

- если речь идет о предоставлении льгот работникам определенной сферы, то потребуется не только справка с места работы, но и документ со специального учреждения, регулирующего выдачу дотаций из бюджета.

Как взять ипотеку в Сбербанке

Сбербанк предлагает своим клиентам сразу несколько вариантов ипотечного кредитования. Причем здесь как самые обычные варианты ипотечных кредитов, так и те которые поддерживаются Государством. Так как правильно оформить кредит? Что для этого понадобится? И какие документы нужно предоставить в банк? Рассмотрим более подробно эти и многие другие вопросы.

- Подробнее об ипотеке в Сбербанке

- Требования банка

- К недвижимости

- К заемщику

- Условия Сбербанка по ипотеке

- Как оформить ипотеку в Сбербанке?

- Что потребуется?

- Необходимые документы для ипотеки в Сбербанке

- Пошаговые действия

- Нюансы и возможные проблемы

Подробнее об ипотеке в Сбербанке

В настоящее время Сбербанк предлагает сразу несколько вариантов ипотечный кредитов – это:

- новая ипотечная программа, вступившая в 2018 году — ипотека с господдержкой для семей с детьми;

- приобретение строящегося жилища;

- покупка готового жилья;

- ипотека + материнский капитал;

- ипотечное рефинансирование;

- строительство жилого дома;

- недвижимость за городом;

- военная ипотека;

- нецелевой ипотечный кредит под залог недвижимости.

Конечно, условия по этим программам несколько отличаются, но, как правило, к заемщикам предъявляются примерно одни и те же требования.

Требования банка

Итак, разберем, какие требования предъявляются банком в классическом варианте.

К недвижимости

Если речь идет о новостройке, то к жилищу предъявляются следующие требования:

- Купить жилье в готовой новостройке или пока еще строящееся жилье можно у компании-продавца банка. Подробный список продавцов и их предложений можно найти здесь.

- Согласно условиям кредитования срок завершения строительства не ограничивается никакими условиями акции.

- Можно приобрести строящиеся апартаменты.

- Минимальная сумма кредита по новостройкам или строящемуся жилью не должна быть менее 300 тысяч рублей.

- Что же до максимальной суммы кредита, то она должна быть не более 85% договорной стоимости кредитуемого жилого помещения и не более 85% оценочной стоимости иного объекта недвижимости, оформляемого в залог.

- Что же до географии кредитования, то участвует вся Российская Федерация.

В кредитуемую группу входят компании-продавцы, у которых приобретается жилье из списка аккредитованных новостроек, информация о которых размещена здесь.

При приобретении готового имущества к жилью предъявляются следующие требования:

- Приобретаться должна не доля жилья, а комната, если вы берете ипотеку на комнату в целой квартире.

- Квартира на вторичном рынке должна нормально отапливаться, снабжаться электричеством и канализацией.

- Если квартира приобретается на последних этажах, то крыша должна быть в нормальном, безопасном состоянии.

Кроме того, определенные требования предъявляются к жилью в зависимости от типа программы. Например, если речь идет об ипотеке с господдержкой для семей с детьми, то в кредит может быть взята только новостройка или строящееся жилье, а вторичный рынок в учет не берется.

К заемщику

По отношению к заемщику предоставляются определенные условия кредитования. Как правило, используется классический вариант требований, но условия могут меняться в зависимости от типа кредитной программы. Так, к примеру, в классическом варианте минимальный возраст клиента должен составлять 21 год, а максимальный – 75 лет на момент погашения кредита.

При этом у заемщика у должен быть наработан определенный стаж работы. Так, человек должен проработать на последнем месте работы как минимум пол года, а всего его стаж работы за последние 5 лет должен составлять как минимум 1 год.

Так же отдельные правила учитываются для созаемщика. Если говорить о созаемщиках, то их должно быть не более трех физических лиц, и их доход так же учитывается при расчете максимального размера кредита.

Супруг или супруга Титульного созаемщика должен или должна быть созаемщиком в любом случае, вне зависимости от его или ее возраста и платежеспособности. Что же до остальных требований, то они аналогичные требованиям к заемщику.

Супруг или супруга не включаются в созаемщики только в том случае, если у них нет Гражданства РФ, либо если у них есть действующий брачный договор.

Что же до всех остальных заемщиков и созаемщиков, то у них обязательно должно быть Гражданство РФ.

Условия Сбербанка по ипотеке

По разным кредитным программа действуют разные условия кредитования. Большинство ипотечных программ выдается в рублях, а сумма кредита не должна превышать 85% оценочной стоимости кредитуемого жилого помещения, указанной в экспертном заключении, а так же 85% договорной стоимости кредитуемого жилого помещения. При этом срок кредитования варьируется в пределах 20-30 лет – в зависимости от типа кредитного пакета.

Согласно условиям банка комиссия за выдачу кредита отсутствует, а в качестве обеспечения идет залог кредитуемого помещения.

Отдельные условия всегда предъявляются к страхованию. Так, приобретаемое в залог имущество обязательно должно быть застраховано от рисков гибели или утраты. Исключением является земельный участок.

Как оформить ипотеку в Сбербанке?

Для того, чтобы оформить ипотеку в Сбербанке, выберите тот кредитный пакет, который заинтересовал вас больше всего, если только вы подходите под его условия. Полный список ипотечных предложений можно просмотреть по ссылке.

Что потребуется?

Как правило, для взятия любого ипотечного кредита требуется первоначальный взнос. Его размер варьируется в пределах 15-25%, в зависимости от пакета кредитования.

Необходимые документы для ипотеки в Сбербанке

Опять же конкретный пакет бумаг зависит от типа кредитного продукта. Классический список документов включает сразу несколько документов.

Если вы оформляете кредит без подтверждения трудовой занятости и доходов, то вам понадобятся:

- заявление в виде анкеты от заемщика;

- паспорт, в котором имеется отметка о регистрации, так как по большинству ипотечных программ клиент должен быть гражданином РФ;

- еще один документ, который подтвердит личность клиента – например, СНИЛС, заграничный паспорт, военный билет, удостоверение личности военнослужащего, если речь идет об ипотеке для военных, водительское удостоверение.

Да, без подтверждения дохода документов понадобится меньше, но и процентная ставка будет больше.

Если же клиент может подтвердить свою трудовую занятость и доход, то нужно предоставить следующие документы:

- от заемщика и созаемщика, если таковой имеется, требуется заявление в банк в виде анкеты;

- так же как от заемщика, так и от созаемщика потребуется паспорт с отметкой о регистрации;

- дополнительно нужна будет бумага, подтверждающая регистрацию по месту пребывания (если регистрация у заемщика не постоянная, а временная);

- в банке нужно будет подтвердить свою финансовую независимость и трудовую занятость с помощью специальных справок

В том случае, если в качестве обеспечения по ипотеке оформляется залог иного объекта недвижимости, а не того, который приобретается за счет ипотеки, нужно дополнительно предоставить документы, относящиеся к предоставляемому залогу.

Уже после одобрения заявки банк может запросить следующий пакет документов:

- бумаги по кредитуемому жилью., которые нужно предоставить в течения 90 дней после одобрения вашей заявки по ипотеке;

- документ, который подтвердит, что у вас действительно есть первоначальный взнос.

Важен тот факт, что перечень запрашиваемых документов может быть и изменен по усмотрение Сбербанка.

По кредитной программе «Молодая семья» нужны дополнительные документы, поэтому в банк вам нужно будет предоставить следующий пакет бумаг:

- свидетельство о браке, которое не потребуется, если заявку в банк подает неполная семья;

- свидетельство о рождении на всех имеющихся в семье детей;

- если в качестве созаемщика идет родственник, то так же понадобится документ, подтверждающий родство – например, свидетельство о браке, свидетельство о рождении и так далее;

Если оформляется программа «Ипотека плюс материнский капитал», то понадобится следующий дополнительный список документов:

- сертификат на материнский капитал;

- справка из ПФР об остатке материнского капитала, которая действительна в течение 30 дней.

При оформлении заявки на ипотеку с господдержкой для семей с детьми вам понадобится дополнительно предоставить свидетельство о рождении всех детей заемщика и титульного созаемщика.

Пошаговые действия

Для того, чтобы оформить ипотечный кредит в Сбербанке, нужно выполнить следующие действия:

- Для начала рассчитайте размер ипотечного кредита на калькуляторе. Для этого необходимо пройти по ссылке.

- Далее оставьте свою заявку в одном из отделений банка, либо через интернет. Через интернет это можно сделать по ссылке.

- Если вы собираетесь приобрести квартиру в новостройке, то нужно выбрать понравившееся вам жилье. Варианты новостроек, предлагаемых Сбербанком, можно просмотреть по ссылке.

- В конечном счете вам остается лишь оформить сделку. Помочь вам в этом сможет электронная сделка. Более подробную информацию об электронной сделке можно просмотреть по ссылке. Она же поможет немного снизить процентную ставку по кредиту.

Ну вот и все, осталось донести необходимые документы в банк, и вы уже полноправный владелец своего имущества!

Нюансы и возможные проблемы

Сбербанк предлагает множество вариантов того, как именно можно снизить процентную ставку по кредиту. Более подробно об этом можно узнать по ссылке. Так, к примеру, процентная ставка снижается тем, кто получает заработную плату на карту Сбербанка, либо регистрируется с помощью услуги «Электронной регистрации», подробнее о которой можно узнать по ссылке.

Так же при любом типе ипотечного продукта понадобится страховка жилья – иначе банк может не одобрить вашу кредитную заявку.

Как взять ипотеку: инструкция для новичков

Не хватает денег на покупку квартиры? Возьмите ипотеку. Предлагаем вам пошаговую инструкцию, как действовать, куда обращаться, какие документы собрать.

1. Выберите банк

Для начала нужно выбрать банк, в котором вы оформите кредит. Возьмите лист бумаги и расчертите его на семь граф: название банка, цена квартиры, первоначальный взнос, ставка, срок кредита, валюта, необходимые документы. Также отмечайте, если в каком-то банке у вас есть особые условия – например, если у вас открыт в нем зарплатный счет.

Вносите в этот список банки, условия которых вам показались самыми интересными, а потом сравните.

Процентная ставка сейчас может начинаться от 4,7% на новостройки по специальным программам с господдержкой. Обратит также внимание, что у некоторых банков есть предложения об оформлении ипотеки онлайн с более низкой ипотечной ставкой. Обратите внимание на дополнительные платежи, комиссии и условия.

Определитесь, какую сумму вы хотите и можете взять в кредит, сколько можете отдать в качестве первоначального взноса. Минимальный первоначальный взнос – 15-20% от стоимости жилья, он зависит от выбранной ипотечной программы. Срок, на который вы возьмете кредит определите, исходя из ваших возможностей: готовы платить значительную сумму ― берите кредит на пять лет. Ограничены в средствах ― оформляйте на 25 лет с возможностью досрочного погашения. Чем больше срок кредита, тем больше вы переплатите в итоге. Что касается валюты, действует золотое правило: берите кредит в той же валюте, в которой вы получаете зарплату.

2. Уточните условия и дополнительные платежи

Позвоните, зайдите или напишите в банк и еще раз уточните условия кредита. Выясните у кредитного специалиста размер банковской комиссии, необходимость оформлять страховку, возможные штрафы, условия досрочного погашения кредита. Рассчитайте, хватает ли у вас денег на оформление сделки, регистрацию прав собственности и оплату услуг риелтора.

3. Соберите документы

Узнайте у специалиста по кредитованию, какие документы вы должны собрать. Обычно это справка 2-НДФЛ от вашего работодателя, заверенная им копия трудовой книжки, копия трудового договора, документы об образовании, свидетельство о браке или его расторжении, страховое свидетельство государственного пенсионного страхования, свидетельство ИНН, копии свидетельств о рождении детей, паспорт. Мужчинам призывного возраста понадобится еще и копия военного билета.

4. Подайте заявку

После того как вы соберете все документы для ипотеки, позвоните в банк и договоритесь, когда вы можете подать заявление на получение кредита. Вы придете в банк, и специалист проверит справки и копии, которые вы подготовили. Попросите его не просто сложить бумаги в стопку, но и проверить, верно ли они оформлены. Также на основе ваших документов он может сделать ориентировочный расчет того, на какую сумму кредита и первоначального взноса вы можете рассчитывать в этом банке. Напишите заявление на получение ипотечного кредита и передайте его сотруднику вместе с документами. Обязательно выясните, когда и каким образом вы узнаете о решении банка.

5. Дождитесь решения

Вы можете присматривать квартиру и до того, как получите решение банка. Но договариваться с хозяевами квартир нужно, уже зная, на какую сумму кредита вы можете рассчитывать. Однако обратите внимание, что договоренность с банком о кредите действует не больше трех месяцев. Зазеваетесь ― и придется начинать все с начала.

К недвижимости банк также предъявляет определенные требования. Поэтому не оставляйте аванс или задаток за жилье, пока не получите одобрение сделки со стороны банка.

Если кредитных сотрудников все устраивает, приглашайте оценщика, а потом направляйте банку отчет об оценке квартиры и сообщайте цену, которую запрашивает продавец.

Только после всего этого банк принимает окончательное решение о предоставлении ипотечного займа, а также согласует с вами день, когда вы заключите два договора: купли-продажи с хозяином квартиры и кредитный с банком.

Как правильно взять ипотеку? 7 типичных ошибок ипотечных заемщиков

Как правильно взять ипотеку, чтобы купить квартиру и не пожалеть об этом? Рассмотрим 7 типичных ошибок ипотечных заемщиков, которые могут превратить вашу жизнь в самый настоящий ад. Зная особенности оформления ипотеки реально избежать ошибок, которые допускаются чаще всего из-за отсутствия знаний в данной отрасли.

К кредитованию в целом нужно относиться крайне осторожно, особенно когда речь идет про потребительский заем. Но ипотека стоит особняком, поскольку бывает, что у людей нет возможности купить собственное жилье без ипотечного кредита. На данный момент Центральный банк стремительно снижает процентную ставку, и становится чуть-чуть выгодней. При этом государство продолжает загонять граждан в кредитное рабство. В стране работает немало льготных программ о которых нужно знать.

Извечный вопрос, стоит ли покупать квартиру в ипотеку или проще жить на съемной? Здесь нужно взвешивать за и против в конкретной ситуации, поскольку случаи разные. Если решили что взять ипотеку в банке – это ваш вариант, нужно рассмотреть самые частые ошибки.

Оформление заема без первоначального взноса

Прежде чем приступать к оформлению ипотечного кредита, необходимо понять насколько вы готовы к нему. Если нет первоначального взноса минимум 20% от суммы, с оформлением лучше повременить. Потому что это ухудшает финансовые условия, по которым банк готов будет оформить заем.

Когда нет такой суммы, многие задумываются взять потребительский кредит. Этот вариант рискованный и ухудшает платежеспособность клиента в целом, поскольку человек берет на себя дополнительные финансовые обязательства. И плюс еще увеличивается сумма денег, потраченная на недвижимость.

Когда не достаточно средств, лучше накопить используя:

- накопительный счет;

- консервативный банковский депозит;

- индивидуальный инвестиционный счет, открывается минимум на 3 года, купить короткие облигации и получить налоговый вычет в 13%, если у заемщика хорошая белая зарплата.

Погоня за низкой ставкой

Взять ипотеку под низкий процент − ключевая цель, это не правильное решение. Конечно, обращаем на процент, кажется, чем ниже, тем выгодней сделка. Это не совсем так, поскольку ипотечный заемщик сталкивается с большим количеством дополнительных платежей:

- страховка;

- комиссия;

- сборы разного типа и т.д.

Помимо этого, если банк предлагает под определенный процент какой-то объект, возможно проблема в объекте, это следует учитывать. Изначально нужно отталкиваться от ценности выбранной квартиры, затем учитывать процент. При оформлении ипотеки помните, что это необходимо менеджеру, а не клиенту. Менеджер заинтересован в заключение сделки через его банк. Когда наседает представитель банка и угрожает что необходимо заключить сделку сиюминутно, с осторожностью отнеситесь к предложению. Потребуйте ознакомиться с полным предложением, возьмите время на размышление.

Подписание договора «не глядя»

Взять ипотеку без детального изучения соглашения – самая глупая ошибка. Поскольку это важный этап в заключение сделки, именно в договоре прописываются права и обязанности сторон. Заранее ознакомьтесь с договором, даже можно дать изучить специалисту или знакомому имеющему опыт оформления ипотечного кредита. В случае если что-то смущает, задайте уточняющие вопросы, и просите вносить изменения в договор, если какие-то нюансы не устраивают. Это нормальная практика.

Помните, что ипотека оформляется надолго, и в зависимости от того, какой договор вы подпишите, будет зависеть материальная, эмоциональная составная ближайшие несколько лет.

Покупка страховки

Бездумное оформление страховки – следующая ошибка весьма распространенная. Можно ли взять ипотеку без страховки? Да. При заключении договора банк часто предлагает оформить два типа страховки:

- жизни;

- залога (покупаемой квартиры).

По законодательству единственным обязательным страхованием является страхование залога. Но, с другой стороны банк в случае отказа оформления страховки на жизни, повышает процент, тем самым усложняет выплату заема. Здесь есть один нюанс, есть банковские организации, которые злоупотребляют ситуацией и чрезмерно навязывают людям невыгодные условия страхования. Возможно, предоставлен только один вариант страхования и не говорят о существовании альтернативного решения.

Альтернатива всегда есть, и как правило вариант предложенный банком на месте – это самый невыгодный вариант. У каждого банка имеется список из 10-15 аккредитованных страховых компаний, и клиент имеет право воспользоваться услугами одной из них. Необходимо взять контакты данных компаний и узнать расчетные полисы в зависимости от ситуации:

- пол;

- возраст;

- состояние здоровья.

Затем нужно выбрать наиболее дешевый вариант, поскольку даже при наличии страхового случая деньги клиент, близкие не получат.

Пренебрежение льготами

Взять ипотеку в банке можно субсидированную. Перед тем как оформлять ипотечный договор изучите существующие предложения, льготы. Сейчас много программ, кроме материнского капитала, возможно в списках льготников окажетесь вы. На этом можно неплохо сэкономить.

Отсутствие дисциплины

Оформляя кредиты человек готов к этому морально. Прежде чем идти в банк, необходимо удостоверится, что вы обладаете достаточной финансовой дисциплиной, чтобы совершать ежемесячный платеж. Чтобы посмотреть на это, сделайте перед завершением кредита обязательство для себя выплачивать определенную сумму средств, откладывая деньги. Можно посмотреть, как получиться оптимизировать бюджет, и как вы будете вести себя с учетом урезания средств. Если денег не достаточно, лучше не торопится. Возможно, человек финансово и морально не созрел к заему.

Платить больше чем нужно

Ипотека – это не дешевое удовольствие, а банки любят, когда клиенты допускают ошибки, поскольку они на этом зарабатывают. Речь идет о пене за просрочку по кредиту. Делайте все, чтобы просрочки отсутствовали. После оформления ипотеки заведите платежный календарь и сверяйтесь с ним. В идеале настройте автоплатеж, который будет автоматически переводить средства на ипотечный счет. Обязательно проверяйте, были ли списаны средства.

Уточните у менеджера банка, не будет ли взиматься комиссия за перевод средств. Данную сумму также нужно учесть в бюджете. Желательно отыскать вариант без комиссии.

Лучшая история, один месяц поднажать и заплатить ипотеку на месяц вперед. Клиент получает фору, за счет этого будет время для выплаты в случае критической ситуации.

Ипотека – это нормальный инструмент, но проблема в том, что многие люди после того, как одобрили, заем расслабляются. Буду платить 15 тыс. рублей ежемесячно, не большая сумма, плюс инфляция ее в дальнейшем подъест. Это неправильный подход. При оформлении ипотеки все силы должны быть направлены на погашение досрочно. Растягивать платежи на весь срок – это как минимум нерационально.

Часто срабатывает еще одна ментальная проблема. При получении новой квартиры, сразу появляется желание сделать ремонт, приобрести новую сантехнику, мебель подороже, заметить окна и двери, а затем уже и техника устарела, ведь новый ремонт и т.д. Далее вы узнаете, что купленная квартира по низкой ставке расположена далеко от метро, о чем вас не предупредил застройщик, соответственно потребуется машина. В результате кроме ипотечного займа, человек оформляет десятки потребительских кредитов – это кредитная яма, из которой сложно выбраться. Поэтому продумывайте свои действия наперед, особенно касающийся оформления заемов.

Помните, что любой кредит – нормальный инструмент, если уметь правильно им пользоваться. Ипотека изначально придумана для богатых людей с активами и стабильной прибыльностью, люди брали заем. В любой ситуации – это риски, о которых нужно помнить и их понимать. Необходимо планировать как вы решите проблемы связанные с рисками. Любые просрочки по кредитам любого типа – это потеря денег, а потеря средств – это потеря личного времени. Подумайте, готовы ли вы дарить свои деньги и время, эпатажному седовласому банкиру, который купит себе новый самолет. Возможно, лучше поднажать и вносить платежи своевременно?

Ипотека СберБанка в Москве

Все предложения и процентные ставки по ипотеке СберБанк

Популярные ипотечные кредиты других банков

О банке

ПАО Сбербанк

Лицензия № 1481 ОГРН 1027700132195

Премия «Банк года»

| Телефон | 8 800 555-55-50 |

| Адрес | 117997, г. Москва, ул. Вавилова, д. 19 |

| Сайт | www.sberbank.ru |

| Офисы в городе Москва | Отделения |

Выручили, молодцы

Так надоело кому-то отдавать деньги за жилье, когда можно уже наконец-то иметь что-то свое. Пришел в отделение Санкт-Петербурга, чтобы оформить ипотеку. Условия отличались в. Читать полностью

Очень помогли

Сегодня, 13.08.2021 я обратилась в отделение банка с уже угасающей надеждой получить копии документов по ипотеке. Несмотря на то что в офис я вошла за 5 мин до закрытия, да и все. Читать полностью

Все супер!

«Очень быстрое оформление ипотеки» предоставили документы за 2 часа пришло положительное решение, на следующий день скинули доки на объект и оценку, объект одобрили в течении. Читать полностью

Оперативная помощь в чат банке

Хочу поблагодарить оператора Полину Чабаеву из чатбанка Совкомбанка. Необходимо было оперативно поменять информацию в моих паспортных данных, чтобы получить в кратчайшие сроки. Читать полностью

БЛАГОДАРНОСТЬ

Доброго дня! Хочу выразить благодарность сотрудникам Подольского отделения МКБ на Революционном проспекте 2/14.

Пришло время делать рефинансирование ипотеки, так как был высокий. Читать полностью

Благодарность Юдашеву Бабуру

Как риэлтор, хочу выразить благодарность Юдашеву Бабуру!

Всегда оперативно отвечает на любые возникшие вопросы связанные с ипотекой. Если бывают трудности с проведением сделки. Читать полностью

Отзыв о покупке квартиры

Хочу выразить благодарность банку ВТБ за осуществление мечты-покупки квартиры в тёплых краях. Особую благодарность выражаю главному менеджеру ОО «на Ленина» филиала №7806 г. Читать полностью

Ипотеки от других банков

- СберБанк

- ВТБ

- Альфа-Банк

- Банк Открытие

- Абсолют Банк

- Газпромбанк

- СМП Банк

- ЮниКредит Банк

- Банк Зенит

- Банк ДОМ.РФ

- НС Банк

- Таврический Банк

- Фора-Банк

- МТС Банк

- Союз

- Транскапиталбанк

- Примсоцбанк

- Металлинвестбанк

Наши пользователи часто ищут

- Самая выгодная

- На комнату

- На нежилое помещение

- На строительство жилья

- Без первоначального взноса

- Для учителей

- На гараж

- Военная

- На дачу

- Новинки

- Ипотека для молодой семьи

- Онлайн-заявка

- ВТБ Ипотека

- Ипотека Сбербанк

- Под 6 процентов

- Под 6 процентов при рождении ребенка

- Под 6 процентов на вторичное жилье

- На земельный участок

- Многодетным семьям

- На вторичном рынке

- Ипотека ДомКлик

- Ипотека Молодая семья

- Рефинансирование военной ипотеки

- С господдержкой для семей с детьми

- Для пенсионеров

- Займ на карту

- Калькулятор ипотеки на готовое жилье

- Калькулятор рефинансирования военной ипотеки

- Калькулятор рефинансирования ипотеки

- Калькулятор сельской ипотеки

- Калькулятор ипотеки с первоначальным взносом

- Калькулятор льготной ипотеки

- Калькулятор ипотеки ДомКлик

- Калькулятор новой ипотеки

- Калькулятор военной ипотеки

- Калькулятор ипотечного кредита с досрочным погашением

Ипотека СберБанка в других городах

- Москва

- Санкт-Петербург

- Екатеринбург

- Новосибирск

- Нижний Новгород

- Уфа

- Краснодар

- Самара

- Ростов-на-Дону

- Челябинск

- Омск

- Казань

- Воронеж

- Пермь

- Красноярск

- Тюмень

- Волгоград

- Ярославль

- Саратов

- Калининград

Как получить ипотеку от Сбербанка?

СберБанк является крупнейшим банком в стране. Многие клиенты доверяют этому учреждению свои средства, а также берут различные ссуды на покупку недвижимости. Ипотека в СберБанке позволит быстро приобрести квартиру, частный дом, офисное помещение или дачу. Благодаря сайту можно узнать различную информацию о кредитовании, связаться с менеджерами и даже подать заявку онлайн.

Финорганизация предлагает большой выбор ипотечных программ:

- «С господдержкой». Семьи, в которых есть маленькие дети (второй рожден после 2018 года) могут воспользоваться льготными условиями при поддержке государства. Ставка в этом случае будет от 5%, лимит суммы составляет от 300 тысяч до 12 млн рублей. Максимальный срок — 30 лет. Учреждение сотрудничает с гражданами РФ старше 21 года.

- «В новостройке от застройщика». Приобрести жилье в кредит можно у аккредитованного застройщика. Учреждение предоставляет их список. Возраст получателя может составлять от 21 года до 75 лет (на момент окончания выплат). Процент от 7,6%. Срок кредитования — до 12 лет.

- «Рефинансирование». Если условия ссуды стали непосильными, можно воспользоваться услугой рефинансирования. В этом случае организация предлагает ставку от 10,1%. Максимальный период кредитования — 30 лет. Лимит суммы составляет от 300 тысяч до 7 млн рублей.

- «Готовое жилье». Приобрести готовую квартиру на первичном или вторичном рынке можно на выгодных условиях: ставка от 10,3%, срок — до 30 лет. Первоначальный взнос должен составлять не менее 20% от стоимости недвижимости.

- «Строительство жилого дома». На строительство финорганизациция выделяет суммы от 300 тысяч рублей, однако для оформления требуется больший пакет документов. Ставка — от 10,8%. Возраст заемщика должен составлять 21-75 лет. Период кредитования — от года до 30 лет.

Это не весь перечень программ, предоставляемых финучреждением. Также банк предлагает взять ссуду на покупку гаража, загородного дома, нецелевые кредиты под залог имеющейся недвижимости.

Выдача ипотечного кредита в СберБанке

Ипотека в СберБанке выдается при наличии всех необходимых документов и соответствии клиента возрасту и прочим требованиям (гражданство, регистрация, доход и т.д.). Ставка зависит от конкретной программы, страхования, первого взноса и прочих факторов. Самый высокий процент у нецелевого кредита под залог имущества (от 12,4%).

Обязательно учитывается официальный стаж работы потребителя. Он должен составлять не менее полугода на последнем месте и не менее года в общем (за последние 6 лет).

Недвижимость является залоговым имуществом и требует оценки. Оценочная компания осматривает жилье и составляет заключение, на основании которого банк дает одобрение и определяет размер ссуды.

Покупаемая квартира (или другое помещение) будут находиться после покупки в обременении банка, то есть продать ее или обменять без согласия кредитора невозможно. Страхование недвижимости обязательно.

Учитывается возраст обратившегося. Банк сотрудничает с людьми старше 21 года и моложе 75 лет (на момент последней выплаты). Срок кредитования при этом может достигать 30 лет.

Первый взнос должен составлять не менее 10-20% от стоимости недвижимости. Допускается использование маткапитала как в качестве взноса, так и для погашения уже имеющегося долга.

Организация является участником государственных программ, поэтому можно получить средства на более выгодных условиях при наличии сертификата участника.

Чтобы оформить ипотеку на приобретение жилья в СберБанке, необходимо выбрать программу, учитывая параметры и особенности.

Документы

СберБанк проверяет потенциальных клиентов тщательно, чтобы снизить риск неуплаты. Обязательно проверяется официальность трудоустройства и дохода, оценивается кредитная история. Как правило, для оформления ипотеки на покупку жилья в СберБанке требуется 3 документа:

- Паспорт и копия страницы с регистрацией;

- Справка о доходах (2-НДФЛ с места работы);

- Дополнительно: СНИЛС, водительские права и т.д.

Также дополнительно при некоторых ипотечных программах учреждение требует свидетельство о браке или о рождении ребенка. На проверку документов уходит в среднем 5 дней.

После подписания договора необходимо предоставить договор купли-продажи и прочие документы на залоговое имущество.

Преимущества ипотечного кредитования в СберБанке

Организация является одной из ведущих на финансовом рынке. Взять ипотеку на покупку квартиры в СберБанке может каждый гражданин, который соответствует требованиям учреждения. Данная услуга имеет свои преимущества и недостатки.

Ипотека в СберБанке имеет следующие плюсы:

- Развитая сеть филиалов, большое количество отделений и банкоматов в городах;

- Большой выбор программ с различными условиями;

- Отсутствие комиссии за оформление;

- Лояльные требования к возрасту клиентов;

- Возможность получить ипотечный кредит даже пенсионерам и индивидуальным предпринимателям;

- Удобный и понятный интернет-банк;

- При оформлении учитывается не только зарплата, но и другой доход, который можно подтвердить документально.

При оформлении кредита стоит оценить все положительные и отрицательные стороны, просчитать переплаты и ежемесячный платеж с помощью онлайн-калькулятора.

Есть ряд отрицательных моментов при оформлении ссуды в организации:

- Банк тщательно проверяет каждого соискателя;

- Часто финучреждение требует дополнительные справки и бумаги;

- Заявка может рассматриваться до 8 рабочих дней.

Для учреждения очень важна кредитная история. Если она негативная, организация скорее всего отклонит заявку.

При уровне современных цен на жилье позволить купить себе квартиру или дом может далеко не каждый. Для граждан со средним уровнем дохода накопление необходимой суммы может растянуться на 10–15 лет. Многие не готовы ждать так долго, и оптимальным решением в этом случае будет оформление ссуды. Рассчитав с помощью специального калькулятора СберБанк онлайн ипотека основные условия: годовой процент, сумму ежемесячного платежа, переплату по кредиту за весь срок, потенциальный заемщик может подобрать кредитную программу и ставку исходя из своих финансовых возможностей. При выборе программы следует также обратить внимание на минимальный первоначальный взнос, требуемый банком. В качестве первоначального взноса банки могут принимать сумму материнского капитала. Также популярны сейчас онлайн-заявки, которые можно подать на сайте ипотека от СберБанка или иных информационных ресурсах. С их помощью заемщик может получить предварительное решение по кредиту, не выходя из дома. Заемщику следует учитывать, что взять долгосрочный кредит можно, если размер ежемесячного платежа по ссуде не превышает, 50–60% от среднемесячного дохода заемщика. За редким исключением банки допускают соотношение платежа и дохода на уровне 70–80%.