Информационное обслуживание на какой бух счет отнести

Особенности учета консультационных услуг

Издержки предпринимателей и организаций, связанные с получением нематериальных услуг, привлекают повышенное внимание контролирующих органов. К категории «опасных» в налоговом учете относятся затраты по информационно-консультационным услугам. Суть проблемы в сложности подготовки доказательной базы о том, что консультация по факту имела место, была полезна, а уплаченная стоимость – обоснована.

Вопрос: Работница организации больше двух лет находится в отпуске по уходу за ребенком. На дому она оказывает консультационные услуги по налоговому и бухгалтерскому учету и применяет НПД с 2019 г. (г. Москва). Вправе ли она оказать организации-работодателю такую услугу разово в рамках НПД?

Посмотреть ответ

Информационно-консультационные услуги

Единого правового определения консультационных или информационных видов услуг в российском законодательстве нет. Налоговый кодекс не раскрывает терминологию, но приводит классификацию нематериальных услуг (ст. 148):

- консультационные;

- юридические;

- бухгалтерские;

- инжиниринговый тип услуг;

- предоставляемые аудиторами и аудиторскими фирмами;

- маркетинговые;

- научно-исследовательского характера;

- опытно-конструкторской разновидности.

Вопрос: Как отразить в учете организации-исполнителя выручку от оказания консультационных услуг на условиях коммерческого кредита (отсрочки платежа), оформленного выдачей заказчиком собственного простого дисконтного векселя со сроком погашения на определенный день?

Посмотреть ответ

Консультирование предполагает выдачу клиенту готовой информации. Сфера применения этих сведений может быть любой. Оказание информационных услуг предполагает, что информация по нужной тематике будет собираться, систематизироваться, обобщаться, анализироваться. Результатом такого комплекса действий станет выдача готовой информационной продукции.

СПРАВОЧНО! Консультационные и информационные услуги могут оказываться устно или в письменной форме.

Гражданское право относит консультационно-информационные услуги к возмездным договорным отношениям (ст. 779 ГК РФ). Предполагается, что заказчик услуг заключает с исполнителем (консультантом) договор. После выполнения заявленных в соглашении действий производится денежный расчет между сторонами, в роли плательщика выступает заказчик.

Бухгалтерский и налоговый учет

Для целей бухгалтерского учета издержки, обусловленные консультированием или получением информационных услуг, должны показываться по правилам ПБУ 10/99. Нормы учета относят этот тип затрат к расходам от обычной деятельности (п. 7 ПБУ 10/99). Накапливаются они в дебете счета 26 или 25, 20, 44, 91 (зависит от характера услуги и темы консультации, от того, для каких целей требуется данная информация). Проведение в учете осуществляется с участием в корреспонденции счета 60. Признание издержек происходит в периоде, когда услуги были фактически получены. Привязка операции к дате оплаты не практикуется.

В налоговом учете нет однозначности при признании информационно-консультационных услуг. Минфин указывает, что эти затраты могут быть зачтены при выведении размера налоговой базы по налогу на прибыль (Письмо от 06.10.2014 г. № 03-03-06/1/49967). Минфин рекомендует относить стоимость юридических, информационно-консультационных и других видов нематериальных услуг в состав прочих расходов, которые связаны с производством и реализационными мероприятиями. Дата признания издержек привязывается к дате осуществления расчетов или получения документации для последующего расчета. Разрешается ориентироваться и на последний день в отчетном периоде (с. 272 НК РФ).

ВАЖНО! Минфин уточняет, что в расходы стоимость таких услуг можно отнести при одном условии – субъект предпринимательства может доказать обоснованность трат и документально подтвердить факт получения услуги.

Факт оказания и получения услуг проверяется налоговыми органами через оценку реальности заключенной сделки (проверка местонахождения организации, оказавшей услуги, их контактных номеров телефона, соответствие подписей в актах). Первичная документация по хозяйственным операциям может быть признана оправдательной, если оформление бланков соответствует законодательным нормам (присутствует полный перечень обязательных реквизитов, содержание документа совпадает с характером оказываемой услуги).

В договорах и актах необходимо приводить детальную расшифровку оказанных услуг. Использование формулировок общего характера (юридические услуги или информационно-консультационное сопровождение) не является основанием для признания подтверждающей документации действительной. В судебном порядке при отсутствии детализации по услугам договор может быть отнесен к категории незаключенных. Причина заключается:

- в невозможности идентификации перечня вопросов, по которым оказывалась консультация;

- неясности определения временного диапазона выполнения услуг;

- отсутствии признаков, по которым можно проследить цели обращения к консультантам.

Если в договоре и акте нет детализации услуг, этот комплект документов необходимо дополнить справкой или отчетом, составленными в произвольной форме. В них прописывается подробно характер услуг и их состав. В роли первичной подтверждающей документации могут выступать наравне с актами бланки накладных и протоколы проведения консультации.

Для принятия к вычету суммы по НДС необходимо иметь счет-фактуру (оформление регламентировано ст. 169 НК РФ). Обоснование необходимости получения конкретных услуг должно строиться на наличии их прямого влияния на результаты деятельности компании. Налоговые органы отстаивают позицию необоснованности затрат, если после их осуществления не появился доход у предприятия

ВАЖНО! Все признаваемые в налоговом учете издержки должны оказывать непосредственное воздействие на размер доходных поступлений.

Спор с контролирующими органами возможен, если содержание оказываемых сторонними лицами услуг совпадает с должностными функциями одного из штатных специалистов предприятия. Например, в компании по штату числится юрист, должность не является вакантной. Если руководство фирмы обратилось за юридической консультацией не к своему специалисту, а в другую организацию или частному лицу, то понесенные в связи с этим затраты не будут обоснованными. Необходимо избегать дублирования нематериальными услугами обязанностей штатного персонала.

Судебная практика доказывает, что позицию налоговиков по вопросу обоснованности расходов можно успешно оспорить. Судебные решения свидетельствуют, что оценивать эффективность потраченных ресурсов может только сам субъект хозяйствования. Поводом для включения в расходную налоговую базу может быть как фактическое увеличение доходов, связанное с понесенными затратами, так и намерение в будущем получить дополнительную материальную выгоду или исключить возникновение убытков.

Нематериальные услуги при УСН «доходы минус расходы»

Для упрощенцев действует закрытый перечень издержек, на величину которых можно уменьшать налоговую базу. Их список зафиксирован ст. 346.16 НК РФ. Консультационные услуги в этом разделе Налогового кодекса не упомянуты. Невозможность зачета в расчете налога по УСН подтверждается в письмах налоговых органов (например, Письмо авторства УФНС РФ по г. Москве от 19.12.2007 г. под № 18-11/3/212690@).

Из этого правила может быть несколько исключений:

- Компания, получившая информационные услуги, специализируется на консультировании (оказание нематериальных инфоуслуг является для нее основным направлением деятельности). Расходы должны быть отнесены в состав материальных издержек.

- Аудиторская, бухгалтерская или юридическая консультации. При возникновении спора с ФНС в отношении аудиторской информационной поддержки необходимо обосновывать свою позицию п. 2 ст. 1 Закона от 31.12.2008 г. № 307-ФЗ (в этой части закон определяет, что аудиторские услуги – это не только аудит, но и сопутствующие услуги).

Типовые корреспонденции

В бухгалтерском учете получение информационных или консультационных услуг должно отражаться вне зависимости от их влияния на результаты деятельности. Каждая операция и платеж должны быть показаны в учете проводками, даже если их нельзя принять к учету в налоговом учете. При получении нематериального типа услуг предприятие их приходует, после чего у него возникает обязательство перед контрагентом. Погасить его можно в наличной или безналичной форме.

Типовые корреспонденции в сегменте учета нематериальных услуг:

- Д26 (или 20, 25, 44) – К60 – обозначение факта принятия к учету аудиторских, юридических или других услуг, связанных с обработкой информации и профессиональным консультированием.

- Д19 – К60 – выделяется размер НДС, заложенного в счет на оплату услуг.

Если предприятие не планирует включать понесенные затраты в налоговую базу для ее уменьшения, то рекомендуется к счету 26 открыть аналитический субсчет: издержки, не уменьшающие налогооблагаемую величину прибыли. Эта норма актуальна для случаев, когда получаемые консультационные услуги дублируются функциональными обязанностями штатных сотрудников.

Информационное обслуживание на какой бух счет отнести

Дата публикации 25.02.2021

Казенное учреждение приобрело по договору право пользования системой «Контур.Экстерн» и ее абонентское обслуживание. К договору приложены лицензионный и сублицензионный договоры. В спецификации два пункта:

1) право пользования программой для ЭВМ «Контур.Экстерн» с применением встроенных в сертификат СКЗИ «Крипто ПроCSP» — 1 шт × 8160,00 руб. = 8160,00 руб.

2) услуги абонентского обслуживания программы для ЭВМ «Контур.Экстерн» на 1 год — 1 шт × 2040,00 руб. = 2040,00 руб.

Получен УПД на все позиции согласно спецификации. Договор заключен 10 февраля 2021 г. и УПД оформлен этой же датой. Какими проводками отразить эту операцию?

Программа «Контур.Экстерн» — это программный комплекс для сдачи электронной отчетности через интернет в государственные контролирующие органы. По сути, комплекс обеспечивает электронный документооборот в учреждении.

Согласно п. 10.2.1 порядка, утв. приказом Минфина России от 29.11.2017 № 209н (далее — Порядок № 209н), плату за подключение и абонентское обслуживание в системе электронного документооборота, в т.ч. с использованием сертифицированных средств криптографической защиты информации, следует относить на подстатью 221 «Услуги связи» КОСГУ.

С 1 января 2021 года вступил в силу федеральный стандарт «Нематериальные активы», утв. приказом Минфина России от 15.11.2019 № 181н (далее — СГФ «Нематериальные активы»).

В соответствии с приказом Минфина России от 14.09.2020 № 198н с 1 января 2021 г. неисключительные права пользования на результаты интеллектуальной деятельности учитываются на балансе на счете 111 60 «Права пользования нематериальными активами».

Права пользования нематериальными активами могут быть учтены на счете 111 60 при условии, что они соответствуют критериям признания в качестве нематериальных активов в соответствии с положениями стандарта (п. 151.2 инструкции, утв. приказом Минфина России от 01.12.2010 № 157н, далее — Инструкция № 157н).

Согласно п. 6 СГФ «Нематериальные активы» неисключительные права пользования результатами интеллектуальной деятельности, предназначенные для неоднократного и (или) постоянного использования в деятельности учреждения свыше 12 месяцев, учитываются на балансе.

В рассматриваемом случае неясно, какой срок пользования имеет неисключительное право на программу «Контур.Экстерн». Поэтому рассмотрим два варианта.

1. Если срок использования неисключительного права на программу «Контур.Экстерн» более 12 месяцев или бессрочный, то право пользования программой соответствует критериям признания в качестве нематериального актива и может быть принято к учету на счет 111 6I.

При этом неисключительные права с определенным сроком полезного использования принимаются к учету по подстатье 352, с неопределенным сроком (бессрочные) — по подстатье 353 КОСГУ (пп. 11.5, 11.5.2, 11.5.3 Порядка № 209н).

Подстатьи 352, 353 КОСГУ применяются только для целей бухгалтерского учета на счетах 104 60, 111 60, 114 60 (п. 151.2 Инструкции № 157н), для отражения кассовых поступлений и выбытий они не используются. Неисключительные права пользования на результаты интеллектуальной деятельности, как и прежде, необходимо оплачивать по подстатье 226 «Прочие работы, услуги» КОСГУ (п. 10.2.6 Порядка № 209н).

Согласно п. 93 Инструкции № 157н по нематериальным активам амортизация начисляется в соответствии со СГФ «Нематериальные активы». На бессрочные лицензии амортизация не начисляется (п. 26 СГФ «Нематериальные активы»).

Услуги абонентского обслуживания программы целесообразно отразить по подстатье 221, а приобретение неисключительного права пользования программой — по подстатье 226 КОСГУ. В то же время, как понятно из вопроса, расходы осуществляются учреждением в рамках единого договора. Оплата такого договора осуществляется на основании универсального передаточного документа с выделением двух позиций согласно спецификации. В связи с этим полагаем, что рассматриваемый договор можно признать смешанным и расходы по такому договору отразить по разным подстатьям КОСГУ в зависимости от их экономической сущности (п. 3 ст. 421 ГК РФ).

Оплата услуг абонентского обслуживания в соответствии с договором — это предварительная оплата еще не полученной услуги на основании выставленного счета. Следовательно, эту операцию необходимо учитывать с использованием счета 206 26. По мере получения услуг учреждению представляются документы, подтверждающие их оказание. На основании этих документов расходы в течение года списываются на себестоимость готовой продукции, работ, услуг (финансовый результат текущего периода).

Таким образом, рассматриваемая ситуация в бюджетном учете учреждения может быть отражена следующими бухгалтерскими записями:

Дебет КРБ 1 106 6I 352 (353) Кредит КРБ 1 302 26 73Х — приняты к учету вложения в права пользования НМА (п. 31 инструкции, утв. приказом Минфина России от 06.12.2010 № 162н, далее — Инструкция № 162н);

Дебет КРБ 1 111 6I 352 (353) Кредит КРБ 1 106 6I 352 (353) — приняты к учету права пользования НМА (п. 41.1 Инструкции № 162н);

Дебет КРБ 1 401 20 226 Кредит КРБ 1 104 6I 452 — начислена амортизация права пользования программой, если определен срок полезного использования (п. 19 Инструкции № 162н);

Дебет КРБ 1 302 26 83Х Кредит КРБ 1 304 05 226 — перечислена оплата за право пользования НМА (п. 111 Инструкции № 162н).

Дебет КРБ 1 206 21 56Х Кредит КРБ 1 304 05 221 — перечислена предварительная оплата за услуги абонентского обслуживания (п. 80 Инструкции № 162н).

Дебет КРБ 1 401 20 221 Кредит КРБ 1 302 21 73Х — приняты обязательства в сумме оказанных услуг абонентского обслуживания (п. 102 Инструкции № 162н);

Дебет КРБ 1 302 21 83Х Кредит КРБ 1 206 21 66Х — зачтен авансовый платеж по мере поступления услуг абонентского обслуживания (п. 102 Инструкции № 162н).

2. Если срок использования неисключительного права на программу «Контур.Экстерн» менее или равен 12 месяцам, речь идет об оказании услуг. Расходы на приобретение списываются на затраты текущего года в дебет счета Х 401 20 ХХХ (п. 298 Инструкции № 157н, часть 11 методических рекомендаций, доведенных письмом Минфина России от 30.11.2020 № 02-07-07/104384).

Для учета расчетов по принятым обязательствам применяются счета аналитического учета счета Х 302 ХХ ХХХ с указанием в разрядах 1 — 17 номера счета соответствующего кода бюджетной классификации, в разрядах 24 — 26 номера счета — подстатьи КОСГУ (п. 256 Инструкции № 157н).

Таким образом, в этом случае рассматриваемая ситуация в бюджетном учете учреждения может быть отражена следующими бухгалтерскими записями:

Дебет КРБ 1 401 20 226 Кредит КРБ 1 302 26 73Х — отражены расходы на предоставление неисключительной лицензии (п. 121 Инструкции № 162н);

Дебет КРБ 1 302 26 83Х Кредит КРБ 1 304 05 226 — перечислена оплата за предоставление неисключительной лицензии (п. 111 Инструкции № 162н);

Дебет КРБ 1 206 21 56Х Кредит КРБ 1 304 05 221 — перечислена предварительная оплата за услуги абонентского обслуживания (п. 80 Инструкции № 162н).

Дебет КРБ 1 401 20 221 Кредит КРБ 1 302 21 73Х — приняты обязательства в сумме периодического поступления услуг абонентского обслуживания (п. 102 Инструкции № 162н);

Дебет КРБ 1 302 21 83Х Кредит КРБ 1 206 21 66Х — зачтен авансовый платеж по мере поступления услуг абонентского обслуживания (п. 102 Инструкции № 162н).

Смотрите также

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

Бухучет — проводки по услугам

- Понятие и виды услуг

- Учет услуг у исполнителя

- Учет услуг у заказчика

- Первичные документы по учету услуг

- Итоги

Понятие и виды услуг

Услуги — вид деятельности, не имеющей материального выражения, результаты которой реализуются и потребляются в процессе хоздеятельности предприятия (п. 5 ст. 38 НК РФ).

Услуги существуют в большом многообразии, в частности:

- информационные;

- аудиторские;

- транспортные;

- хранения;

- консультационные;

- риелторские;

- связи;

- обучения и др.

В бухгалтерском учете все услуги включаются в состав затрат на основании первичных учетных документов.

Основными первичными документами, подтверждающими факт исполнения услуг, являются:

- Договор.

- Акт выполненных работ или иной документ, подтверждающий приемку услуг.

ВАЖНО! Минфин считает, что если договором не предусмотрен пункт о составлении акта, то формировать его нужно только в случаях, предусмотренных законодательством (письмо от 13.11.2009 № 03-03-06/1/750). Гражданский кодекс обязывает составлять акт, подтверждающий приемку работ, только в случае строительного подряда (ст. 720 ГК РФ).

Порядок заключения и условия договора оказания услуг регламентированы гл. 37–41, 47–49, 51, 52 ГК РФ. Основными действующими лицами в договоре выступают исполнитель и заказчик услуг. Рассмотрим порядок бухучета у каждого из них.

Учет услуг у исполнителя

Бухучет у исполнителя напрямую зависит от вида деятельности и режима налогообложения. Чаще всего компании-исполнители услуг с целью снижения налоговой нагрузки выбирают спецрежимы: ЕНВД или УСН. Наряду с ними может применяться и ОСНО.

Выручка от оказанных услуг является доходом от обычных видов деятельности. Порядок ее учета регламентируется п. 5 ПБУ 9/99.

Проводки у исполнителя при реализации услуг будут следующими:

- Дт 62 Кт 90.1 — отражена реализация услуг.

- Дт 90.3 Кт 68 — начислен НДС.

- Дт 90.2 Кт 20 (23, 25, 26, 43) — списана себестоимость оказанных услуг.

- Дт 50 (51) Кт 62 — услуги оплачены заказчиком.

- Учет затрат.

Бухгалтерский учет затрат у компаний, занимающихся оказанием услуг, имеет свою специфику, поскольку зависит от конкретного вида деятельности. Если компания занимается оказанием услуг, не требующих материальных вложений (например, информационных, аудиторских или им подобных), то все затраты собираются в дебет счета 20 «Производственные расходы» (п. 5 ПБУ 10/99).

Рассмотрим, например, услуги обучения. Основные затраты — оплата труда сотрудников, начисление налогов и взносов, амортизация и проч. То есть для оказания данных услуг организация не затрачивает материальных ценностей на производство каких-либо объектов. По итогам месяца ее издержки списываются в себестоимость продаж проводкой Дт 90.2 Кт 20.

Если же фирма оказывает услуги и при этом производит какие-то материальные ценности, то учет затрат организовывается с использованием счетов 20 «Производственные расходы», 26 «Общехозяйственные расходы» для учета управленческих издержек, а по мере надобности задействуется и 25-й счет «Общепроизводственные расходы». Произведенные объекты учитываются на счете 43 «Готовая продукция».

Пример

ООО «Модерн» оказывает услуги наружной рекламы. ООО «Ассорти» заказало баннер на магазин. Сумма по договору составила 38 335 руб. (в т.ч. НДС 5 847,71 руб.).

Проводки в учете ООО «Модерн»:

- Дт 51 Кт 62 — 38 335 руб. — поступила оплата от ООО «Ассорти».

- Дт 62 Кт 90.1 — 38 335 руб. — отражена реализация услуг.

- Дт 90.3 Кт 68 — 5 847,71 руб. — выделен НДС.

На изготовление баннера было затрачено материалов на сумму 17 342 руб. (без учета НДС). Оплата труда работников составила 8 500 руб., взносы с ФОТ — 2 805 руб.

- Дт 20 Кт 10 — 17 432 руб. — списаны материалы на изготовление баннера;

- Дт 20 Кт 70 — 8 500 руб. — начислена заработная плата работникам;

- Дт 20 Кт 69 — 2 805 руб. — начислены взносы с ФОТ.

Согласно учетной политике, ООО «Модерн» ведет учет готовой продукции по фактической себестоимости.

- Дт 43 Кт 20 — 28 737 руб. (17 432 + 8 500 + 2 805) — изготовлен баннер по фактической себестоимости.

- Дт 90.2 Кт 43 — 28 737 руб. — списана себестоимость услуг.

Хотите знать, какие могут быть риски у исполнителя при заключении договора возмездного оказания услуг? Оформите бесплатный пробный доступ к системе КонсультантПлюс и переходите к Путеводителю по договорной работе.

Учет услуг у заказчика

Услуги являются расходами предприятия-заказчика и чаще всего относятся на затратные счета 20 (23, 25, 26, 44).

Продолжим пример

Бухгалтер ООО «Ассорти» сделает в учете следующие проводки:

- Дт 60 Кт 51 — 38 335 руб. — оплачены рекламные услуги ООО «Модерн».

- Дт 44 Кт 60 — 32 487,29 руб. — приняты к учету затраты на рекламу.

- Дт 19 Кт 60 — 5 847,71 руб. — учтен входящий НДС.

Однако некоторые услуги могут увеличивать стоимость покупных товаров или основных средств (п. 11 ФСБУ 5/2019 (до 01.01.2021 — п. 6 ПБУ 5/01), п. 8 ПБУ 6/01), например транспортные или информационные. В таком случае их отражение осуществляется следующим образом:

- Дт 08 (10, 41) Кт 60 — увеличена стоимость ОС (МПЗ, ТМЦ) на сумму транспортных или иных услуг, подлежащих включению в стоимость.

Порядок формирования стоимости ОС и ТМЦ см. в статьях:

Хотите знать, какие могут быть риски у заказчика при заключении договора возмездного оказания услуг? Оформите бесплатный пробный доступ к системе КонсультантПлюс и переходите к Путеводителю по договорной работе.

Первичные документы по учету услуг

В налоговом учете услуги также включаются в состав затрат и уменьшают налогооблагаемую прибыль при условии экономической обоснованности и наличии первичных учетных документов (ст. 252 НК РФ). Исключением являются нормируемые расходы, когда в базу при подсчете прибыли включается лишь часть затрат по норме, указанной в налоговом законодательстве.

Как уже было отмечено выше, чаще всего для подтверждения факта оказания услуги составляется акт выполненных работ. Форма акта не содержится в альбоме унифицированных форм (за исключением формы КС-2), разрабатывается и согласовывается сторонами договора самостоятельно, с учетом условий каждой конкретной сделки. При этом бланк должен содержать обязательные реквизиты, перечисленные в ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ:

- Наименование и дату документа.

- Название компании-составителя документа.

- Наименование выполненных работ с указанием стоимостных и количественных характеристик.

- Подписи сторон с указанием должностей и фамилий подписывающих лиц.

Образец заполнения акта сдачи-приемки выполненных работ см. в материале «Акт сдачи-приемки выполненных работ – образец».

Факт оказания услуг в строительстве подтверждает акт по форме КС-2.

Алгоритм заполнения данного документа приведен в статье «Акт приемки выполненных работ в строительстве – образец».

При оказании транспортных услуг компанией-перевозчиком помимо акта выполненных работ обязательно должны быть транспортные документы. К таким документам, в частности, относятся транспортные накладные.

ВАЖНО! С 2013 года унифицированные формы не являются обязательными к использованию, организации вправе разрабатывать их самостоятельно.

О порядке учета транспортных расходов подробно рассказано в публикации «Транспортные расходы отнесены на счет покупателя — проводка».

Итоги

Бухгалтерский учет услуг основывается на стандартах ведения бухучета. Методология учета специфична и зависит от конкретного вида деятельности компании-исполнителя. Выручка от оказания услуг учитывается в составе доходов по обычным видам деятельности. Расходы фиксируются как издержки от обычных видов работ на счетах учета затрат. При производстве материальных ценностей, необходимых для выполнения услуг, используется счет учета выпуска готовой продукции 43.

Для заказчика стоимость услуг признается расходом и относится либо на счета учета затрат, либо на увеличение покупной стоимости активов, для которых данные услуги являются сопутствующими.

Учет расходов на ПО и лицензии. Как все сделать в 1С

Любую покупку нужно отражать в учете, поскольку все траты должны быть документально зафиксированы и обоснованы. С неисключительными правами на программное обеспечение возникают следующие вопросы: когда происходят выплаты, на основании чего они проводятся и как это сделать в 1С?

Бухгалтерский учет расходов

Бухгалтерский учет расходов на покупку лицензии или программного обеспечения может отличаться в зависимости от способа оплаты:

1. Лицензия куплена единовременно на определенный срок, который установлен договором.

2. Оплата происходит в установленные даты.

После того, как мы определились со способом оплаты, проводим покупку:

При единовременной сделке нужно распределить сумму на весь период пользования. Списания происходят постепенно, пока не истечет ваш договор. Выплаты будут соответствовать определенному налоговому периоду.

Во втором варианте – вы платите каждый месяц, квартал или год и проводите все операции.

Налоговый учет

Несмотря на то, что в бухгалтерском учете все просто, вопрос возникает при проведении расходов. Делать это постепенно или сразу?

Здесь все зависит от сделки. Существуют общие правила, по которым расходы проводятся в том периоде, когда они были совершены. Если это не обговорено и не зафиксировано договором, растяните траты на весь период пользования. Если он не указан, то устанавливается по умолчанию – 5 лет (письма Минфина РФ от 23.04.2013 № 03-03-06/1/14039, от 02.02.2011 № 03-03-06/1/52). Минфин также рекомендует распределять выплаты, если вы модифицируете программное обеспечение.

В случае, если продукт предоставляется единовременно, и оплата была проведена полностью, то можно списать расходы в текущем налоговом периоде.

К чему отнести покупку лицензии

Покупка лицензии относится к прочим расходам (ст. 264 НК РФ). Ее приобретение вместе с компьютером или банкоматом автоматически превращает прочие в расходы по доведению основного средства до состояния, пригодного для использования. Техника без программного обеспечения работать не сможет, поэтому расходы переходят в другую категорию.

Проводим покупку в 1С

Теперь, ознакомившись с основными тонкостями, попробуем на примере провести покупку. Мы будем приобретать лицензию на 1С: Бухгалтерию. Оплата списывается у нас постепенно в соответствии с договором.

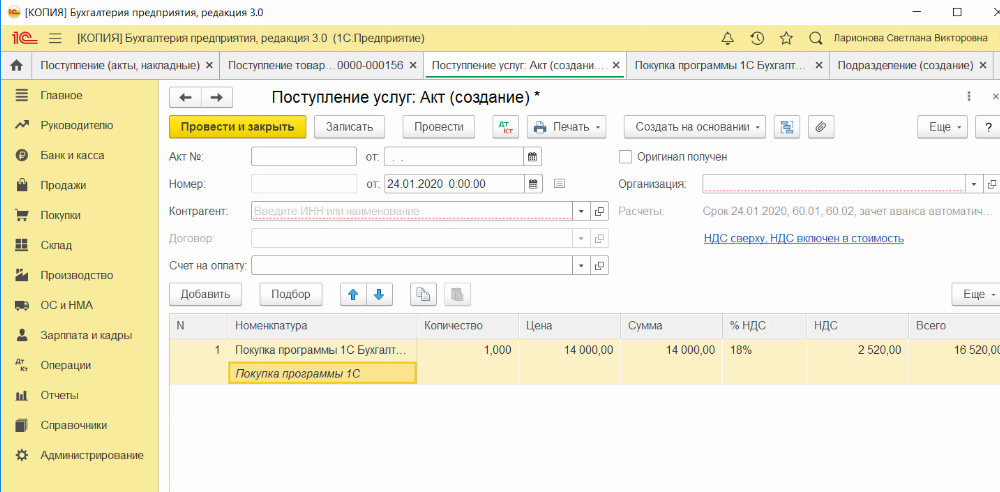

Сначала нужно оформить сделку. Заходим в раздел «Покупки», выбираем «Поступление (акты, накладные)».

В открывшимся окне нажмите «Поступление», затем «Услуги (акт)».

Обратите внимание на столбик «Счета учета». Укажите счет затраты 97.21 (Прочие расходы будущих периодов).

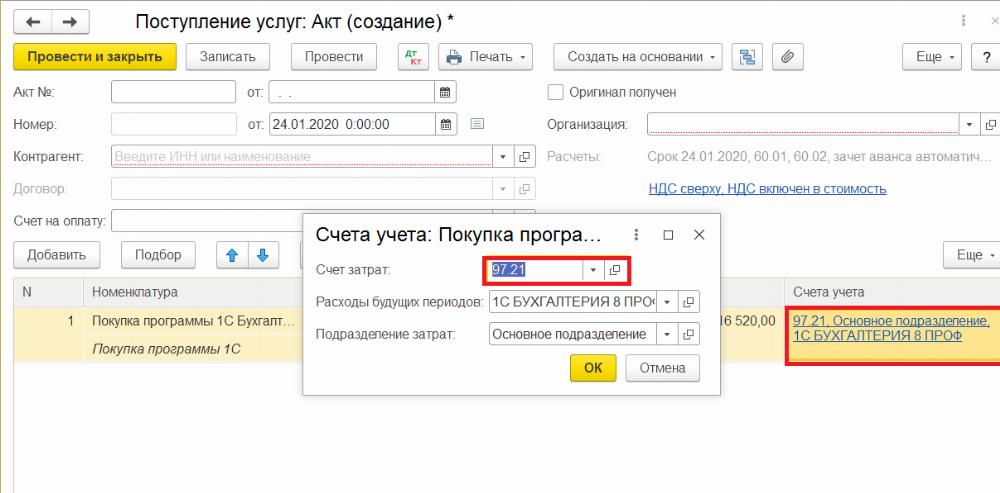

Остаемся в меню «Счета учета». Теперь нам нужно создать новый документ в графе «Расходы будущих периодов». Заполнить его можно на примере скриншота:

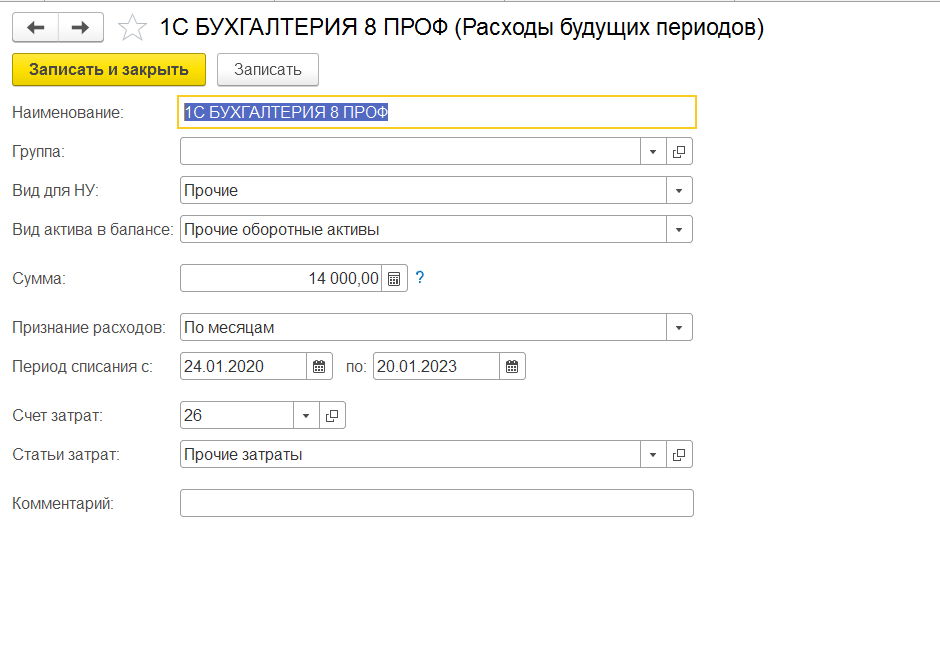

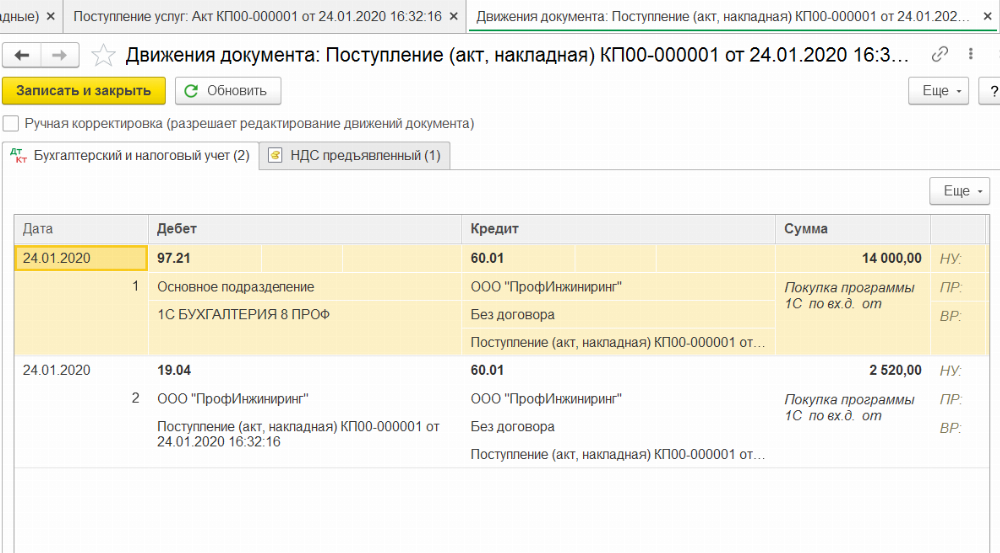

Укажите наименование программы и сумму оплаты. В периоде списания поставьте даты из вашего договора. Счет затрат будет 26. После ввода данных переходим обратно в раздел «Поступление товаров и услуг», нажимаем «Показать проводки и другие движения документа».

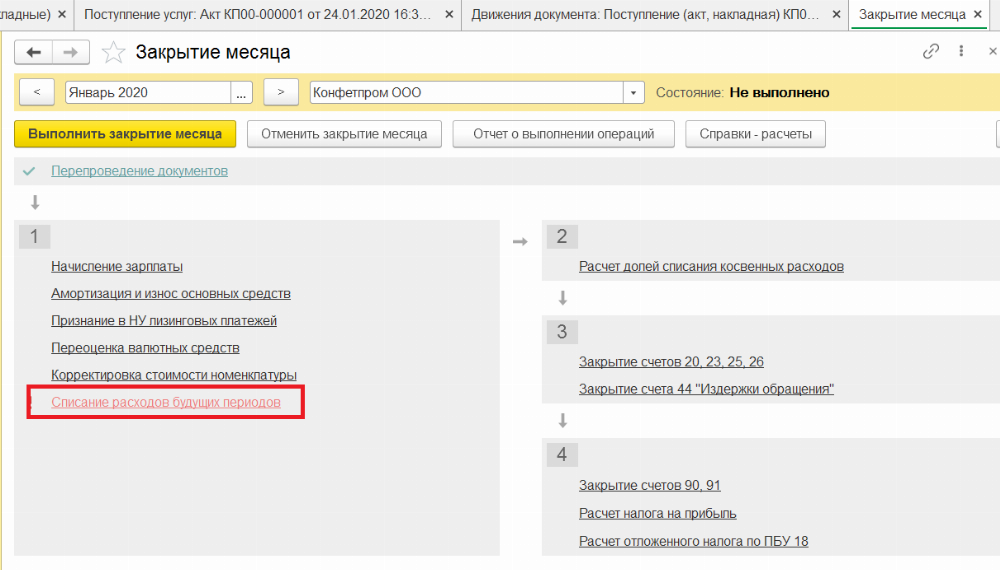

У нас все получилось. Осталось провести списание по периодам. Заходим в меню «Закрытие месяца» и нажимаем «Списание расходов будущих периодов».

После проведения частичная сумма со счета 97.21 перейдет на счет 26. Подробности по операции вы можете посмотреть в разделе «Расчет списания расходов будущих периодов». Проведение покупки программного обеспечения – это несложный процесс, в котором возможно разобраться. Главное учитывать при каких обстоятельствах приобретается лицензия для верного учета налога.

Учет расходов на создание и обслуживание интернет-сайта АУ

Автор: Сизонова О., эксперт информационно-справочной системы «Аюдар Инфо»

Как правило, интернет-сайты создаются автономными учреждениями с целью размещения на них информации о деятельности учреждения, в том числе об оказываемых им государственных (муниципальных) услугах, платных услугах, контактной информации, а также для получения обратной связи (запись на прием, на получение услуги, размещение отзывов от граждан и т. п.). Как бухгалтеру автономного учреждения отразить расходы на создание сайта и его обслуживание в бухгалтерском учете?

Чтобы разобраться, к какому объекту бухгалтерского учета может быть отнесен интернет-сайт, обратимся к нормам действующего законодательства, характеризующим его правовые особенности.

Для справки: сайт в Интернете – совокупность программ для электронных вычислительных машин и иной информации, содержащейся в информационной системе, доступ к которой обеспечивается посредством информационно-телекоммуникационной сети Интернет по доменным именам и (или) по сетевым адресам, позволяющим идентифицировать сайты в Интернете (п. 13 ст. 2 Федерального закона от 27.07.2006 № 149-ФЗ «Об информации, информационных технологиях и о защите информации»).

Из данного определения следует, что сайт является компьютерной программой для ЭВМ и в соответствии со ст. 1225 ГК РФ относится к объекту интеллектуальной деятельности, которому предоставляется правовая охрана.

При этом в отношении таких объектов регистрация прав интеллектуальной собственности осуществляется по желанию правообладателя согласно правилам ст. 1262 ГК РФ, то есть не является обязательной.

Интернет-сайт автономного учреждения может быть создан собственными силами учреждения, путем привлечения сторонних специалистов по договору авторского заказа или по заказу у специализированной организации.

При создании сайта сторонней организацией (сторонним специалистом) исключительное право на программу, базу данных принадлежит заказчику, если договором между исполнителем и заказчиком (учреждением) не предусмотрено иное. В случае если в соответствии с таким договором исключительное право принадлежит исполнителю, заказчик (учреждение) вправе использовать созданный по заказу программный продукт на условиях безвозмездной (неисключительной) лицензии в течение всего срока действия исключительного права (ст. 1296 ГК РФ).

Если разработка сайта осуществляется работниками учреждения, исключительные права на него принадлежат учреждению как на результат интеллектуальной деятельности, созданный творческим трудом, при условии, что в трудовом или ином договоре с работниками, занятым разработкой сайта, не предусмотрено сохранение за ними исключительных прав (п. 2 ст. 1295 ГК РФ).

Порядок отражения в бухгалтерском учете расходов на создание сайта зависит от того, какие права на него принадлежат учреждению – исключительные или неисключительные, а также от срока его использования.

Ориентиром в целях принятия интернет-сайта к бухгалтерскому учету являются условия договоров об оказании услуг по разработке сайта (трудовых договоров) о принадлежности исключительных прав на него. При этом если в договорах не содержится конкретных указаний на правообладателя, то в силу п. 1 ст. 1296 ГК РФ исключительное право на сайт принадлежит заказчику.

Как правило, интернет-сайт учреждения создается с целью его использования в своей деятельности в течение длительного периода времени. Далее речь пойдет о расходах на создание интернет-сайта, срок полезного использования которого составляет более 12 месяцев.

Если исключительные права на сайт принадлежат учреждению

В бухгалтерском учете в соответствии с п. 56 Инструкции № 157н исключительные права автономного учреждения на сайт относятся к объектам нематериальных активов (НМА), так как предназначены для неоднократного и (или) постоянного использования в деятельности учреждения и отвечают следующим критериям:

объект способен приносить учреждению экономические выгоды в будущем;

отсутствие у объекта материально-вещественной формы;

возможность идентификации (выделения, отделения) от другого имущества;

объект предназначен для использования в течение длительного времени, то есть в течение срока полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

не предполагается последующая перепродажа данного актива.

Для учета вложений, произведенных при приобретении исключительных прав, которые будут приняты в качестве объектов НМА, используется счет 0 106 02 000 «Вложения в нематериальные активы» (п. 127, 131 Инструкции № 157н).

Согласно п. 62 Инструкции № 157н автономные учреждения при определении первоначальной стоимости сайта – объекта НМА формируют фактические вложения с учетом сумм НДС, предъявленных учреждению поставщиками (подрядчиками, исполнителями), включая суммы, уплачиваемые за выполнение работ или оказание услуг при создании сайта, в частности расходы на дизайн сайта, программирование его функциональных шаблонов, подключение программного модуля, информационное наполнение сайта, верстку внутренней графики (фотографии, картинки), регистрацию доменного имени сайта, услуги хостинга и др.

При создании сайта работниками учреждения в первоначальную стоимость объекта НМА могут быть включены гонорары, выплачиваемые работникам за выполненную работу (если они предусмотрены), страховые взносы на указанные выплаты, а также расходы на регистрацию доменного имени сайта, услуги хостинга и иные расходы, связанные с созданием сайта.

В учетной политике учреждения целесообразно предусмотреть перечень расходов, включаемых при определении первоначальной стоимости НМА, а также первичные учетные документы, на основании которых НМА принимаются к бухучету.

Приобретенные (созданные) объекты нематериальных активов (исключительных прав на сайт) принимаются к учету в сумме сформированной первоначальной стоимости и отражаются в соответствии с п. 15 Инструкции № 183н следующей записью:

Дебет счета 0 102 30 000 «Нематериальные активы – иное движимое имущество учреждения»

Кредит счета 0 106 32 000 «Вложения в нематериальные активы – иное движимое имущество учреждения»

Далее стоимость сайта, учтенного в составе нематериальных активов, списывается путем начисления амортизации. В соответствии с п. 93 Инструкции № 157н амортизация начисляется:

на объекты стоимостью до 40 000 руб. включительно – в размере 100% балансовой стоимости при принятии объекта на учет;

на объекты стоимостью свыше 40 000 руб. – на основании рассчитанных в установленном порядке норм амортизации.

Срок полезного использования НМА определяется комиссией по поступлению и выбытию активов, созданной в учреждении, исходя из (п. 60 Инструкции № 157н):

срока действия прав учреждения на интернет-сайт в соответствии с договором;

ожидаемого срока использования актива, в течение которого учреждение предполагает использовать актив в деятельности, направленной на достижение целей создания учреждения, либо в случаях, предусмотренных законодательством РФ, получать экономические выгоды (если договором не предусмотрен срок его использования).

Нематериальные активы, по которым невозможно точно установить срок полезного использования, считаются нематериальными активами с неопределенным сроком полезного использования. В целях расчета амортизационных отчислений по ним срок полезного использования предусматривается из расчета десяти лет.

Комиссия учреждения ежегодно при проведении инвентаризации уточняет срок полезного использования НМА, и в случаях его существенного изменения пересчитывается норма амортизации. Возникшая в связи с этим корректировка суммы начисляемой ежемесячно амортизации осуществляется начиная с месяца, следующего за месяцем, в котором произведено уточнение срока полезного использования (п. 61 Инструкции № 157н).

В бухгалтерском учете автономного учреждения начисление амортизации по НМА отражается таким образом:

Дебет счетов 0 109 00 000 «Затраты на изготовление готовой продукции, работ, услуг» (по соответствующим аналитическим счетам, предусмотренным в рамках формирования учетной политики, по коду 271 КОСГУ), 0 401 20 271 «Расходы на амортизацию основных средств и нематериальных активов»

Кредит счета 0 104 39 000 «Амортизация нематериального актива – иного движимого имущества учреждения»

Пример 1.

Автономное учреждение заключило с организацией договор на выполнение работ по разработке интернет-сайта. Предметом договора являются написание программного обеспечения, разработка графического дизайна, верстка главной страницы, размещение в Интернете информационных материалов заказчика, регистрация доменного имени и услуги хостинга. Стоимость работ составляет 300 000 руб. Согласно условиям договора исключительное право на интернет-сайт принадлежит заказчику. Комиссией учреждения определен срок полезного использования сайта – 10 лет. Расходы осуществляются за счет приносящей доход деятельности.

Расходы по оплате договоров на услуги по созданию (разработке) сайта отражаются по виду расходов 244 «Прочая закупка товаров, работ и услуг для обеспечения государственных (муниципальных) нужд» с увязкой по статье 320 «Увеличение стоимости нематериальных активов» КОСГУ (разд. III, V Указаний по применению бюджетной классификации РФ).

В бухгалтерском учете отражены следующие записи:

Содержание операции

Дебет

Кредит

Сумма, руб.

Отражены расходы по договору на выполнение работ по разработке интернет-сайта

Как отразить в учете информационно-консультационные услуги БухЭксперт8?

Как списываются услуги БухЭксперт8, оплаченные за 12 месяцев?

Услуги БухЭксперт8, оказанные за 12 месяцев, в бухгалтерском учете могут быть учтены как расходы по обычным видам деятельности (п. 5 ПБУ 10/99).

В налоговом учете для организации на ОСНО такие услуги можно принять в расходы на основании пп. 15 п. 1 ст. 264 НК РФ. Следует учесть, что по договорам, работы (услуги) по которым оказываются более одного отчетного периода и поэтапной сдачи работ (услуг) не предусмотрено, расходы распределяются налогоплательщиком самостоятельно с учетом принципа равномерности признания доходов и расходов (абз. 3 п. 1 ст. 272 НК РФ).

Для организаций на УСН в п. 1 ст. 346.16 НК РФ дан закрытый перечень расходов, учитываемых для расчета единого налога. Расходы на консультационные услуги, к которым относится подписка на материалы БухЭксперт8, там не поименованы. Поэтому, уменьшить доходы на сумму этих расходов не получится.

Организация на ОСНО. Вопрос по списанию в БУ и НУ информационно-консультационных услуг БухЭксперт8, приобретенных на 12 месяцев.

Раньше акты об оказании услуг выставлялись по истечении оплаченного периода, сейчас — выставляются на дату оплаты. Можно ли их списать единовременно или нужно списывать постепенно в течение года?

Затраты на информационно-консультационные услуги можно отнести в:

- БУ — к общехозяйственным расходам: согласно п. 5, п. 7 ПБУ 10/99 «Расходы организации», затраты на приобретение консультационных услуг в бухгалтерском учете учитываются в составе расходов по обычным видам деятельности в качестве коммерческих (расходов на продажу).

До момента, пока услуги оказаны не полностью, оплата за подписку должна признаваться дебиторской задолженностью (п. 16 ПБУ 10/99).

- НУ — к прочим расходам (пп. 15 п. 1 ст. 264 НК РФ).

Если в договоре и акте указан период год, то такие услуги считаются длящимися. Во избежание споров с налоговой инспекцией, их лучше списывать равномерно в течение года (абз. 3 п. 1 ст. 272 НК РФ, Письма Минфина РФ от 31.08.2012 N 03-03-06/2/95, от 24.11.2011 N 03-03-06/2/181, от 16.12.2011 N 03-03-06/1/829).

В 1С расходы на консультационные услуги на 12 месяцев предлагаем учитывать в качестве дебиторской задолженности на счете 60.02 (план счетов 1С). Услуги принимайте в расходы равномерно в течение срока действия подписки документом Поступление (акт, накладная) вид операции Услуги (акт).

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Консультационные услугиДобрый день. Скажите, а нет у Вас информации по нормированию.

- Можно ли учитывать в расходах при УСН консультационные услуги и командировочные расходы?У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

- Сопоставление документа поступления услуги с договором Заказчика, по которому будет дальнейшая реализации этой услугиДобрый день! Какими средствами можно сопоставить документ поступления услуги (у.

- Как в 1С отразить услуги от поставщика, если они оплачены и поступили, но документов нет и не будетПодскажите пожалуйста как отразить на сч 60 услугу которая была.

Карточка публикации

| Разделы: | |

|---|---|

| Рубрика: | Доп. материалы к семинарам 1С Бухгалтерия / Расходы на продажу / УСЛУГИ/РАБОТЫ СТОРОННИЕ |

| Объекты / Виды начислений: | |

| Последнее изменение: | 19.03.2020 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . »; > /* * Также вы можете использовать: * $termin->ID — понятное дело, ID элемента * $termin->slug — ярлык элемента * $termin->term_group — значение term group * $termin->term_taxonomy_id — ID самой таксономии * $termin->taxonomy — название таксономии * $termin->description — описание элемента * $termin->parent — ID родительского элемента * $termin->count — количество содержащихся в нем постов */ —>

(2 оценок, среднее: 5,00 из 5)

Все комментарии (3)

Т.е. не через сч. 97, а просто один и тот же акт регистрируем 12 раз пропорционально сумме?

Если методика, как в статье применяется, то да

Есть еще такой вариант

Учет длящихся услуг с НДС на УСН (доходы-расходы)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>