Запрос информации у фнс

Формирование и отправка запросов информационных услуг в ФНС.

Как сформировать и отправить запрос информационных услуг в ФНС? Подробная инструкция приведена ниже. С помощью сервиса «Информационное обслуживание налогоплательщиков» (ИОН-оффлайн) можно запросить в ФНС следующую информацию:

- Справка о состоянии расчетов по налогам, сборам, пеням и штрафам.

- Выписка операций по расчету с бюджетом;

- Перечень бухгалтерской и налоговой отчетности, представленной в отчетном году;

- Акт сверки расчетов налогоплательщика по налогам, сборам, пеням и штрафам;

- Справка об исполнении обязанностей по уплате налогов, сборов, страховых взносов, пеней и штрафов.

1. Откройте программу «почтовый агент» и на вкладке «Реестр документов» нажмите кнопку «добавить»:

2. Откроется окно доступных для формирования шаблонов в котором необходимо найти шаблон «Запрос на предоставление информационных услуг». Если такого нет то его можно скачать по кнопке в данном окне «Обновить шаблоны через интернет»:

3. В полном перечне шаблонов находим запрос на предоставление информационных услуг. Ставим напротив него галочку и нажимаем кнопку обновить шаблоны (внизу):

4. После его обновления из списка обновлений он пропадет, окно обновления можно закрыть. Теперь в списке доступных шаблонов появился «Запрос на предоставление информационных услуг», выбираем его и нажимаем кнопку выбрать:

5. В открывшемся окне создания запроса на вкладке «Общие сведения» заполните все данные обязательные к заполнению (часть данных программа заполнит автоматически на основе ранее введенной вами информации) .

6. Перейдите на вкладку «Запрос». Сначала выберите необходимый формат предоставления ответа:

RTF – выписка/ответ придет в текстовом формате и его можно будет просмотреть в программе Microsoft Word или любом другом текстовом редакторе.

XML– выписка/ответ придет в формате xml и ее можно будет просмотреть при помощи программы ДокМастер или другой сторонней программы, которая поддерживает данный формат.

XLS– выписка/ответ придет в формате программы Microsoft Excel. Вы также можете просмотреть ее при помощи любой другой сторонней программы, которая поддерживает данный формат.

PDF – выписка/ответ придет в сканированном виде и просмотреть данный документ вы сможете при помощи любого просмотрщика изображений.

7. Далее выберите необходимый тип запроса (они выбираются путем нажатия на кнопки 1,2,3,4,5 – так же на странице подписано под какой цифрой находится определенный запрос) и заполните там необходимые поля.

Важно: Заполнить одновременно можно только один тип запроса, если вы заполнили данные, а затем переключитесь на другой запрос, то заполненные вами данные будут утеряны.

8. После заполнения всех полей, нажмите на кнопки «Сохранить» и «Выход».

9. После закрытия окна создания запроса, ваш запрос отобразится в основном окне ДокМастера. Выделите подготовленный запрос, нажмите «Сформировать», а затем «Сохранить».

Важно: Если в момент подготовки запросы вы не верно заполнили форму, то программа напишет вам, в каких именно строках были допущены ошибки. Их необходимо исправить, и формирование пройдет успешно.

После нажатия кнопки «Сохранить» откроется меню выбора пути сохранения файла на компьютер. Выберите удобную для вас папку, и нажмите «ОК». После этого файл будет сформирован, сохранен в папке на компьютере и готов к отправке в налоговую инспекцию.

Для отправки запроса откройте программу «Почтовый агент», перейдите в раздел «Запросы в ФНС (ИОН-offline)», и нажмите кнопку на панели инструментов.

В появившемся диалоге создания письма выберите сформированный файл запроса (и, при необходимости, файл доверенности) и нажмите кнопку «Сохранить». Код СОНО будет автоматически заполнен при добавлении файла.

Для отправки письма, нажмите кнопку на панели главного интерфейса программы.

Теперь когда ваш запрос отправлен – осталось дождаться ответа из ИФНС. Регламентированный срок ответа – не более одних суток.

Для получения писем, нажмите кнопку на панели инструментов Почтового агента.

Важно: Процесс получения почты может быть автоматическим, а может осуществляться вручную. В случае если опция автоматического получения почты отключена, то входящие сообщения будут получены лишь после того, как вы нажмете кнопку «Доставить почту». Перед получением почты убедитесь в том что:

- Интернет подключен, и программа имеет доступ в Интернет (что не одно и тоже);

- Ключевой носитель с сертификатом ответственного лица организации, которым был подписан файл запроса (дискета, флэш-носитель, и т.п.), подключен к компьютеру.

В папке «Отправленные» отображается список отправленных писем. В информационной панели просмотра сообщения (справа) в разделе «Служебная информация» отображаются статусы служебных сообщений для выбранного письма (в нашем случае: запроса на предоставление информационных услуг):

- «Подтверждение даты отправки» –документ, свидетельствующий о том, что запрос в действительности был отправлен, в указанные дату и время, и поступил на сервер оператора ЭДО;

- «Квитанция» –свидетельствует о том, что запрос был получен налоговой инспекцией. Квитанция подписана электронной подписью получателя запроса (ИФНС);

- «Протокол» –ответ от налоговой инспекции, уведомляющий, принят ли отправленный запрос к обработке;

- «Выписка/Ответ» – документ, который вы заказали в ИФНС. Откройте, ознакомьтесь и при необходимости распечатайте.

Запрос документов из ФНС. Когда можно отказать?

Каждое требование налогового органа озадачивает компанию списком необходимых для представления документов. Многие не ставят под сомнение правовые основания таких запросов. Тем не менее полномочия ревизоров не безграничны.

По просьбе журнала «Расчет» Тимур Гуляев, член палаты налоговых консультантов, управляющий партнер TBS Legal, рассказал, когда контролерам можно отказать в исполнении запроса.

Интересный спор разгорелся между петербургской компанией и территориальной инспекцией.

В период проведения камеральной проверки предприятие получило требование в порядке статей 88 и 93 НК РФ представить следующие документы:

- договоры, в том числе купли-продажи, поставок, аренды,

- агентские контракты, договоры уступки прав требования и иные имеющиеся соглашения со всеми приложениями,

- оборотно-сальдовые ведомости в разрезе субсчетов и контрагентов, анализ счетов и карточки счетов: 01, 02, 03, 08,10, 19, 41, 60, 62, 68, 76, 90, 91 в разрезе субсчетов, контрагентов и договоров,

- лицензии,

- инвентарные описи и карточки учета объектов основных средств,

- ПТС, свидетельства о регистрации транспортных средств,

- свидетельства о собственности,

- страховые свидетельства,

- учетную политику,

- и документы, связанные с ее утверждением, все доверенности по сделкам, отраженным в декларации по НДС за проверяемый квартал.

На первый взгляд, это обычный перечень документов, перечисленный почти в каждом подобном требовании, исходящем от ревизоров.

Если вы когда-либо получали от контролеров требование о предоставлении документов, наверняка у вас был тот же самый перечень.

Однако компания посчитала требование незаконным и необоснованным и обратилась с жалобой в Управление ФНС России.

Рассмотрев претензию коммерсантов, управление частично удовлетворило жалобу и признало 8 пунктов требования не соответствующими действующему законодательству. В остальной же части оставило документ в силе и обязательным к исполнению.

Компания опять не согласилась с мнением ревизоров, теперь уже с позицией Управления, и направила иск в арбитраж. Суд первой инстанции присудил полную победу налоговому органу.

Обобщая все аргументы суда первой инстанции, можно изложить их так:

Налоговый кодекс не содержит положений, определяющих четкий объем истребуемых документов, поскольку он зависит от характера деятельности компании, особенностей ведения налогового и бухгалтерского учета, неких особенностей исчисления и уплаты отдельных видов налогов.

Арбитры также указали, что при проведении мероприятий налогового контроля ревизоры не обладают полнотой информации об оформлении предприятием в конкретном налоговом периоде тех или иных первичных документов. А если первичные или учетные документы у фирмы отсутствуют, то налогоплательщик их просто не представляет, а поясняет причины их отсутствия.

Краткий вывод исходя из логики решения: налоговый орган может истребовать любые документы для подтверждения правомерности налоговых вычетов.

Строго в соответствии с НК РФ

Однако спор завершен не был, дело перешло в апелляцию. И тут неожиданно арбитры рассмотрели доводы сторон в абсолютно ином ракурсе.

Подпишитесь на журнал «Расчёт» или «Расчёт. Премиум» на 2-е полугодие 2021 года! Скачать счет на подписку

Сначала судьи обратили внимание проверяющих на тот факт, что положения статьи 93 НК РФ, обосновывающие истребование документов в рамках проверок, являются общими.

Специальной нормой, определяющей объем полномочий ревизоров, в конкретном налоговом контрольном мероприятии, в данном случае – камеральной проверке, является статья 88 НК РФ. Которая и предписывает проводить проверку на основе налоговых деклараций и документов, представленных компанией, а также других бумаг, имеющихся у налогового органа.

Пункт 7 этой же нормы запрещает истребовать дополнительные сведения и документы, не указанные в статье.

Анализируя взаимосвязь норм, судьи указали инспекторам на необходимость действовать в строгом соответствии с налоговым законодательством, а не по собственному усмотрению.

Запрашиваемые бумаги должны однозначно соответствовать порядку применения налоговых вычетов.

Такую логику подтверждает и Минфин России, свое мнение финансисты высказали в письме от 27 декабря 2007 года № 03-02-07/2-209, а также ФНС России в письме от 17 января 2008 года № ШС-6-03/24@. Таким образом, часть документов ревизоры запрашивать не могут. Например, договоры на приобретение товаров.

А вот полученные от поставщиков счета-фактуры как раз полностью соответствуют спорному вопросу. Именно на их основе производится формирование налоговых вычетов.

Кроме того, наличие оригинала счета-фактуры является одним из обязательных условий принятия к учету купленного товара.

В свою очередь, истребование выданных счетов-фактур суд счел также необоснованным. Равно как и запрашиваемые акты сверок, которые подтверждают лишь состояние расчетов между сторонами сделки. Зачет же взаимных требований в силу статьи 410 ГК РФ является односторонней сделкой и не требует составления акта.

Обязанность ведения компанией оборотно-сальдовых ведомостей по разным счетам и контрагентам не предусмотрена ни одним правовым актом!

Термины «сальдовая ведомость» и «оборотная ведомость» используются только в Инструкции по применению единой журнально-ордерной формы счетоводства (письмо Минфина СССР от 8 марта 1960 г. № 63). И лишь в случаях учета готовых изделий и учета материальных ценностей снабженческими и сбытовыми организациями.

Анализ счетов и карточки счетов также признаны данными, которые не могут быть истребованы, по тем основаниям, что эти сведения не являются документом в нормативно-правовом понимании, а представляют собой аналитическую информацию.

Право истребовать у налогоплательщика такие данные ревизорам не предоставлено. Да и Законом «О бухгалтерском учете» ведение карточек в качестве регистров бухгалтерского учета не предусмотрено.

Доверенности, лицензии и прочие документы, запрошенные инспекцией, не являются документами, на основании и с использованием которых формируются вычеты по НДС и принимаются к учету.

Хотя налоговый орган настаивал, что именно эти бумаги подтверждают наличие договорных отношений и статус исполнения обязательств. При этом чиновники сослались на статью 54.1. НК РФ, но судьи отклонили этот довод.

Напомним, что при истребовании документов налоговые органы должны действовать в рамках подпункта 1 пункта 1 статьи 31 НК РФ и требовать документы по тем формам и форматам, которые установлены государственными органами и являются основанием для исчисления и уплаты налогов и сборов.

Инспекция упустила из вида и то обстоятельство, что компания состоит в реестре субъектов малого предпринимательства. В связи с этим на нее распространяется действие пункта 1 части 4 статьи 6 Закона № 402-ФЗ, по которому такие компании вправе применять упрощенные способы ведения бухгалтерского учета и использовать Типовые рекомендации по организации бухучета для субъектов малого предпринимательства (приказ Минфина России от 21 декабря 1998 г. № 64н).

Решение апелляционного суда в пользу компании не устроило налоговиков. Так дело перешло в окружной суд.

За рамками нормы

Кассационная инстанция в своем решении полностью согласилась с выводами, сделанными коллегами из апелляционного суда, и поддержала бизнесменов.

Отметив, что требования налоговиков существенно выходят за рамки нормы, регламентирующей камеральную проверку (Постановление АС Северо-Западного округа от 18 января 2021 г. № Ф07-15509/2020 по делу № А56-38742/2020).

Объем и основания запрашиваемых документов – один из основных спорных вопросов при взаимодействии с налоговиками. Внимательный анализ поступающих документов от контролирующих органов позволит избежать неприятных выводов в актах и решениях.

Взыскатель имеет право получить в ИФНС выписку по счетам должника, но ИФНС не всегда готова это предоставлять!

Право взыскателю на данное обращение предусмотрено в соответствии с пунктом 8 и 9 статьи 69 Закона № 229-ФЗ «Об исполнительном производстве» (с изм. и доп., вступившими в силу 01.06.2020г.). «Взыскатель при наличии у него исполнительного листа с неистекшим сроком предъявления к исполнению вправе обратиться в налоговый орган с заявлением о представлении сведений, указанных в пунктах 1 — 3 части 9 настоящей статьи». далее «У налоговых органов, банков и иных кредитных организаций могут быть запрошены сведения:

1) о наименовании и местонахождении банков и иных кредитных организаций, в которых открыты счета должника;

2) о видах и номерах банковских счетов, количестве и движении денежных средств в рублях и иностранной валюте;

3) об иных ценностях должника, находящихся на хранении в банках и иных кредитных организациях.»

Обычно при обжаловании отказа в предоставлении, заместитель начальника ИФНС, советник государственной гражданской службы РФ, сообщает сведения о счетах указанных выше должников – наименование банка, номер счета и дата его открытия. По вопросу предоставления сведений о движении денежных средств указывают следующее: «Сведения о количестве и движении денежных средств в рублях и иностранной валюте, об иных ценностях должника, находящихся на хранении в банках и иных кредитных организациях вы можете запросить в банках и иных кредитных организациях». Основания, по которым ООО «НОРД» как взыскатель имеет право запросить подобную информацию в банках не указывают. Закон «Об исполнительном производстве» данное право взыскателя не предусматривает.

С целью реализации права на получение данных сведений непосредственно в банке, как указанно замнач ИФНС, ООО «НОРД» в лице директора обращалось в ряд банков с запросом о предоставлении сведений, в том числе о движении денежных средств по счетам должника.

Ответы, за подписью начальника отдела обработки картотеки и исполнительных документов и ведущего специалиста отдела по работе с запросами Департамента платежного сервиса и валютного контроля, содержат отказ в предоставлении сведений. Банки ссылаются на банковскую тайну, а также на то, что подобные сведений могут быть запрошены только судебным приставом.

Ответ из нескольких банков в ООО «НОРД» просто не поступили.

В силу статьи 857 ГК РФ банк гарантирует тайну банковского счета и банковского вклада, операций по счету и сведений о клиенте. Сведения, составляющие банковскую тайну, могут быть предоставлены только самим клиентам или их представителям, а также представлены в бюро кредитных историй на основаниях и в порядке, которые предусмотрены законом. Государственным органам и их должностным лицам, а также иным лицам такие сведения могут быть предоставлены исключительно в случаях и порядке, которые предусмотрены законом. В случае разглашения банком сведений, составляющих банковскую тайну, клиент, права которого нарушены, вправе потребовать от банка возмещения причиненных убытков. Таким образом, поскольку сведения о количестве и движении денежных средств по счету составляют банковскую тайну, их предоставление такому лицу как взыскатель по исполнительному документу возможно только в том случае, если на это прямо указано в законе. Закон об исполнительном производстве с изм. и доп., вступившими в силу 01.06.2020г., как раз содержит право непосредственно взыскателя обратиться в налоговый орган за предоставлением вышеуказанной информации.

Кроме того, полученная информация о движении денежных средств по счетам должника, имеющаяся в материалах исполнительного производства, должна в соответствии с законом «Об исполнительном производстве» быть предоставлена взыскателю при ознакомлении с материалами исполнительного производства. Исключение данной информации из материалов исполнительного производства должника при ознакомлении с ней взыскателя недопустима и не предусмотрено законом.

Реализация предоставленной частями 8 и 9 статьи 69 Закона N 229-ФЗ возможности в получении вышеперечисленных сведений, должна осуществляться судебным приставом-исполнителем и взыскателем с учетом разделения отраслевых функций государственных органов, специфики деятельности налоговых органов, банков и иных кредитных организаций, а также наличия (отсутствия) у государственного органа реальной возможности предоставить запрашиваемые сведения.

Во всех вышеуказанных ответах должностные лица УФНС России по Ярославской области, Инспекции ФНС по Ленинскому району г. Ярославля, ФНС России ссылаются на статью 86 НК РФ Обязанности банков, связанные с осуществлением налогового контроля. Однако в данной статье идет речь об обязанности банков, связанной с осуществлением налогового контроля. Предоставление информации в налоговую по запросу взыскателя с целью исполнения решения суда не связано с осуществлением налогового контроля. Следовательно, данная ссылка налоговых органов при отказе в предоставлении нформации взыскателю, не законна.

НК РФ Статья 32. Обязанности налоговых органов п. 2. Налоговые органы несут также другие обязанности, предусмотренные настоящим Кодексом и иными федеральными законами.

Таким образом, налоговые органы вправе запрашивать информацию, в том числе у банков, при отсутствии данной информации непосредственно в налоговом органе.

Наличие права гражданина (организации), закрепленного законом должно быть реализовано.

ФЗ от 27.07.2006 N 149-ФЗ (ред. от 08.06.2020) «Об информации, информационных технологиях и о защите информации» ст. 8 п. 2. Гражданин (физическое лицо) имеет право на получение от государственных органов, органов местного самоуправления, их должностных лиц в порядке, установленном законодательством Российской Федерации, информации, непосредственно затрагивающей его права и свободы; п. 3. Организация имеет право на получение от государственных органов, органов местного самоуправления информации, непосредственно касающейся прав и обязанностей этой организации, а также информации, необходимой в связи с взаимодействием с указанными органами при осуществлении этой организацией своей уставной деятельности; п. 6. Решения и действия (бездействие) государственных органов и органов местного самоуправления, общественных объединений, должностных лиц, нарушающие право на доступ к информации, могут быть обжалованы в вышестоящий орган или вышестоящему должностному лицу либо в суд.

В силу пункта 2 статьи 138 НК РФ акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц (за исключением актов ненормативного характера, принятых по итогам рассмотрения жалоб, апелляционных жалоб, актов ненормативного характера федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, действий или бездействия его должностных лиц) могут быть обжалованы в судебном порядке только после их обжалования в вышестоящий налоговый орган в порядке, предусмотренном настоящим Кодексом.

Пунктом 1 статьи 139 НК РФ установлено, что жалоба подается в вышестоящий налоговый орган через налоговый орган, акты ненормативного характера, действия или бездействие должностных лиц которого обжалуются. Налоговый орган, акты ненормативного характера, действия или бездействие должностных лиц которого обжалуются, обязан в течение трех дней со дня поступления такой жалобы направить ее со всеми материалами в вышестоящий налоговый орган.

Отказные ответы налоговых органов нарушают право взыскателя, получить информацию о движении денежных средств по счетам должника в соответствии с законом «Об исполнительном производстве».

В судах в 2018-2019 гг. рассматривалось несколько дел. В удовлетворении требований отказывалось и ИФНС ссылается на эти решения.

Однако ООО «НОРД» основывает на требования на вступивших в силу 01.06.2020 г. изменениях к статье 69 закона № 229-ФЗ, согласно которых взыскатель имеет право требовать информацию о движении денежных средство по счета должника в налоговой. До вступления в силу данных изменений 01.06.2020 г., взыскатель имел право получить в налоговой только информацию о наличии счетов должника на основании предъявленного оригинала исполнительного документа.

Если кому-то окажется полезным данный материал — хорошо!

Если у кого-то есть мысли по данному поводу — давайте обсудим!

Что нужно знать о новых правилах доступа ФНС к банковской тайне

Банки обязаны передавать налоговым органам документы и сведения по их запросу. С 17 марта 2021 года перечень таких документов существенно расширили. Новые правила действуют уже четыре месяца, поэтому можно подвести небольшие итоги. Налоговый юрист Елена Тарасова рассказала, зачем это было нужно и кого коснулись изменения в законе.

Что такое банковская тайна

Банковская тайна — это запрет кредитным учреждениям разглашать информацию о своих клиентах, их счетах и операциях (ст. 857 ГК РФ). Исключение может быть сделано только в интересах государства или правосудия. Иными словами, доступ к сведениям о счетах организаций, предпринимателей и граждан строго регламентирован законом.

Случаи, когда банковские сведения могут быть предоставлены госорганам и иным лицам, например, нотариусам, судьям или арбитражным управляющим, перечислены в ст. 26 Федерального закона от 02.12.1990 № 395-1. Так, нотариус может запрашивать информацию о счетах и остатках на них в интересах наследников, арбитражный управляющий вправе выяснять движение средств по счетам компаний и лиц, аффилированных с банкротом.

Попав к налоговикам, в суд или к нотариусу, сведения о банковских операциях и владельцах счетов не перестают охраняться и имеют особый режим доступа. Специальные законы, которые регламентируют деятельность судов, полиции, ФНС, арбитражных управляющих и других лиц обязывают их хранить в тайне сведения, которые стали им известны в процессе исполнения служебных обязанностей.

Расширенный доступ налоговой к банковской информации с 17 марта 2021

До принятия поправок в ст. 86 НК РФ сотрудники налоговой инспекции уже имели доступ к банковской информации. При проведении проверок они запрашивали информацию о движении денег по счетам компаний и предпринимателей, сведения об остатках по счетам и размерах задолженности картотеки № 2.

Из-за неточности формулировок и пробелов в законодательных нормах между банками и налоговиками часто возникали споры, связанные с полнотой предоставления документов. Банки отказывали в предоставлении сведений, которые по их мнению не содержат информации, влияющей на налоговые обязательства клиентов. В ответ налоговики часто накладывали на кредитные учреждения штраф, предусмотренный ст. 126 НК РФ.

Федеральный закон от 17.02.2021 № 6-ФЗ устранил большую часть этих разногласий. Изменения в ст. 86 НК РФ уточнили сроки и перечень документов, представляемых кредитными учреждениями по запросу ФНС, а также основания для их представления.

Что теперь будет знать налоговая

В таблице собраны сведения, которые были доступны налоговикам ранее и стали впервые доступны после 17 марта 2021 года.

Банк всегда обязан предоставлять без запроса

- Сведения об открытии или закрытии счетов и депозитов организаций, ИП, граждан.

- Сведения об открытии или закрытии электронных кошельков (в том числе работающих через банки сервисов QIWI, WebMoney, PayPal и Яндекс.Деньги).

Банк обязан предоставить по запросу ФНС до 17 марта 2021 года и сейчас

- Выписки о движении по счету.

- Сведения об остатках денежных средств на счетах.

- Сведения об отдельных операциях клиентов.

Банк обязан предоставить по запросу ФНС после 17 марта 2021 года

- Копии карточек с образцами подписей и оттиском печати.

- Копии паспортов и других документов лиц, которые могут распоряжаться деньгами.

- Копии доверенностей на представителей.

- Копии банковских договоров, заявлений на открытие или закрытие счета, информацию о клиентах.

- Информация о бенефициарных владельцах или выгодоприобретателях по счету, которая стала известна банку.

Основная цель изменений — предоставление доступа ФНС к сведениям о лицах, управляющих счетом, не только тех организаций и ИП, в отношении которых уже ведется налоговая проверка, но и тех, кого только собираются проверять, а также облегчение доказательства взаимозависимости компаний и физических лиц.

В каких случаях налоговая может запрашивать документы и информацию

Налоговики могут запрашивать сведения в строго определенных случаях.

В отношении организаций и ИП:

- проведение налоговой проверки;

- вне рамок проверки по отдельным сделкам;

- принятие решения о взыскании налогов;

- принятие решения о приостановлении или отмене приостановления операций по счетам;

- принятие решения о приостановлении или отмене приостановления переводов электронных денежных средств;

- в рамках международного сотрудничества.

В отношении физических лиц, которые не являются индивидуальными предпринимателями, налоговая может запрашивать эти данные только при проведении налоговой проверки (запрос должен содержать согласие руководителя вышестоящего налогового органа, руководителя ФНС или его заместителя) или в рамках международного сотрудничества.

Как происходит обмен данными между банками и ФНС

Банки и ФНС взаимодействуют по прямым телекоммуникационным каналам связи. Срок для предоставления документов — 3 дня со дня получения мотивированного запроса налоговой. Когда сотрудник ФНС запрашивает информацию о счетах физических лиц, он должен согласовать запрос с руководителем вышестоящего налогового органа.

Формы и порядок передачи информации по запросам налоговой в электронном виде еще не готовы. До тех пор, пока ФНС их не разработает и Центробанк не утвердит, банки могут передавать информацию по ранее установленным правилам — по запросам ФНС в рамках встречной проверки или при получении информации о конкретных сделках (письмо ФНС от 01.07.2021 № СД-4-2/9296@).

Зачем это нужно и кого коснутся изменения

Не стоит опасаться, что расширение доступа ФНС к банковской тайне нарушает или ущемляет права налогоплательщиков. По своей сути изменения направлены на борьбу с номинальными лицами в руководстве компаний и предотвращение незаконного обналичивания.

Компании и ИП, в отношении которых сделаны такие запросы, уже находятся в проверочном процессе или на стадии предпроверочного анализа. Если налогоплательщик не уходит от налогообложения, не использует подставных лиц или компании-однодневки для обналичивания средств, переживать не стоит.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

ИОН-offline

Инструкция по формированию запросов offline для ПК «Спринтер»

Процедура формирования запросов ИОН-offline в программе «Референт».

В разделе «Выходной контроль» окна программы «Референт» нужно нажать кнопку  («Запросы ФНС») на панели инструментов.

(«Запросы ФНС») на панели инструментов.

Примечание. Если программа «Референт» настроена на работу с несколькими почтовыми ящиками, то после нажатия на кнопку «Запросы ФНС» откроется окно «Запросы ФНС. Выбор ящика». В этом окне с помощью кнопки  следует выбрать из выпадающего списка наименование организации, с почтового ящика которой нужно отправить запрос, и нажать на кнопку «ОК».

следует выбрать из выпадающего списка наименование организации, с почтового ящика которой нужно отправить запрос, и нажать на кнопку «ОК».

В данном окне нужно поставить галочки напротив тех КБК, которые будут добавлены в список выбора КБК при формировании запросов в налоговую инспекцию.

Для того чтобы было удобнее найти нужные КБК, используется поле «Фильтр».

После того как все необходимые КБК выбраны, нажмите кнопку «Сохранить».

В поле «Группировка» окна «Запрос ИОН» указывается одно из двух значений:

- группировать по видам платежа;

- не группировать по видам платежа.

Если необходимо сформировать запрос на перечень налоговых деклараций (расчётов) и бухгалтерской отчётности, то нужно заполнить , где указывается период, на который нужен запрос. Также в поле «Отчётность» указывается тип документов:

- все виды деклараций;

- первичные;

- корректирующие (последняя коррекция).

Если нужно получить акт сверки расчётов по налогам, сборам, пени и штрафам, то следует указать дату, на которую требуется сверка (в поле «На дату»), и добавить нужные КБК в список вышеуказанным способом.

После того как все необходимые поля будут заполнены, следует нажать на кнопку «Создать».

Затем в окне «Выходного контроля» появится файл для отправки, который необходимо пометить галочкой и нажать «Отправить».

Данная форма позволяет сформировать запросы в инспекции ФНС России на получение следующих документов:

- справка о состоянии расчётов по налогам, сборам, пени и штрафам;

- выписка операций по расчётам с бюджетом;

- перечень налоговых деклараций (расчётов) и бухгалтерской отчётности, предоставленных в отчётном году;

- акт сверки расчётов по налогам, сборам, пеням, штрафам, процентам;

- справка об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов.

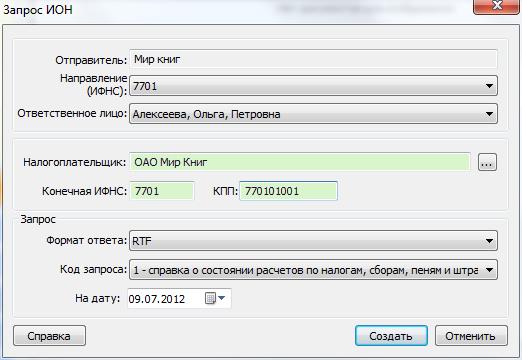

В поле «Отправитель» указывается организация, с почтового ящика которой отправляется запрос. Поле «Направление (ИФНС)» показывает номер транзитной налоговой инспекции (указывается для КНП, во всех остальных случаях номера транзитной ИФНС и конечной совпадают). В поле «Ответственное лицо» указывается Ф.И.О. владельца сертификата ключа подписи.

В поле «Налогоплательщик» нужно указать организацию, для которой создается запрос. Для этого нажмите кнопку  , появится окно «Список юридических и физических лиц» Здесь необходимо выделить курсором организацию, для которой создается запрос, и нажать кнопку «Выбрать».

, появится окно «Список юридических и физических лиц» Здесь необходимо выделить курсором организацию, для которой создается запрос, и нажать кнопку «Выбрать».

Далее в окне «Запрос ИОН» нужно указать налоговую инспекцию, в которой состоит на учёте налогоплательщик (поле «Конечная ИФНС»). Если в поле «Конечная ИФНС» указать значение «0000», то налогоплательщик получит ответ по всем обособленным подразделениям своей организации. Поле «КПП» нужно заполнить, если необходимо получить информацию по одному конкретному объекту налогообложения, или оставить пустым в случае, когда требуется информация по всем объектам.

Также необходимо указать желаемый формат ответа из ИФНС (XML, XLS, PDF или RTF) в поле «Формат ответа». В поле «Код запроса» указывается, какой именно документ нужно получить из налоговой инспекции:

- справка о состоянии расчётов по налогам, сборам, пени и штрафам;

- выписка операций по расчётам с бюджетом;

- перечень налоговых деклараций (расчётов) и бухгалтерской отчётности;

- акт сверки расчётов по налогам, сборам, пеням, штрафам, процентам.

Справка об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов.

Окно «Запрос ИОН» меняет вид в соответствии с тем, какое значение установлено в поле «Код запроса».

Если нужно получить справку о состоянии расчётов по налогам, сборам, пени и штрафам, то далее заполняется поле «На дату» (число, на которое хотите получить справку из ИФНС).

Если необходимо сформировать запрос на выписку операций по расчётам с бюджетом, то появляются следующие поля: «Год», «Группировка» и поле, где необходимо указать КБК. В поле «Год» нужно указать год, на который требуется выписка операций. Далее нужно выбрать интересующие КБК. Они добавляются в список с помощью кнопки (при нажатии этой кнопки появляется справочник, из которого выбираются нужные КБК двойным щелчком мыши) и удаляются из списка с помощью кнопки

(при нажатии этой кнопки появляется справочник, из которого выбираются нужные КБК двойным щелчком мыши) и удаляются из списка с помощью кнопки  . Также в запросах с имеется возможность ввода КБК вручную. Для этого нужно ввести код КБК в поле «КБК», которое находится над справочником, и нажать клавишу Enter.

. Также в запросах с имеется возможность ввода КБК вручную. Для этого нужно ввести код КБК в поле «КБК», которое находится над справочником, и нажать клавишу Enter.

Если в запросе с типом «2 — выписка операций по расчётам с бюджетом» не указывать КБК, то в ответ поступит информация по всем налоговым обстоятельствам на заданную дату для налогоплательщика.

Для того чтобы настроить список выбора КБК, сверху в меню выберите «Справочники — КБК. ».

Откроется окно «Выбор КБК».

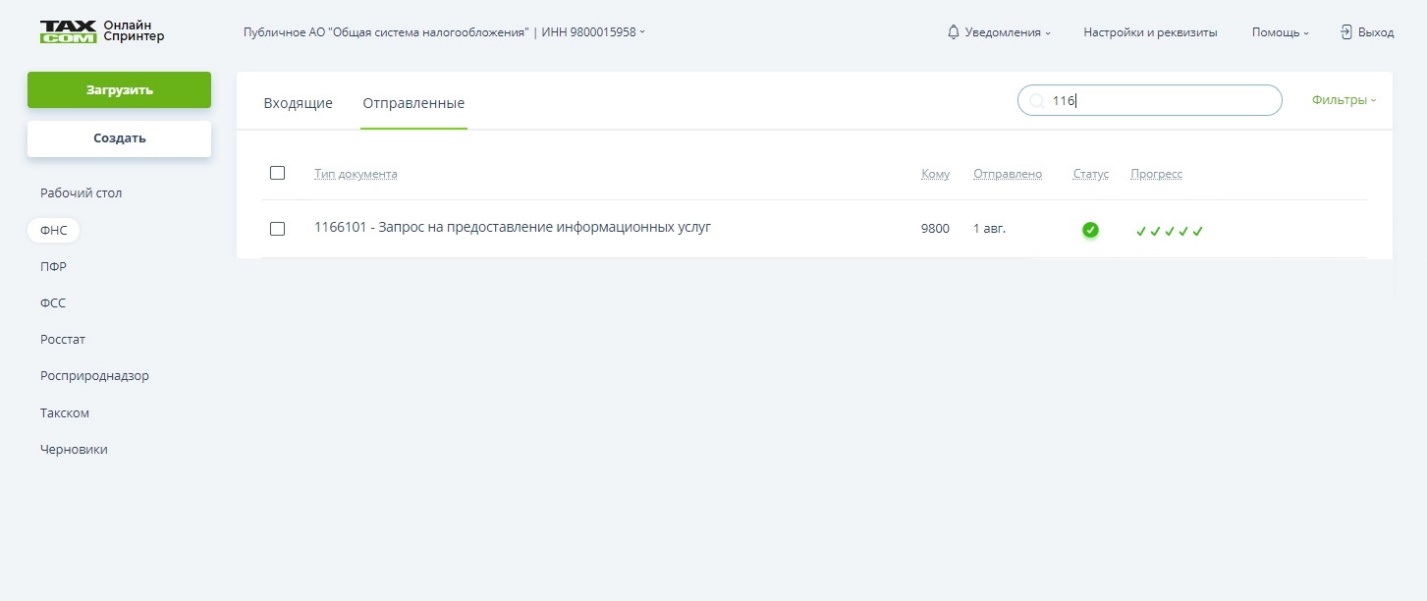

Инструкция по формированию запросов ИОН-offline в системе «Онлайн-Спринтер»

Для формирования ИОН-offline:

- Нажмите «Создать»;

- В разделе «ФНС» нажмите «Сверка» и выберите форму «1166101-Запрос на предоставление информационных услуг», в появившимся окне нажмите «Создать».

- В открывшейся форме запроса:

- проверьте автоматически заполненные реквизиты (изменить реквизиты можно на вкладке «Настройки и реквизиты»);

- Заполните поле «Код запроса»:

- справка о состоянии расчётов по налогам, сборам, пени и штрафам;

- выписка операций по расчётам с бюджетом;

- перечень налоговых деклараций (расчётов) и бухгалтерской отчётности, предоставленных в отчётном году;

- акт сверки расчётов по налогам, сборам, пеням, штрафам, процентам;

- справка об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов.

- в зависимости от кода запроса в форме появятся дополнительные графы, выделенные красным цветом обязательны для заполнения;

- выберите формат предоставляемого ответа (для кода запроса «5» — только «2 | XML»; для остальных кодов запроса рекомендуется выбирать формат «1 | RTF»).

Примечание. Не рекомендуется указывать более 2-х КБК в одном запросе. Для запросов с кодами «2» и «4» необходимо указывать только один из кодов — или ОКТМО, или ОКАТО.

- После заполнения всех обязательных полей нажмите «Отправить».

- Дождитесь завершения отправки, запрос переместится на вкладку «ФНС» — «Отправленные».

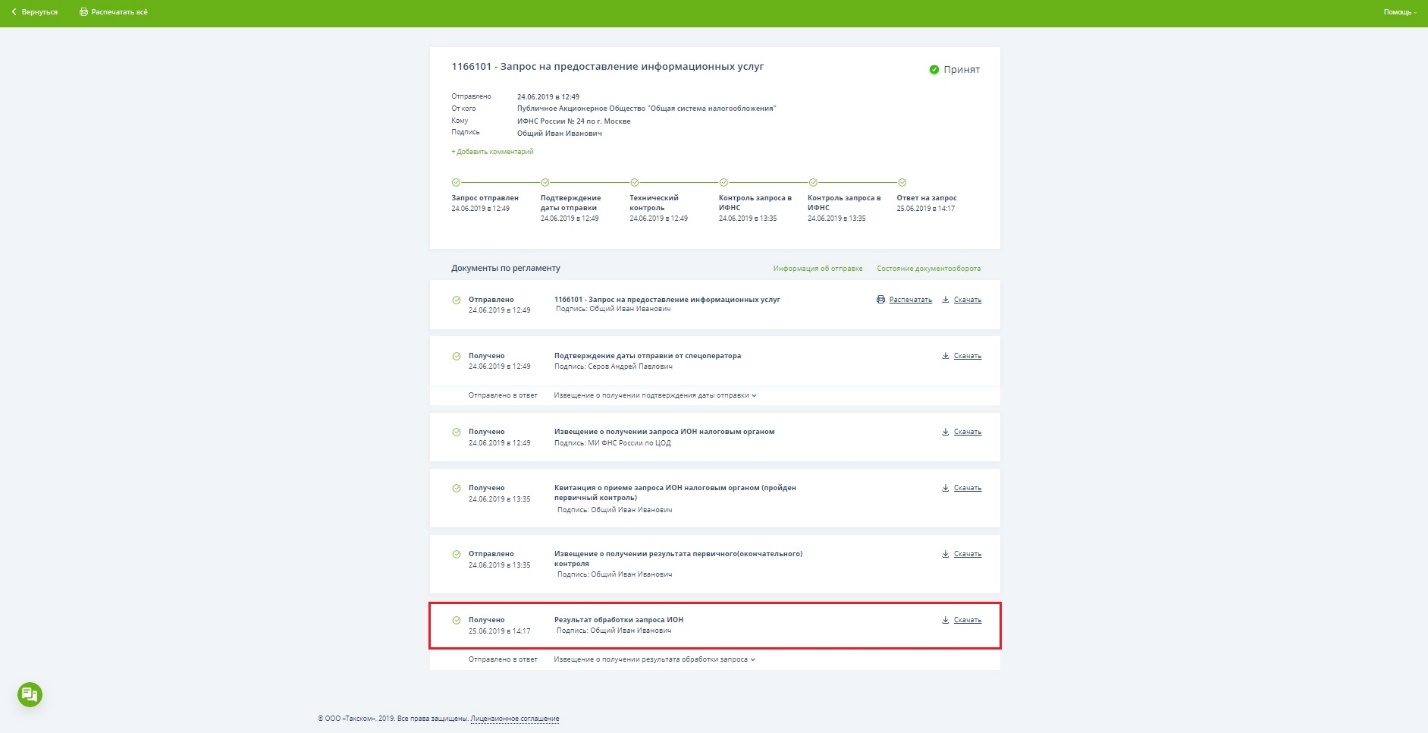

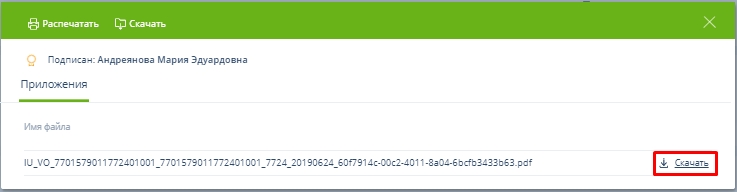

- Чтобы просмотреть результат запроса:

- откройте документооборот (кликнув на наименование запроса).

- в списке выберите «Результат обработки запроса ИОН».

- нажмите «Скачать».

Инструкция по формированию запросов offline для ПК «1С-Спринтер»

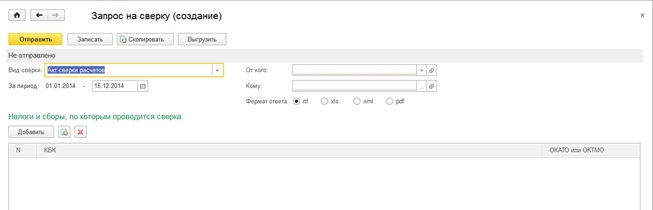

Для формирования запроса:

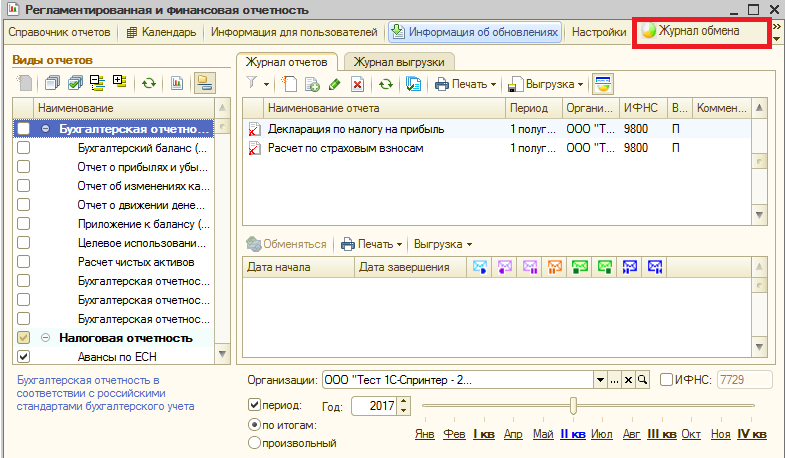

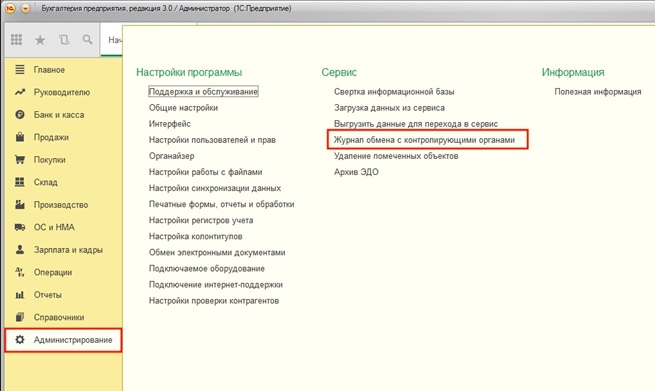

- Откройте «Журнал обмена с контролирующими органами».

- В типовых конфигурациях «1С: Предприятие 8» меню находится в справочнике «Регламентированные отчеты».

- В конфигурации «Бухгалтерия предприятия 3.0» необходимо выбрать меню «Администрирование» и затем «Журнал обмена с контролирующими органами».

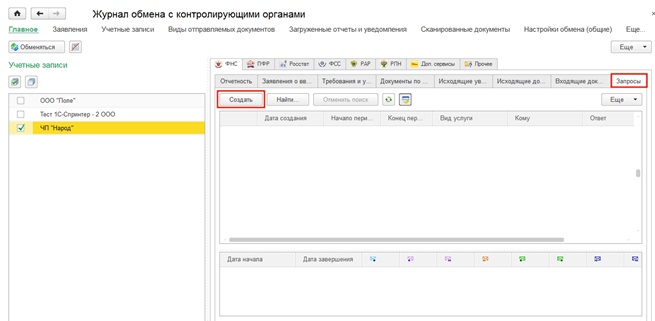

Откроется окно «Журнал обмена с контролирующими органами».

- В типовых конфигурациях «1С: Предприятие 8» меню находится в справочнике «Регламентированные отчеты».

- Перейдите на закладку «Запросы» и нажмите «Создать».

- Выберите отправителя, получателя и вид сверки.

- Для отправки запроса нажмите кнопку «Отправить».

Запрос в ПФР отправляется аналогичным образом с закладки «ПФР».

Как создать и отправить запрос ИОН-offline в программе Такском-Доклайнер?

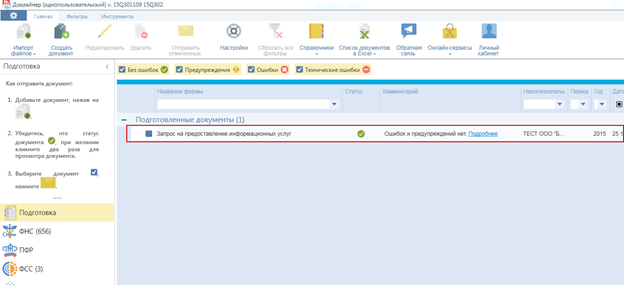

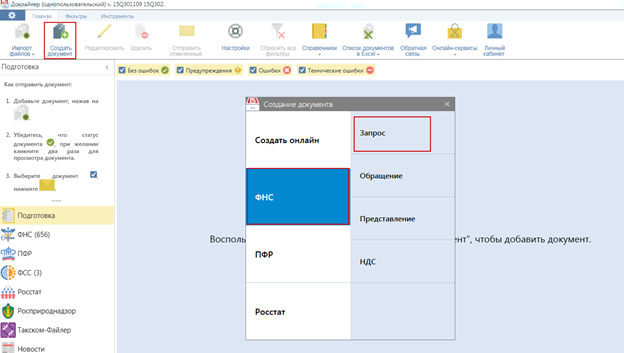

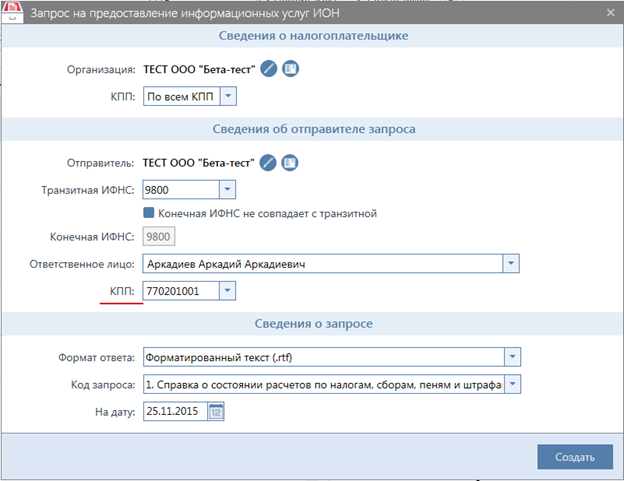

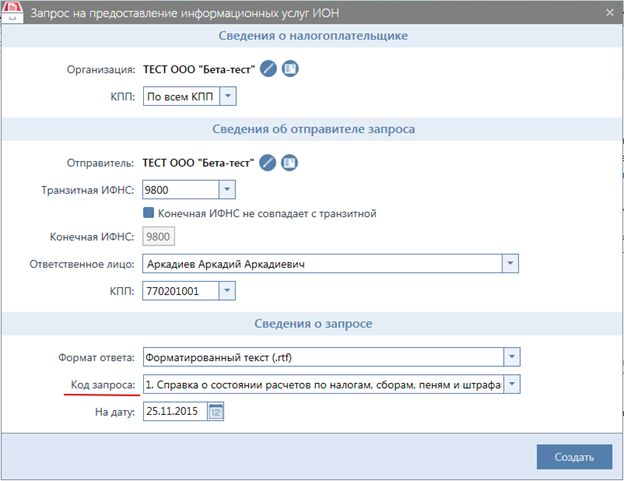

Для создания запроса ИОН-offline в программе «Такском-Доклайнер»:

- Зайдите в программу «Такском-Доклайнер».

- Нажмите «Создать» → «ФНС» → «Запрос».

Если организаций в программе несколько, то появится окно с перечнем, выберите ту организацию, от лица которой необходимо отправить запрос.

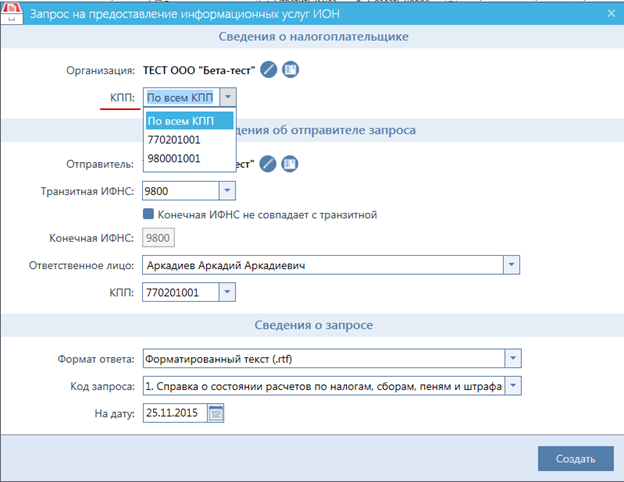

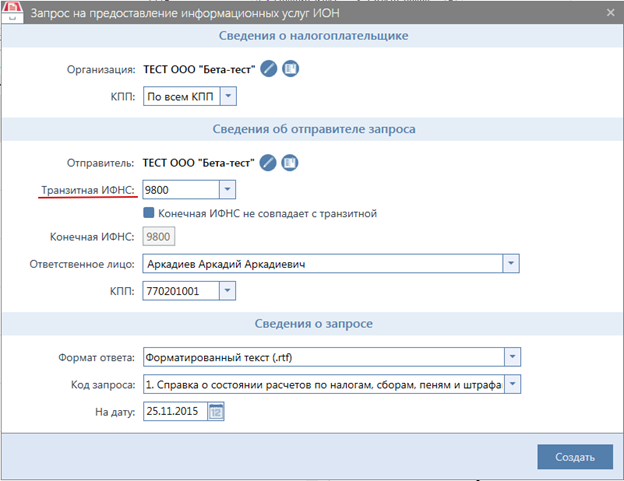

Если организаций в программе несколько, то появится окно с перечнем, выберите ту организацию, от лица которой необходимо отправить запрос. - В открывшемся окне:

- укажите КПП, по которому необходимо получить информацию в запросе (если КПП несколько);

- укажите код налогового органа, куда необходимо произвести отправку (если их несколько);

Если номер конечной ИФНС не совпадает с транзитной, измените номер конечной налоговой, поставив галочку в пункте «Конечная ИФНС не совпадает с транзитной»;

Если номер конечной ИФНС не совпадает с транзитной, измените номер конечной налоговой, поставив галочку в пункте «Конечная ИФНС не совпадает с транзитной»; - укажите КПП, по которому необходимо произвести запрос (если КПП несколько);

- выберите, в каком формате будет получен ответ;

- выберите код запроса.

Доступны следующие типы запросов:

Доступны следующие типы запросов:

- справка о состоянии расчётов по налогам, сборам, пени и штрафам;

- выписка операций по расчётам с бюджетом;

- перечень налоговых деклараций (расчётов) и бухгалтерской отчётности;

- фкт сверки расчётов по налогам, сборам, пеням, штрафам, процентам;

- справка об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов.

- Укажите, на какую дату необходимо получить информацию.

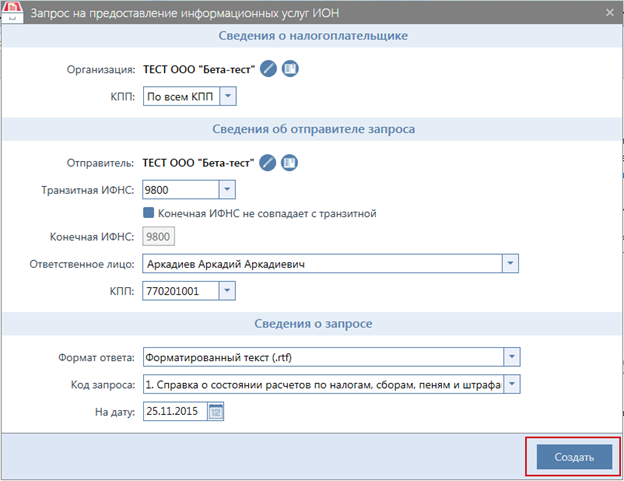

- Нажмите кнопку «Создать».

- укажите КПП, по которому необходимо получить информацию в запросе (если КПП несколько);

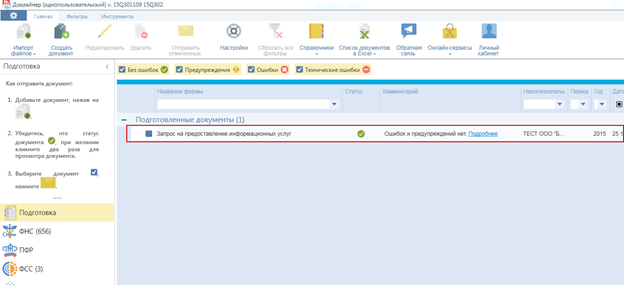

- Сформированный запрос появится на «Подготовке».

- Для отправки запроса, выделите его галочкой и нажмите кнопку «Отправить отмеченные».

- Отправленный запрос появится на вкладке ФНС.