Как будет насчитана конпенсация за отпуск если зарплата мегялась

Компенсация за неиспользованный отпуск

Каждый сотрудник имеет право на получение ежегодного оплачиваемого отпуска. Однако если работник не успел воспользоваться им по причине увольнения, ему положена денежная компенсация.

Расчет компенсации за неиспользованный отпуск зависит от причины увольнения, количества отработанных дней и взятых официальных отгулов. В данной статье мы рассмотрим общие правила и примеры компенсации отпуска при увольнении.

В каких случаях положена компенсация и от чего зависит ее размер

По Трудовому кодексу РФ оплачиваемый отпуск длительностью 28 дней полагается за один рабочий год (ст. 115 ТК РФ).

Воспользоваться отпуском можно после 6 месяцев непрерывной работы у одного работодателя. По общему правилу количество дней отпуска складывается из 2,33 календарных дня за каждый отработанный в году месяц: 2,33 * 12 = 27,96.

Значение месяца в трудовом законодательстве принято за 29,3 дня (среднемесячное число календарных дней). Исходя из этих данных и строится расчет компенсации за неиспользованный отпуск:

Сумма компенсации за неиспользованный отпуск = Среднедневной заработок х Количество неиспользованных дней отпуска

Однако сумма компенсации зависит также от двух важных факторов:

- причины увольнения (инициатива сотрудника или инициатива работодателя),

- отпускного стажа (то есть количества отработанных дней, влияющих на компенсацию).

Компенсация при увольнении по собственному желанию

- Если сотрудник проработал больше 6 месяцев, но меньше года

Пример 1. Сотрудник проработал в компании ровно 7 месяцев при зарплате в 20 000 руб./мес. Затем нашел новую работу и уволился по собственному желанию. За 7 месяцев сотрудник заработал 140 000 руб. Как рассчитать денежную компенсацию за отпуск?

Первое: определяем, сколько дней отпуска положено сотруднику:

2,33 дня * 7 мес. = 16,31 день

Второе: определяем сумму компенсации. Для этого надо сначала рассчитать среднедневной заработок:

общую сумму полученной зарплаты делим на количество отработанных месяцев и на среднемесячное число календарных дней: 140 000 руб. / 7 мес. / 29,3 дня = 682,6 руб.

Таким образом, определяем сумму компенсации:

682,6 руб. * 16,31 день = 11 133 руб. 2 коп.

- Если сотрудник проработал 11 месяцев

Пример 2. Допустим, что сотрудник на тех же условиях проработал не 7 месяцев, а 11 месяцев, после чего уволился. Как в этом случае рассчитать компенсацию за отпуск?

11 месяцев — это фактически отработанный год, поэтому в этом случае сотруднику положена компенсация за все 28 дней:

682,6 руб. * 28 дней = 19 112 руб. 8 коп.

- Если сотрудник проработал в компании менее полугода

Несмотря на то, что сотрудник не получил право на оплачиваемый отпуск, он тем не менее имеет право на его компенсацию (ст. 122 Трудового кодекса РФ). При этом компенсация выплачивается, как и в предыдущих примерах, по пропорциональному принципу: среднедневная ЗП * количество неиспользованных дней отпуска. Однако если стаж работы в данной компании не превысил 15 дней, никакой компенсации не полагается.

Компенсация при увольнении, если она не связана с инициативой работника

- Если сотрудник проработал больше полугода

Сотрудник имеет право получить полную компенсацию за все 28 дней отпуска, если проработал в организации более полугода, а потом был уволен по одной из следующих причин:

- ликвидация организации (отдельных ее частей) или реорганизация;

- сокращение штата (работ) или временная приостановка работ;

- поступление на действительную военную службу;

- выяснившаяся непригодность к работе.

Вернемся к нашему примеру 1 (сотрудник, проработавший 7 месяцев). При увольнении по собственному желанию его компенсация за отпуск составила 11 133 руб. 2 коп. Однако если бы он был уволен по одной из причин, указанных выше, его компенсация составила бы:

682,6 руб. * 28 дней = 19 112 руб. 8 коп.

- Если сотрудник проработал менее полугода, но более 15 дней

В этом случае работник имеет право получения пропорциональной компенсации, то есть по формуле: среднедневная ЗП * количество неиспользованных дней отпуска.

Уточняющие моменты

- В российском трудовом законодательстве существует понятие «удлиненный отпуск» в 42 или 56 календарных дней. Он присваивается таким категориям сотрудников, как педагоги.

- Выплата компенсации сотруднику должна производиться в момент увольнения или не позднее дня после предъявления уволенным требования о расчете.

- В стаж непрерывной работы засчитывается как время фактической работы, так и время сохранения места работы — время нахождения на больничном, нерабочие праздничные и выходные дни.

- В стаж непрерывной работы не засчитываются прогулы без уважительной причины и отгулы в счет отпуска, поэтому данные дни не включаются в расчет при компенсации отпуска.

Павел Тимохин, руководитель бухгалтерской службы «Фингуру»

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Расчет компенсации отпуска при увольнении

- Как принять на работу иностранца

- Удаленную работу узаконили

- Какие документы оформить при найме сотрудника

- Как принять сотрудников на удалённую работу

- Бумажная трудовая книжка: инструкция для работодателя

- Работники без трудового договора: рисковать или не стоит?

- Срочный трудовой договор: как заключить с пользой и избежать проблем

- Временный договор с сезонным работником: как заключить правильно

- Как правильно оформить испытательный срок работнику

- Договор аренды рабочего места с мастерами в парикмахерской

- Как уволить пенсионера

- Работники на неполной ставке: как оформить без проблем

- Как не получить штраф за вакансию

- Ученический договор: как подготовить людей к работе в компании

- Как ИП принять на работу сотрудника

- Как уволить сотрудника

- Как принять на работу сотрудника в организацию

- Сотрудники уволены. Как отчитаться.

Справочная / Сотрудники: наём, зарплата, документы

Расчет компенсации отпуска при увольнении

Сотрудники имеют право на 28 дней отпуска в год, но не всегда пользуются этим правом. Кто-то не хочет, потому что не умеет планировать личный бюджет, кто-то просто трудоголик. Так копятся неотгуленные дни.

Когда работники увольняются, им выплачивают компенсацию за неиспользованный отпуск. Это обязанность работодателя, и она не зависит от причины увольнения. В статье расскажем, как правильно сделать расчет компенсации отпуска при увольнении и когда её выплачивать.

Кому не положена компенсация за неиспользованный отпуск

- исполнителям с гражданско-правовыми договорами (ГПД, ГПХ): отношения с ними регулирует Гражданский кодекс, а не Трудовой;

- тем, кто отработал меньше половины месяца на трудовом договоре.

Кому положена компенсация за отпуск

Работодатель выплачивает компенсацию всем, кто проработал не менее половины месяца, включая совместителей и тех, кто заключил срочный трудовой договор.

Допустим, Марина устроилась на работу 23 июля 2021 года, но через две недели поняла, что не готова продолжать. В трудовом договоре был установлен испытательный срок. По всем правилам за три дня Марина написала заявление и покинулакомпанию 9 августа. С момента трудоустройства прошло 17 дней, поэтому Марина получит компенсацию за 2,33 дня неиспользованного отпуска. Почему именно 2,33 дня — расскажем ниже.

Если бы Марина одумалась на неделю раньше и проработала только 10 дней, компенсацию она бы не получила.

Правило половины месяца прописано в очень старом, но все еще действующем документе — пункте 35 «Правил об очередных и дополнительных отпусках от 30.04.1930 № 169».

Может показаться нелогичным, что право на первый отпуск возникает только через полгода работы, а компенсация положена уже через полмесяца, но это действительно так. Нужно принять, смириться и выплатить.

Сотрудник не прошёл испытательный срок — нужно ли платить компенсацию

Да, нужно. Исключений для тех, кто на испытательном сроке нет. Право на компенсацию возникает, если сотрудник отработал хотя бы половину месяца на трудовом договоре.

Расчет компенсации отпуска при увольнении работников или как рассчитать компенсацию

Расчёт компенсации отпуска при увольнении не сложный, но утомительный из-за нескольких переменных, поэтому проще всего посчитать на калькуляторе.

Если считаете сами, умножьте средний дневной заработок (СДЗ) на количество дней неиспользованного отпуска. Это и будет формула для расчета суммы компенсации.

Компенсация = СДЗ × Количество дней неиспользованного отпуска

Пример расчёта компенсации за неиспользованный отпуск

Предположим, Рома устроился на работу в январе 2020 года. Он решил уволиться 2 сентября 2021 года. В 2020 году Рома брал отпуск с 3 по 17 сентября 2020 года.

Расчётный период — с 1 сентября 2020 по 31 августа 2021 года. Из него вычитаем 2 недели отпуска, поэтому расчетный период отработан не полностью.

В расчётном периоде у него 11 полных отработанных месяцев.

Сентябрь 2020 года отработан неполностью, поэтому расчёт такой: 29,3 / 30 × (30 − 14) = 15,63 дня.

За расчётный период Рома заработал 750 000 ₽.

СДЗ = 750 000 / (29,3 ×11 + 15,63) = 2 219,39 ₽.

Стаж для отпуска у Ромы — 18 месяцев.

Общее количество дней отпуска = 18 месяцев × 2,33 дня = 41,94 дня. По правилам округления получаем целое число — 42 дня.

Рома уже ходил в отпуск на 14 календарных дней. Значит, количество неиспользованных дней = 42 — 14 = 28.

Компенсация = 2 219,39 ₽ × 28 дней = 62 142,92 ₽.

Когда выплачивать компенсацию

Работодатель выплачивает сотруднику компенсацию в день увольнения.

Если он не работает в этот день — не позднее, чем на следующий день после того, как попросит расчет. Об этом написано в ст. 140 ТК РФ.

Суммы окончательного расчёта с сотрудником отразите в записке-расчете по форме № Т-61 или по самостоятельно разработанной форме.

Облагают ли компенсацию НДФЛ и взносами

НДФЛ и страховые взносы с компенсации начисляются так же, как с любого другого дохода. Налог перечисляют в бюджет самое позднее на следующий день после выплаты сотруднику, взносы — как обычно, до 15 числа следующего месяца.

Сгорают ли неиспользованные дни отпуска

Не сгорают. Компенсацию нужно заплатить за все дни неиспользованного отпуска. Даже если сотрудник не ходил в отпуск пять лет. Об этом написано в Постановлении Конституционного Суда.

Ответственность

О нарушениях трудовая инспекция может узнать во время проверки. Или когда сотрудник сам обратится в инспекцию или в суд.

За невыплату компенсации трудовая инспекция может оштрафовать:

- организацию на сумму от 30 000 до 50 000 ₽;

- должностное лицо (например, руководителя организации) — от 1000 до 5000 ₽;

- предпринимателя — от 1000 до 5000 ₽.

Штраф за повторное нарушение:

- для организаций — от 50 000 до 70 000 ₽;

- должностных лиц и предпринимателей — от 10 000 до 20 000 ₽;

За повторное нарушение директора могут дисквалифицировать на срок до трёх лет.

Сдавайте отчётность без бухгалтерских знаний

Эльба подходит для ИП и ООО с сотрудниками. Сервис подготовит всю необходимую отчётность, посчитает зарплату, налоги и взносы и сформирует платёжки.

Как в Эльбе добавить компенсацию за неиспользованный отпуск

В Эльбе аванс сотруднику можно указать в рублях от оклада, а можно — в процентах. В месяце увольнения переведите аванс из процентов в рубли. Это нужно для правильного расчёта.

Затем перейдите в «Сотрудники» → ФИО → нажмите на «Работает» справа от фамилии → «Уволить».

Эльба спросит, все ли отпуска добавлены в сервис. Если добавлены не все, придётся указать количество неиспользованных дней вручную. После этого Эльба рассчитает компенсацию за неиспользованный отпуск и предложит скачать справку-расчёт.

Для выплаты сервис создаст отдельную задачу во вкладке «Отчетность».

Когда увольняете последним днём месяца, появляются особенности. О том, что с ними делать, читайте в Частых вопросах. Там есть подробная инструкция с картинками.

Компенсация за просрочку выплаты отпускных в 2021 году

- 1 Когда надо выплачивать отпускные — в какие сроки?

- 2 Как рассчитать компенсацию

- 3 Порядок выплаты компенсации

- 4 Налогообложение компенсации за задержку отпускных

- 5 Подводим итоги

Если работодатель нарушил срок выплаты отпускных отбывающему в отпуск сотруднику, последний имеет право на дополнительную выплату в качестве компенсации за несвоевременность получения отпускных. В материале рассказываем о порядке расчета и выплаты компенсации за нарушение срока выплаты отпускных.

Когда надо выплачивать отпускные — в какие сроки?

Обязанность работодателя произвести выплату отпускных в срок не позднее 3 дней до начала времени отдыха закреплена в ст. 136 ТК РФ. Речь идет о календарных днях с включенными выходными, нерабочими и праздниками.

Как рассчитать компенсацию

Если допущено нарушение срока выплаты отпускных, готовьтесь к компенсационной выплате. Минимальный размер компенсации за несвоевременность выплаты отпускных работнику зависит от (ст. 236 ТК РФ):

- размера не выплаченных вовремя средств;

- количества дней опоздания с выплатой;

- действующей ключевой ставки ЦБ РФ.

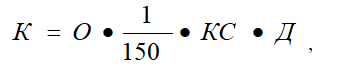

Расчет произведите по формуле:

- О — величина причитающихся отпускных;

- КС — ключевая ставка ЦБ РФ, ее величину можно найти на официальном сайте Центробанка России;

- Д — количество дней просрочки выплаты.

Причем в расчет берется сумма отпускных работника «на руки», то есть после удержания подоходного налога. А расчет дней просрочки ведется со дня, следующего за днем окончания срока выплаты по законодательству, по день фактического перечисления (выдачи из кассы) включительно.

Пример

Юрисконсульт ООО «Вспышка» Лопухов Л. В. уходит в отпуск с 24 мая 2021 года на 14 дней. Отпускные к начислению составили 50 000 рублей. Фактически выплата на картсчет Лопухова Л. В. прошла 24 мая.

Бухгалтер ООО «Вспышка» должна была перечислить отпускные в размере 43 500 рублей (50 000 рублей — 13% * 50 000 рублей) 20 мая. Таким образом, выплата задержана на 4 дня (21, 22, 23, 24 мая). С 26 апреля 2021 ключевая ставка установлена на уровне 5%.

Компенсация = 43 500 руб. * 5%/150 * 4 дня = 58 рублей.

Зачастую работодатель идет навстречу работнику, когда тот экстренно просит предоставить отпуск, при этом обе стороны понимают, что правило выплаты отпускных за 3 дня до начала отдыха соблюдено не будет. Например, сотрудник в понедельник 24 мая 2021 пишет заявление на отпуск со вторника 25 мая.

Такая ситуация не освобождает работодателя от обязанности выплатить компенсацию помимо самих отпускных. Но расчет дней задержки будет начинаться со дня предоставления работником заявления. То есть, если выплата пройдет 25 мая, то задержка составит 1 день.

Работодатель вправе выплачивать компенсацию в большем размере. Разработанный в компании порядок расчета компенсации за нарушение сроков выплаты отпускных (зарплаты, расчетов при увольнении и т. д.) отражается в коллдоговоре, трудовом договоре и иных внутренних документах работодателя.

Порядок выплаты компенсации

Причинами несвоевременной выплаты отпускных могут быть:

- умышленная задержка;

- отсутствие средств у компании;

- если работник поздно написал заявление на внеплановый отпуск;

- технический сбой;

- изменение в режиме работы банка (если ведется зарплатный проект) и т. д.

Чтобы выплатить сотруднику компенсацию за невовремя выплаченные отпускные, никаких заявлений не требуется. Как правило сумма компенсации незначительна, поэтому добровольная выплата подтвердит добросовестность работодателя и должностного лица.

Налогообложение компенсации за задержку отпускных

Нужно ли удерживать НДФЛ с компенсации за задержку выплаты отпускных? Нет, не нужно. Компенсационные выплаты не подлежат обложению подоходным налогом (п. 3 ст. 217 НК РФ, Письмо ФНС от 04.06.2013 № ЕД-4-3/10209, Письмо Минфина от 23.01.2013 № 03-04-05/4-54.

А вот страховые взносы на компенсацию просрочки выплаты отпускных работодатель начислить обязан, так как объектом обложения страхвзносами являются все выплаты в пользу работников. (письма Минфина от 06.03.2019 № 03-15-05/14477, от 24.09.2018 № 03-15-05/68049.

А Письмо Минфина от 31.10.2011 № 03-03-06/2/164 поясняет, что для целей налога на прибыль компенсацию за несвоевременно выплаченные отпускные учитывать в расходах нельзя, так она не отвечает условиям, установленным ст. 255 НК РФ и, соответственно, не может быть отнесена к расходам на оплату труда.

Подводим итоги

- Компенсация за задержку выплаты отпускных рассчитывается как несвоевременно выплаченная сумма, умноженная на 1/150 ключевой ставки ЦБ РФ за каждый день просрочки.

- Отсчет дней необходимо вести с даты, следующей за крайним днем выплаты отпускных в соответствии с ТК РФ.

- Подоходным налогом компенсация за задержку выплаты не облагается, но на нее начисляют страховые взносы.

- В состав расходов по налогу на прибыль компенсационную выплату за задержку включать неправомерно.

Понравилась статья? Поделитесь ссылкой с друзьями:

Выполняется ли индексация отпускных при повышении оклада?

- Что относится к повышению заработной платы?

- Каков порядок индексации заработной платы?

- Нужно ли осуществлять индексацию отпускных?

- Как осуществляется индексация отпускных?

- Порядок индексации отпускных: примеры

- Можно ли привлечь работодателя к ответственности, если индексация не проводилась?

- Итоги

Что относится к повышению заработной платы?

Повышение заработной платы — обычная процедура, осуществляемая работодателями. При этом такое повышение может быть осуществлено разными методами:

- путем индексации;

- увеличением оклада.

Несмотря на то что указанные методы схожи по своему результату, природа их различна по сути. Индексация является гарантией, предусматриваемой на государственном уровне (ст. 130, 134 ТК РФ). Повышение же оклада носит добровольный характер.

Более подробно различия данных процедур рассмотрены ниже:

Критерий

Индексация

Повышение оклада

Распространяется на всех сотрудников

Действует не на всех сотрудников

Влияние роста цен

Регулируется на государственном уровне

Увеличение зарплаты в виде индексации должно применяться всеми работодателями. При этом одним из условий использования такого повышения является наличие упоминания об этом в коллективном договоре или ином локальном нормативном акте предприятия (определение КС РФ от 19.11.2015 № 2618-О, письмо Роструда от 19.04.2010 № 1073-6-1). Помимо этого, в компетенции каждого работодателя — возможность самостоятельного установления правил индексации, а также определение самого коэффициента индексации.

Коэффициент индексации (КИ) определяется следующим способом:

КИ = Оклад после индексации / Оклад до индексации

ОБРАТИТЕ ВНИМАНИЕ! Так как индексация — государственная мера для приведения в соответствие получаемых гражданами доходов и уровня текущих рыночных цен, величину КИ, предусмотренного работодателем, рекомендуется соотносить с уровнем инфляции для конкретного региона или страны (определение Санкт-Петербургского городского суда от 21.03.2011 № 3866).

При этом на КИ необходимо корректировать также средний заработок (СЗ). Отметим, что СЗ следует корректировать в случае изменения самой платы за труд (окладов и тарифных ставок). Если увеличился размер иных выплат, например компенсационных или стимулирующих, необходимости корректировки СЗ это за собой не влечет (п. 16 Положения об особенностях порядка исчисления средней заработной платы, утв. постановлением Правительства РФ от 24.12.2007 № 922, далее — Положение).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы проиндексировали средний заработок при расчет отпускных. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Каков порядок индексации заработной платы?

Все изменения условий труда в обязательном порядке должны быть закреплены в трудовом контракте сотрудника. В связи с чем при индексации заработка работодателю непременно следует заключить с работником дополнительное соглашение к трудовому контракту с указанием обновившейся величины платы за труд. При этом важно сделать ссылку на положение локального акта, в соответствии с которым произошло изменение оплаты труда (ст. 134 ТК РФ).

Как правильно индексировать заработную плату, см. здесь.

Нужно ли осуществлять индексацию отпускных?

В связи с тем, что расчет отпускных зависит от размера СЗ, произведенная в организации индексация влияет на размер отпускных.

СЗ для целей ТК РФ определяется в соответствии со ст. 139 ТК и Положением.

Согласно п. 16 Положения увеличение СЗ работника производится при повышении тарифных ставок, окладов (должностных окладов), денежного вознаграждения в организации (филиале, структурном подразделении). Из положений данной нормы вытекает, что индексация СЗ производится, если повышение коснулось всех сотрудников компании. Если же такое повышение не осуществлено в отношении хотя бы одного сотрудника, то СЗ не индексируется. Обоснование данного вывода можно найти в письмах Минздравсоцразвития России от 30.01.2009 № 22-2-176 и Роструда от 31.10.2008 № 5920-ТЗ. Таким образом, на индексацию отпускных влияет тот факт, был увеличен СЗ или нет.

Как осуществляется индексация отпускных?

Индексация отпускных зависит от следующих факторов:

- Если увеличение оклада произошло в период, который используется для расчета отпускных, то СЗ необходимо корректировать на КИ за весь расчетный период.

- Если рост пришелся на период, который не попадает в расчет по отпускным, но предшествует отпуску, то индексировать СЗ нужно за расчетный период.

- В случае, когда повышение окладов пришлось на дни отпуска, СЗ корректируется с даты увеличения оклада.

Для индексации отпускных необходимо воспользоваться КИ, рассчитанным по вышеприведенной формуле.

Отметим, что расчетный период для определения СЗ по отпускным равен 12 месяцам, предшествующим дате начала отпуска.

Порядок индексации отпускных: примеры

Рассмотрим на примерах, как индексируются отпускные в зависимости от периода индексации.

С 1 июня 2021 года Маркова Т. В. находилась в отпуске 14 дней. В течение расчетного периода, с 1 июня 2020 года по 31 мая 2021 года, заработная плата сотрудницы была проиндексирована с 20 000 до 25 000 руб. Дата индексации приходится на ноябрь 2020 года. Расчетный период Марковой был отработан полностью. Премий и других выплат она не получала.

Для вычисления размера отпускных необходимо определить СЗ. Для этого следует рассчитать КИ:

КИ = 25 000 / 20 000 =1,25

Для определения размера СЗ необходимо поделить расчетный период на 2 части: первая часть, предшествующая повышению, составила 5 месяцев, с июня по октябрь 2020 года; вторая, с ноября 2020-го по май 2021 года, — 7 месяцев. В связи с тем, что индексация состоялась в расчетном периоде, индексировать СЗ для расчета отпускных следует с начала расчетного периода. Таким образом, формула должна содержать отражение индексации за 5 месяцев (20 000 × 1,25 × 5) и расчет СЗ с учетом нового оклада (25 000 × 7).

СЗ = (20 000 × 1,25 × 5 + 25 000 × 7) / (29,3 × 12) = 853,25 руб.

Сумма отпускных составит: 853,25 × 14 = 11 945,50 руб.

Пушков А. А. находился в отпуске с 17 по 26 мая 2021 года. В период с 17 мая 2020 года по 16 мая 2021 года сотрудник в отпуске не был. СЗ сотрудника в данный период составлял 759 руб. 22 мая в организации была произведена индексация оплаты труда на 5%.

Размер отпускных в связи с индексацией необходимо пересчитать начиная с 22 мая.

Для расчета размера отпускных определим, сколько дней пришлось на отпуск до индексации и после индексации: с 17 по 21 мая включительно — 5 дней, с 22 мая по 26 мая — 5 дней. При этом для расчета отпускных за первые 5 дней коэффициент индексации применяться не будет, за оставшуюся часть отпуска необходимо использовать коэффициент 1,05.

Таким образом, размер отпускных за весь период отпуска составит:

То есть сотруднику будут пересчитаны отпускные с момента проведения индексации.

С помощью вышеуказанных примеров можно еще раз убедиться в том, что правила, которыми следует руководствоваться при индексации отпускных, зависят прежде всего от момента, когда произведена индексация зарплаты: до даты начисления соответствующих выплат или после.

Индексировать ли средний заработок, если зарплату повысили не всем сотрудникам подразделения? Ответ на этот вопрос есть в КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Можно ли привлечь работодателя к ответственности, если индексация не проводилась?

Некоторые работодатели, чтобы не увеличивать расходы организации, не хотят индексировать зарплату. Однако такая экономия может повлечь за собой применение к работодателю административной ответственности:

- При наличии в локальном документе информации об индексации заработной платы, но фактическом отсутствии такой процедуры на работодателя налагается штраф в размере от 3000 до 5000 руб. (ст. 5.31 КоАП РФ).

- При одновременном отсутствии сведений об индексации в локальных документах и самой индексации предусмотрен штраф для работодателя-юрлица от 30 000 до 50 000 руб., для должностных лиц и ИП — от 1000 до 5000 руб. (ч. 1 ст. 5.27 КоАП РФ).

Это не единственные расходы, которые может понести работодатель в связи с отсутствием индексации. Если сотрудник, чьи интересы ущемлены ее непроведением, обратится в суд, то работодателю в случае положительного исхода придется выплатить недополученную зарплату за все периоды нарушения закона. А сумма такой выплаты будет получена путем расчета разницы между проиндексированной зарплатой и фактически выплаченной (определение Приморского краевого суда от 20.08.2015 по делу № 33-7280/2015).

Отметим, что некоторые арбитры занимают сторону работодателя и считают, что индексация зарплаты не является его обязанностью (апелляционное определение Судебной коллегии по гражданским делам Верховного суда Республики Мордовия от 30.04.2015 по делу № 33-918/2015).

Вместе с тем существует ряд уважительных причин, позволяющих не осуществлять индексацию. К ним можно отнести:

- тяжелое финансовое положение работодателя (апелляционное определение Костромского областного суда от 26.05.2014 № 33-797/2014);

- хороший уровень окладов сотрудников, не требующий повышения (апелляционное определение Омского областного суда от 25.11.2015 № 33-8541/2015).

Итоги

Не каждый работодатель готов произвести индексацию заработной платы, несмотря на то что этого требует закон. Однако если на предприятии все же принято решение о такой индексации, важно соблюсти все необходимые процедуры для корректного расчета выплат, на которые влияет такое изменение заработной платы.

Как рассчитать компенсацию за отпуск при увольнении

Этот материал обновлен 09.02.2021.

При увольнении работодатель выплачивает сотруднику зарплату и компенсацию за неиспользованный отпуск. В интернете много сайтов с калькуляторами, но мы расскажем, как проверить расчеты кадровика и какие есть варианты получить больше отпускных.

Как рассчитать неиспользованный отпуск при увольнении

Стандартный оплачиваемый отпуск — 28 календарных дней в год. За каждый отработанный месяц работнику положена компенсация в размере 2,33 дня оплачиваемого отпуска. Чтобы посчитать, сколько неиспользованных дней у сотрудника, нужно знать стаж — разницу между датой приема на работу и датой увольнения. Из стажа вычитают количество календарных дней отпуска, которые работник уже использовал.

На расчет компенсации за неиспользованный отпуск при увольнении влияют дни без содержания. Если работник ходил в отпуск без содержания более чем на 14 календарных дней за год, при расчете компенсации из стажа вычтут превышение — количество дней свыше 14.

Еще из стажа вычитают все дни, когда сотрудник отсутствовал на работе без уважительных причин, был отстранен от работы или находился в декрете.

Чтобы правильно посчитать количество дней неиспользованного отпуска для расчета компенсации, можно взять у кадровика информацию обо всех ваших отпусках и отстранениях. Если какие-то даты вызывают сомнения, попросите показать вам ваши заявления на отпуск и приказы. Срок хранения приказов об отпусках без содержания, по уходу за ребенком и дисциплинарных взысканиях — 75 лет, о ежегодных отпусках — пять лет.

Расчет среднего дневного заработка

Чтобы посчитать компенсацию за неиспользованный отпуск при увольнении работника, кадровики умножают неиспользованные дни на среднедневной заработок за последние 12 календарных месяцев работы.

Чтобы вычислить средний дневной заработок, сумму начисленной заработной платы и других выплат за последние 12 месяцев делят на 12 и на 29,3 — это среднемесячное число календарных дней. 29,3 — законодательно установленная константа. Если в течение последнего года работник отдыхал или был на больничном, то сумму зарплаты делят не на 12, а на сумму полных отработанных месяцев, умноженных на 29,3, и количества дней в неполных месяцах.

При этом учитываются зарплата, районный коэффициент, надбавки и доплаты к окладам, оплата работы в выходные дни, премии и другие выплаты, предусмотренные трудовым договором или локальными нормативными актами работодателя, например положением о премировании.

Премии включают в расчет компенсации полностью или частично — в зависимости от вида премии и периода, за который она начислена.

Например, премию за проект, который длился полтора года, зачтут при расчете компенсации частично, а премию за выполнение плана продаж два месяца назад — полностью.

Компенсации обедов, оплаты спортзала или расходов на проезд, материальную помощь и другие выплаты социального характера в этот расчет не включают.

Для расчета среднедневного заработка из расчетного периода исключают время и начисленные за это время суммы, если сотрудник освобождался от работы с полным или частичным сохранением заработной платы или без оплаты. Например, находился в отпуске, в том числе без содержания, или на больничном. Выплаты за такие периоды при расчете компенсации не учитывают, дни неполного месяца считают так: 29,3 делят на количество дней в соответствующем месяце и умножают на разницу между количеством дней в месяце и количеством дней, когда работник отсутствовал. Если работник в марте брал отпуск на неделю, кадровик в расчете компенсации учтет 22,68 дня, а не 31:

29,3 / 31 × (31 − 7) = 22,68.

Если работник отработал менее года, то в расчете компенсации за неиспользованный отпуск при увольнении учитывается фактически отработанное время и все выплаты за этот период, за исключением перечисленных выше.

Как получить больше отпускных при увольнении

При расчете неиспользованных дней стаж работника округляют до месяцев. Если в неполном месяце сотрудник проработал до увольнения меньше половины, округляют в меньшую сторону; если половину или больше — в большую. То есть можно проработать 10,5 месяца, а компенсацию отпускных получить как за 11.

Сотрудникам, которые проработали на одном месте больше 11 месяцев, но меньше года, положена компенсация за полный год. Если работник отработал более 5,5, но меньше 12 месяцев и организация-работодатель ликвидируется, при увольнении ему также должны начислить компенсацию за неиспользованные дни отпуска за целый год.

Как рассчитать компенсацию с учетом нерабочих дней в 2020 году

В связи с распространением коронавирусной инфекции (COVID-19) с 30 марта по 30 апреля, 6 — 8 мая, 24 июня и 1 июля 2020 года в Российской Федерации были установлены нерабочие дни с сохранением за работниками заработной платы.

Если сотрудник в эти дни не работал, их надо исключить из расчетного периода при расчете среднего дневного заработка для компенсации неиспользованного отпуска и не учитывать суммы, начисленные за это время. Но если работник в эти дни трудился, и в табеле учета рабочего времени эти дни оформлены как рабочие, тогда этот период и суммы выплат за него должны учитываться при исчислении среднего заработка.

Пример расчета компенсации за отпуск при увольнении

Например, Иван устроился на работу 10 августа 2017 года, решил уволиться 23 ноября 2019 года. За это время он отдыхал 25 календарных дней, а за последний год брал еще 17 дней отпуска без содержания.

Иван получает зарплату 100 000 Р в месяц. В феврале 2018 года ему выплатили премию ко Дню защитника Отечества 6000 Р , но она не предусмотрена локальными нормативными актами организации-работодателя. Еще Иван ежемесячно получает 1000 Р компенсации расходов за проезд.

Сначала посчитаем стаж: с 10 августа 2017 по 23 ноября 2019 года прошло 2 года, 3 месяца и 14 дней. Так как Иван взял без содержания за последний год больше 14 дней, превышение вычтут из стажа — это три дня. Итого стаж работника до увольнения: 2 года, 3 месяца и 11 дней.

Чтобы получить при увольнении больше отпускных, Иван должен проработать еще хотя бы 4 дня — тогда стаж составит 2 года, 3 месяца и 15 дней и его округлят в большую сторону. Тогда Ивану нужно уволиться не 23, а 27 ноября.

При увольнении за 28 месяцев стажа Ивану положено 65,24 дня отпуска. Вычитаем из них 25 дней, которые он уже отгулял, — осталось 40,24 неиспользованных дня. Десятые и сотые в таких расчетах не округляются.

Теперь посчитаем средний дневной заработок. Иван увольняется в ноябре — значит, расчетный период с ноября 2018 по октябрь 2019 года включительно. Если бы Иван за последний год ни разу не болел и у него остался полностью неиспользованный отпуск, расчет его среднего дневного заработка выглядел бы так:

(100 000 × 12) / 12 / 29,3 = 3412,97 Р .

Но Иван за последний год ходил в оплачиваемый отпуск на 25 дней в июне и брал 17 дней отдыха за свой счет в октябре — в этих месяцах будут учитываться дни за минусом отпуска.

Сначала посчитаем количество дней в каждом из неполных отработанных месяцев — июле и октябре: разделим 29,3 дня на количество календарных дней в месяце и умножим на количество календарных дней, приходящихся на отработанное в этом месяце время.

Июль: 29,3 / 31 × 6 = 5,67.

Октябрь: 29,3 / 31 × 14 = 13,23.

За предшествующий год Ивану начислили 1 057 114,62 Р зарплаты, выплатили премию к празднику 6000 Р , которая не учитывается в расчетах компенсации, так как не предусмотрена системой оплаты труда. Чтобы рассчитать средний дневной заработок Ивана, делим зарплату за год на сумму полных отработанных месяцев, умноженных на 29,3, и дней в неполных месяцах:

1 057 114,62 / (10 × 29,3 + 5,67 + 13,23) = 3389,27 Р .

Если Иван уволится, как и планировал, 23 ноября, компенсация за неиспользованный отпуск при увольнении составит 128 487,23 Р :

37,91 × 3389,27 = 128 487,23 Р .

Но он имеет право получить компенсацию за неиспользованный отпуск на восемь тысяч больше, если отложит увольнение до 27 ноября: