Как заполнить раздел 10 декларации по ндс

Декларация по НДС в 2021 году

В течение 2021 года сдать декларацию по НДС нужно четыре раза. Первым станет отчет за 4 квартал 2020 года — его надо сдать до 25 января. Все остальные отчеты идут за 2021 год, в том числе за первый квартал — до 26 апреля, за второй квартал — не позднее 26 июля, а за третий квартал — до 25 октября. Декларацию за 4 квартал подавайте уже в 2022 году — до 25 января. Декларация изменилась летом 2021 года — новая форма будет действовать с отчета за 3 квартал 2021 года. Расскажем, кто, когда и куда должен сдавать декларацию, чем грозит несдача документа, и дадим пример заполнения.

Кто и как сдает декларацию по НДС

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия. Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой.

Все плательщики налога на добавленную стоимость сдают эту декларацию. Также ее сдают импортеры, неплательщики НДС, которые в прошедшем квартале выставили счет-фактуру с НДС, и налоговые агенты, которые получили или выставили счета-фактуры как посредники, даже если они работают на спецрежимах.

Все эти категории сдают декларацию в электронном виде. Если сдать документ на бумаге, налоговая посчитает это равносильным несдаче декларации. На бумаге документ можно сдать только некоторым налоговым агентам (п. п. 3, 12 ст. 80, п. 5 ст. 174 НК РФ) .

Если в отчетном периоде вы не вели деятельность или у вас не возникало объектов налогообложения, декларацию все равно придется сдать, но уже в нулевой форме. Иногда вместо декларации по НДС можно сдать единую налоговую декларацию. Это возможно, если вы не вели деятельность в течение квартала, а на ваших счетах и в кассе не было движения денежных средств.

Куда и в какие сроки сдаем декларацию

Декларацию в общем случае сдают в течение 25 дней после завершения квартала. В 2021 году сроки сдачи таковы:

- за 4 квартал 2020 — до 25 января 2021;

- за 1 квартал 2021 — до 26 апреля;

- за 2 квартал 2021 — до 26 июля;

- за 3 квартал 2021 — до 25 октября.

Смещение дат связано с тем, что 25 число приходится на выходные дни. Например, отчет за 1 квартал 2021 надо сдать до 25 апреля включительно, но это воскресенье. Поэтому последним днем для сдачи становится понедельник.

Декларации направляют в налоговый орган по месту учета. Если у вас есть обособленные подразделения, декларацию вы должны представлять централизованно в ИФНС, в которой головная организация состоит на учете. Крупнейшие налогоплательщики подают декларацию в налоговый орган по месту учета в качестве крупнейшего налогоплательщика.

Ответственность за несдачу декларации

За опоздание со сдачей декларации налоговая может привлечь компанию или предпринимателя к ответственности. Прежде всего это штраф: его размер составит 5% от налога к уплате. Штраф назначается за каждый полный или неполный месяц, начиная с последнего срока сдачи декларации. Штраф не превысит 30% от суммы налога, но и не опустится ниже 1000 рублей.

То есть, за опоздание с декларацией вы заплатите 1000 рублей или больше. Скорее всего, штраф назначат даже при несвоевременной отправке нулевой декларациеи. Единого мнения по этому вопросу нет, но на практике налоговая штрафует за просрочку с “нулевкой”, а суды поддерживают ее. Хотя есть и противоположные решения судов, когда опоздавшие с «нулевкой» компании освобождаются от штрафов, — но их меньше.

Также ФНС может приостанавливать операции по банковским счетам за несдачу декларации спустя 20 рабочих дней после завершения сроков предоставления документа. Кроме того, налоговая за 14 дней до принятия решения о приостановлении операций по счетам уведомит об этом налогоплательщика.

С 1 июля у ИФНС появилось право признавать декларации непредставленными. Такое случится, если во время камеральной проверки выяснится одно из обстоятельств ( ст. 80 НК РФ) :

- подпись неуполномоченным лицом;

- подпись дисквалифицированного физлица;

- подпись умершего физлица;

- подпись лица, о котором есть отметка о недостоверности сведений;

- подпись лица, которое по данным ЕГРЮЛ прекратило существование;

- нарушение контрольных соотношений, утвержденных приказом ФНС от 25.05.2021 № ЕД-7-15/519@.

В этих случаях налоговая направит уведомление о том, что декларация считается непредставленной. При нарушении контрольных соотношений она сообщит не позднее следующего рабочего дня, а в других случаях — в течение пяти дней с момента выявления обстоятельств.

После получения уведомления о непредставленности из-за нарушения контрольных соотношений, у налогоплательщика есть пять дней для исправления ошибок. Если успеть в срок, налоговая посчитает, что вы отчитались в тот день, когда подали первую декларацию, признанную непредставленной — просрочки не будет.

Вычеты в декларации

Сдавайте декларацию по НДС с помощью веб-сервиса Контур.Бухгалтерия. Система сама сформирует декларацию на основе первичных документов и проверит ее перед отправкой.

Вычеты помогают уменьшить сумму налога. Есть несколько видов вычетов по НДС, они перечислены в ст. 171 НК РФ. Суммы НДС к вычету отражаются в строках 120-190 раздела 3 декларации по НДС. В строках 120-185 вычет распределяется по видам, а в строке 190 — подсчитывается общий вычет за квартал. Всего в декларации выделяется 9 видов вычетов. Их итоговую сумму вычитают из общей суммы исчисленного налога и таким образом определяют НДС к уплате или возмещению.

Безопасная доля вычетов НДС для отчетности за третий квартал изменилась. Если доля вычетов больше средней, есть риск попасть под наблюдение. Средняя доля вычетов по стране в 2020 году — 89 %. На практике многие налоговики ориентируются не на общероссийские, а на региональные показатели. Уточняйте их на сайте ФНС. Ничто не запрещает вам делать вычет большего размера, если для этого есть основания. Но если вычет у компании не соответствует средним вычетам по региону, инспекторы могут вызвать «на ковер» и назначать проверки — даже выездные.

Подробнее о расчете безопасной доли вычетов мы рассказывали в статье «Безопасная доля вычетов по НДС».

Что нового в 2021 году

ФНС внесла изменения в декларацию по НДС приказом от 26.03.2021 N ЕД-7-3/228@ . Новая форма начнет действовать с отчета за третий квартал 2021 года. Для большинства налогоплательщиков ничего важного не поменялось, но использовать новый бланк должны все. Изменения касаются запуска системы прослеживаемости товаров.

В декларации поменяли штрих-коды и уточнили разделы 8, 9, 10 и 11 — в них добавили строки для отражения операций с прослеживаемыми товарами. Суть изменений во всех разделах одна, отличаются только номера строк. Рассмотрим на примере раздела 8:

- убрали строку 150 для номера таможенной декларации;

- добавили строку 200 для регистрационного номера декларации на товары или регистрационного номера партии товара (РНПТ), подлежащего прослеживаемости;

- добавили строку 210 для кода единицы измерения прослеживаемого товара;

- добавили строку 220 для количества прослеживаемого товара в указанной единице измерения;

- добавили строку 230 для стоимости прослеживаемого товара, без НДС в рублях.

В разделе 9 добавили аналогичные строки 221-224, в раздел 10 — строки 220-250, и в раздел 11 — строки 210-240.

Из каких разделов состоит декларация

Декларация включает титульный лист и 12 разделов. Разберитесь, какие разделы нужно заполнить вам. Если заполнение декларации вызывает много вопросов и сложностей, обратитесь за помощью к опытному бухгалтеру или ведите учет в удобном бухгалтерском сервисе, который сформирует все отчеты и проверит их перед отправкой в налоговую и фонды. Это актуально для большинства плательщиков НДС и посредников, которые отправляют документ в налоговую только в электронном виде.

- титульный лист и 1 раздел заполняют все плательщики НДС;

- 2 раздел заполняют налоговые агенты отдельно на каждую компанию, по которой есть обязанности налогового агента;

- 3 раздел — для расчета налоговой базы и налога к уплате по ненулевым ставкам;

- 4, 5 и 6 разделы заполняют экспортеры;

- 7 раздел — для компаний, которые осуществляли необлагаемые НДС операции в предыдущем квартале;

- 8 раздел — это данные книги покупок, то есть данные о полученных счетах-фактурах;

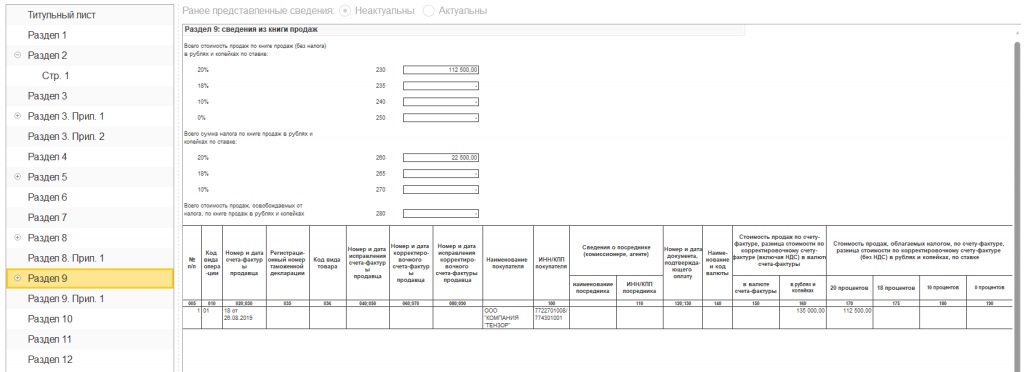

- 9 раздел — данные книги продаж, то есть данные о выставленных счетах-фактурах ;

- 10 раздел для посредников — нужно указать сведения из журнала учета выставленных счетов-фактур;

- 11 раздел для посредников — сведения из журнала учета полученных счетов-фактур;

- 12 раздел заполняют те, кто освобожден от НДС или совершает необлагаемые операции, например, упрощенцы и плательщики ЕНВД, которые выставляют счета-фактуры с НДС.

В общем случае в декларации заполняют титульный лист и разделы 1, 3, 8 и 9.

Инструкция по заполнению

Приведем образец заполнения декларации для ООО «Ромашка» — это микропредприятие с двумя сотрудниками на ОСНО, основная деятельность — оптовая торговля. Организация заполняет лишь часть разделов декларации:

- «Ромашка» не является налоговым агентом, поэтому не заполняет раздел 2;

- не применяет налоговую ставку 0%, поэтому не заполняет разделы 4, 5 и 6;

- не имеет дела с операциями, которые не подлежат налогообложению или проводятся вне территории России, также не вносит предоплату за поставку товаров с циклом изготовления больше полугода, поэтому не заполняет раздел 7;

- не является посредником и не получает освобождение от НДС.

Титульный лист

На титульном листе указываем ИНН и КПП, код налогового органа, отчетный год 2020 (2021) и отчетный период — «21» для 1 квартала, «22» для 2 квартала, «23» — для 3 квартала и «24» — для 4-го квартала. Название организации пишем полностью, указываем телефон, число листов в декларации и данные директора или предпринимателя.

С отчета за 4 квартал 2020 года с титульного листа удалили строку «Код вида экономической деятельности по классификатору ОКВЭД». Ничего особенного в этом нет, просто убрали дублирование данных. Налоговая и так знает виды деятельности компаний, ведь при регистрации их указывают в документах и заносят в ЕГРЮЛ/ЕГРИП. Указывать ОКВЭД больше не нужно.

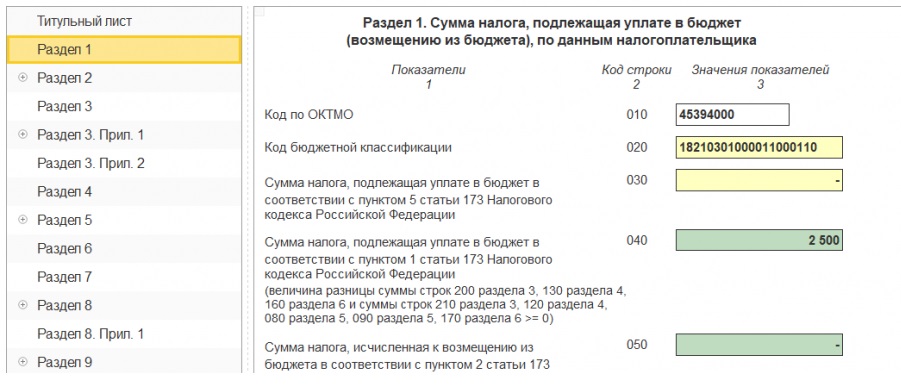

В разделе 1 указываем код ОКТМО и код бюджетной классификации. КБК зависит от вида операции, по которой уплачивается налог. Налог с реализации в России (в том числе для налоговых агентов) платят по КБК — 182 1 03 01000 01 1000 110.

В строке 030 указывают сумму налога поставщики на спецрежимах или освобожденные от НДС по ст. 145 НК РФ, если выставляют счета-фактуры с НДС. Эта сумма не включается в строки 040 и 050.

«Ромашка» указывает в строке 040 сумму налога к уплате, рассчитанную после сложения данных из раздела 3. Если бы вычет оказался больше начисленного налога, можно было бы заявить НДС к возмещению и отразить в строке 050.

Все остальные строка «Ромашка», как и многие другие плательщики НДС, не заполняет.

Раздел 3

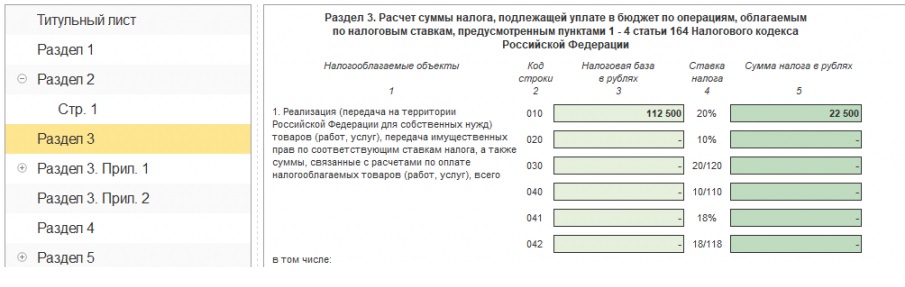

В разделе 3 делаем расчет суммы налога к уплате: вносим облагаемые по обычным и расчетным ставкам операции, а также указываем налоговые вычеты.

В строках 010-118 «Ромашка» указала начисленный НДС и налог к восстановлению. Налог уплачивается только по ставке 20 %. В расчет попала оплата за поставку 25 000 рублей и предоплата на сумму 29 500 рублей. Затем в строках 120-190 отражаются вычеты по налогу и в строках 200 или 210 указывается итоговый налог к уплате или возмещению (стр. 118 — стр. 190).

Разделы 8 и 9

Разделы 8 и 9 — это сведения из Книг покупок и продаж об операциях за квартал. Для формирования этих разделов Декларации компании придется установить бухгалтерскую программу или зарегистрироваться в веб-сервисе, потому что налогоплательщики, которые заполняют и сдают эти разделы в составе декларации, имеют право сдавать ее только в электронном виде.

Разделы 8 и 9 можно не включать в состав декларации, если в течение отчетного квартала вы не регистрировали в книге покупок или в книге продаж ни одного счета-фактуры.

Легко подготовьте и сдайте через интернет декларацию по НДС с помощью онлайн-сервиса Контур.Бухгалтерия. Декларация формируется автоматически на основе бухучета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первые 14 дней новые пользователи работают в сервисе бесплатно.

Как заполнить раздел 10 декларации по НДС

deklaraciya_nds.jpg

Похожие публикации

Разделы 10, 11 декларации по НДС называют «посредническими», поскольку формируют их лишь при ведении посреднических операций в интересах и за счет другого лица. Подобная деятельность оформляется агентскими соглашениями, договорами комиссии, поручения. Посредническими признаются и обязанности застройщика, а также экспедитора, если его доходом считается только посредническое вознаграждение (п. 5.1 ст. 174 НК РФ). Поговорим об особенностях формирования данных в разделе 10 налоговой отчетности.

Для кого актуальны разделы 10, 11 декларации по НДС

Обязаны заполнять эти разделы фирмы и бизнесмены – плательщики НДС, а также налоговые агенты, даже освобожденные от налогообложения или являющиеся неплательщиками НДС.

Комиссионерам и агентам – «упрощенцам» заполнять этот блок разделов не нужно. Они при выставлении/получении счетов-фактур (СФ) в деятельности посредника обязаны представлять в ИФНС журнал учета счетов-фактур (п. 5.2 ст. 174 НК РФ).

Какие данные аккумулирует раздел 10 декларации по НДС

10-й раздел необходимо формировать, если компания-посредник перевыставляет СФ. К примеру, если агент продает ТМЦ в интересах или по поручению заказчика, выступая от собственного лица, в этом разделе он обязан указать сумму реализации по СФ, переданному им приобретателю. Основой для формирования сведений в разделе 10-м является журнал учета выставленных СФ. А полученный от принципала (комитента) СФ на стоимость проданных ТМЦ, следует зафиксировать в разделе 11-м на базе сведений из журнала полученных СФ.

Таким образом, в разделе 10 аккумулируются сведения о выставленных СФ из первой части журнала, в разделе 11 – значения полученных СФ, зафиксированных во второй части журнала (кроме названия контрагентов).

Отметим, что в журнале учета счетов-фактур фиксируют лишь «транзитные» СФ, т.е. полученные/переданные/перевыставленные в связи с деятельностью посредника. Не стоит путать эти СФ с документами, выставляемыми заказчику на сумму вознаграждения от посреднической деятельности – они указываются в разделе 9, откуда попадают из книги продаж посредника, и речь о них в данной публикации не идет.

Заполнение декларации НДС: 10 раздел

Подробный порядок внесения информации в 10-й раздел отражен в разделе XII приказа ФНС № MMB-7-3/558 от 29.10.2014 (ред. 28.12.2018). В данный раздел включены строки с 001 по 210. В них размещают сведения из 1-й части журнала учета выставленных СФ.

В стр. 001 указывают признак актуальности ранее поданных сведений. Эта строка заполняется только при подаче «уточненки»: «0» указывают, если в декларации информации по разделу 10 раньше не было, либо она была ошибочной, «1» если данные достоверны.

В строке 005 фиксируют порядковый номер записи из гр. 1 журнала учета СФ. Строки 020-210 предназначены для отражения данных, внесенных в графы 3-9 и 11-19 журнала учета СФ.

Пример

Рассмотрим на примере, как формируются показатели для раздела 10 декларации по НДС. Допустим, ООО «Терра» (агент) реализовало партию товара покупателю — ООО «Лето» и действовало при этом в интересах заказчика — ООО «Дом».

ООО «Терра», указав себя продавцом, выставило СФ № 456 от 22.07.2019 для ООО «Лето» на сумму 120000 руб., зарегистрировав его в первой части журнала учета СФ и проинформировав заказчика (ООО «Дом») об отгрузке товара.

Заметим, что заказчик (комитент, принципал) обязан выставить СФ в адрес посредника на полную стоимость проданных товаров. Это правило должно исполняться даже в случаях, когда агентом из выручки удерживается сумма вознаграждения. Т.е. стоимостные значения в счете-фактуре ООО «Терра» и ООО «Дом» должны быть одинаковыми вне зависимости от особенностей оговоренных расчетов между ними.

ООО «Дом» выставил ООО «Терра» СФ № 123 от 22.07.2019 на сумму 120 000 руб., отразив его в книге продаж. Агент указал данные этого СФ во второй части журнала, а также заполнил графы 10-12 первой части, указав в них реквизиты заказчика, на самом деле являющегося продавцом, номер и дату выписанного им СФ.

ООО «Лето» зафиксировало полученный от агента СФ в книге покупок и заявило НДС по нему к вычету.

Представим, что другой посреднической деятельности компания «Терра» в отчетном периоде не вела. В итоге она отразила оборот счетов-фактур в журнале учета СФ за 3 квартал 2019 так:

Порядок заполнения декларации по НДС в 2021 году

Сдавать декларацию по НДС нужно в электронном виде независимо от численности работников. Лишь в исключительных случаях возможно представление декларации на бумаге (п. 5 ст. 174 НК РФ).

Срок отправки декларации — 25-е число месяца, следующего за отчетным кварталом.

НДС, начисленный за квартал, нужно перечислять равными частями в течение трех месяцев. Срок уплаты налога — до 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Если за I квартал 2020 года в бюджет нужно перечислить НДС в сумме 6 000 рублей, налогоплательщик должен сделать такие платежи:

- до 26.04.2021 — 2 000 рублей;

- до 25.05.2021 — 2 000 рублей;

- до 25.06.2021 — 2 000 рублей.

Некоторые организации перечисляют НДС одной суммой в первом месяце, следующем за отчетным кварталом, без разбивки на месяцы — это право налогоплательщика.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС России от 29.10.2014 № ММВ-7-3/558. Последняя редакция формы и указаний по заполнению была выполнена в соответствии с Приказом ФНС РФ от 19.08.2020 № ЕД-7—3/591@.

Образец заполнения декларации по НДС

Рассмотрим пример заполнения декларации по НДС за 1 квартал 2021 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 20 %.

За период январь — март 2021 года в обществе были проведены следующие операции:

- Приобретены канцтовары на сумму 1 500 рублей, в том числе НДС 250 рублей (счет-фактура № 1 от 02.03.2021).

- Продано оборудование на сумму 40 000 рублей, в том числе НДС 6 666,67 рубля (счет-фактура № 19 от 11.01.2021).

- Поступил счет-фактура № 5 от 12.11.2020 на сумму 5 600 рублей, в том числе НДС 933,33 рубля. Мебель по этому документу была принята к учету 12.02.2021. НК РФ позволяет взять НДС к вычету в течение трех лет после принятия товара учет (пп. 1.1. п. 1ст. 172 НК РФ).

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. Если показателей для какого-то из разделов нет, то его можно просто не включать в состав декларации.

В данном примере нужно заполнить также разделы 3, 8 и 9.

Титульный лист

На первом листе нужно указать данные, с которыми зарегистрирована организация: ИНН и КПП, название и т.п. Также на титульном листе нужно указать отчётный год и код налогового периода. Для первого квартала используйте код «21». Все коды перечислены в Приложении 3 к порядку заполнения декларации.

Раздел 1 декларации по НДС

В первом разделе нужно указать код по ОКТМО и верный КБК. На 2020 год для уплаты НДС актуален КБК 18210301000011000110.

По строке 040 укажите сумму НДС к уплате в бюджет. Перед этим необходимо заполнить прочие разделы, в том числе раздел 3, 4, 5 и 6. В нашем примере достаточно третьего раздела. Если возник НДС к возмещению, укажите его в строке 050.

Раздел 3

В этом разделе собираются все данные для расчета налога. В него включаются операции, облагаемые НДС по обычным и расчетным ставкам, а также вычеты.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период. Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5 соответствует сумме, отраженной по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

По строке 200 указывается налог, начисленный к уплате в бюджет.

Раздел 8 и раздел 9

Эти разделы добавили в декларацию, когда налогоплательщиков обязали представлять ФНС данные о счетах-фактурах, которые были выданы или получены.

Раздел 8 соответствует данным из книги покупок, а раздел 9 — данным из книги продаж.

В каждом из них нужно указать вид операции, номер и дату счета-фактуры.

Для раздела 8 дополнительно укажите номер и дату документа, подтверждающего уплату налога. Дополнительно укажите дату принятия товаров к учету. По строке 190 прописывается итоговый исчисленный НДС.

В разделе 9 по строкам 230 — 280 прописываются итоговые суммы реализации и налога по соответствующим ставкам.

Как проверить декларацию?

Если вы работаете в специализированной программе, декларация по НДС, скорее всего, заполняется автоматически на основании заведенных документов. Показатели декларации можно сверить с данными оборотно-сальдовой ведомости за отчетный период. Для проверки нужны обороты указанной ведомости.

В оборотно-сальдовой ведомости отражаются суммы по бухгалтерскому и налоговому учету. Для проверки декларации нам потребуются данные налогового учета.

Отправка декларации по НДС через Экстерн

Перед отправкой в ФНС загрузите свою декларацию в Контур.НДС+. Сервис проверит, заполнена ли она по формату, выполняются ли контрольные соотношения и правильно ли указаны коды вида операции. Кроме того, НДС+ найдет расхождения с контрагентами и поможет убедиться в их благонадежности.

Как заполнить раздел 4 декларации по НДС

Раздел 4 декларации по НДС — это блок, который заполняют экспортеры. Налогоплательщики вносят сведения в эту часть отчета, если ставка налогообложения составляет 0 %.

Кто и в каких случаях заполняет раздел 4

Отчетная декларация по НДС с 0 ставкой подается, если налогоплательщик реализует товары на экспорт. Экспортные операции облагаются налогом на добавленную стоимость по ставке 0 %. Но, чтобы получить льготы, следует направить в ИФНС пакет документов в течение 180 дней с момента начала экспортных таможенных процедур (п. 1 ч. 1 ст. 164 НК РФ). Перечень таких документов приведен в ст. 165 НК РФ.

Но сопроводительных документов недостаточно. На льготу влияет и вид товаров, которые налогоплательщик поставляет в другие государства:

- Вывоз несырьевой продукции позволяет оформить вычет по налогу на добавленную стоимость в том налоговом периоде, в котором производилась поставка (абз. 3 п. 3 ст. 172 НК). ИФНС предоставит льготу, не дожидаясь полного пакета подтвердительных документов. Этот вычет показывают в разделе 3 (письмо ФНС № СД-4-3/22102@ от 31.10.2017).

- Льготу для поставки сырья необходимо подтвердить полным пакетом документов из ст. 165. Полный список таких товаров приведен в ПП РФ № 466 от 18.04.2018.

Налог на добавленную стоимость, связанный с экспортными поставками сырья, отражают в специальных разделах декларации. Блок 4 заполняют по всем операциям вывоза, для которых подтверждены права на налогообложение по ставке 0 %. То есть, если налогоплательщик успел подать подтверждающие документы в течение 180 дней с момента вывоза (отгрузки) продукции, он показывает налоговый вычет и налогооблагаемую базу по нулевой ставке в разделе 4. Информацию отражают в отчете за период, на который выпадет дата сбора документации (письма Минфина № 03-07-08/4169 от 15.02.2013, № 03-07-08/41 от 16.02.2012).

А вот когда заполняется раздел 5 декларации по НДС — если налогоплательщик в текущем моменте получил права на вычет по документам, которые собрал раньше. Снова подавать обосновывающую документацию в ИФНС не требуется (п. 1 ст. 164 НК РФ).

В нормативах ФНС разъясняется, в каких случаях и как заполнить раздел 6 декларации по НДС, — если закончился 180-дневный срок, отведенный на сбор документации, а налогоплательщик подготовил не все бумаги. В такой ситуации на экспортные товары начисляют обычный (не льготный) налог на добавленную стоимость. Если в следующем налоговом периоде плательщик соберет все сопроводительные документы, то он вправе возместить доначисленный налог и отразить его в блоке 4 декларации.

Какие коды указывать в разделе 4

Действующий бланк и правила формирования отчетности по налогу на добавленную стоимость утверждены приказом ФНС № ММВ-7-3/558@ от 29.10.2014. В этом же нормативе приводится и порядок заполнения раздела 4 декларации по НДС — в главе IX приказа № ММВ-7-3/558@.

Если плательщик проставляет НДС 0 в декларации по НДС и отражает в отчете экспортную деятельность, ему необходимо указать коды таких операций. Перечень кодов закреплен в приложении № 1 к порядку заполнения отчетности по налогу на добавленную стоимость № ММВ-7-3/558@.

Кодировка для операций, облагаемых по нулевой ставке, указана в части 3 приложения № 1. Вот основные коды:

- 1011410 — продажа несырьевых товаров, которые вывезли в таможенной процедуре экспорта;

- 1011411 — реализация несырьевых товаров, которые поместили под таможенную процедуру в свободной зоне;

- 1011422 — продажа сырья, которое вывезли в таможенной процедуре экспорта;

- 1011423 — реализация сырья, которое поместили под таможенную процедуру в свободной зоне;

- 1011427 — продажа сырья на территории стран ЕАЭС.

Как заполнить раздел 4

Порядок подготовки отчетности по НДС закреплен в приказе № ММВ-7-3/558@. Приведем пошаговую инструкцию по заполнению раздела 4 декларации по НДС для экспортеров, которые своевременно подтвердили права на льготную ставку в 0 %:

Шаг 1. В строке 010 указываем код экспортной операции из приложения № 1 к приказу № ММВ-7-3/558@.

Шаг 2. В поле 020 прописываем налоговую базу за истекший период — по операциям с нулевым налогообложением с документально подтвержденной льготой.

Шаг 3. В строке 030 раздела 4 декларации по НДС фиксируем налоговые вычеты по всем экспортным процедурам, по которым плательщик подтвердил ставку в 0 %.

Шаг 4. В поле 040 отражаем сумму налога на добавленную стоимость, который ранее начислили по полной ставке из-за неполного пакета документов.

Шаг 5. В строке 050 показываем величину НДС, ранее принятую к вычету и подлежащую восстановлению.

Шаг 6. В строках 060–080 указываем сведения по возврату экспортного товара (если такой возврат производился) по подтвержденной ставке в 0 %.

Шаг 7. В полях 090–110 отражаем сведения об измененных ценах на товары, экспортированные с обоснованной льготной ставкой 0 %.

Шаг 8. В строке 120 вносим сумму налога на добавленную стоимость к возмещению.

Шаг 9. В поле 130 подводим итог по НДС, начисленному к уплате.

Пример заполнения раздела 4 декларации по НДС в 2021 году:

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Налоговая декларация по НДС

Несдача / нарушение сроков предоставления декларации по НДС может иметь негативные последствия для хозяйствующего субъекта в виде применения к нему взысканий / санкций и / или блокировки расчётного счёта.

Как заполнить декларацию по НДС без ошибок в процессе подготовки, кто составляет декларацию по НДС, какие сроки регламентированы для предоставления и куда её надо сдать, какие последствия ожидают плательщиков, которые налоговую отчетность НДС не сдадут либо сделают это несвоевременно – проанализируем сегодня.

Кто готовит и подает отчет по НДС

29 октября 2014 г. ФНС утвердила форму декларации НДС (приказ NoММВ-7-3/[email protected], по тексту — ФНС-Приказ). Заполняя отчет руководствуются последними изменениями в указанный акт, действующими с 24 февраля 2020 г. (ММВ-7-3/[email protected]). Образец заполнения декларации по НДС доступен на специализированных бухресурсах.

Налоговая декларация по НДС подготавливается:

- юрлицами и физлицами-ИП, которые обязаны платить НДС согласно НК РФ. В эту же категорию отнесены не освобожденные от налога субъекты, которые применяют Единый сельскохозналог (ЕСХН);

- юрлицами и физлицами-ИП, находящимися на налоговых спецрежимах УСН или ЕНВД («упрощенцы», «ЕНВДшники»), которые однако выписывают клиентам счет-фактуры (далее — СФ) с отдельно обозначенными суммами налога.

Кто еще составляет налоговую декларацию по НДС: субъекты со статусом агентов по НДС, в т.ч. и пребывающие на спецрежимах.

Кто еще составляет налоговую декларацию по НДС: субъекты со статусом агентов по НДС, в т.ч. и пребывающие на спецрежимах.

Пример заполнения декларации по НДС, размещенный на специализированных ресурсах, поможет правильно заполнить отчет и избежать негативных последствий в виде штрафных санкций со стороны НИ.

Если субъект не занимался хозяйственной деятельностью, налоговую декларацию по налогу на добавленную стоимость сдавать придется все равно: отсутствие хозопераций — это не повод «пропустить» отчет. Такой субъект хозяйствования готовит и сдает декларацию-нулевку НДС.

Перед началом следует посмотреть образец заполнения такой декларации НДС. Титульник и 1-й раздел обязательны к заполнению всегда. Графы этого раздела, касающиеся сумм НДС, которые рассчитаны к перечислению в госбюджет / возмещению из госбюджета, заполняют прочерками. Рекомендовано внимательно изучить пример заполнения декларации НДС, если бухгалтер впервые оформляет этот отчет.

Образец декларации по НДС доступен на сайте «Формы и бланки» или других сайтах, оказывающих профессиональную и правовую помощь субъектам хозяйствования в процессе подготовки отечности. КНД декларации по НДС 1151001.

Сроки подачи декларации по НДС

Декларацию по налогу на добавленную стоимость субъект подает в территориальную НИ, за которой он «закреплен» согласно месту расположения. Срок, до которого можно сдать отчет по НДС — 25-ое число месяца, наступающего за отчетным кварталом. Так, например, отчёт за II-й кв. сдают не позднее 25.07, срок подачи отчета за IV-й кв.– 25.01.

Декларацию по НДС за I-й кв. 2020 г. нужно успеть сдать до 25.04.2020 г. Так как это суббота, срок сдачи переносится на первый рабочий день – 27 апреля (пн).

Сдать отчет налоговой можно исключительно в электронной форме. Это требование распространяется на всех субъектов-плательщиков НДС независимо от того, сколько человек числится в штате. Исключение действует для налоговых агентов, которые не должны платить НДС, но не освобождены от сдачи отчёта.

Образец заполнения декларации по НДС предлагают скачать многочисленные сайты, специализирующиеся на предоставлении бухгалтерских консультаций. Далее о том, как заполнять декларацию по НДС.

Декларация по НДС: как заполнить

Форма декларации по НДС несколько раз претерпевала изменения. Действующая на сегодня редакция новой декларации по НДС утверждена 20 ноября 2019 г. (приказ ФНС N ММВ-7-3/[email protected]). Как пошагово заполнять налоговую декларацию по НДС — дальше.

Как заполняется декларация по НДС: рекомендации

- декларация по НДС — это документ установленной законом формы (код отчетности 1151001), поэтому для заполнения используют только утверждённый образец декларации по НДС;

- если отчет по НДС сдается в бумажном варианте, его заполняют шариковой ручкой или на ПК. В каждой строке находится один параметр. Если ячейка не содержит данных, ставят прочерк;

- суммы округляются и фиксируются в целых рублях;

- текст от руки вносится в отчетность печатным шрифтом;

- во время заполнения декларации НДС на компьютере пользуются 16-18 шрифтом.

Подготовка остальных, предусмотренных структурой документа разделов декларации по НДС осуществляется только, если это установлено законом для того или иного субъекта. Листы, которые не будут заполнены в ходе подготовки отчета к сдаче, в налоговую декларацию НДС не вкладывают.

Соответствующие разделы декларации НДС не нужно включать в итоговый отчёт, если операции, которые должны быть туда внесены, субъект хозяйствования в отчетном квартале не проводил. Дальше рассмотрим более детально, как сделать декларацию по НДС.

Титульный (головной) лист декларации по НДС

Заполнение декларации по НДС стоит начать с подготовки «титульника». Здесь указываются регистрационные данные субъекта хозяйствования. Информационные поля содержат названия, которые дают специалисту четкое понимание того, какие именно данные надо внести.

Коды, требуемые для подготовки формы декларации по НДС, урегулированы ФНС-Приказом (Приложении No3). Образец заполнения налоговой декларации по налогу на добавленную стоимость стоит принимать во внимание, если он размещен на специализированном ресурсе.

Разделы налоговой декларации по НДС

Предусмотрен, кроме прочего, для внесения финального размера налога, который нужно будет уплатить по результатам хоздеятельности в отчетном периоде. Заполнение полей налоговой декларации по НДС нужно выполнять так (поле:данные):

- 010: вписать код по ОКТМО;

- 020: вписать код КБК по товарам / работам / услугам, продажа которых осуществляется в России;

- 030: размер налога, рассчитанный к уплате согл. п. 5 ст. 173 НК России. Сюда вносят информацию субъекты, реализующие не облагаемый НДС товар либо те, кто освобожден от его уплаты. Поле подлежит заполнению, если указанные субъекты выписали СФ и выделили в нем сумму НДС. Данные указанной строки не включаются в расчёт строк 040 и 050;

- 040: финальная сумма налога, требуемая к уплате в госбюджет по итогам осуществленных за истекший период операций;

- 050: объем НДС, который необходимо возместить из госбюджета.

О том, как заполнить прочие блоки декларации НДС — дальше.

Данная часть декларации касается налоговых агентов по НДС. Её заполняют тогда, когда проведенная с контрагентом-поставщиком операция должна облагаться налогом, при этом такой контрагент не является плательщиком данного налога.

При составлении декларации по НДС рассматриваемый раздел необходимо заполнить на каждого такого поставщика, по отношению к которому субъект хозяйствования, заполняющий декларацию, является налоговым агентом.

Это главный раздел декларации. Здесь находят отражение начисления НДС по самым распространённым операциям. Чтобы не допустить искажения данных, необходимо знать, как правильно заполнить декларацию НДС.

Действуют следующие правила заполнения раздела 3 декларации по НДС (поле: данные):

— 010-042: сюда вносится база налогообложения и сумы налога по указанным ставкам. Здесь не перечисляются:

* хозоперации, не подлежащие налогообложению (освобожденные);

* хозоперации по ставке 0%;

* НДС с предоплат, зачисленных от контрагентов-покупателей;

— 043: здесь указывается сумма НДС по операциям по предоставлению международных транспортно-экспедиционных услуг. Подлежит заполнению перевозчиками и экспедиторами, подавшими заявки об отказе от применения нулевой ставки;

— 070: проставляются суммы полученных предоплат в счёт будущих поставок;

— 080: указываются суммы предусмотренного к восстановлению НДС;

— 118: вносится общий размер начисленного налога с учётом восстановленных сумм;

— 190-210: общий объем налогов, которые необходимо вычесть / уплатить / возместить.

Эти блоки налоговой декларации на добавленную стоимость отображают хозоперации, осуществленные предприятием / ИП за отчетный период, которые сопровождались получением / выдачей СФ.

Заполнение этих составляющих декларации по НДС предполагает перенесение данных из:

— журнала учёта СФ;

— книг продаж / покупок.

В структуру раздела 8 налоговой декларации по НДС входит 3 страницы. Сюда в разрезе СФ, по которым указан вычет, переносят информацию, содержащуюся в книге покупок.

В 9-м разделе указывают сведения, содержащиеся в книге продаж.

Согласно инструкции по заполнению декларации по НДС, дополнения к 8-му и 9-му разделам формируются только тогда, когда специалист допустил ошибки в предыдущих отчетах, а обнаруженные ранее допущенные неточности влияют на размер расчетной суммы налога в отчётном периоде.

Подготовка отчета по НДС в режиме онлайн

Сайты создателей программного обеспечения для бухгалтерии (бухгалтерские софты) предлагают сервис онлайн заполнения декларации по НДС. Некоторые сервисы дают бесплатный доступ, на некоторых — это платная услуга (до 1000 руб.). Пример заполнения декларации по НДС доступен на специализированных сайтах по бухучету.

Для отправки налоговой отчетности НДС посредством Internet сначала необходимо выгрузить данные в регламентируемый НС формат XML. Далее их объединяют в один архив и отправляют в НИ.

Последствия несвоевременной сдачи НДС декларации

Налоговая декларация по НДС — это обязательная форма отчетности налогоплательщика. Налоговую декларацию по НДС составляют и подают органам НИ в предусмотренные законом сроки. Налоговики рекомендует предоставить декларацию на НДС заблаговременно – за 5-10 дней до предусмотренного срока.

Подача отчёта с опозданием чревата для налогоплательщика наложением взыскания в виде штрафа 5 % от размера налога. Он удерживается за каждый месяц просрочки вплоть до момента предоставления отчета.

Даже если были не предоставлены «0-ые» декларации НДС, штраф все равно придётся заплатить — минимально 1000 руб. Верхняя граница — 30 % от расчётной суммы налога.

Применить к нарушителю наказание в виде блокировки банковского счёта могут в случае, когда просрочка подачи заполненной, но не предоставленной декларации по НДС составила 10 и более дней.

.PNG)