Заявление на расторжения договора страхования в совкомбанке

Отказ от страховки после получения кредита в Cовкомбанке

Часто при оформлении кредита банк навязывает услугу страхования, а при отказе от неё может отклонить заявку. При этом коммерческая организация на законных основаниях имеет право не оглашать причину отказа в кредитовании.

В настоящем обзоре Вы сможете детально узнать о том, как правильно произвести в ПАО “Совкомбанк” отказ от страховки после взятия кредита, и о сроках подачи документов.

Условия по взятию программы страхования

По каждому кредитному продукту разработано добровольное страхование:

- При потребительском кредитовании защищаются риски, связанные с жизнью и здоровьем заёмщика.

- По автокредиту необходимо застраховать транспортное средство по программе КАСКО.

- В случае получения ипотеки, заёмщик оформляет следующие виды страховок: титульное, объекта недвижимости, жизни и здоровья.

Страховку можно оформить в одной из страховых компаний, входящих в партнёрскую сеть банка:

- АО “АльфаСтрахование”.

- ООО “Согласие-Вита”.

- ООО “Капитал Лайф Страхование Жизни”.

- САО “ВСК”.

- ООО “СК Кадиф”.

- АО “МетЛайф”.

Справка! Если Вам не подошли условия по автострахованию, то Вы имеете право застраховаться по программе КАСКО в иной СК, законно зарегистрированной и обладающей лицензией.

Согласно законодательству РФ, существуют два вида страховок: индивидуальная и коллективная. Последняя отличается тем, что договор заключается между тремя сторонами:

- Страховая компания, выступающая в качестве страховщика.

- Банк, являющийся страхователем и выгодоприобретателем одновременно, и заключающий договор коллективного страхования, в который может по своей инициативе подключать физических лиц.

- Клиент, выступающий в качестве застрахованного лица.

Именно такой вид страховки действует практически по всем продуктам Совкомбанка.

Страховые программы, заключённые по банковским продуктам, отличаются следующими пунктами:

- Срок действия программы точно совпадает со сроком кредита, либо заключается договор на год с возможностью пролонгирования.

- Страховая сумма точно совпадает с обязательствами заёмщика.

- Выгодоприобретателем указан банк.

- Обязательное включение таких рисков, как инвалидность, смерть, несчастный случай или болезнь.

Оформление страховки происходит во время подписания кредитного договора. Внимательно ознакомьтесь со всеми условиями, и если возникают вопросы, то сразу же задавайте их специалисту.

Можно ли отказаться от страховки по закону?

До момента интереса антимонопольной комиссии к фактам навязывания страховых продуктов банки ставили в зависимость вероятность получения кре дита и подписание договора страхования. Сегодня это запрещено законодательно, и у заёмщика есть возможность самостоятельно выбрать любую другую СК, с которой он заключит договор.

Некоторые задаются вопросом о том, можно ли в Совкомбанке отказаться от страховки до оформления кредитного договора? Согласно Указаниям ЦБ РФ №3854-У, навязывание страховки запрещено. Но это правило относится не ко всем продуктам кредитования, исключения описаны в п.4 настоящего Указания , и в нём перечислены следующие направления:

- Обязательное медстрахование граждан, приехавших из-за рубежа и осуществляющих трудовую деятельность на территории РФ.

- Страхование россиян, находящихся за пределами России , включающее в себя медицинские услуги, возврат тела (останков) при наступлении летального исхода за рубежом.

- Страхование лиц, трудовая деятельность которых предусматривает допуск к выполнению профработ.

- Страхование по программе КАСКО, то есть приобретение транспортного средства и его страхование от гибели и ущерба.

Отказ от страховки в Совкомбанке возможен в двух вариантах:

- на этапе подписания кредитного договора;

- после подписания, но соблюдая сроки обращения за возвратом.

Сроки отказа от страховки

Вопросов у клиентов, как отказаться от страховки по кредиту в Совкомбанке, практически не возникает, так как все они решаются до заключения кредитного договора. Но если после его подписания гражданин решает расторгнуть соглашение, то необходимо ознакомиться с его условиями и с Указаниями Банка России №3854-У.

По закон у , у клиента есть 14 дней на подачу заявления о расторжении страховки и получения компенсационных выплат. Но здесь многое зависит от самого договора, подписанного с Совкомбанком и СК, а также вида кредита, так как не по всем финансовым продуктам подразумевается возврат страховки.

Вернут ли деньги при отказе от страховки?

При подаче заявления нужно учитывать, что если даже Вы уложитесь в 14 дней, то к возврату можете получить не всю сумму. Дело в том, что СК может удерживать часть де нег, з а вычетом прошедших от момента заключения договора и подачи заявления дней. То есть, если страховка заключена 15 числа, а заявление подано 20-ого, то у клиента вычтут пять дней.

Вопрос о возврате сумм регулируется пунктами 7 и 8 Указания ЦБ РФ № 3854-У, где говориться, что сроком расчёта возвращаемой суммы считается дата подачи заявления от страхователя, а не его получение СК. Предусмотрено два варианта зачисления денежных средств на усмотрение клиента: безналичным или наличным путём.

В связи с тем, что законом установлены чёткие сроки обращения за возвратом (14 суток), после указанного периода отказаться от страховки будет невозможно. До наступления 2018 этот срок составлял всего 5 дней, но он был увеличен, так как большинство заёмщиков просто не успевали подать заявления на расторжение договора страхования.

Как правильно написать заявку в банк об отказе от страховки?

Для отказа от страховки и получения возврата уплаченной премии нужно написать заявление в двух экземплярах на имя страховой компании. Для этого можно получить специальный бланк в любом отделении Совкомбанка или составить его самостоятельно. Если Вы выбрали второй вариант, то не забудьте указать в нём обязательные пункты:

- Персональные данные застрахованного лица.

- Номер и дату договора.

- Причину отказа.

- Сумму страховой премии и страховки.

- Банковские реквизиты, на которые будут перечислены средства.

- Ссылку на Указание Банка России №3854-У.

После того, как Совкомбанк или СК получит заявление об отказе и возврате страховой прем ии, у них есть 10 дней для того, чтобы направить ответ с отказом в расторжении договора или перечислить денежные средства на счёт клиента. Если будет получен отрицательный ответ, то в этой ситуации потребуется составить исковое заявление в арбитражный суд. Делать это лучше с юристом, так как он предусмотрит все необходимые пункты и сошлётся на законодательство РФ.

При больших суммах и долгих сроках оформления займа лучше не отказываться от страхования. Полис поможет обезопасить себя от непредвиденных ситуаций, влияющих на финансовую стабильность и выплаты по ссуде.

По всем кредитным линейкам на сайте Совкомбанка представлена информация по добровольному страхованию и указаны тарифы с применением программы “Финансовая защита” и без неё. Использование программы страхования позволяет заёмщику Совкомбанка значительно экономить на годовых ставках, а по некоторым акциям банка даже предусмотрен полный возврат процентов по ссуде.

Совкомбанк отличается от других коммерческих организаций тем, что более лояльно относится к своим клиентам и предлагает им взаимовыгодные услови я, да же по кредитным продуктам. Если Вы уже пробовали отказаться от страховки в Совкомбанке и вернуть уплаченную премию по ней, то мы просим Вас оставить свой отзыв и делиться мнением о работе банка.

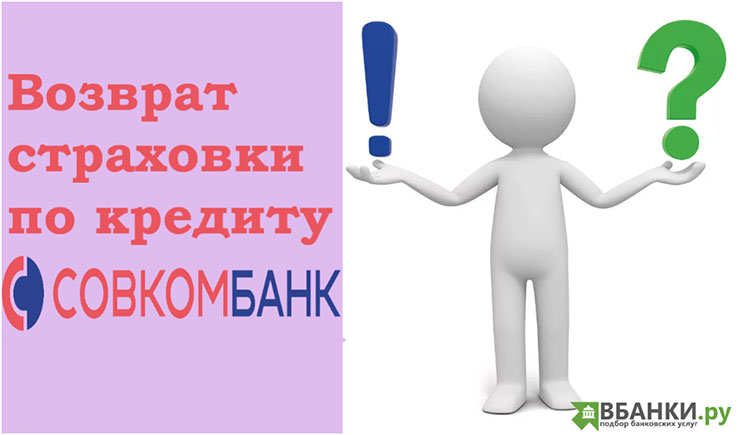

Как вернуть страховку в Совкомбанке

Можно ли вернуть страховку по кредиту в Совкомбанке? Как это сделать? Можно ли получить обратно при досрочном погашении или только после завершения всех выплат (после полного погашения)? Возможность возврата при действующем на данный момент кредите.

Часто в банке просто заставляют оформить страховку, иначе вам вообще откажут в получении кредита.

Страховка в Совкомбанке предусматривает риски получения заемщиком травмы, приведшей к нетрудоспособности, потери работы, диагностирования опасного заболевания или смерти.

Желая уменьшить возможные риски, Совкомбанк по умолчанию страхует жизнь и здоровье своих клиентов. Он включает страховую премию в тело займа и начисляет на нее проценты. В результате этого долг заемщика значительно возрастает. Судя по отзывам клиентов, многие считают увеличение суммы кредита чрезмерным.

Условия вступления в Программу страхования

Особенностью страховки в Совкомбанке выступает присоединение к коллективному соглашению, а не заключение индивидуального договора непосредственно со страховщиком.

В виду этого вернуть страховку становится сложнее, а стоимость ее в разы выше, чем при оформлении в страховой компании.

Скачать программу полностью (формат Pdf):

Страховщиком в этой программе является – Акционерное общество «Страховая компания МетЛайф»

Заявление на включение в Программу добровольного страхования – заявление на включение в Программу добровольного страхования, разработанное Страховщиком по стандартной форме, которое заявитель должен заполнить и подписать или иным способом зафиксировать свое согласие с использованием процедуры верификации, установленной Банком.

Страховая сумма – денежная сумма, устанавливаемая по каждому Застрахованному лицу, в пределах которой Страховщик обязуется производить Страховые выплаты при наступлении Страхового случая.

Если есть желание получить пониженную ставку, оформление страховки и вовсе обязательно. Хотя переплата с учетом стоимости страховки может превысить базовые ставки в Совкомбанке.

Плата за включение в Программу страхования – это вознаграждение, уплачиваемое Застрахованным лицом Банку за комплекс расчетных услуг, направленных на снижение рисков заемщиков по обслуживанию кредита, включая, но не ограничиваясь возможностью получения страхового возмещения, предусмотренного для заемщиков Банка согласно Программе добровольного страхования.

Страховая премия – единовременный платеж, уплачиваемый Банком Страховщику в рамках

Программы добровольного страхования Застрахованного лица.

Cтраховка может обойтись порядка 20% от размера кредита. Обычно, заемщик такой суммой не располагает, и она включается в заем. В связи с чем, ее потребуется возвращать с процентами, как и кредитные средства.

Как хитрит Совкомбанк

В кредитном договоре, заключаемом между заемщиком и банком, особый акцент сделан на добровольности страховки. Но еще до его оформления клиента просят заполнить заявление-анкету, где каждый абзац подчеркивает его осознанное и добровольное желание вступить в программу страхования Совкомбанка. Документ пестрит выражениями: «Я понимаю», «Я подробно проинформирован», «Я осознанно хочу», «Я понимаю, что имею возможность не участвовать в программе» . Поэтому обвинить кредитную организацию в навязывании страхования будет крайне проблематично.

Можно ли вернуть по закону вообще?

Согласно действующему законодательству, любой договор страхования при действующем кредите можно расторгнуть в 14-дневный срок после его заключения. При этом выплаченные за страховку деньги должны быть возвращены в полном объеме.

Заявление заемщик подает в отделение банка, где его обязаны рассмотреть не позднее чем за 10 дней.

Существует такое понятие как “ период охлаждения ” – это срок, в течение которого страхователь вправе отказаться от Договора страхования и вернуть страховую премию (или часть).

С 1 января 2018 действуют данные новые правила и сроки периода охлаждения.

Скачать документ полностью:

Сроки отказа от страховки

Согласно действующему законодательству, любой договор страхования при действующем кредите можно расторгнуть в 14-дневный срок после его заключения . При этом выплаченные за страховку деньги должны быть возвращены в полном объеме.

В этом случае уплаченные за нее деньги возвращаются:

- либо в счет погашения кредитного долга;

- либо на указанный заемщиком кредитный счет.

Возврат денег в полном объеме возможен, если полис не начал действовать.

Встречаются ситуации, когда заявка клиента была утеряна, о чем он узнавал уже после прохождения 14 дней после получения кредита. При этом повторное обращение после этого срока не гарантирует возврат всех денег, затраченных на страховку.

Потому, рекомендуют писать заявку в двух экземплярах и на одном запросить подпись сотрудника, принявшего ее, и печать Совкомбанк. Такое подтверждение пригодится для дальнейших разбирательств, в т.ч. судебных.

Дальнейшая процедура, как вернуть страховку по кредиту в Совкомбанке, предусматривает рассмотрение заявления. Это занимает 2-4 недели, но датой отказа считается указанная в нем.

Если страховые документы оформлены с нарушением закона, так как у клиента присутствует какая-либо болезнь, которая не позволяет оформлять страховое свидетельство. В этом варианте претензия должна быть отправлена и в банк, и в страховую компанию. Если документация по возврату составлена верно, то договор теряет силу и аннулируется. Деньги, соответственно, возвращаются заемщику.

Вернуть при досрочном погашении

Вторая возможность вернуть деньги по страховке прописана непосредственно в полисе. Происходит это при досрочном погашении кредита менее чем за 30 дней, после его выдачи.

Чтобы получить деньги, заемщику нужно взять в банке справку, подтверждающую досрочное погашение кредита. Ее вместе с копией паспорта, а также кредитного и страхового договора надо приложить к заявлению на имя страховщика. В нем указывается, что банковский займ брался на определенный период, но был погашен раньше срока, в связи с чем заемщик просит вернуть часть страховой премии.

Она возвращается пропорционально временному промежутку, который остался до последнего дня погашения кредита по договору. То есть, если клиент занял у банка деньги на 4 года, а отдал за три, ему вернут переплаченную страховку только за последний год – ¼ часть.

Такой вариант подойдет лицам, оформляющим некрупные ссуды или экспресс-кредиты в Совкомбанке. Чтобы вернуть страховку после погашения кредита в Совкомбанке, необходимо также написать заявление.

На сегодня действует правило о возврате 75% от стоимости полиса при досрочном погашении кредита.

Пишем Заявление в банк об отказе от страховки

Вам необходимо составить Заявление на расторжение Договора страхования. С 2018 года на подачу заявления есть 14 дней.

Заявление на отказ от страхования при получении кредита в Совкомбанке составляется при личном визите в банк. Заявление, которое вы получаете в банке, действует 30 минут с момента распечатки. На каждом бланке проставлена дата и время. Таковы правила банка.

Если банк отказал в возврате страховки

или Поможет ли суд?

На рассмотрение заявки об отказе от страхования сотрудникам банков дается 10 дней. Если оно затянулось, заемщик может подать претензию, после чего у кредитора есть еще 10 дней на реагирование (Закон о правах потребителей, статья 22). Если ответа не поступило, или он не устраивает заемщика, ему дано право на судебную защиту своих интересов.

В том случае когда банк отказался удовлетворить заявление о возврате/выплате страховой суммы, необходимо подавать исковое заявление в суд. В обязательном порядке нужно внимательно изучить документ о кредитовании и страховой договор.

Иск подается в районный суд. Клиент банк сам решает, в какой именно: по месту его жительства или по месту нахождения филиала банка (статья 29 ГПК). Госпошлина по подобным искам не уплачивается.

Были примеры, когда истцы проигрывали дела о возврате денег за навязанное страхование именно из-за того, что невнимательно читали документацию. Таких случаев судебная практика насчитывает из года в год огромное количество.

Отказ от страховки рассматривается судами с большим неудовольствием. Это, как правило, долгие и нудные процессы.

Мнения некоторых людей:

Практика показывает, что нередко суд выносит отказ. Обусловлено это тем, что заемщик самолично подписал страховой контракт. Это обозначает, что он изучил все правила предоставления страховых услуг и отказа от них. А Совкомбанк в нем прописывает, что деньги за страховку не возвращаются ни при каких условиях.

Хотя здесь все индивидуально, есть примеры, когда истцы выигрывали дела, а когда проигрывали:

Рекомендации Цетробанка России:

АО СК Метлайф

Акционерное общество «Страховая компания МетЛайф» (АО «МетЛайф») (далее – МетЛайф) работает на российском рынке страхования с 1994 года и является одной из ведущих компаний по страхованию жизни в России. Их сайт https://www.metlife.ru/ru/individual/index.html

Это страховая компания, которая часто фигурирует в Договоре страхования в Совкомбанк. Именно через нее идет ваша “добровольно-принудительная страховка”.

Куда еще можно обратиться?

Помимо обращения в суд, граждане РФ могут обратиться за помощью в:

- Роспотребнадзор.

- Местные органы правопорядка (полиция, прокуратура)

- Местное отделение Общества защиты прав потребителя.

Главным документом, на который должен опираться заемщик — Закон о защите прав потребителя. Статья 16 Закона говорит о том, что никакая организация не вправе навязывать услугу при условии приобретения другой. Отказаться граждане РФ имеют полное право.

Но разбирательство может занять долгое время, особенно если решать вопрос через Роспотребнадзор и Общество защиты потребителей. А обращение в полицию вообще в 99% случаев неэффективно и бесполезно.

Если будете получать кредит в Совкомбанк, нужно быть готовым к навязыванию услуги страхования. Запомните это!

Вернуть уплаченную страховку по кредиту заемщик имеет право, но не всегда. Правило распространяется на действующие и досрочно погашенные кредиты.

Возврат страховки по кредиту в Совкомбанке после его получения, при досрочном и плановом погашении, можно ли отказаться от страховки при оформлении, образец заявления.

7 мин. на чтение

- Можно ли осуществить отказ от страхования

- Пошаговая инструкция по возврату страховки после оформления кредитного договора

- Возврат страховки при полном досрочном погашении – пошаговая инструкция

- Возврат при плановом погашении кредита – инструкция

- Образец заявления на возврат страховки

- На какую сумму при возврате страховой премии может рассчитывать заемщик

- Может ли «Совкомбанк» не вернуть страховку и в каких случаях

- Отзывы

На сегодняшний момент «Совкомбанк» предлагает для своих клиентов не только карту рассрочки «Халва», но и другие продукты – денежные кредиты на любые цели, займы для автомобилистов, кредиты для приобретения товаров в магазинах и др. Часто для одобрения заявки требуется оформление «Финансовой защиты». У заемщиков, которым данный страховой продукт был включен без их ведома в кредитный контракт, возникает необходимость разобраться, как вернуть страховку по кредиту в Совкомбанке. Сегодня мы расскажем, когда можно отказываться и вернут ли уплаченную сумму.

Можно ли осуществить отказ от страхования

«Совкомбанком» может быть включена в кредитный контракт программа финзащиты заемщиков. При этом участие клиента в ней не является обязательным требованием как по внутренним правилам банка, так и в соответствии с 353-ФЗ от 21-го декабря 2013-го года, который устанавливает, что банк обязан предоставлять кредиты на аналогичных условиях по процентной ставке, сумме и сроку, что с условием о страховании, что без такого условия.

Клиент вправе отказаться от страховки в банке:

- до подписания кредита на бумаге;

- в период после оформления;

- в ситуации досрочного гашения.

Пошаговая инструкция по возврату страховки после оформления кредитного договора

Указанием Центробанка № 3854-У от 20-го ноября 2015-го года (далее – Указание) определено, что при обращении с заявлением, содержащим намерение человека отказаться от страховки, страхования в течение 14 суток после заключения страхового договора, страховщик обязан вернуть премию.

При этом п. 2 Указания предусматривает возможность страховщика расширить указанный в законодательстве 14-дневный срок. «МетЛайф» расширил его – в соответствии с п. 10.1.3.1. Полисных Правил страхования в «МетЛайф» (далее – Полисные Правила), данный срок составляет 30 дней.

Размер возвращаемой страховки определяется в зависимости от того, когда заемщик подал соответствующее заявление:

- если до вступления в силу страхового соглашения – то в полном объеме;

- если после вступления в силу – то страховщик выплачивает премию за вычетом разницы, рассчитанной пропорционально количеству «использованных» дней, то есть дней с момента вступления соглашения в правовую силу и до даты его прекращения.

Инструкция, как вернуть страховку по кредиту в «Совкомбанке» в представленном случае:

- пишется заявление до истечения 30-ти дней с даты вступления договора в силу;

- передается в банк;

- банк передает документы своему партнеру – «МетЛайф»;

- денежные средства вернут клиенту на указанные в заявлении реквизиты.

Возврат страховки при полном досрочном погашении – пошаговая инструкция

В соответствии с п. 7.3. Полисных Правил, если гражданин осуществляет досрочное погашение полученного кредита после его получения, наступают следующие последствия:

- полис продолжает действовать до окончания его срока (то есть, согласно п. 7.2., до окончания срока действия кредитного договора, как если бы он не погашался досрочно);

- возврат ранее уплаченной страховки в рассрочку осуществляется пропорционально неистекшему периоду действия договора страхования (п. 10.1.3.2. Полисных Правил);

- следующие платежи страховой премии производить не нужно, так как согласно формуле, указанной в п. 8.3. Полисных Правил, они будут равны нулю (так как страховая сумма равна 100 % остатку задолженности, а после досрочного гашения страховая сумма станет равной нулю).

Внимание! По сути, расторгать договор не имеет смысла, ведь он продолжит действовать, а страховую премию (взносы) осуществлять больше не придется.

Но если все же заемщик решил вернуть себе часть денежных средств, уплаченных ранее, тогда следует:

- обратиться к кредитору с заявкой о досрочном аннулировании страхового контракта, указав в нем реквизиты банковского счета на перечисление страховки за неиспользованные дни;

- ожидать зачисления денежных средств.

Возврат при плановом погашении кредита – инструкция

Право на аннулирование страховки никто не может отнять (ч. 2 ст. 958 ГК РФ). То есть отказ от страховки по кредиту «Совкомбанка» может быть произведен в любой момент в следующем порядке:

- направление именно в банк (так как «Финансовая защита» – это договор коллективного страхования, услуги оказываются «МетЛайф», страхователем выступает банк, застрахованным лицом – заемщик) письменного заявления, оформляемого в свободной форме;

- ожидание принятия решения «Совкомбанком»;

- получение нового графика платежей с пересчетом суммы ежемесячного платежа (так как страховая премия уплачивается в рассрочку, она включается в сумму ежемесячного платежа, соответственно, при отказе от страховки «Совкомбанка» ежемесячный платеж уменьшается на сумму уплачиваемой в рассрочку страховой премии).

Важно! Ранее уплаченная в рассрочку страховая премия (до аннулирования полиса) возврату не подлежит в соответствии с аб. 2 ч. 3 ст. 958 ГК РФ (кроме случаев, когда расторжение страхового договора произведено не позднее 30 суток с момента его заключения – п. 10.1.3.1. Полисных Правил).

Образец заявления на возврат страховки

Заявление всегда пишется в свободной форме, так как унифицированного бланка на сайте «Совкомбанка» не представлено.

Рекомендуем ориентироваться на образец, разработанный специалистами нашей редакции (скачать можно по ссылке).

На какую сумму при возврате страховой премии может рассчитывать заемщик

При определении размера суммы, которую вернет страховщик при возврате страховки по кредиту в банке, заемщику важно учитывать следующее:

- в большинстве случаев, страховая премия не возвращается (п. 10.1. Полисных Правил) – например, когда заемщик просто решил расторгнуть страховой контракт (то есть не в связи с полным досрочным гашением или по прошествии «периода охлаждения»);

- при полном досрочном погашении кредита в «Совкомбанке» заемщик сам вправе выбрать – расторгнуть страховой договор или нет – в первом случае, премия будет возвращена за неистекший период страхования (п. 10.1.3.2. Полисных Правил), а во втором случае не возвратят (которая ранее была уплачена).

Пример. Расчет возврата денег за навязанное страхование именно до истечения 30-суточного «периода охлаждения».

Пусть кредитный договор заключен на сумму 500 тыс. рублей сроком на 12 месяцев. Рассчитаем страховую премию:

- 500000 * 1,15 % = 5750 рублей – платится ежемесячно;

- 5750 * 12 = 69000 – а это за весь период действия кредитного соглашения.

Дата начала действия кредитного соглашения в «Совкомбанке» – 1 ноября 2018 года, дата начала действия страховки тоже 1 ноября. Дата осуществления ежемесячного платежа – 15-е число каждого месяца. Заемщик подал заявление на аннулирование 27 ноября.

Поскольку в ноябре 30 календарных дней, то «МетЛайф» вернет заемщику деньги только за 3 «неиспользованных» дня, то есть:

- 5750 / 30 * 3 = 575 рублей.

Может ли «Совкомбанк» не вернуть страховку и в каких случаях

Отказ в возврате премии может быть вынесен «Совкомбанком» как по наличию соответствующего основания в Полисных Правилах или законе, так и без такого наличия. В последнем случае кредитор будет действовать незаконно. Заемщик приобретет право на оспаривание решения банка как в досудебном, так и в судебном порядке.

В соответствии с п. 13.1. Полисных Правил, досудебное урегулирование возникающих споров с «Совкомбанком» является обязательным. То есть сначала заемщик подает в банк письменную претензию, в которой указывает о несогласии с отказом в возврате и подкрепляет свои доводы доказательствами.

Если страховщик так и не вернет деньги, заемщик приобретет право на судебное решение вопроса в соответствии с действующими нормами ГПК РФ.

Отзывы

Разумеется, очень много отрицательных отзывов и касаемо навязывания «Совкомбанком» страховок, так и относительно самого возврата страховых премий.

Вот, например, девушка пишет отзыв о кредитовании через «Совкомбанк» у авторизованного автомобильного дилера. В автосалоне по номеру горячей линии и в офисе «Совком» ей давали неверную информацию – дилер говорил, что страховку можно вернуть в течение 2 месяцев, а специалист колл-центра – в течение 1 месяца. В офисе же специалист вообще ссылался на срок, установленный законом, хотя «Совком» же увеличил срок с 14-ти до 30-ти (на момент написания отзыва «период охлаждения» составлял 5 дней, а не 14 – прим. ред.).

А вот Анна пишет о том, как ее направляли то из банка в СК, то от страховщика, наоборот, в «Совкомбанк». Это еще раз подтверждает то, что при коллективном страховом договоре взаимодействовать со страховщиком не нужно – только с банком.

А вот Альбина рассказывает про то, как в автосалоне ей навязали страхование, просто сказав, что это обязательная услуга. Лишь через несколько месяцев она узнала, что страхование осуществляется по желанию клиента. Это еще раз подтверждает то, что перед заключением кредитных договоров их нужно всегда внимательно читать. Вернуть премию ей через суд по мотивам введения в заблуждение практически невозможно, ведь на момент заключения сделки она была полностью дееспособной и отдавала отчет своим действиям.

Итак, страхование в «Совкомбанке» осуществляется аккредитованным партнером – «МетЛайф». Отказаться от страховки можно в любой момент. Вопрос в том, вернут ли страховую премию или нет. В большинстве случаев, вернуть страховку не выйдет, однако если расторгнуть договор в течение 30 дней, премию обязаны вернуть за «неиспользованные» дни.

Помощь с возвратом страховки по кредиту может оказать юрист. Запись на бесплатную консультацию происходит через специальную форму на нашем сайте.

Ждем ваши вопросы и будем благодарны за лайк и репост.

Возврат страховки по кредиту в Совкомбанке

Проанализируем процесс возврата страховки по кредиту в Совкомбанке. Рассмотрим основные аспекты, процедуру отказа от дополнительных услуг, нюансы подготовки заявления.

Страхование кредитов уже знакомо большинству заемщиков. Многие знают, что существует возможность отказаться от добровольного предложения. Но также существуют дополнительные платные услуги, отказ от которых имеет свои особенности. В данной статье будет рассмотрен возврат страховки по кредиту в Совкомбанке. Мы подготовили рекомендации и план действий. Надеемся, что информация поможет вам разобраться в ключевых моментах процедуры.

Немного о кредитовании Совкомбанка

Популярностью среди заемщиков пользуются программы кредитования от Совкомбанка. Это обусловлено множеством предложений и довольно выгодными условиями. Кредитно-финансовая организация существует около 30 лет, за это время многие люди успели воспользоваться ее услугами. Сегодня это российский универсальный коммерческий банк, который предлагает обслуживание как физическим, так и юридическим лицам.

Рассмотрение процесса возврата страховки по кредиту в Совкомбанке будет осуществлено на примере конкретного клиента. Заемщик оформил кредит под залог транспортного средства. В процессе оформления клиенту были подключены три дополнительные услуги:

- Программа добровольной финансовой и страховой защиты стоимостью 46 978, 85 рублей.

- Услуга «Гарантия минимальной ставки» стоимостью 12 214,5 рублей.

- Карта «Золотой ключ ДМС Лайт» стоимостью 14 999 рублей.

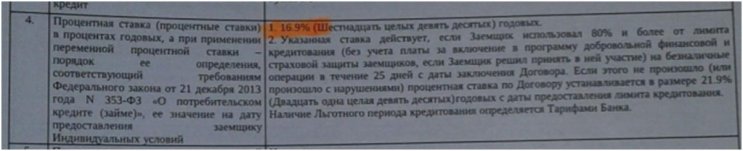

Каждая из вышеперечисленных услуг предусматривает определенный порядок отказа. Но первым делом необходимо внимательно изучить индивидуальные условия кредитования. Важным аспектом является пункт 4, в котором представлены сведения о процентной ставке.

Таким образом, при отказе от страхования и дополнительных услуг процентная ставка не будет повышена. Далее нас интересует пункт 9, в котором указаны обязанности заемщика заключить дополнительные соглашения.

Согласно индивидуальным условиям, заемщик не обязан оформлять дополнительные услуги. Все опции могут быть подключены только на добровольной основе. Отказ от каждой услуги будет рассмотрен более подробно.

Отказ от коллективной страховки по кредиту в Совкомбанке

Сразу стоит отметить, что полную информацию по стоимости всех дополнительных услуг клиент смог получить только после запроса расширенной выписки по счету. Учитывайте данный аспект при отказе. Информация по программе добровольной финансовой и страховой защиты содержится в заявлении на предоставление потребительского кредитования. Это коллективная страховка, которая заключается между Совкомбанком и МетЛайф.

При внимательном изучении документа можно обнаружить пункт, в котором содержатся сведения о процессе отказа.

Таким образом, в течение 30 календарных дней заемщик имеет право вернуть средства, которые были направлены для оплаты программы. Обратите внимание, что деньги могут быть направлены только в счет досрочного погашения кредита, если оплата была выполнена за счет кредитных средств. Если оплата выполнялась с личных средств, то получить деньги можно на свои реквизиты.

Для отказа потребуется подать соответствующее заявление непосредственно в отделении банка. Бланк данного «соответствующего заявления» вам дадут непосредственно в банке.

Обратите внимание, что «условия возврата кредитных средств, в счет досрочного погашения кредита» ущемляют ваши права как потребителя, т.к. в соответствии с Указанием ЦБ N 3854-У возврат должен осуществляться на реквизиты Страхователя. А тот факт, что в соответствии с документами, Страхователем по договору коллективного страхования является Совкомбанк, можно проигнорировать, т.к. на данный счет есть Определение Верховного Суда, где сказано: «если застрахован имущественный интерес заемщика, а заемщиком является физ.лицо, то СТРАХОВАТЕЛЕМ по данному договору является заемщик».

Отказ от услуги «Гарантия минимальной ставки» от Совкомбанка

Далее рассмотрим отказ от дополнительной платной услуги «Гарантия минимальной ставки».

Данная опция предусматривает снижение процентной ставки до 14,9%. Но при условии выполнения целого ряда моментов, поэтому обязательно ознакомьтесь со всеми аспектами, если вам предлагают воспользоваться услугой. В документе указано, что существует возможность отказа.

Это возможно также в течение 30 календарных дней. Потребуется заполнить заявление в отделении кредитно-финансовой организации.

Отказ от карты «Золотой ключ ДМС Лайт» от «Ренессанс Жизнь»

Помимо этого, клиент оформил карту «Золотой ключ ДМС Лайт» от «Ренессанс Жизнь». В первую очередь необходимо изучить заявление на подключение к программе. Но в документе нет информации по отказу. Мы обратились в колл-центр, сотрудник которого сообщил, что отказаться можно в течение 14 календарных дней. Заполнить заявление следует в отделении Совкомбанка. При себе необходимо иметь:

- паспорт;

- карта;

- конверт.

Можно ли отказаться от услуг по истечению периода охлаждения?

Пока не все заемщики знают, что от опций можно отказаться, поэтому часто пропускают сроки. Но не стоит сразу отчаиваться, так как существуют некоторые меры по решению ситуации. Если вы попробуете написать заявление по истечении 30 дней – можно ожидать отказа в большинстве случаев.

Можно отстоять свои права в досудебном порядке. Учитывайте, что заемщику была оформлена коллективная страховка. В этом случае нужно обратить внимание на Определение Верховного Суда РФ, полный текст документа доступен по ссылке.

Учитывая законодательный акт, вернуть средства можно. Также подробно ознакомиться с информацией по отказу от коллективных страховок можно в нашей статье.

В данном случае следует учитывать, что по Указанию 3854-У, средства можно вернуть на реквизиты заемщика. Но в случае с коллективной страховкой Совкомбанка деньги возвращаются только в счет досрочного погашения кредита. Данный аспект ущемляет права клиента. Также можно руководствоваться законом «О защите прав потребителей».

Благодаря вышеперечисленным обоснованиям вернуть средства можно постараться даже после истечения периода охлаждения. Главное – внимательно изучить все моменты, которые касаются отказа от дополнительных услуг.

Возврат страховки по кредиту в Совкомбанке – это процедура, с которой можно справиться своими силами. Но каждый случай требует индивидуального рассмотрения. Если у вас возникли вопросы или трудности при отказе от дополнительных услуг, то вы можете воспользоваться бесплатной консультации сервиса «Возврат страховок».

Также ознакомиться с информацией по этой ситуации вы можете в подготовленном видеоролике.

Как мы отказались от навязанных при автокредите услуг

В мае 2018 года мы взяли автокредит — и незаметно для себя оформили дополнительные продукты от банка на сумму 28 272,69 Р .

Как мы поняли позже, эти продукты нам были не нужны. В статье я расскажу, как нам удалось от них отказаться и вернуть деньги.

Как мы выбирали автомобиль

Наша Мазда Фамилиа 2002 года выпуска прослужила нам верой и правдой 12 лет, но настало время купить машину поновее. Мы к этому долго готовились: копили деньги, присматривались к автомобилям — новым и с пробегом.

Вот что для нас было важно:

- Вместительный салон, чтобы можно было перевозить троих детей.

- Автоматическая или роботизированная коробка передач.

- Возможность обойтись без автокредита. В крайнем случае мы были готовы взять в кредит 200—300 тысяч рублей.

В итоге решили брать новую Ладу Весту Кросс. Вот почему:

- Доступная цена — 885 900 Р .

- Трехлетняя гарантия производителя.

- Возможность получить государственную субсидию — 10% от стоимости автомобиля по программе «Семейный автомобиль».

- Возможность использовать региональный материнский капитал. С ним машина становилась дешевле на 100 000 Р .

Как мы воспользовались правом на субсидию и региональный материнский капитал

С помощью регионального материнского капитала и субсидии по программе «Семейный автомобиль» нам удалось сэкономить 188 590 Р .

По программе «Семейный автомобиль» государство предоставляет субсидию — 10% от стоимости машины. Мы подходили по всем параметрам:

- Мы граждане РФ, есть постоянная регистрация.

- Мы многодетная семья. Для участия в программе достаточно, чтобы в семье было двое детей.

- Раньше нам не доводилось оформлять автокредит. Для участия в программе нужно, чтобы автокредитов не было как минимум два года до подачи заявки на субсидию.

- Мы планировали покупать легковой автомобиль, который был собран в России и стоил в пределах 1,5 млн.

Мы не хотели брать автокредит, но без него не оформить субсидию. Деньги, полученные от государства, становятся частью первоначального взноса.

Многодетной семье из Новосибирска положен региональный материнский капитал — 100 000 Р . Третий или последующий ребенок должен родиться не раньше 1 января 2012 года. Деньгами можно пользоваться, как только ему исполнится полтора года. Сертификат у нас уже был, право использовать его для покупки автомобиля — тоже.

Нашему младшему ребенку на момент покупки автомобиля было 5 лет. Чтобы деньги пришли в счет погашения автокредита, нам нужно было обратиться в отдел пособий и социальных выплат по месту жительства. Вот какие документы потребовались:

- Заявление о распоряжении средствами регионального материнского капитала.

- Сертификат на региональный материнский капитал.

- Копия паспорта супруга, он покупал автомобиль.

- Копия свидетельства о браке, так как сертификат был оформлен на меня.

- Копия паспорта приобретенного транспортного средства, в котором супруг указан как его собственник.

- Копия свидетельства о рождении младшего ребенка, чтобы подтвердить, что ему исполнилось 1,5 года.

- Копия договора купли-продажи транспортного средства.

- Копия кредитного договора с банком на приобретение транспортного средства.

- Справка из банка об остатке основного долга и остатке задолженности по выплате процентов за пользование кредитом.

- Документы, подтверждающие расходы на приобретение транспортного средства. В нашем случае это был кассовый чек об уплате части суммы продавцу по договору купли-продажи транспортного средства.

После подачи документов нас уведомили, что Министерство социального развития Новосибирской области перечислит средства областного семейного капитала не позднее чем через девяносто дней с даты приема заявления — если будет принято положительное решение.

мы сэкономили благодаря региональному материнскому капиталу и программе «Семейный автомобиль»

Хотите купить машину?

Как мы оформляли автокредит

Менеджер автосалона торопил: мол, деньги, которые государство выделило на субсидирование, на днях закончатся, новой возможности придется ждать неизвестно сколько — и не факт, что продлят программу. Но потом успокоил и даже обозначил дату: обещал, что все заявки, поданные до 16 мая включительно, будут одобрены. Мой супруг был в автосалоне вечером 16 мая, приехал туда сразу после работы. Оформили договор купли-продажи и кредитный договор в «Совкомбанке».

Кредит дали на 36 месяцев под 15,99% годовых. Ежемесячный платеж по кредитному договору — 8986,22 Р . Залоговое обеспечение кредита — приобретенный автомобиль. Первый взнос составил 600 000 Р , остальное — 285 900 Р — мы должны были взять в кредит, чтобы получить субсидию и реализовать региональный материнский капитал. Субсидия по программе «Семейный автомобиль» — 88 590 Р , 10% от стоимости автомобиля. Эту сумму банк не включил в кредит. Если бы субсидию не одобрили, мы были бы обязаны вернуть эти деньги банку.

субсидия по программе «Семейный автомобиль»

В результате сумма кредита с учетом субсидии должна была составить 197 310 Р , но оказалась больше — 255 530,21 Р . Сейчас расскажу почему.

В процессе оформления менеджер «Совкомбанка» предлагала дополнительные продукты:

- Программу добровольной финансовой и страховой защиты заемщиков. Она позволяла снизить процентную ставку с 15,99 до 12,99% годовых.

- Кредитную карту «Золотой ключ». С ней можно выплачивать кредит без личного посещения офиса банка, а также пользоваться услугами автоюриста.

- Кредитную карту «Авто халва». Супруг сказал, что не пользуется кредитными картами, но менеджер была настойчива: «А вдруг попробуете и понравится, ведь карта очень удобная и бесплатная». Муж не стал спорить и согласился, а менеджер тут же настояла на активации карты.

Супруг был последним клиентом, автосалон вот-вот должны были закрыть. Он прочитал основной договор, но не прочитал дополнительные документы. В итоге помимо основного кредитного договора он подписал:

- Договор каско за 29 947,52 Р .

- Заявление о включении в программу добровольной финансовой и страховой защиты заемщиков. Это стоило 0,253% за каждый месяц срока кредита. Страховые случаи по программе — смерть в результате несчастного случая или болезни, а также получение первой группы инвалидности в результате несчастного случая или болезни.

- Заявление-оферту к договору потребительского кредита. По нему заемщик просит изменить п. 4.6 индивидуальных условий договора потребительского кредита: установить ставку 12,99% годовых. Проценты по новой ставке — 54 485,72 Р , общая сумма выплат — 310 015,93 Р , а сумма ежемесячных выплат по кредиту — 8611,33 Р .

- Заявление-оферту на открытие банковского счета и выдачу пакета «Золотой ключ» с золотой картой «Мастеркард».

- Согласие на страхование, которое прилагалось к заявлению-оферте. Супруга застраховали на 10 000 Р на случай непредвиденных расходов на оплату юридических услуг. Страховщик — « ВТБ-страхование » в рамках коллективного договора страхования имущественных интересов физических лиц, заключенного между ним и ПАО «Совкомбанк».

- Индивидуальные условия договора потребительского кредита к договору на карту «Авто халва». Лимит кредитования — 15 000 Р , процентная ставка и сроки возврата кредита — по тарифам банка.

Все это повлияло на окончательную сумму кредита: она серьезно выросла.