Закон орловской области о самозанятых гражданах

Виды господдержки самозанятых в 2021 году: какие удочки можно получить, чтобы самостоятельно поймать крупную рыбу

В 2021 году самозанятые имеют право на меры поддержки от государства наравне с субъектами малого бизнеса. Разберем, какие меры поддержки работают сегодня и как ими воспользоваться.

Отправные точки — с чего начать

Не все меры, работавшие ранее, актуальны до сих пор. Так, например, ушли в прошлое льготные вычеты в размере 12 130 рублей, предоставляемые государством всем самозанятым в 2020 году.

Сегодня получить финансовую помощь просто так уже не получится. Однако, вести свой бизнес на льготных условиях, пройти бесплатное обучение, получить средства на развитие под низкие проценты — вполне реально. Главное, знать о наличии льгот и уметь ими пользоваться.

Сейчас на самозанятых распространяются нормы законов:

- № 209-ФЗ от 24.07.2007 «О развитии малого и среднего предпринимательства».

- № 223-ФЗ от 18.07.2011 «О закупках товаров, работ, услуг, отдельными видами юр. лиц».

- № 44-ФЗ от 05.04.2013 «О контрактной системе в сфере закупок товаров, работ, услуг для государственных и муниципальных нужд».

Иными словами, самозанятые могут пользоваться правами и льготами, которые раньше работали только для организаций и ИП.

Важно понимать, что Федеральные законы задают общие направления поддержки, а конкретные меры принимают уже местные власти. Поэтому льготы и преференции сильно разнятся от региона к региону.

Найти актуальную информацию об актуальных способах поддержки малого и среднего предпринимательства можно на портале «Мой бизнес». Еще проще — выбрать меры поддержки индивидуально по заданным параметрам в своем населенном пункте. Для этой цели был создан портал Бизнес-Навигатор МСП . Чтобы воспользоваться функционалом портала, нужно пройти регистрацию, и ввести свой ИНН для проверки статуса, или просто войти через учетную запись сайта Госуслуги.

Итак, подробнее о способах содействия малому и среднему предпринимательству:

1. Имущественная поддержка

Самозанятый может арендовать государственное или муниципальное имущество по льготной ставке или получить его во временное пользование бесплатно. Главное, чтобы имущество использовалось по целевому назначению. Арендовать можно не только помещение, но и земельный участок, автомобиль, спецтранспорт, оборудование и даже инструменты.

Например, в Москве для самозанятых арендаторов городской недвижимости установлена льготная ставка: 4 750 руб. за кв. м. в год .

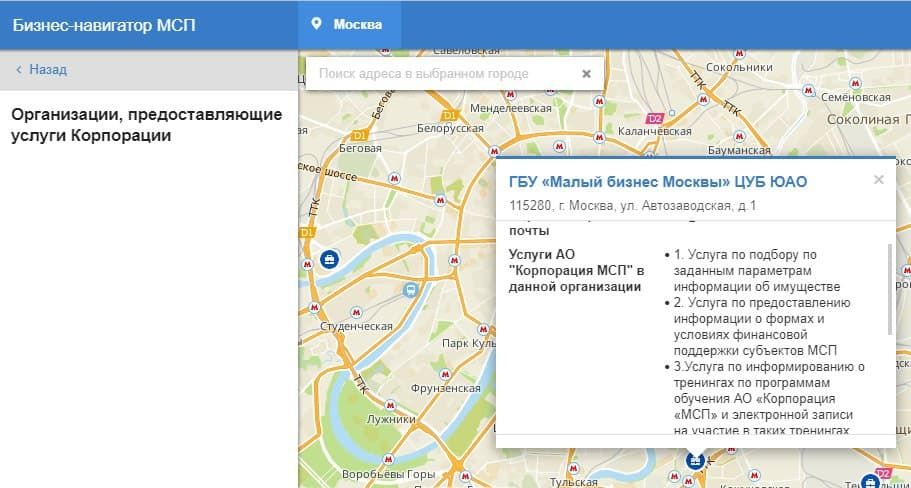

Пример поискового запроса на аренду городского имущества через портал Бизнес-Навигатор:

2. Информационно-консультационная поддержка

Это специализированные сайты (в т. ч. сайты уполномоченных органов по поддержке малого и среднего предпринимательства в субъектах Российской Федерации), где можно узнать о действующих программах поддержки. В Центрах услуг для бизнеса можно получить консультацию юриста, разузнать об аренде имущества, о формах и условиях финансовой помощи. А в Торгово-промышленных палатах можно не только получить консультации по ведению бизнеса, но и принять участие в ярмарках и выставках.

Один из примеров бесплатной информационной поддержки от портала Бизнес-Навигатор — помощь в разработке собственного бизнес-плана для предоставления его в государственных инстанциях или для личных целей

3. Бесплатное обучение

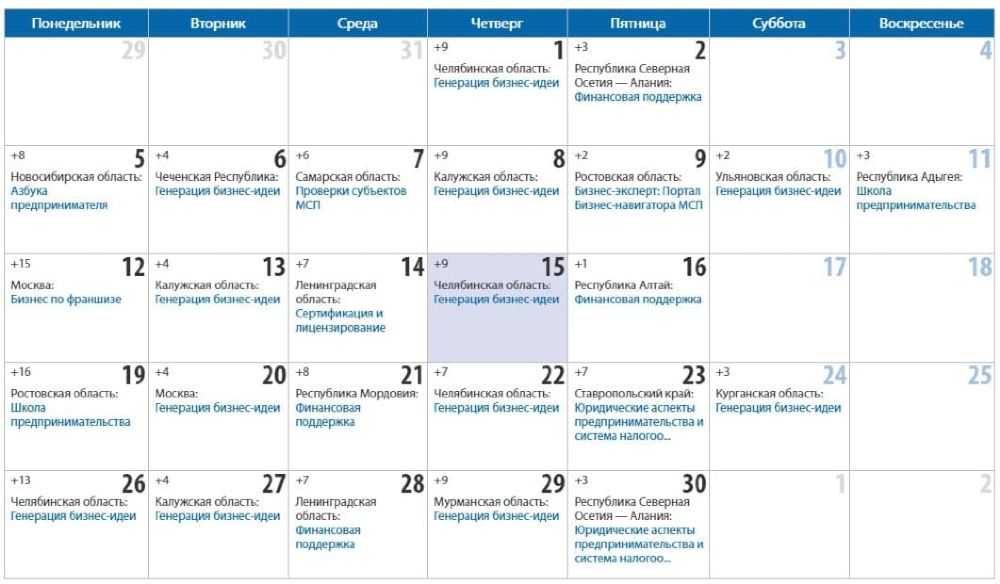

Центры поддержки малого предпринимательства проводят тренинги, семинары, вебинары, обучающие программы, нацеленные поддержать малый бизнес. Так, например, для начинающих бизнесменов проводятся обучающие программы «Азбука предпринимателя», «Школа предпринимательства».

В некоторых случаях предварительное обучение является обязательным условием для получения финансовой помощи на открытие бизнеса. То есть, если самозанятый не закончил курс и не получил подтверждающий документ, то деньги он не получит.

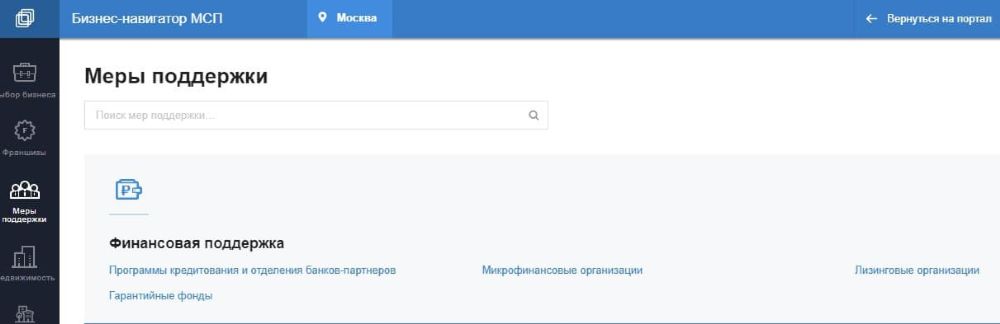

4. Финансовая поддержка

- кредиты по льготным ставкам;

- субсидии, гранты и бюджетные инвестиции;

- государственные и муниципальные гарантии по обязательствам самозанятых;

- микрофинансовые займы через фонды поддержки предпринимательства.

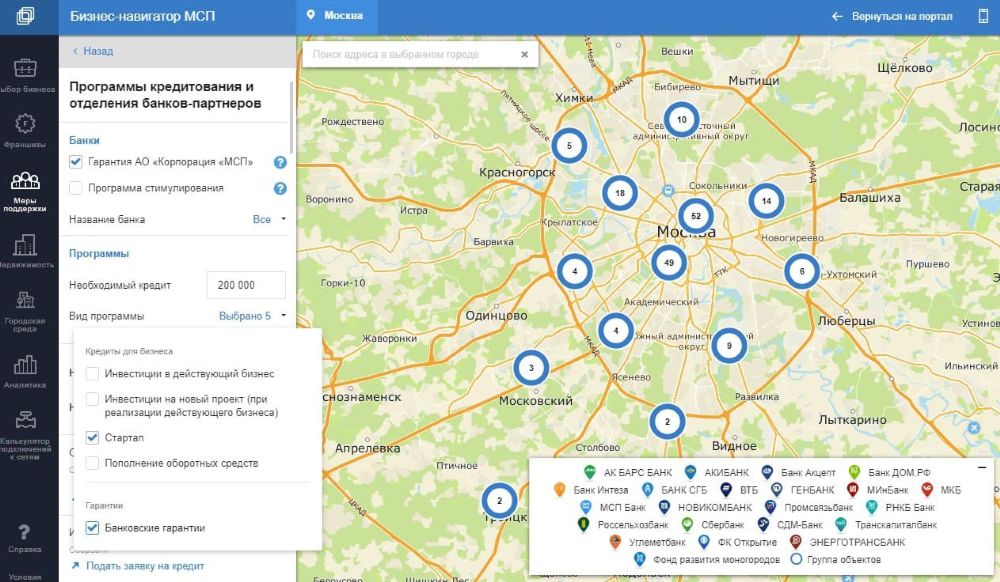

Вот так выглядит набор предложений от банков для получения кредита по интересующим параметрам в Москве через Бизнес-Навигатор:

В соответствии с распоряжением Правительства России № 739-р от 27.03.2021, до конца 2021 года у самозанятых также появится возможность подавать заявки на льготный кредит через портал Госуслуги. Гражданам будут доступны кредиты до 1 млн. рублей сроком до 3 лет (без обеспечения) или от 1 до 5 млн. рублей на срок до 5 лет (при наличии обеспечения) по ставке 7,5 %. Услуга еще недоступна, но уже вызывает повышенный интерес.

Еще один вариант финансовой поддержки — субсидии. Получить их на открытие своего дела непросто, однако вполне реально. В ряде регионах выделяют гранты для социально-значимых направлений бизнеса (главное — успеть подать заявку и пройти конкурсный отбор, пока не закончились выделенные средства).

В любом случае по использованию полученных от государства сумм нужно предоставить подробный отчет. Если выяснится, что поддержка израсходована не по целевому назначению — деньги придется вернуть.

Чтобы узнать о мерах финансовой поддержки, доступных в вашем регионе, — обратитесь в консультационный центр (например, «Мой бизнес»)

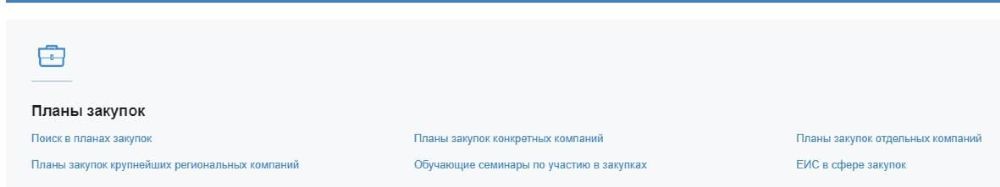

5. Возможность участвовать в госзакупках

Самозанятые имеют право участвовать в госзакупках на льготных условиях. В частности, срок оплаты по контракту с самозанятым не должен превышать 15 дней, а размер обеспечения заявки не должен быть выше 2 % от цены тендера.

Помощь в получении электронно-цифровой подписи, регистрации в Единой информационной системе закупок самозанятый может получить в консультационном центре в рамках информационной поддержки.

Вы уже настроили и запустили свой бизнес? Пора направить все усилия на поиск заказов. Биржа Аутсорсинга помогает исполнителям найти заказы из разных сфер деятельности и на любой период.

В каких регионах можно стать самозанятым с июля 2020 года

С 1 июля льготный налоговый режим для самозанятых распространен на всю страну. Но это не значит, что теперь он применяется в любом регионе. Просто регионы сами могут решать, вводить этот режим или нет. И если решат вводить, то налог на профессиональный доход можно платить при ведении деятельности в этом регионе.

До 1 июля режим «Налог на профессиональный доход» применялся в 23 регионах. Теперь их на 53 больше — всего 76. И скоро присоединятся остальные. Вот полный список с датами, подборка инструкций по применению льготного режима и советы по выбору региона в разных ситуациях.

Что это за налоговый режим

Налог на профессиональный доход — это льготный налоговый режим, который упрощает работу и помогает сэкономить на налогах. Его ввели в 2019 году — сначала в четырех регионах.

С 1 января 2020 года НПД можно было применять уже в 23 регионах. А с 1 июля любой регион России может ввести его на своей территории. Большая часть уже это сделала, остальные на подходе.

Кому подходит. НПД, или, как его еще называют, налог для самозанятых, подходит тем, кто лично оказывает услуги, продает продукцию своего производства, выполняет работы или сдает имущество в аренду. При условии, что у такого человека нет работников с трудовыми договорами. Самозанятым на НПД может быть ИП и физлицо.

НПД можно применять, пока доход от самозанятости с начала года не превысит 2,4 млн рублей.

Зачем это нужно. Льготный налоговый режим дает несколько преимуществ.

Можно работать без ИП. То есть оказывать услуги как физлицо — и это будет легальным бизнесом. Например, самозанятому таксисту необязательно регистрировать ИП, и никто его не накажет за ведение деятельности без оформления.

Нет страховых взносов. Самозанятые не платят обязательные взносы на пенсионное и медицинское страхование. При этом они могут пользоваться бесплатным медицинским обслуживанием, но не получают стаж для пенсии. При желании пенсионные взносы можно платить добровольно.

Не нужна касса. Самозанятые формируют чеки на каждое поступление от клиентов прямо с телефона. Покупать и регистрировать кассу не нужно: все делается через мобильное приложение «Мой налог» за пару кликов.

Нет отчетности. Налоговая получает данные о поступлениях из чеков в приложении. Никаких деклараций и отчетов сдавать не надо. Даже налог рассчитывается автоматически — каждый месяц видна сумма к уплате.

Сколько платить. У самозанятых самая низкая ставка налога на доходы:

- 4% — с поступлений от физлиц;

- 6% — с поступлений от юрлиц и ИП.

Но каждому при регистрации дают налоговый бонус, или вычет, — 10 000 Р . Обычно он частично покрывает налог — фактически ставка становится равной 3 и 4% соответственно. В 2020 году этот бонус у всех самозанятых вырос на один МРОТ — то есть на 12 130 Р . И теперь он не частично, а полностью перекрывает налог. Это значит, что при сдаче квартиры можно зарегистрировать доход в размере 550 000 Р — и не заплатить ни рубля налога своими деньгами: все перекроет налоговый бонус.

Как зарегистрироваться. Чтобы официально стать самозанятым, нужно зарегистрироваться в приложении «Мой налог» или в специальном личном кабинете. На это уйдет пять минут. Сниматься с учета и снова регистрироваться можно сколько угодно раз. Есть варианты регистрации через банки и партнеров. Их списки есть на сайте ФНС:

- Электронные площадки и агрегаторы

- Банки

Что с основной работой. Самозанятый может применять НПД и при этом работать где-то по трудовому договору. Тогда на работе у него будут удерживать НДФЛ как обычно, а с подработок нужно платить налог на профессиональный доход через приложение. Выплаты от работодателя облагаться таким налогом не могут.

В каких регионах можно использовать этот режим

Выбор региона не зависит от прописки и фактического местонахождения самозанятого. При регистрации нужно указать только один регион. Если работаете с несколькими регионами и хотите выбрать подходящий, вот полный список, где можно применять НПД с июля 2020 года:

- Алтайский край.

- Амурская область.

- Архангельская область.

- Астраханская область.

- Белгородская область.

- Брянская область.

- Владимирская область.

- Волгоградская область.

- Воронежская область.

- Еврейская автономная область.

- Ивановская область.

- Иркутская область.

- Калининградская область.

- Калужская область.

- Камчатский край.

- Кемеровская область.

- Кировская область.

- Костромская область.

- Краснодарский край.

- Красноярский край.

- Курганская область.

- Курская область.

- Ленинградская область.

- Липецкая область.

- Москва.

- Московская область.

- Мурманская область.

- Ненецкий автономный округ.

- Нижегородская область.

- Новгородская область.

- Новосибирская область.

- Омская область.

- Оренбургская область.

- Орловская область.

- Пензенская область.

- Пермский край.

- Приморский край.

- Псковская область.

- Республика Адыгея — с 3 июля.

- Республика Алтай.

- Республика Башкортостан.

- Республика Бурятия.

- Республика Дагестан.

- Республика Кабардино-Балкария.

- Республика Карелия.

- Республика Коми.

- Республика Крым.

- Республика Мордовия.

- Республика Саха (Якутия).

- Республика Северная Осетия — Алания — с 24 июля.

- Республика Татарстан.

- Республика Тыва — с 9 июля.

- Республика Удмуртия.

- Республика Хакасия.

- Республика Чувашия.

- Ростовская область.

- Рязанская область.

- Самарская область.

- Санкт-Петербург.

- Саратовская область.

- Сахалинская область.

- Свердловская область.

- Севастополь.

- Смоленская область.

- Ставропольский край.

- Тверская область.

- Томская область.

- Тульская область.

- Тюменская область.

- Ульяновская область — с 9 июля.

- Хабаровский край.

- Ханты-Мансийский автономный округ — Югра.

- Челябинская область.

- Чукотский автономный округ.

- Ямало-Ненецкий автономный округ.

- Ярославская область.

Как выбрать регион ведения деятельности

Регион ведения деятельности — это не место прописки самозанятого. Это может быть даже не тот регион, где он территориально находится и выполняет работу. Выбор региона зависит от нескольких нюансов. Его в любом случае выбирает самозанятый — и указывает в приложении при регистрации. Регион должен быть только один, несколько выбрать нельзя.

Орловские таксисты, няни, художники и репетиторы – все самозанятые будут платить налог

Не за горами те времена, когда орловские няни, репетиторы, парикмахеры, курьеры, да и в целом все те, кто занимается предпринимательством в одиночку, не нанимая подчиненных, официально должны будут перейти в категорию «самозанятых» и отчислять государству часть своего дохода в виде налога на «профессиональную детальность».

На заседании президиума Совета при Президенте РФ по реализации национальных проектов было озвучено, что к 4 пилотным регионам, в которых уже реализуется данная инициатива, с 1 января 2020 года должны присоединиться ещё 19. Какие именно – не уточнялось. Впрочем, Орловская область так или иначе войдёт в соответствующую программу к лету 2020 года, когда она заработает повсеместно для каждого субъекта РФ.

Это означает, что все предприимчивые орловцы, чей доход не превышает 2,4 млн рублей в год, обязаны будут регистрироваться в налоговой службе; за оказание услуг физическим лицам с них предлагается взимать налог в 4%, а юридическим лицам – в 6% с каждой сделки.

Самозанятые раньше и сейчас

К незарегистрированным предпринимателям государство присматривается уже много лет. Но все попытки вывода их деятельности в «из тени» (например, так называемые налоговые каникулы) оказались малоуспешными. На этот раз привлекать россиян решили пониженной ставкой и простотой уплаты налогов — без личного посещения инспекции, прямо в онлайн-режиме. С 2019 года самозанятые больше не должны открывать бизнес, чтобы работать официально. Достаточно сообщить в налоговую о своем желании пройти регистрацию и получить ИНН, если его не было.

Выгоды для самозанятых

Федеральный закон от 27.11.2018 N 422-ФЗ установил льготные налоги для тех, кто работает на себя. Ставки будут оставаться неизменными в течение 10 лет. По крайней мере, так следует из самого текста закона. Налоговые платежи (те самые 4 и 6%) будут распределяться так: 37% от суммы пойдёт на медицинское страхование, 63% поступит в казну региона. Налогоплательщики с профессионального дохода, кроме сниженных налогов, смогут получить и дополнительную льготу — налоговый вычет. В месяц можно вернуть себе 1-2% от суммы, но до 10 тысяч рублей. Чтобы его получить, не нужно подавать декларацию — налоговики сами все сделают при расчёте налога. К тому же самозанятые приобретут гарантированные права для защиты своих интересов. По обещанию правительства, они смогут, например, привлекать инвесторов при помощи государства и получать кредиты на льготных условиях.

Что будет, если до лета 2020 года вы не зарегистрируетесь?

Без официальной регистрации бизнеса вас имеют право привлечь к административной и даже уголовной ответственности. Самое простое наказание — штраф от 10 тысяч рублей и выше за отсутствие регистрации в налоговых органах (ст.116 НК РФ). Хуже, если вас обвинят в незаконном предпринимательстве, нанесшем крупный ущерб. В этом случае придется заплатить штраф до 300 тысяч рублей или отправиться на полгода, а то и дольше, в тюрьму (ст.171 УК РФ).

А как обстоит дело с платежами?

Ничего, кроме налога на профдоход (НПД), самозанятому платить не нужно. Он заменит НДФЛ, НДС и налог на имущество физлиц. НО! Вести контроль за приходно-расходными операциями всё-таки придётся. Правительство планирует применить к самозанятым кассовый учёт, как это было сделано в отношении ИП, которым навязали покупку контрольно-кассовой техники, несмотря на упрощённую отчетность по налогам. Да, государство предложило компенсацию в размере 15 тысяч на покупку ККТ, но найти кассовый аппарат по такой цене проблематично. В итоге ИП получили дополнительные расходы, которые никак не учитываются при подсчёте налогов.

Вопросов больше, чем ответов

У многих возникает закономерный вопрос, каким образом граждан, которые до сих пор не регистрировались и не платили налогов, заставят это делать?

В Госдуме сначала пригрозили «самозанятым» конфискациями доходов, теперь штрафами. В России 20-25 млн самозанятых. Всего рабочей силы где-то в районе 80 млн. Из них тех, кто действительно работает, а не занят, например, на госслужбе, ещё меньше. Эти люди платят за медстраховку, отстегивают в пенсионный фонд. А самозанятые всем этим пользуются, но не платят. Однако ключевой вопрос здесь: почему самозанятые не хотят выходить из тени? Только потому, что не желают платить налоги? Вовсе нет. Причины у них другие.

Во-первых, люди платили бы налоги государству в обмен на качественные правовые услуги и защиту своего бизнеса. Этот маневр можно было провернуть по-умному, в несколько этапов. Сначала ввести стимулы, чтобы десятки миллионов зарегистрировались в этом статусе, а затем потихоньку вводить небольшие налоги. Но наш «слон в посудной лавке» сразу предупредил: «Кто не зарегистрируется как самозанятый, тот заплатит штраф!». Налоги – это же ведь очень просто. В обмен на отданные государству деньги гражданин это государство контролирует. Например, на выборах. Но… Здесь нам предлагают решить единственно важный вопрос: в какой цвет покрасить лавочки во дворе. Сколько самозанятых будут трудиться ради этого?

Во-вторых, люди ищут возможность получать любой доход не от хорошей жизни – а чтобы прокормить свою семью. И если уж заработная плата находится в обратной корреляции с ростом уровня цен – претендовать на вывод «самозанятых» из тени не приходится. Рынок не гарантирует им стабильный ежемесячный доход, как не гарантирует получение дохода вообще. А налоги государство хочет получать регулярно.

В-третьих, сейчас самозанятых обещают освободить от взносов в Пенсионный фонд, но что помешает государству ввести эти платежи в будущем? Напомним, что поднятие взносов в 2013 году стало причиной закрытия 2 млн ИП.

В-четвёртых, сам по себе налог в 6%, а уж тем более в 4%, скорее всего, вряд ли пополнит казну на какую-либо заметную, а уж тем более существенную сумму. Однако эффект закона может быть совершенно в ином: фактически закладывается условие, при котором не просто отдельный человек, а целые социальные группы численностью в миллионы человек очень быстро станут должниками. И даже неважно, о каких суммах будет идти речь – появится юридическая возможность поражения в правах огромных масс людей.

В-пятых, не желают легализоваться при любых условиях представители народных промыслов, художники и ремесленники самого разного толка. Для них просто нет реально работающей схемы.

В-шестых, хотя на самом деле, во-первых, люди просто не доверяют государству. Для малых предпринимателей и самозанятых, по сути, надо бы не вводить новые налоги, а отменять действующие. Сборы по ним (УСН, ЕНВД и тп) – менее 0,5% ВВП, невыгодно просто даже их администрировать. Свои коррективы во взаимоотношения граждан и государства внесла и пенсионная реформа.

А что на Орловщине?

Де-юре: власти Орловской области планируют с 2020 года ввести в регионе специальный налоговый режим и увеличить количество самозанятых к 2024 году до 11 тысяч. Для вовлечения в предпринимательскую деятельность в регионе планируется упростить налоговую отчетность для тех, кто применяет контрольно-кассовую технику, внедрить новый режим налогообложения, предусматривающий передачу информации о продажах в налоговые органы в автоматическом режиме, освободить от обязанности предоставлять отчетность, а также уплату единого платежа с выручки, включающего в себя страховые взносы.

Де-факто: из того, что мы смогли найти в официальных источниках. В апреле 2018 года в Орловской области четыре женщины и один мужчина уведомили налоговую инспекцию по городу Орлу о том, что получают доход от предпринимательской деятельности. То есть, получили официальный статус «самозанятых».

В качестве послесловия – комментарий из Сети: «В 90-ых самозанятые граждане интересовали только «солнцевских» или «ореховских». Но «солнцевские» и «ореховские» в обмен на часть прибыли всегда могли за самозанятого человека «вписаться». Готова ли это сделать власть?»

Налог на «хобби». На что могут рассчитывать самозанятые в Орловской области

Льготную налоговую ставку в обмен на «выход из тени» работающим на себя орловцам предложили в начале июля. Вместе с тем региональные парламентарии в связи с пандемией решили помочь им и с государственной поддержкой.

Сам за себя

Специальный налоговый режим начал действовать в Орловской области с 1 июля. По состоянию на 20 июля в регионе 1100 граждан получили статус самозанятых.

Как отметил председатель орловского регионального отделения «Опоры России» Руслан Хахичев, местное население заинтересовано в официальной «самозанятости». Многие граждане уже давно сообщали о готовности выйти в легальное поле и платить налоги по результатам своей деятельности. Однако ранее орловцы не могли в полной мере воспользоваться новым режимом. Теперь няни, репетиторы, парикмахеры, курьеры, водители, да и в целом все те, кто трудится на себя, не нанимая подчинённых, добровольно могут перейти в категорию «самозанятых» и отчислять государству часть своего дохода в виде налога на «профессиональную деятельность». Он составит 4 процента с доходов, полученных от работы с физлицами, и 6 процентов – с доходов от юрлиц и индивидуальных предпринимателей (ИП). Других обязательных платежей нет. В отличие от ИП самозанятым не требуется подавать налоговые декларации, делать обязательные взносы в Пенсионный фонд и на обязательное медицинское страхование. Достаточно пройти регистрацию в приложении «Мой налог». Все расчёты проводятся автоматически в приложении. Также среди значимых преимуществ – налог уплачивается с фактически полученных доходов. Если у самозанятого не было выручки, то и платить ничего не придётся. Это удобно тем, чья деятельность привязана к определённому сезону.

Как пояснила начальник отдела налогообложения юридических лиц и камерального контроля УФНС России по Орловской области Ирина Козырева, контроль над ограничением по сумме дохода и другие особенности расчёта полностью автоматизированы. От налогоплательщика требуется только формирование чека по каждому поступлению.

Разные права

В свою очередь председатель регионального объединения работодателей «Объединение промышленников и предпринимателей Орловской области» Александр Зубцов считает, что данный налоговый режим будет способствовать выведению из тени многих тысяч людей, чья профессиональная деятельность сегодня никем не контролируется. Однако, по его мнению, наряду с этим новый закон ущемляет права тех, кто работает на предприятиях, где платится весь спектр налогов.

«В целом, конечно, это лучше, чем ничего. Многие из тех, кто работал неофициально, сейчас получили шанс трудиться в открытую, хотя и опасаются, что в дальнейшем налог для самозанятых может существенно вырасти», – отмечает эксперт.

Пандемия подсказала?

Вместе с тем помимо низкой налоговой ставки самозанятые в Орловской области смогут получить и господдержку. С такой инициативой вышли в региональном парламенте. Депутаты посчитали, что непростая ситуация, вызванная последствиями распространения новой коронавирусной инфекции, требует дополнительных мер поддержки, так как поставила под удар всех. В частности, они рассматривают возможность самозанятым рассчитывать на меры государственной поддержки наряду с остальными субъектами малого и среднего бизнеса. В настоящее время профильным комитетом областного Совета совместно с региональным департаментом экономического развития ведётся работа по внесению соответствующих изменений в региональный закон «О развитии малого и среднего предпринимательства в Орловской области».

Как зарегистрироваться самозанятым в Орловской области?

Можно ли и как стать самозанятым в Орловской области? Налоги и взносы, плюсы и минусы самозанятости. Онлайн-помощь специалиста.

Статус самозанятого лица постепенно становится всё более популярным, а в рунете увеличивается интерес к таким темам как «что такое самозанятость и как ее оформить Орёл» и «самозанятый гражданин виды деятельности Орловская область полный список». Статус самозанятого гражданина выбирают представители разных профессий, однако законодательством предусмотрены определённые ограничения по регионам и видам деятельности самозанятых лиц. Можно ли в Орловской области быть самозанятым – читайте ниже.

Кто такие «самозанятые лица»?

В действующем законодательстве России нет однозначного определения самозанятости, поэтому в Орловской области часто самозанятыми называют и тех лиц, чья деятельность регулируется п. 70 ст. 217 НК РФ, и тех, кто применяет специальный налоговый режим НПД (налог на профессиональный доход) в соответствии с ФЗ-422 от 27.11.2018 года. Именно о самозанятых-плательщиках НПД и расскажем подробнее.

Под самозанятостью понимается форма занятости, при которой физическое лицо получает доход от деятельности по реализации произведённых им работ, товаров либо услуг, при осуществлении которой не имеет работодателя и наёмных сотрудников.

Обзорную статью экспертов портала о самозанятости и особенностях ведения деятельности в качестве самозанятого лица читайте по ссылке.

Можно ли быть самозанятым в Орловской области?

НПД является экспериментальным налоговым режимом для самозанятых лиц и начал применяться с 1 января 2019 года в 4 субъектах страны (Москве, Московской и Калужской областях, а также в Татарстане). С 1 января 2020 года к эксперименту присоединились ещё 19 регионов РФ. С июля возможность стать самозанятым появилась еще в 53 регионах России. В Орловской области эксперимент стартовал с 1 июля 2020 года.

Ограничения, связанные с деятельностью самозанятых граждан, указаны в Законе № 422-ФЗ от 27.11.2018 года. Так, самозанятые не вправе продавать подакцизные товары, заниматься перепродажей товаров и оказывать услуги по договору поручения, комиссии и агентскому договору. Ещё одним важным ограничением в законе является ведение самозанятым деятельности в «экспериментальном» регионе.

Зарегистрироваться самозанятым в Орловской области и уплачивать налог на профессиональный доход (НПД) можно при условии ведения деятельности в регионе, участвующем в налоговом эксперименте, а также соблюдении иных требований законодательства РФ.

Какие налоги и взносы платят самозанятые в Орловской области? В чём плюсы и минусы самозанятости и не выгоднее ли быть ИП? Как зарегистрироваться в качестве самозанятого гражданина? Ответы на эти вопросы читайте далее.

Рекомендуем: форум самозанятых граждан — здесь мы обсуждаем последние новости о самозанятости, регистрацию и деятельность самозанятых, налоги и меры поддержки. Присоединяйтесь, коллеги!

Виды деятельности самозанятых

Физлица или индивидуальные предприниматели вправе быть самозанятыми гражданами и уплачивать налог на профессиональный доход, если реализуют продукцию собственного производства, выполняют работы или оказывают услуги физлицам или организациям (разработка сайтов, перевод текстов, ремонт квартир, маникюр на дому, сдача жилья, бухгалтерские услуги, юридические услуги и прочие виды деятельности, попадающие под спецрежим НПД).

Полный перечень разрешённых видов деятельности самозанятых лиц в Орловской области в законодательстве не указан, напротив в законе перечислены виды деятельности, при которых применять налоговый спецрежим нельзя (т. е. которыми не могут заниматься самозанятые граждане).

Список видов деятельности, которыми не могут заниматься самозанятые лица указан в п. 2 ст. 4, п. 2 ст. 6 Закона от 27.11.2018 № 422-ФЗ:

- продажа подакцизных товаров (алкоголь, бензин и пр.) и товаров, подлежащих обязательной маркировке

- перепродажа любых товаров, за исключением товаров собственного производства

- муниципальная либо государственная служба (кроме сдачи жилья в аренду)

- добыча и реализация полезных ископаемых

- услуги по доставке (кроме случаев наличия ККТ и выдачи клиенту чека продавца)

- работа на основании агентских договоров либо договоров комиссии, поручения

Если вы планируете заниматься одним из вышеперечисленных видов деятельности, то в таком случае вы не можете быть самозанятым и уплачивать НПД.

Также не могут быть самозанятыми гражданами и платить НПД арбитражные управляющие, оценщики, адвокаты, медиаторы и частные нотариусы (п. 2 ст. 6 Закона от 27.11.2018 № 422-ФЗ).

Налоги и взносы при самозанятости

Для самозанятых лиц в Орловской области установлены две налоговые ставки: 4% при расчетах с физическими лицами и 6% — с юрлицами и индивидуальными предпринимателями. Самозанятые не обязаны вести какую-то специальную отчётность, а начисление налога и его уплата производится в автоматическом режиме через мобильное приложение «Мой налог».

Статью экспертов портала о мобильном приложении для самозанятых «Мой налог» читайте по ссылке.

Платить страховые взносы самозанятые в Орловской области не должны, но могут по своему желанию. Согласно постановлению Правительства РФ от 19 февраля 2019 года №160, период уплаты взносов засчитывается в страховой стаж при дальнейшем определении пенсии.

Обзорную статью экспертов портала о налогах и взносах самозанятых граждан читайте по ссылке.

Плюсы и минусы самозанятости

Статус самозанятого лица в Орловской области позволяет заниматься любимым делом в рамках закона. Основные плюсы регистрации в качестве самозанятого: регистрация и снятие с учёта онлайн за 10 минут, никаких деклараций, законность деятельности и низкий налог.

Несмотря на все плюсы самозанятости, нужно отметить и некоторые недостатки: запрет нанимать работников по трудовому договору, ограничение по доходам не более 2,4 млн. рублей в год и минимальная пенсия в преклонном возрасте.

Ещё одним минусом может быть новизна статуса самозанятого и налога на профессиональный доход в Орловской области, что в некоторых случаях может отпугивать потенциальных клиентов и партнёров. Самозанятость стала законодательно регулироваться не так давно, поэтому по статусу самозанятых граждан и порядку их регистрации пока совсем немного информации, а вопросов больше, чем ответов. Наверняка и вы нашли эту статью, когда искали в интернете актуальную информацию по запросам типа «регистрация как самозанятый гражданин Орловская область» и «налоговая и самозанятые граждане Орёл».

Статью экспертов портала о плюсах и минусах самозанятости читайте по ссылке.

Регистрация в качестве самозанятого

Несмотря на некоторые минусы, регистрация в качестве самозанятого лица в Орловской области это отличный вариант для тех, кто хочет работать легально, не опасаясь быть привлечённым к ответственности за незаконное предпринимательство, но боится регулярной уплаты страховых взносов, сложностей бухгалтерского и налогового учёта или обязанности иметь онлайн-кассу. Самозанятые полностью ограждены от этих нюансов ведения бизнеса.

Регистрация самозанятых лиц в Орловской области осуществляется одним из следующих способов:

- через мобильное приложение ФНС России «Мой налог» (доступно в App Store и Google Play);

- через веб-кабинет «Мой налог» на сайте ФНС России;

- через уполномоченный банк (через онлайн-банк или мобильное приложение).

Статью экспертов портала о вариантах регистрации самозанятых с пошаговой инструкцией читайте по ссылке.

Нужно ли регистрироваться самозанятым в Орловской области? Что лучше – самозанятость, ИП или ООО? Многое зависит от стабильности дохода, масштабов вашей деятельности и прочих параметров – каждый случай индивидуален, универсальных ответов нет.

Если у вас остались вопросы по регистрации и нюансам ведения деятельности в качестве самозанятого лица в Орловской области, то обратитесь за консультацией к специалисту.

Юридическая консультация по самозанятости

Ищите «самозанятость в Орловской области горячая линия» или «юридическая консультация самозанятость»? Нужна бесплатная юридическая консультация по самозанятости в Орловской области? Это неудивительно, так как новизна статуса самозанятого и налога на профессиональный доход (НПД) вызывает вопросы как у самих самозанятых, так и у их контрагентов, не всегда понимающих как правильно работать с самозанятыми.

Консультация юриста по самозанятости доступна на сайте — просто задайте вопрос юристу в онлайн-чате, по телефону либо закажите обратный звонок, заполнив ниже форму с описанием своей проблемы.

Авторы: Александр Грищенко, Алексей Кулебякин

Фото: rawpixel, NjoyHarmony, geralt, Pexels / Pixabay

- Главная

- Закон о самозанятых

- Регионы России

Остались вопросы? Каждая ситуация индивидуальна – для решения именно вашей проблемы позвоните по телефону 8 (800) 333-94-83 (доб. 155) или заполните форму ниже и юристы бесплатно проконсультируют вас.

Внимание! Юристы НЕ консультируют по справочным вопросам (кто такой самозанятый гражданин, как скачать приложение для самозанятых и т. п.).