Как заполнять заявление в ргс за эвакуатор

Как получить выплату по ОСАГО от Росгосстрах при ДТП

В Росгосстрах выплаты по программе ОСАГО проводятся в ракурсе компенсации ущерба, полученного пострадавшим лицом в происшествии, по характерным признакам, отнесенным в категорию страхового случая. Убытки покрываются за причиненный вред имуществу, здоровью и жизни. Возможен денежный и натуральный формат возмещения.

Виды компенсаций по ОСАГО в Росгосстрах

Компенсация за страховой случай по ОСАГО в Росгосстрах проводится в форме денежных платежей или оплаты восстановительного ремонта транспортного средства. В заявлении страховщику пострадавшее лицо отражает свои пожелания относительно формата покрытия ущерба. Однако решение о том, произвести денежную выплату или сделать ремонт ТС страхователя, принимает страховая компания. Такие ее права предусмотрены в законодательных нормах. В них же есть исключения из правил, в условиях которых страховщик обязан произвести денежную выплату:

- повреждения автомобиля, не подлежащие восстановлению;

- оценочная сумма ремонтных работ, превышающая 400 000 руб.;

- смерть потерпевшего в результате травмирования при аварии;

- травмы средней или тяжелой степени в результате ДТП;

- статус инвалида у пострадавшего;

- отсутствие договора с СТО, обслуживающего модель поврежденного авто.

Страховщик может возместить ущерб от ДТП деньгами при наличии письменно оформленной договоренности со страхователем. В его праве отказаться от ремонта машины на СТО, с которой заключен договор на обслуживание по ОСАГО в ситуации, если мастерская не соответствует нормативам, охватывающим сферу ремонтных работ по отношению к транспортным средствам. Отклонить предложение можно также, когда она располагается дальше, чем 50 км от адреса проживания пострадавшего.

С большей вероятностью страховщик примет решение направить машину на ремонт после ДТП на СТО в ситуациях:

- отнесение транспортного средства в категорию легковых;

- возраст автомобиля, не превышающий 4 года;

- регистрация авто на территории РФ;

- нахождение авто в собственности физического лица;

- наличие договора на обслуживание модели поврежденного ТС.

От чего зависит размер выплаты

На величину выплат по ОСАГО влияет много факторов. К их числу относятся:

- обстоятельства происшествия;

- вид ущерба — имуществу или здоровью;

- формат оформления ДТП — по европротоколу или обычному протоколу;

- категория претендента на выплату;

- фактор возможности восстановления авто.

Если в результате страхового случая было повреждено имущество, то размер компенсации определяется денежной суммой, необходимой для приведения авто в состояние, которое было у него до ДТП. Ее величина не может быть больше 400 000 руб. В ситуации, когда заявка на получение выплаты подана выгодоприобретателем по причине смерти потерпевшего, на его счет начисляется 475 000 руб. Если машина не подлежит восстановлению, то ее владельцу выплачивается компенсация в размере ее рыночной стоимости, но не больше лимитных значений.

Размер страховых выплат по ОСАГО при ДТП, оформленном по европротоколу, обычно не превышает 100 000 руб. для жителей регионов и до 400 000 для жителей Москвы и Санкт-Петербурга. Эта сумма выплачивается пострадавшему в аварии в случае регистрации извещения о событии в мобильном приложении, и при отсутствии разногласий между участниками.

Максимальная страховая сумма в Росгосстрах

В законе определены лимитные параметры выплат по ОСАГО. При нанесении ущерба имуществу компенсация проводится в пределах 400 000 руб. Если вред нанесен здоровью или жизни потерпевших, то выплачивается до 500 000 руб. на каждого из них.

В ситуации, когда ущерб превышает законодательно предусмотренные максимальные лимиты, которые могут быть выплачены по ОСАГО, недостающая сумма взыскивается с виновного. Чаще всего вопрос решается в судебном порядке. Однако прежде чем инициировать разбирательства через уполномоченные органы, следует воспользоваться претензионной схемой урегулирования проблемы.

Причины отказа в выплатах

Отказать в выплате по ОСАГО Росгосстрах может в ситуации, когда не соблюдены сроки уведомления страховщика о событии, отнесенном в категорию страхового. Для ДТП, параметры которого допускают оформление по европротоколу, страхователям выделяется 5 дней на извещение страховой компании. Если к оформлению аварии были привлечены дорожные инспекторы, то обращение в Росгосстрах должно быть не позже, чем через 3 года после страхового ДТП.

Ожидать отказа по выплатам можно в ситуациях:

- формирования пакета документов поддельными бумагами;

- обращения в Росгосстрах лица, не являющегося пострадавшим, или его выгодоприобретателя;

- отсутствия обязательств у Росгосстрах — неоформленное ОСАГО или требование выполнения прав на прямое возмещение ущерба потерпевшим у страховщика виновника;

- нанесения ущерба вследствие умысла страхователя или действий непреодолимой силы.

Можно ли оспорить отказ в выплате

При отказе страховой компанией Росгосстрах в ремонте по ОСАГО или в денежной выплате, пострадавший вправе оспорить решение. Прежде чем инициировать разбирательства, следует ознакомиться с причинами отклонения заявления на возмещение. Если они актуальны и соответствуют нормам закона, то не стоит терять свое время.

Оспорить отказ в выплате можно в претензионном порядке. Для этого нужно оформить досудебную претензию и приложить к ней документы, подтверждающие право на выплату. В законе не регламентированы сроки, в которые пострадавший может оспорить решение страховой компании.

После подачи претензии страховщику выделяется 10 дней для рассмотрения и вынесения решения. При отклонении претензионных требований пострадавшего или при отсутствии ответа в установленные сроки необходимо обращаться в судебные инстанции.

Порядок и этапы получения выплат по ОСАГО в Росгосстрах

Если пострадавший имеет права на получение компенсации, то ему после извещения Росгосстрах о происшествии, отнесенном в категорию страхового случая, необходимо оформить документы о страховом ДТП по европротоколу или с участием полиции. Собрав пакет документов, нужно обратиться в отделение страховщика для подачи заявления на выплату с подтверждающими событие документами.

Если уведомление о страховом случае было произведено через электронное приложение, то узнать статус состояния выплаты можно через сервис Рогосстрах. После рассмотрения пакета бумаг и одобрения заявки на возмещение пострадавшему производится выплата или выдается направление на ремонт.

Сроки предоставления выплат

Денежные выплаты по ОСАГО в Росгосстрах осуществляются в срок 20 дней. Если страховой компанией было принято решение компенсировать ущерб не деньгами, а в формате натурального возмещения, то направление на восстановительный ремонт по ОСАГО выдается в течение 30 дней с даты подачи заявления. Срок выплат страховой компанией не меняется при обращении выгодоприобретателями в случае смерти пострадавшего.

Необходимые документы

Для получения выплаты в Росгосстрах нужно подготовить пакет бумаг, которые подтверждают факт происшествия, определяют характер, нюансы ущерба и право заявителя на его компенсацию. В него входят:

- паспорт;

- доверенность или документы о смерти потерпевшего при обращении выгодоприобретателя;

- документы, подтверждающие право собственности на авто;

- бумаги из полиции, дорожной службы или медицинского учреждения — пакет определяется видом и характером происшествия;

- извещение о страховом ДТП;

- банковские реквизиты получателя денежных средств.

Если в результате ДТП был нанесен ущерб здоровью, то для получения компенсации лечения и стоимости медикаментов понадобится расширенная справка из больницы, станции скорой помощи и от судмедэксперта. При привлечении виновника к административной ответственности к комплекту бумаг нужно приложить протокол.

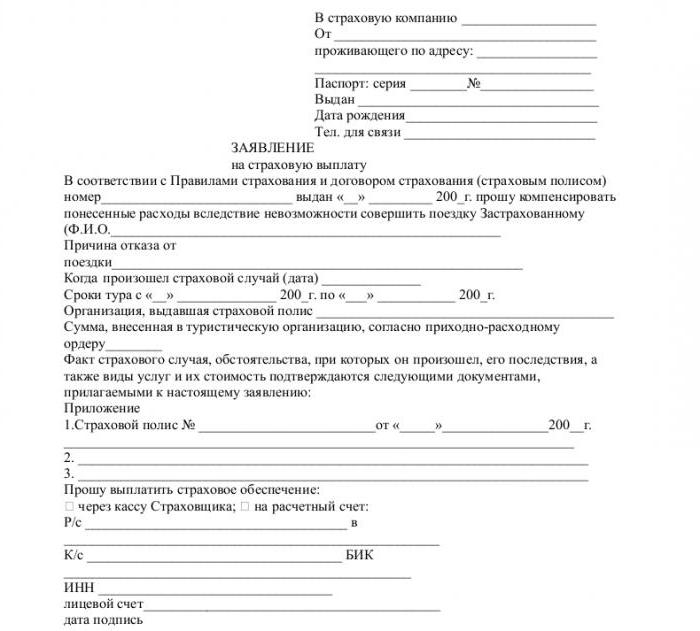

Бланк заявления на выплату ОСАГО Росгосстрах

Подать в Росгосстрах заявление на выплату необходимо в отделении страховой компании лично потерпевшим. Реализация процедуры в онлайн-режиме невозможна. Допускается отправка документа по почте заказным письмом. В заявлении должна присутствовать информация:

- данные заявителя и получателя;

- подробности происшествия;

- о наличии факта административного нарушения;

- перечень повреждений имущества, жизни и здоровья;

- регистрационный номер уведомления о наступлении страхового случая;

- результаты экспертизы — если она была проведена;

- сумма расходов — если потерпевший может ее указать.

Как узнать сумму и статус рассмотрения дела

Получить информацию о статусе страхового дела клиенты Росгосстрах могут через Интернет на сайте компании. Для этого не нужно регистрироваться в сервисе. Чтобы узнать сумму выплаты по ОСАГО, необходимо:

- Открыть официальный сайт компании.

- Перейти в меню «Страхование».

- Открыть раздел «Страховой случай».

- Нажать на ссылку «Узнать статус дела».

- Заполнить форму — личные данные страхователя и его индивидуальный номер.

- Нажать на кнопку «Узнать статус».

Информация о выплатах выводится на экран. В ситуации, когда вопрос еще не рассмотрен страховой компанией, на экране будет отображаться, что компенсация не определяется. В случае положительного решения страховщика, он об этом будет уведомлен. Ему также предложат ожидать перечисления денег или получить направление на ремонт по ОСАГО в Росгосстрах. При отрицательной резолюции на заявление будет информирование об отказе в выплате.

Заявление о страховой выплате «Росгосстраха»: образец. Порядок обращения в случае ДТП

Автомобиль — одно из опаснейших средств передвижения. Мы обычно об этом даже не задумываемся, слишком уж часто и в большом количестве видим их на своих улицах. Да и сами являемся автовладельцами. Личный транспорт — это очень удобно. Не нужно вставать раньше времени, идти в самую неприятную погоду на остановку общественного транспорта, ждать автобус или маршрутку, пребывая в предобморочном состоянии помеси недосыпа и спешки, толкаться с другими такими же людьми в забитых автобусах. Абстрактная опасность нам кажется невысокой платой за удобство. Но тем временем происходит довольно много дорожно-транспортных происшествий. И хорошо, если они влекут за собой только финансовые траты.

И денежные расходы, и возмещение за ущерб здоровью может покрыть страховка. В этой статье нас интересует страховка «Росгосстраха». Мы рассмотрим особенности программ этой организации. К тому же мы научимся оформлять заявление о страховой выплате («Росгосстрах»).

Компания «Росгосстрах»

Страховая компания «Росгосстрах» считается крупнейшей из своего сегмента по России. На сегодняшний день в списке ее продуктов — более пятидесяти наименований. Среди них и наиболее популярные программы страхования, и сугубо индивидуализированные, для самого немногочисленного, но требовательного клиента.

В 2013 году «Росгосстрах» в очередной раз подтвердил свое заслуженное место в рейтинге надежности страховых компаний. На данный момент у них статус А++, что означает «исключительно высокий уровень надежности». Кредо компании — «страхование должно быть не только надежным, но и понятным». В каждом офисе вам прозрачно расскажут об особенностях страховых продуктов, подберут для вас индивидуальный, подходящий только вам, вариант.

Общение с такой фирмой доставляет удовольствие, так как не требует особенных усилий и жертв. Многочисленные офисы позволяют не дожидаться своей очереди среди множества таких же клиентов. Оформление происходит быстро и качественно.

Продукты страховой компании

Страховая компания занимается множеством отраслей этого направления. Среди них страхование жизни и здоровья, добровольное и обязательное медицинское страхование, накопительное страхование с выплатой процента по инвестиционной деятельности, страхование имущества, страхование ответственности перевозчиков перед пассажирами, страхование особо опасных объектов, бизнеса, перестрахование, программы для путешественников и людей, выезжающих за границу в деловую поездку. «Росгосстрах» открыл программу даже для страхования домашних животных, что в нашей стране пока еще является своеобразной диковинкой и новшеством.

В этой статье мы рассмотрим, как выглядит полис «Росгосстраха». Посмотрим, какие ключевые записи он должен содержать. Научимся правильно заполнять заявление о страховом случае. Рассмотрим, какие документы потребуются при оформлении пакета на выплату.

ОСАГО от «Росгосстрах»

Обязательное страхование автогражданской ответственности, или ОСАГО, — необходимая мера по законодательству Российской Федерации. Стоит отметить, что полис «Росгосстраха» ОСАГО страхует вашу гражданскую ответственность перед другими людьми. Это означает, что, если вы стали виновником дорожно-транспортного происшествия, по этому полису будет выплачен ущерб, причиненный имуществу и здоровью пострадавшего по вашей вине человека. На вас и ваш автомобиль страховка «Росгосстраха» ОСАГО не распространяется. Для восполнения ваших личных трат и ущерба существуют другие программы страхования. А в этом случае надо правильно оформить заявление о страховой выплате «Росгосстраха», собрать необходимые документы и обратиться в специализированный офис компании по урегулированию ситуаций подобного рода.

КАСКО

КАСКО — программа страхования, которая защищает вас и ваш автомобиль в случае аварии, если вы являетесь виновником дорожно-транспортного происшествия или пострадавшим, но страховка виновника не покрыла всех ваших расходов. Помимо этого, КАСКО страхует от угона и порчи автомобиля. То есть если автомобиль был взломан, из него пропали некоторые детали или оборудование, произошел непредвиденный случай порчи имущества (например, с этажа жилого дома упала ваза с цветами на лобовое стекло автомобиля, и оно разбилось). Выплаты по КАСКО рассчитываются исходя из стоимости новых автозапчастей или автомобиля в целом. При наступлении страхового случая из вышеприведенных, также необходимо писать заявление о страховой выплате («Росгосстрах»).

Куда обращаться для оформления

При оформлении полиса,необходимо обратиться в один из функционирующих офисов компании. Их по всей России насчитывается более трех с половиной тысяч. Обычно в каждом районе города (особенно крупного) есть хотя бы один офис. Это упрощает задачу: не нужно далеко ехать, рискуя по пути найти неприятную историю для своего автомобиля, еще не обзаведясь страховкой.

К тому же полис можно оформить через интернет в режиме онлайн. Для этого нужно зайти на официальный сайт «Росгосстраха», затем перейти в раздел «КАСКО» или «ОСАГО», заполнить обязательные поля регистрации. Через интернет можно получить полис как в электронном варианте, подписанный электронной подписью (в этом случае он придет к вам на электронную почту), так и в бумажном варианте. Во втором случае можно самостоятельно забрать готовый полис в одном из филиалов компании либо воспользоваться бесплатной доставкой до дома или места работы.

Куда обращаться при наступлении страхового случая

На территории России располагается более четырехсот центров по урегулированию убытков. Однако стоит иметь в виду, что аварий в крупных городах происходит довольно много каждый день. В этих офисах скапливаются достаточно большие очереди. Некоторым клиентам действительно приходится тратить несколько дней, чтобы оформить заявление о страховой выплате «Росгосстраха». Приятного в этой процедуре достаточно мало. Перед обращением в центр по урегулированию убытков соберите весь необходимый пакет документов, сделайте все ксерокопии, чтобы не ушло гораздо больше времени на эти канцелярские мелочи. В Москве более двадцати пунктов урегулирования, в Ростове-на-Дону — всего один пункт. Так и во многих других городах: компания ограничилась несколькими единицами таких центров и все. Стоит представить, сколько людей ежедневно его посещает в многомиллионном городе.

Обращение через интернет и по телефону

Для того чтобы не терять драгоценного времени и не ожидать присвоения номера дела в душном офисе центра урегулирования убытков, стоит обратиться в компанию через интернет или по телефону. На официальном сайте есть кнопка «Сообщить о наступлении страхового случая». Именно на нее и стоит нажать. После этого заполнить пустые окошки деталями происшествия и получить номер дела. В телефонном режиме все происходит точно так же, только информацию забиваете в базу данных не вы, а оператор с ваших слов. Обзаведясь номером дела, вы гораздо быстрее получите возможность передать заявление на выплату страхового возмещения специалисту. Личная явка и оригиналы документов все равно придется передавать лично.

Порядок оформления ДТП

Положительное решение по выплате страхового возмещения подразумевает правильное оформление самого дорожно-транспортного происшествия. Если случилась авария, вам необходимо связаться с представителями ГИБДД. Впоследствии вам понадобится справка этой государственной структуры, поэтому без их участия не обойтись. Однако у вас есть выбор: вызывать службу на место происшествия либо, самостоятельно зафиксировав подробности столкновения на фото или видеокамеру, отправиться на ближайший пост сотрудников дорожной инспекции и оформить протокол. К тому же необходимо заполнить бланк, прилагающийся к страховому полису. На нем тоже должны быть отметки дорожной инспекции.

Необходимые документы при причинении вреда имуществу

При причинении вреда имуществу потерпевший должен обратиться в центр урегулирования убытков со следующим комплектом документов: паспорт, страховой полис на автомобиль, справка о ДТП от компетентных органов (форма №154), протокол об административном правонарушении, извещение о дорожно-транспортном происшествии, определение об отказе в возбуждении административного правонарушения (если такое составлялось), реквизиты получателя страховой выплаты. Автомобиль до момента обращения в страховую фирму должен быть в том же состоянии, что и после аварии. Страховщик должен будет осмотреть и оценить полученный ущерб, затем выдать документ, подтверждающий этот осмотр. Затем заполняется бланк заявления на страховую выплату с зафиксированным номером дела.

Документы при причинении вреда здоровью

Для возмещения ущерба, причиненного здоровью, лицо должно предоставить следующий пакет документов в страховую организацию: точно так же паспорт для удостоверения личности пострадавшего, справку о дорожно-транспортном происшествии формы №154, протокол о правонарушении, постановление суда, справку о возбуждении административного правонарушения, справки из медицинской организации, проводившей осмотр пострадавшего (отчет бригады скорой помощи, амбулаторную карту, заключение лечащих врачей, выписной эпикриз).

Если был причинен ущерб жизни, то необходимо предоставить свидетельство о смерти из органов ЗАГС и медицинское свидетельство о смерти. Если у пострадавшего есть иждивенцы, необходимо предоставить документы на них. Для детей в возрасте до 14 лет — свидетельство о рождении, с 14 до 18 — паспорт гражданина Российской Федерации. Супруг, находящийся в отпуске по уходу за ребенком до трех лет — справки из фонда социальной защиты населения, инвалид — свидетельство медико-социальной экспертизы. К тому же необходимо заполнить заявление на получение страховой выплаты. Его вам выдадут в офисе организации. Однако для ознакомления мы предоставляем вам экземпляр заявления на страховую выплату (образец).

Отзывы о компании «Росгосстрах»

Компания по праву занимает высшие строчки в рейтинге самых надежных страховщиков России. Все делопроизводство осуществляется по законодательству страны, оформление — достаточно прозрачное для клиентов, однако все же есть некоторые технические трудности в работе. Компания «Росгосстрах» отзывы имеет самые разные. Дела по выплатам без обременения различными дополнительными деталями проходят достаточно легко и быстро. В течение двадцати рабочих дней страховые выплаты поступают на счет застрахованных лиц. Результат ни у кого не вызывает сомнений и спорных вопросов. А вот сам процесс оформления многим не нравится. Компании следовало открыть больше центров урегулирования убытков, чтобы уменьшить очереди, время ожидания и степень неудобства клиентов. Получил «Росгосстрах» отзывы отрицательные и за количество документов, которые необходимо предоставить. Но тут уж скорее виновато законодательство, требующее такое количество подтверждений различных инстанций, и огромное количество мошенников, спекулирующих на страховых выплатах.

Документы для получения страховой выплаты

Обязательные документы, предоставляемые независимо от события (ВСЕГДА):

- Письменное заявление о страховой выплате в соответствии с установленной Страховщиком формой;

- Договор страхования, (Страховой полис, Страховой сертификат), все имеющиеся Приложения к Договору (дополнительные соглашения, приложение с активацией);

- Банковские реквизиты получателя выплаты по форме;

- Документы, удостоверяющие личность Застрахованного лица/Заявителя/получателя, если он отличается от Заявителя (страницы с фото и регистрацией);

- Д5. Документы, подтверждающие степень родства (ребенок – родители, ребенок – опекун/попечитель). Если была смена фамилии (вступление в брак/расторжение брака, и т.п.), документ подтверждающий факт изменения фамилии;

- Документ, подтверждающий право обращаться за страховой выплатой (Доверенность – простая рукописная/нотариальная), если Заявитель не является Страхователем/Застрахованным лицом/Выгодоприобретателем.

- Документы компетентных органов по расследованию события — если событие подлежит обязательному расследованию в соответствие с законодательством РФ:

- ДТП — водительское удостоверение Застрахованного лица, подтверждающее право управления соответствующей категории транспортного средства (если потерпевший был водителем), Протокол об административном правонарушении/Определение или Постановление о дорожно-транспортном нарушении; Акт освидетельствования на состояние алкогольного опьянения, Акт медицинского освидетельствования (если назначалось и/или проводилось).

- Спортивная травма – акт о спортивной травме

- Несчастный случай на производстве – Акт по Форме Н-1.

- Противоправные действия третьих лиц – Постановление о возбуждении уголовного дела/отказе в возбуждении уголовного дела, Решение суда.

- Документы, в том числе медицинские, подтверждающие заявленное событие (наступления риска):

Внимание!

Скачать форму запроса документов в медицинской организации можно здесь.

- по риску Травма/Телесные повреждения:

- Медицинский документ, выданный лечебным учреждением (ЛПУ) на бланке ЛПУ или заверенный штампом ЛПУ, а также заверенный печатью ЛПУ для справок или больничных листов, печатью и подписью врача, с указанием даты травмы и обстоятельств ее получения, полного диагноза, в том числе с указанием кода МКБ-10), сроков лечения, проведенным обследованием и его результатами, лечением:

- Выписка из медицинской карты амбулаторного больного, если лечение амбулаторное;

- Выписной эпикриз или выписка из истории болезни стационарного больного/выписка из медицинской карты стационарного больного (если лечение стационарное);

- Заключение врача-рентгенолога по рентгенологическому исследованию (описание снимков при переломах костей); заключение по иным инструментальным исследованиям, подтверждающее установленный диагноз, в зависимости от характера травмы (например: разрыв связок, мениска), заверенное должным образом; результат ультразвукового исследования (УЗИ), результаты компьютерной, магнитно-резонансной томографии (КТ, МРТ).

- по риску Временная нетрудоспособность:

- Медицинский документ, выданный лечебным учреждением (ЛПУ) на бланке ЛПУ или заверенный штампом ЛПУ, а также заверенный печатью ЛПУ для справок или больничных листов, печатью и подписью врача, с указанием даты травмы и обстоятельств ее получения, полного диагноза (в том числе с указанием кода МКБ-10), сроков лечения, проведенным обследованием и его результатами, лечением: выписка из медицинской карты амбулаторного больного (если лечение амбулаторное); выписной эпикриз или выписка из истории болезни стационарного больного/выписка из медицинской карты стационарного больного (если лечение было стационарное);

- Листки нетрудоспособности за весь период нетрудоспособности в связи с заявленным событием, либо:

— справка о временной нетрудоспособности для учащихся;

— справка о временной нетрудоспособности для военнослужащих. - Электронные листки нетрудоспособности за весь период нетрудоспособности в связи с заявленным событием, заверенные лечебным учреждением или кадровой службой работодателя.

- по риску Смерть застрахованного лица (ВСЕГДА):

- Свидетельство о смерти из ЗАГСа;

- Медицинское свидетельство о смерти и/или справка о смерти с указанием причины смерти;

- Свидетельство о смерти из ЗАГСа;

- Документы, в зависимости от места наступления смерти:

- Если смерть наступила вне медицинского учреждения:

— Акт судебно–медицинского исследования или выписка из данного документа (если исследование не производилось — копия заявления родственников об отказе от вскрытия и копия справки из патологоанатомического отделения, на основании которой выдается свидетельство о смерти); - Если смерть наступила в больнице:

— Акт судебно–медицинского исследования или выписка из данного документа (если исследование не производилось — копия заявления родственников об отказе от вскрытия и копия справки из патологоанатомического отделения, на основании которой выдается свидетельство о смерти);

— Протокол патологоанатомического исследования (если исследование не производилось — копия заявления родственников об отказе от вскрытия и копия справки из патологоанатомического отделения, на основании которой выдается свидетельство о смерти);

— Посмертный эпикриз. - Если причиной смерти стало заболевание, дополнительно:

— Выписка из амбулаторной карты из поликлиники по месту жительства/наблюдения/работы с датами установления диагнозов (число-месяц-год) за весь период наблюдения в ЛПУ;

— Выписка из карты стационарного больного (если в связи с болезнью было стационарное лечение); - Если причиной смерти стало онкологическое заболевание:

— выписка/Справка из онкологического диспансера с датой постановки на учёт по поводу злокачественного новообразования за весь период наблюдения /Извещение о больном с впервые в жизни установленным диагнозом злокачественного новообразования по форме, предусмотренной законодательством РФ (если есть) / выписка из Канцер-Регистра.

- Если смерть наступила вне медицинского учреждения:

- по риску Инвалидность I, II, III группы категория «ребёнок-инвалид» (ВСЕГДА):

- Справка МСЭ об установлении группы (категории) инвалидности;

- Протокол проведения медико-социальной экспертизы и/или Направление на медико–социальную экспертизу организацией, оказывающей лечебно–профилактическую помощь (копия, заверенная мед. учреждением, выдавшим направление);

- Выписка из амбулаторной карты за весь период лечения травмы из поликлиники по месту жительства/наблюдения/работы;

- Выписка из карты стационарного больного (если в связи с травмой было стационарное лечение);

Если причиной инвалидности стало заболевание:

— выписка/Справка из онкологического диспансера с датой постановки на учёт по поводу злокачественного новообразования за весь период наблюдения /Извещение о больном с впервые в жизни установленным диагнозом злокачественного новообразования по форме, предусмотренной законодательством РФ (если есть)/ выписка из Канцер-Регистра.

- по риску «смертельно-опасного заболевания» (СОЗ) (ВСЕГДА):

- выписные эпикризы/выписка из истории болезни стационарного больного из лечебных учреждений (если проводились стационарные лечения);

- выписка из медицинской карты амбулаторного больного из медицинских учреждений по месту жительства/работы за весь срок наблюдения, с указанием дат обращения, диагнозов, проведенного лечения, дат госпитализаций и их причин и времени нахождения на листке нетрудоспособности;

- результаты и заключения по проведенным лабораторным, рентгеновским, ультразвуковым, микробиологическим, цито-гистологическим, эндоскопическим, функциональным, электро-физиологическим исследованиям;

- заключения и результаты консультаций медицинских специалистов (врача-онколога/кардиолога/невролога).

- При онкологическом заболевании (рак) (дополнительно):

— Медицинский документ, содержащий полный диагноз (включая код МКБ-10), сведения о дате первичного обращения в лечебное учреждение в связи с заболеванием, датой проведения и датой заключения гистологического исследования, датой установления диагноза онкологического заболевания (заключение врача-онколога/выписка из канцер-ре гистра);

— Результаты проведённых анализов (цито-гистологические исследования). Снимаются копии с оригиналов документов и заверяются сотрудником при приеме; - При остром инфаркте миокарда (дополнительно):

— результаты биохимических маркеров, в том числе, с указанием сведений о: Тропонине I, Тропонине Т, MB-КФК;

> — описание проведенных в процессе лечения ЭКГ (мониторинг ЭКГ за 24 часа), ЭхоКГ, коронарографии/ангиопластики (если проводилось). - При инсульте (дополнительно):

— результаты инструментальных исследований, (компьютерная томография (КТ) и/или магнитно-резонансная томография (МРТ));

— заключение врача-невролога, сделанное не ранее 3х месяцев после развития инсульта, с описанием неврологического статуса.

Медицинские документы, содержащие полный клинический диагноз, сведения о дате установления диагноза, сроках лечения (выписные эпикризы/выписки из истории болезни стационарного больного).

- Медицинские документы, содержащие полный клинический диагноз, сведения о дате установления диагноза, сроках лечения;

- Протокол операции;

- Однократное извлечение присосавшегося клеща в сочетании с экстренной иммунопрофилактикой;

- Медицинская справка о зафиксированном факте присасывания клеща с указанием локализации и проведенных мероприятиях, необходимой дозы противоклещевого иммуноглобулина (иного замещающего его препарата), даты введения, серии и номера вакцины противоклещевого иммуноглобулина (иного замещающего его препарата);

Медицинская справка о зафиксированном факте присасывания клеща с указанием локализации и проведенных мероприятиях, необходимой дозы противоклещевого иммуноглобулина (иного замещающего его препарата), даты введения, серии и номера вакцины противоклещевого иммуноглобулина (иного замещающего его препарата).

Оплачивает ли страховая эвакуатор?

На дороге может возникнуть любая непредвиденная ситуация – от прокола колеса до ДТП. Довольно часто в следствии такого происшествия управлять пострадавшим автомобилем не представляется возможным. Выход из ситуации один – воспользоваться эвакуатором. Эта услуга достаточно дорогостоящая и если проблема возникла на загородной трассе, ценник транспортировки авто может достигать 10-15 тыс. руб.

Покрывается ли эвакуация ТС с места происшествия полисом страховки? После ДТП кто оплачивает эвакуатор при действующем полисе ОСАГО? Или же собственник, застраховавший машину, вынужден будет самостоятельно оплачивать эвакуатор и хранение на стоянке? В этой статье будет подробно описано как получить компенсацию за эвакуатор и что потребуется предоставить страховым компаниям для компенсации расходов, и как, следуя закону и имея ОСАГО, добиться оплаты расходов по эвакуатору во второй раз.

Как страховая оплачивает эвакуатор

В действующем постановлении правительства об «Обязательном страховании автогражданской ответственности» указано, что фирма-страховщик обязана компенсировать расходы, вызванные наступлением страхового случая. Таким образом, стоимость услуги эвакуатора по ОСАГО и простой авто на штрафстоянке должны быть покрыты страховкой. Происходит это следующим образом: владелец машины оплачивает услуги по эвакуации на месте, получает от фирмы-исполнителя необходимый пакет документов, подтверждающий факт совершенной эвакуации. После чего, с этими документами обращается к менеджеру страховой компании и предоставляет счет стоимости услуги для получения компенсации по КАСКО или ОСАГО.

В большинстве случаев, сумма страховых выплат не может превышать оценочной стоимости автомобиля. К примеру, если машина оценена в 400 тыс. руб., причиненный ущерб – в 395 тыс. руб., а эвакуатор – в 15 тыс. руб., то компенсация эвакуации покроет только 5 тыс. руб., а остаток придется доплатить самостоятельно.

Если лимит страховой компенсации на эвакуатор по ОСАГО уже исчерпан, целесообразно будет предъявить запрос на возмещение расходов по эвакуации виновнику ДТП.

Законодательная база

Согласно актуальному «Закону о защите прав потребителей», транспортировка товара весом более 5 кг до места ремонта, оплачивается продавцом. Следует отметить, что добиться выплат конкретно по этому пункту – достаточно тяжело, так как страховые компании оспаривают в этом случае свою роль в качестве продавца услуг.

При наличии полиса ОСАГО, страхователь имеет право на полную компенсацию услуг по перевозке, однако представители страховщика будут прикладывать усилия, чтобы избежать или минимизировать выплаты, связанные с ответственностью по перевозке эвакуатором застрахованной машины.

Кроме этого, правила обязательного страхования гражданской ответственности собственников транспортных средств, прописанные в «Указаниях Банка России №5283-У от 08.10.2019» регламентируют условия страхования и порядок выплат. Так, во главе 4 (п.12, п.13) сказано, что клиент имеет право на возмещение убытков, связанных с выходом из строя автомобиля. Сюда входят все расходы, не превышающие сумму страхового возмещения. Таким образом, возмещение стоимости услуги эвакуатора должно покрываться полисом ОСАГО.

В п.13 условий ОСАГО регламентируется право потерпевшего на компенсацию расходов, вызванных необходимостью эвакуации и хранения своей машины на специализированной стоянке. Факт транспортировки и хранения авто в обязательном порядке должен быть подтвержден документально.

Некоторые владельцы авто задумываются – могут ли эвакуировать машину без страховки? Здесь стоит напомнить, что езда без ОСАГО является нарушением, что влечет за собой штраф и транспортировку авто на штрафстоянку.

Важно соблюдать все требования при составлении документов. В ином случае, страховая компания будет иметь полное право для отказа от оплаты эвакуатора.

Какие документы потребуются

Компания, предоставляющая услуги эвакуатора, должна быть официальной, иначе могут возникнуть трудности при подготовке пакета документов. Сообщать о том, что автомобиль является гарантийным, следует при первом обращении в сервис.

После перевозки авто в место назначения, собственник должен удостовериться в наличии всех необходимых документов, даже если автомобиль эвакуировали и на машину нет действующей страховки. В этот список входит:

Зачастую, выдается стандартный договор по предоставлению услуг. В нем обязательно должны быть указаны реквизиты сторон, марка и модель ТС, адрес эвакуации и конечный пункт, продолжительность маршрута и итоговая стоимость. Кроме этого, договор должен содержать регистрационные номера эвакуатора и данные его водителя. На документе должны стоять подписи обеих сторон, дата и печать компании-исполнителя.

- Акт выполненных работ

Этот документ должен содержать информацию об исполнителе услуги, данные по автомобилю и стоимость оказанной услуги. Акт заверяется подписями обеих сторон и печатью компании, предоставляющей услугу по эвакуации.

- Квитанция об оплате

В некоторых случаях, чека из кассового аппарата исполнителя оказывается недостаточно. Рекомендуется взять у водителя эвакуатора квитанцию об оплате с подписью и печатью компании для получения компенсации эвакуатора по ОСАГО в 2019.

- Чек, подтверждающий оплату специализированной стоянки

В нем указываются адрес и период хранения авто.

Действующий страховой полис – одно из главных условий получения компенсационных выплат. Его потребуется предъявить менеджеру страховой фирмы.

В случае, если собственник авто сам заказывает независимую экспертизу, страховщик возмещает стоимость стоянки на период до пяти дней.

Компании, предоставляющие частные парковки, и владельцы, так называемых, «серых» стоянок, зачастую, не выдают клиенту необходимых документов. Автовладелец должен самостоятельно позаботиться о получении необходимых бумаг. Дополнительно рекомендуется записать номер водителя эвакуатора. Связь с ним может потребоваться для быстрого переоформления каких-либо документов, не соответствующих требованиям страховщика.

В некоторых случаях, страховые компании могут дополнительно затребовать путевой лист. С его получением часто возникают сложности.

В каком случае понадобится официальный отказ

Каждая компания, оказывающая населению услуги по страхованию и оплате эвакуатора по ОСАГО в 2019 году, имеет собственный регламент и устав. Правила предоставления компенсационных выплат могут разнится у каждой из них: будь то компания Росгосстрах или любая частная фирма. В тех случаях, когда одна контора может возместить до 100% расходов по ремонту и счет на эвакуатор по ОСАГО, другая может не компенсировать и половины.

Пользоваться услугами крупных страховых компаний гораздо выгоднее. Вопрос о том, оплачивает ли страховая компания эвакуатор, в таком случае, не стоит. Большая их часть оказывает услуги эвакуатора для поврежденных авто бесплатно по ОСАГО.

Ниже представлен алгоритм действий на случай, когда полный пакет документов подготовлен с учетом всех требований страховщика, а менеджер фирмы отрицает факт страхового случая и отказывается компенсировать расходы на эвакуатор по полису ОСАГО:

- Требование официальных документов

Для начала нужно затребовать документ, официально подтверждающий причины отказа. Если представитель страховщика преднамеренно и неправомерно убеждает клиента в невозможности выплат, его тактика может сменится.

- Заявление в суд

Если получен официальный отказ, следующим шагом будет обращение к юристу. С его помощью необходимо будет грамотно составить обращение в суд. Следует отметить, что эти действия повлекут за собой дополнительные расходы и процесс может затянуться. Если предполагаемая сумма страховых выплат не превышает нескольких тысяч рублей, то составление судового иска не будет иметь смысла.

Сколько раз страховая оплачивает эвакуатор по ОСАГО

При составлении страхового полиса и расчете стоимости ОСАГО или КАСКО, необходимо не только внимательно изучить все условия и пункты договора, но и задать вопросы, касающиеся эвакуации ТС, своему персональному менеджеру.

В договоре прописывается количество эвакуаций, компенсируемых страховщиком. Кроме этого, стоит уточнить, какие размеры выплат могут возмещаться и распространяется ли факт страхового случая на разные типы эвакуаторов. В условиях страховой компании может быть прописана определенная категория техники, на которой допускается эвакуировать авто, позволяющая получить финансовую компенсацию.

Согласно ФЗ и Закону об обязательном страховании ОСАГО оплата услуг эвакуатора страховщиком должна осуществляться и во второй раз, если иное не регламентировано договором страховой компании. Главное правило – позаботиться о наличии всех необходимых документов, подтверждающих факт транспортировки авто и оплату эвакуации на эвакуаторе для получения выплат по ОСАГО.

Важно помнить, что цена услуги по эвакуации авто может существенно варьироваться в зависимости от техники, осуществляющей операцию. К примеру, стоимость вызова эвакуатора, оснащенного подвижной платформой, будет значительно отличаться от цены за манипулятор.

Если же машину эвакуировали на специализированную стоянку и у Вас нет страховки, потребуется в кратчайшие сроки ее оформить или продлить. Если полис закончился недавно, можно договориться о выплате штрафа за его отсутствие в размере 500-800 руб., после чего обратиться к страховщику.

Исключение – автомобили, приобретенные накануне эвакуации. Если с момента составления договора купли-продажи прошло не более 10 дней, даже если еще нет страховки и машину эвакуировали, ее обязаны отдать собственнику без страхового полиса.

Что еще важно знать?

Транспортировка авто посредством эвакуатора может обернуться повреждениями. Что бы минимизировать расходы, нужно заранее подумать о том, как застраховать ответственность при перевозке машины эвакуатором. В договорах большинства страховых компаний прописан пункт о том, что страховщик не несет ответственности за возможный ущерб или повреждение авто, полученное в результате правомерных действий власти. Таким образом, если автомобилю нанесли вред во время принудительной эвакуации за совершенное правонарушение, случай, вероятнее всего, будет расценен как не страховой. Зачастую, страховщики не предлагают возможность застраховать гражданскую ответственность при перевозке эвакуатором поврежденной машины.

В случае повреждений при эвакуации авто по инициативе владельца, большая часть страховых компаний также ответит на запрос отказом. В правилах КАСКО обычно прописан пункт о том, что буксировка или перевозка транспортного средства является исключением из покрытия страхового полиса.

Подводя итог нужно отметить, что в случае необходимости транспортировки машины, нужно заранее уточнить у фирмы-исполнителя, застрахована ли гражданская ответственность при перевозке эвакуатором машины.

Во избежание возникновения неприятных моментов, важно детально изучить договор, предоставленный страховой компанией. Выбирать нужно надежного и проверенного страховщика с хорошей репутацией. При возникновении неполадок или после попадания в аварию это предотвратит необходимость выяснять кто оплачивает эвакуатор при ДТП при действующем полисе ОСАГО.

Как заполнять заявление в ргс за эвакуатор

Получить со страховой компании по ОСАГО стоимость расходов, сопряженных с ДТП!

(Алгоритм действий с образцами претензии, искового заявления и др. необходимых документов).

При ДТП далеко не всегда удается избежать дополнительных связанных с происшествием расходов. При этом не многим известно, что указанные расходы (помимо возмещения стоимости ремонта автомобиля) входят в страховое покрытие по ОСАГО и подлежат возмещению со стороны СК в полном объеме.

К таким расходам в первую очередь относятся:

- расходы на эвакуацию автомобиля с места ДТП;

- расходы на хранение автомобиля, поврежденного после ДТП;

- расходы по частичной разборке (дефектовке) автомобиля в ходе осмотра;

- расходы на представителя, понесенные потерпевшим для составления и направления претензии в СК;

- расходы на нотариальное удостоверение копий документов необходимых для обращения в СК, почтовые расходы;

Указанные расходы выплачиваются на общих основаниях, т.е. в течение 20-ти дневного срока с момента обращения в СК с заявлением об их возмещении.

В случае нарушения срока возмещения расходов, начиная с 21-го дня после получения СК заявления, начисляется неустойка в размере 1% за каждый день просрочки.

Примечание: расходы на независимую экспертизу также подлежат возмещению с СК, но отличаются от рассматриваемых в настоящем разделе расходов тем, что компенсируются поверх лимита ответственности страховщика по ОСАГО.

Возместить с СК сопряженные с ДТП расходы вполне по силам самостоятельно, придерживаясь нижеприведенного алгоритма действий.

АЛГОРИТМ ДЕЙСТВИЙ С ОБРАЗЦАМИ ДОКУМЕНТОВ

1. Обратиться в СК с заявлением о возмещении сопряженных с ДТП расходов.

При этом расходы должны быть документально подтверждены. К заявлению необходимо приложить договоры, акты выполненных работ (оказанных услуг), чеки, квитанции и т.д. Указанные документы должны быть подписаны от имени собственника автомобиля, (а не родственника, знакомого, коллеги и т.д.), в противном случае в их компенсации может быть отказано.

Примечание: предварительно необходимо сделать и сохранить у себя копии всех указанных документов, на случай дальнейшего обращения в суд они понадобятся.

Заявление подается одновременно с первичным обращением в СК о страховой выплате, либо отдельно в случае, если страховая выплата была ранее осуществлена (выдано направление на ремонт).

ОБРАЗЕЦ ЗАЯВЛЕНИЯ НА ВЫПЛАТУ СОПРЯЖЕННЫХ С ДТП РАСХОДОВ

СКАЧАТЬ, ПРОСМОТР >>

Заявление подлежит рассмотрению в течение 20-ти дней за вычетом праздничных дней, объявленных выходными, по истечении которых СК должна возместить Вам понесенные расходы. Если в возмещении расходов отказано или они возмещены в неполном объеме, необходимо в таком случае инициировать обращение в СК в претензионном порядке.

2 . Обратиться в СК с претензией о возмещении в полном объеме сопряженных с ДТП расходов.

ОБРАЗЕЦ ПРЕТЕНЗИИ О ВЫПЛАТЕ СОПРЯЖЕННЫХ С ДТП РАСХОДОВ ПО ОСАГО

ОБРАЗЕЦ ПРЕТЕНЗИИ О ВЫПЛАТЕ СОПРЯЖЕННЫХ С ДТП РАСХОДОВ ПО ОСАГО

СКАЧАТЬ, ПРОСМОТР >>

Претензию с приложениями подать в офис страховой компании под роспись о ее принятии на втором экземпляре, либо на худой конец отправить по почте ценным письмом с описью вложения, обязательно сохранив документы об ее отправке (почтовая квитанция, опись вложения).

Примечание: При разрешении споров по ОСАГО претензионный порядок обязателен, другими словами обращение в суд к СК возможно только после обращения к ней с претензией.

СК должна рассмотреть претензию и возместить полную сумму расходов в следующие сроки:

— в течении 15-ти рабочих дней при обращении гражданина (или 30-ти дней, если с момента неполной выплаты/отказа в выплате расходов со стороны СК прошло более 180 дней);

— в течении 10-ти дней при обращении организации.

Однако нельзя исключать вероятность того, что СК откажет в возмещении расходов или возместит их в неполном объеме, и в этом случае единственным способом получить причитающиеся Вам будет обращение к финансовому уполномоченному (финомбудсмену) и далее в суд.

Обратите внимание, что в связи с вступившими с 01 июня 2019 года изменениями в законодательстве обращение к финомбудсмену является обязательной стадией разбирательства спора с СК по ОСАГО, минуя которую нельзя обратиться в суд. В противном случае исковое заявление не будет принято судом к рассмотрению. Подробнее об этой процедуре Вы можете посмотреть ЗДЕСЬ>>.

Срок рассмотрения финансовым уполномоченным обращения составляет 15 рабочих дней, при этом указанный срок может быть продлен им самим еще на 10 рабочих дней (в случае необходимости проведение независимой экспертизы (оценки) по предмету спора).

3. В случае отказа СК от выплаты расходов по претензии и безрезультатного обращения к Финуполномоченному подать иск в суд.

ОБРАЗЕЦ ИСКОВОГО ЗАЯВЛЕНИЯ И ПОСЛЕДОВАТЕЛЬНОСТЬ ДЕЙСТВИЙ ПРИ ОБРАЩЕНИИ В СУД НА ВЗЫСКАНИЕ СОПРЯЖЕННЫХ С ДТП РАСХОДОВ ПО ОСАГО.

Важно: обратите внимание, что срок обращения в суд к страховой компании с момента введения института финансового уполномоченного существенно ограничен и составляет всего лишь 30 рабочих дней с даты вынесения решения финомбудсмена. Пропуск этого срока грозит потерей возможности добиться справедливости через суд.

Судебную процедуру Вы также можете пройти самостоятельно или доверить это нам. Причем мы предлагаем как полное юридическое сопровождение с гарантией получения Вами денег со страховой компании «под ключ», так и существенно менее затратное дистанционное сопровождение, включающее в себя составление с нашей стороны искового заявления с необходимыми приложениями с предоставлением подробных инструкций и консультаций по порядку самостоятельной подачи иска, участия в суде и исполнения судебного решения, что наиболее актуально для относительно небольших по размеру сумм требований (20 т.р. – 30т.р.), где финансово нецелесообразно полноценное привлечение специалиста, но и одновременно Вы не «горите желанием» со своей стороны отказаться от денежных средств, положенных Вам по закону.

С условиями нашей работы подробно можно ознакомиться ЗДЕСЬ>>.

При этом затраты на наши услуги ложатся на проигравшую сторону процесса и будут полностью компенсированы СК.

Не редко перспектива судебных дрязг пугает рядового гражданина, поскольку сопряжена с кажущейся на первый взгляд сложностью и непосильностью процедуры, неопределенностью результата и элементарной нехваткой времени. Но, как правило, разрешение такого рода дел не требует участия заявителя, и они рассматриваются в Ваше отсутствие, что сводит к минимуму трудозатраты и временные потери. Не говоря уже о том, что процедура исполнения решений судов и получения денег с СК отработана до автоматизма. Вам всего лишь достаточно придерживаться предложенного алгоритма действий, в котором пошагово расписаны все этапы — от момента составления и подачи иска в суд до стадии исполнения решения суда и получения денег с СК, а также представлены все шаблоны необходимых к заполнению и подаче документов. И даже если на этом пути восстановления справедливости у Вас возникли трудности, мы всегда готовы проконсультировать Вас по возникшему вопросу, тем более что с нашей стороны это будет сделано абсолютно бесплатно!

Примечание: госпошлину по таким спорам Вам оплачивать не надо (если цена иска менее 1 млн.р.)!

Еще одним аргументом для обращения в суд является тот факт, что через суд Вы получите сумму на порядок больше, а в некоторых случаях сможете удвоить ту сумму, на которую изначально претендовали. Это происходит за счет применения судом к СК штрафных санкций, а также взыскания компенсации морального вреда, которые в полном объеме присуждаются Вам, в случае разрешения судом спора в Вашу пользу.

Важно: У Вас сохряняется возможность возместить расходы, сопряженные с ДТП, и по имевшим место ранее страховым случаям по ОСАГО! В этом случае алгоритм действий тот же. Вам сначала необходимо обратиться в СК с заявлением о возмещении р асходов. В случае отказа в возмещении расходов или возмещении их в неполном объеме, направляете в адрес СК претензию. И если обращение с претензией не дало результата, то тогда обращаетесь к финансовому уполномоченному, а затем в суд.

Вам будет также интересно узнать: