Как в ип вести расходы

Как ИП работать на УСН

Собрали в одну статью все, что надо знать ИП на УСН: как рассчитывать налоги и страховые взносы, как платить и как вести отчетность. У нас уже была большая статья про упрощенную систему, а это выжимка самого главного.

Что ИП обязан делать на УСН

УСН — специальный режим налогообложения для малого бизнеса, его еще называют «упрощенка». Этот режим подходит большинству предпринимателей.

У ИП на УСН есть вот такие обязанности:

- платить налоги;

- платить страховые взносы за себя и за сотрудников, если они есть;

- сдавать отчетность в налоговую за себя и за сотрудников, если есть.

Давайте разбираться с каждым.

Бесплатно зарегистрируем бизнес в Тинькофф

- Проконсультируем по выбору кодов ОКВЭД и системы налогообложения

- Бесплатно откроем расчетный счет за один день

- До 500 000 ₽ — на сервисы партнеров

Как рассчитать налоги на УСН

На УСН есть два режима: «Доходы» и «Доходы минус расходы».

УСН «Доходы». Максимальная ставка на УСН «Доходы» — 6%. В разных регионах она будет разной, уточняйте на сайте налоговой.

При расчете налога учитываются только доходы:

Сумма налога = Доходы × Ставка налога

Если за первый квартал 2021 года вы заработали 500 000 ₽, то надо заплатить 500 000 ₽ × 6% = 30 000 ₽.

УСН «Доходы минус расходы». На этом режиме налог платят с разницы между доходами и расходами, максимальная ставка — 15%. Если расходы превышают доходы, для этого варианта УСН есть минимальный налог: 1% от суммы дохода.

Регионы по своему усмотрению могут установить пониженные налоговые ставки. Информация о том, есть ли льготы в вашем регионе, есть на сайте налоговой в разделе об УСН.

В Москве ставка по УСН «Доходы минус расходы» 10%

В Москве ставка по УСН «Доходы минус расходы» 10%

Как рассчитать страховые взносы

ИП на всех системах налогообложения платят страховые взносы на обязательное пенсионное и медицинское страхование. Есть фиксированные страховые взносы и дополнительные.

Фиксированные взносы. Сумма фиксированных страховых взносов для ИП в 2021 году — 40 874 ₽. Эти взносы идут на обязательное пенсионное страхование и медицинское страхование.

Дополнительные страховые взносы. Если доход превышает 300 000 ₽ в год, нужно заплатить дополнительные пенсионные взносы: 1% от дохода свыше 300 000 ₽.

Формулы для расчета дополнительных взносов в зависимости от системы налогообложения:

Для УСН «Доходы»: (Доходы − 300 000 ₽) × 1%

Для УСН «Доходы минус расходы»: (Доходы − Расходы − 300 000 ₽) × 1%

Дополнительные страховые взносы надо заплатить не позднее 1 июля следующего года. То есть за 2021 год их надо заплатить до 1 июля 2022 года.

За 2021 год вы заработали 5 000 000 ₽ на УСН «Доходы». Рассчитаем сумму всех страховых взносов: дополнительных и фиксированных.

Дополнительные взносы: (5 000 000 ₽ − 300 000 ₽) × 1% = 47 000 ₽.

Всего взносов за год: 47 000 ₽ + 40 874 ₽ = 87 874 ₽.

Сумма фиксированных и дополнительных взносов на пенсионное страхование в 2021 году не должна превышать 259 584 ₽. Поэтому если при расчете в сумме получилось больше, заплатите только 259 584 ₽.

Когда платить налоги и взносы

ИП должен платить налоги и взносы по определенному графику.

Налоги. Платят четыре раза в год — в течение 25 дней после окончания квартала.

| Период | Срок уплаты налога |

|---|---|

| Первый квартал 2021 года | 26 апреля 2021 года |

| Первое полугодие 2021 года | 26 июля 2021 года |

| Девять месяцев 2021 года | 25 октября 2021 года |

| 2021 год | 30 апреля 2022 года |

Взносы. Можно платить когда угодно в течение года: главное, успеть заплатить фиксированные взносы до 31 декабря текущего года, а дополнительные — до 1 июля следующего года.

У ИП есть льготы — по УСН «Доходы» можно уменьшать налог на уплаченные страховые взносы и тем самым экономить на налогах. Для этого надо разделить сумму фиксированных взносов на четыре части и платить ее четыре раза в год перед уплатой налогов за квартал.

За первый квартал 2021 года вы заработали 300 000 ₽.

Надо заплатить УСН за первый квартал — 6% от этой суммы.

300 000 ₽ × 6% = 18 000 ₽. Эту сумму нужно уплатить с 1 по 25 апреля.

Чтобы получить налоговый вычет, надо заплатить часть взносов в первом квартале до момента уплаты налогов — до 1 апреля.

Платим 10 000 ₽ в любой день до 1 апреля 2021 года.

Теперь мы можем вычесть сумму страховых взносов из авансового платежа:

Чтобы экономить на налогах, лучше всего платить страховые взносы четырьмя частями — раз в три месяца.

Когда платить налоги и взносы за 2021 год

| Период | Срок уплаты налога |

|---|---|

| Первый квартал 2021 года | ¼ взносов — до 31 марта 2021 года |

| Налоги — до 26 апреля 2021 года | |

| Первое полугодие 2021 года | ¼ взносов — до 30 июня 2021 года |

| Налоги — до 26 июля 2021 года | |

| Девять месяцев 2021 года | ¼ взносов — до 30 сентября 2021 года |

| Налоги — до 25 октября 2021 года | |

| 2021 год | ¼ взносов — до 31 декабря 2021 года |

| Налоги — до 30 апреля 2022 года |

Чтобы заплатить налоги, посмотрите реквизиты налоговой в вашем регионе на сайте.

Онлайн-бухгалтерия Тинькофф поможет упростить расчеты. Все поступления на ваш счет автоматически учитываются. Сервис сам подсчитает, сколько налогов нужно заплатить, и сформирует платежку в налоговую. Вам останется только подписать.

Какую отчетность нужно вести

На УСН ИП надо сдавать налоговую декларацию, отчетность за сотрудников, если они есть, и заполнять книгу учета доходов и расходов — КУДиР.

Если нет сотрудников, вести отчетность проще всего: достаточно сдавать налоговую декларацию один раз в год и заполнять КУДиР.

КУДиР. В книгу учета доходов и расходов записывают все операции, чтобы потом рассчитать налог по УСН. На УСН «Доходы» в КУДиР заносят только доходы и страховые взносы, на которые можно уменьшить налог. На УСН «Доходы минус расходы» записывают еще и расходы.

Сдавать КУДиР никуда не нужно, а налоговой ее предъявляют только при проверке.

Можно распечатать КУДиР и заполнять вручную, а можно вести в электронном виде и распечатать, если понадобится.

Если подключить Онлайн-бухгалтерию, сервис будет вести КУДиР автоматически.

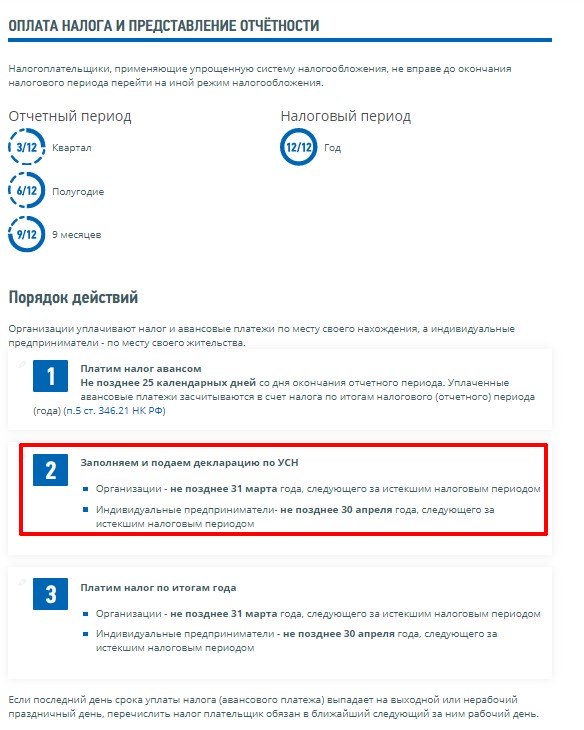

Декларация по УСН. ИП подает декларацию в налоговую раз в год, до 30 апреля следующего года. Так, декларацию за 2021 год можно подать до 30 апреля 2022 года.

На УСН «Доходы» декларацию поможет сформировать сервис «Онлайн-бухгалтерия».

На УСН «Доходы минус расходы» декларация немного сложнее — для ее подготовки понадобится сервис «Бухгалтерское обслуживание».

Отчетность за сотрудников. По сотрудникам, с которыми заключен трудовой договор, надо сдавать несколько видов отчетности. С этим вряд ли получится разобраться без бухгалтера — рекомендуем подключить сервис «Бухгалтерское обслуживание» или нанять бухгалтера на аутсорсе.

Бухгалтерское обслуживание от Тинькофф

Сделаем все за вас. Подходит для ИП на УСН «Доходы» и патенте

- Рассчитаем налоги и взносы

- Отправим отчетность в налоговую, ПФР, ФСС, Росстат

- Посчитаем зарплату, больничные, отпускные для сотрудников

С чего начать бухгалтерский учёт новому ИП

Известно, что согласно ФЗ-402 «О бухучете» индивидуальные предприниматели бухгалтерский учет могут не вести (ст. 6-2 (1) ФЗ). Вместе с тем многие бизнесмены, оформившие предпринимательство, считают необходимым своевременно отражать показатели своей деятельности в учетных бухгалтерских данных. Предприниматель может поручить вести учет сторонней организации или взяться за дело самостоятельно. В обоих случаях знания, как начать и наладить учет на старте, очень важны, в том числе и для контроля работы стороннего бухгалтера. Пригодятся они и самому бизнесмену, решившему освоить на практике еще одну профессию – учетного работника.

Нужен ли ИП бухгалтерский учет?

Для ответа на поставленный вопрос рассмотрим подробнее текст ФЗ-402. Упомянутая ст. 6 декларирует:

- освобождение от ведения БУ индивидуальных предпринимателей;

- необходимость вести учет показателей НУ согласно виду предпринимательства, который был избран.

Таким образом, налоговый учет необходим, с одновременным освобождением от БУ ИП на любой налоговой системе.

Внимание! Предприниматель имеет право вести учет бухгалтерских показателей, но не обязан это делать.

Правильно организованный бухгалтерский учет означает наличие в любой момент времени оперативной и надежной информации о работе бизнеса, полный контроль за денежными и материальными ресурсами.

Кроме того, часто при организации ИП предприниматель начинает с малого, а затем расширяет бизнес, преобразовывая его в другие формы (например, регистрируя ООО), при которых ведение бухучета является обязательным.

Вопрос: Организация приобрела у ИП автомобиль, бывший в употреблении. ИП применял УСН («доходы»), не вел бухгалтерский учет, остаточная стоимость не сформирована. ИП готов представить документы о приобретении автомобиля и сроке использования. Вправе ли организация для целей исчисления налога на прибыль определить срок полезного использования основного средства самостоятельно на основании представленных ИП документов и информации о сроке эксплуатации?

Посмотреть ответ

Как начать и сделать все правильно?

Для ведения БУ к услугам предпринимателя множество программ и электронных сервисов, кроме того, учет можно вести и в бумажных регистрах БУ. Если предприниматель решил сэкономить средства и взяться за дело самостоятельно с нуля, нужно понимать, что учет придется вести беспрерывно до конца года.

Начать следует с планирования, ответив при этом на ряд вопросов, касающихся в том числе и НУ. Это закономерно, ведь традиционно налоговые показатели базируются на данных бухгалтерского учета:

- Какая система налогообложения подходит вашему бизнесу? Необходимо произвести предварительные расчеты доходов и расходов ИП за период.

- Какие формы отчетности и куда сдает ИП? Обратите внимание на сроки сдачи и не пропускайте их во избежание штрафов, внеплановых проверок.

- Будут ли привлечены наемные работники? Ведение учета по кадрам и заработной плате – достаточно сложный и трудоемкий процесс. Отчетность работодателей едина для всех.

Важно! Вид бухгалтерского обслуживания выбирается исходя из системы налогообложения и масштабов деятельности ИП. Так, предпринимателю на ОСНО, УСН «доходы минус расходы» лучше воспользоваться услугами специальных сторонних фирм, особенно если число хозяйственных операций велико. Другие режимы НО позволяют вести бухучет самостоятельно.

Далее приступают непосредственно к формированию системы передачи и обработки бухгалтерских данных, позволяющих учитывать особенности конкретного бизнеса. Пошаговый процесс налаживания бухгалтерского учета с нуля включает в себя приведенные ниже этапы.

Выбор: упрощенный учет или стандартный, обычный

Большинство ИП на старте имеет фактически статус субъекта малого бизнеса. Они могут начать вести бухучет по упрощенной форме (ст. 6 ФЗ-402, ч. 4).

Упрощенный БУ означает (по тексту «Рекомендаций по ведению бухучета субъектами МП», пр. №64 н от 21/12/98 г. Минфина; «Информации» №ПЗ-3/2015 Минфина):

- использование ограниченного числа счетов синтетического учета;

- делать упрощенные бухгалтерские записи хозяйственных операций;

- составление бухгалтерской отчетности по упрощенной форме.

Можно полностью отказаться от применения двойной записи.

Определитесь, как технически вести учет по выбранному варианту

- самостоятельное ведение учета на бумажных носителях;

- самостоятельное ведение учета с помощью электронных средств, программ и сервисов;

- передача полномочий по ведению БУ сторонней фирме.

Если бухучет ведется без двойной записи, используют Книгу учета доходов и расходов, которую заполняют либо чернилами черного цвета на бумаге либо, что намного практичнее, в электронном виде. Исправление ошибок в электронном формате не представляет сложностей, поэтому лучше использовать его. Самый простой вариант – таблицы exel, word. В КуДИР каждый день заносятся данные о доходах и расходах ИП. В конце года Книгу следует распечатать, пронумеровать и прошить.

Во многих случаях удобнее приобрести актуальную версию бухгалтерской программы (например, «1C») и вести учет в ней. «Умная» программа позволяет избегать многих существенных учетных ошибок, которые могут возникать в работе на начальном этапе. Это касается также варианта с использованием двойной записи и счетов.

При подборе сторонней компании для ведения БУ целесообразно сравнить цены на аналогичные услуги, оценить собственную платежеспособность и выбрать оптимальный вариант.

Организуйте правильное хранение всех документов

Бумаги, имеющие отношение к бизнесу ИП, сразу же после начала работы нужно распределить по папкам:

- договоры с деловыми партнерами;

- расходные первичные документы;

- выписки банка;

- бланки строгой отчетности и отчетность по ККМ;

- входящие документы сторонних организаций, и пр.

Особое внимание уделите кадровой документации и документам по заработной плате, если имеются наемные работники.

В общем случае первичные бухгалтерские документы хранятся 4 года, если они используются при подсчете налогов (НК РФ ст. 23 п. 1 пп. 8). В то же время ФЗ-402 устанавливает 5-летний срок хранения документов БУ (ст. 29 п. 1). Лучше в этом случае руководствоваться максимальным сроком.

Нюансы и рекомендации

Отметим еще несколько важных нюансов, о которых необходимо помнить предпринимателю при организации бухгалтерского учета.

Для писем, обращений, указаний и рекомендаций госорганов, органов муниципальной власти необходима отдельная папка. Каждый документ, который «отработан», т.е. по нему произведены необходимые действия, целесообразно помечать.

Сверяйтесь с ИФНС, Фондами не реже раза в год по налогам, дабы избежать ненужных переплат и задолженностей. Правильно организованный бухгалтерский учет послужит основой для исправления возможных ошибок.

Не пренебрегайте советами грамотных специалистов, консультантов, коллег по бизнесу, опытных бухгалтеров на начальном этапе организации БУ. Отслеживайте изменения законодательства, касающиеся вашего бизнеса.

Как учитывать расходы на УСН «Доходы минус расходы»

Какие расходы учитывают на УСН

Расходы, на которые можно уменьшить доходы при УСН, перечислены в п. 1 ст. 346.16 НК РФ. Перечень закрытый — всё, что в него не вошло, учитывать нельзя.

На упрощёнке принимают к учёту:

- Траты на покупку, строительство и реконструкцию основных средств — имущества стоимостью от 100 тыс. руб со сроком полезного использования больше года. Так, вы сможете учесть расходы на приобретение офисного помещения, торговой точки, служебного автомобиля и оборудования.

- Расходы на ремонт основных средств — собственных и арендованных. Сюда включают стоимость запчастей и расходных материалов, оплату работ подрядчикам и др. Если основные средства отремонтировали ваши работники — выплаченную им зарплату. Затраты по арендованному имуществу учитывают, если ремонт по условиям договора — за счёт арендатора.

- Материальные расходы. К ним относят затраты на покупку сырья и материалов для производства товаров (выполнения работ, оказания услуг), комплектующих для монтажа, полуфабрикатов для дополнительной обработки, инструментов, спецодежды, топлива и др. Полный перечень — в ст. 254 НК РФ.

- Расходы на оплату труда сотрудникам — зарплата, премии, надбавки, доплаты, компенсации и другие выплаты, связанные с работой.

- Расходы по служебным командировкам — траты на проезд туда и обратно, наём жилья, суточные и т.д.

- Уплаченные за работников взносы на все виды обязательного страхования — пенсионное, социальное, медицинское и от несчастных случаев. ИП может ещё учесть страховые взносы за себя, в том числе с дохода свыше 300 тыс. руб.

- Налог на добавленную стоимость (НДС) по оплаченным поставщикам товарам, работам, услугам.

- Затраты на почтовые, телефонные и другие виды связи, услуги интернет-провайдеров.

- Налоги и сборы, уплаченные организацией или ИП на упрощёнке. Исключение — сам налог по УСН и авансовые платежи по нему. Не учитывают в расходах и НДС в случаях, когда вы на упрощёнке выписали счёт-фактуру с налогом, уплатили его и сдали декларацию. Нельзя учесть платежи за сверхнормативные выбросы загрязняющих веществ и штрафы.

- Расходы на дезинфекцию помещений, покупку спецодежды, перчаток, медицинских масок, лабораторного оборудования, обеззараживающих средств и другие траты, связанные с антиковидными требованиями.

Всего в перечне разрешённых расходов больше 40 пунктов. Если не нашли среди них ничего подходящего, обратите внимание на материальные расходы. Их учитывают по-особому — как для расчёта налога на прибыль, который платят на общем режиме налогообложения. Поэтому список материальных расходов приведён отдельно — в ст. 254 НК РФ. Так как он открытый, можно учесть и другие траты. Для этого их прописывают в учётной политике. Но будьте готовы: при налоговой проверке придётся доказывать, что такие расходы нужны для бизнеса.

Условия признания расходов

Кроме попадания в перечень, расходы должны соответствовать ещё нескольким условиям.

- Затраты экономически обоснованны — направлены на получение дохода и связаны с предпринимательской деятельностью. Так, к расходам на УСН нельзя отнести покупку шубы для сотрудника, а спецодежду — можно.

- Затраты подтверждены оформленными по всем правилам документами: кассовыми чеками, счетами-фактурами или УПД, накладными, актами выполненных работ, бланками строгой отчётности и т.д.

- Расход совершён — товары уже получены, работы выполнены, а услуги оказаны.

- Задолженность погашена: вы уже рассчитались с контрагентом.

Если все условия выполнены, затраты можно учесть при расчёте налога на УСН.

Когда учитывать расходы на УСН

На упрощёнке расходы учитывают по кассовому методу — принимают их к учёту после фактической оплаты. То есть ориентируются на последнюю из дат:

- когда расплатились с поставщиком;

- когда получили товары, работы или услуги.

Для товаров, приобретённых для дальнейшей перепродажи, есть ещё одно условие. Их учитывают в расходах, если уже перепродали покупателям.

Как вести налоговый учёт расходов

Налоговый учёт на упрощёнке ведут в специальной форме — книге учёта доходов и расходов (КУДиР). В ней пять разделов. Форма документа одна для всех, независимо от объекта налогообложения.

Её заводят на каждый календарный год и последовательно вносят поступления и траты. На УСН с объектом «Доходы минус расходы» заполняют разделы с первого по третий.

КУДиР можно вести в бумажном или электронном виде. Электронный вариант в конце отчётного периода распечатывают в одном экземпляре, сшивают, заверяют подписью руководителя и печатью (если есть).

Эльба формирует КУДиР автоматически. Пользуйтесь всеми возможностями Эльбы 30 дней бесплатно.

Особенности учёта стоимости основных средств

На УСН основные средства учитывают после того, как их оплатили и ввели в эксплуатацию. Стоимость списывают в расходы не сразу, а равными частями на последнюю дату каждого квартала до конца текущего года:

- 31 марта — 1/4 от стоимости;

- 30 июня — 1/2;

- 30 сентября — 3/4.

На 31 декабря в расходах отразится полная стоимость основного средства. Сразу списать всю сумму в расходы можно только, если его ввели в эксплуатацию в четвёртом квартале.

Бухучет ИП на УСН

Ведение бухучета ИП на УСН — это не обязанность, а права предпринимателей. Упрощенцы организуют бухгалтерский учет по собственному желанию и не отчитываются в ФНС.

Должен ли ИП на УСН вести бухгалтерский учет

По закону для предпринимателей ведение учета ИП на УСН «Доходы» и «Доходы минус расходы» необязательно (п. 1 ч. 2 ст. 6 402-ФЗ от 06.12.2011 ). Такого же мнения придерживается и Минфин: позиция ведомства представлена в Письмах № 03-11-11/17116 от 20.03.2018, № 03-11-12/7268 от 07.02.2018.

Но есть одно исключение, как вести учет ИП на УСН «Доходы» или «Доходы минус расходы». Упрощенцы обязаны соблюдать лимит по остаточной стоимости основных средств. Если величина остаточной стоимости ОС превышает 150 миллионов рублей, предприниматель теряет права на упрощенную систему налогообложения (Письмо Минфина № 03-11-11/5277 от 30.01.2019). Остаточная стоимость основных средств рассчитывается по правилам бухгалтерского учета. Кроме того, на нее необходимо начислять амортизацию.

И еще один нюанс: хотя ведение бухгалтерского учета ИП на УСН необязательно, это не освобождает предпринимателя от кадрового учета (при наличии наемных сотрудников) и фиксации кассовых операций. Кроме того, все упрощенцы ведут налоговый учет.

Пошаговая инструкция, как ИП вести бухгалтерию самостоятельно

В 402-ФЗ и НК РФ не закреплено, как вести бухгалтерию ИП на УСН 6 % или 15 %. Предприниматель самостоятельно решает, вести ему бухучет или нет. Для упрощенцев на доходной системе сложности не возникнут: им придется отражать поступления, применять к ним единую ставку в 6 % и ежеквартально перечислять аванс.

Тем, кто применяет налогообложение по схеме «Доходы минус расходы», немного сложнее. Все расходы необходимо экономически обосновывать и документально подтверждать ( ст. 346.16 НК РФ ). Только после подтверждения ИФНС примет затраты для занижения налогооблагаемой базы.

Эксперты КонсультантПлюс разобрали, какую отчетность и в какие сроки сдает ИП на УСН. Используйте эти инструкции бесплатно.

Актуальная пошаговая инструкция по ведению бухгалтерии у ИП на УСН такова:

- Перед регистрацией бизнеса или переходом на упрощенную систему провести расчеты планируемых поступлений и затрат и выбрать способ налогообложения — 6 % или 15 %.

- Зарегистрировать предпринимательство. Проверить перечень обязательных отчетов для предпринимателя-упрощенца и для налогового агента, если привлекаются наемные сотрудники.

- Выбрать способ бухучета (если предприниматель решил его вести официально) — самостоятельно или с привлечением внештатных специалистов (на аутсорсинге). Для самостоятельного ведения понадобится установить специализированную программу для бухучета.

- Вести КУДИР. Это необходимо и для фиксации хозяйственных операций, и для отчетности перед налоговой инспекцией.

- Собирать и систематизировать все подтверждающие документы — договоры, выписки из банка, первичку, кадровые приказы и проч. Эти бумаги понадобятся для подтверждения расходов и для возможных налоговых проверок.

Каковы сроки сдачи отчетности для ИП в 2021 году

Большинство ИП на УСН не ведет бухгалтерский учет и не сдает в инспекцию бухгалтерскую отчетность. Но упрощенцы обязательно сдают налоговую отчетность — декларацию по УСН. Срок сдачи для предпринимателей — 30 апреля следующего года. В эти же даты надлежит уплатить исчисленный налог с учетом перечисленного авансирования. Кроме декларации упрощенцы представляют КУДИР по запросу ИФНС. Форма книги утверждена приказом Минфина № 135н от 22.10.2012 .

Применение УСН не освобождает от исполнения функций по исчислению, удержанию и перечислению НДФЛ с заработной платы сотрудников. Предприниматели, выступающие налоговыми агентами, подают отчетность по сотрудникам и их зарплате. Среди обязательных форм — 6-НДФЛ, РСВ, 4-ФСС, СЗВ-М и СЗВ-ТД при кадровых перемещениях. Сроки сдачи таковы:

- 6-НДФЛ в ИФНС — не позднее последнего дня месяца, который следует за отчетным периодом, а годовой расчет сдают до 01.03 следующего года;

- РСВ в ИФНС — до 30-го числа месяца, следующего за отчетным кварталом;

- 4-ФСС в Соцстрах — до 20-го числа месяца, следующего за отчетным кварталом, на бумаге и до 25-го числа — в электронном виде;

- СЗВ-М в ПФР — до 15-го числа месяца, следующего за отчетным;

- СЗВ-ТД в ПФР — на следующий день после приема или увольнения работника и до 15-го числа следующего месяца при переводе на другую постоянную работу (если не было кадровых перемещений, СЗВ-ТД не сдают).

Порядок сдачи этих отчетов утверждают контролирующие ведомства. Если у индивидуального предпринимателя нет наемных работников, он не обязан сдавать кадровую отчетность.

Книга учета доходов и расходов для УСН в 2020 и 2021 году

Автор статьи — Аналитик в Контур.Бухгалтерии

Контур.Бухгалтерия — облачная бухгалтерия для бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН.

Зачем нужно вести и нужно ли сдавать КУДиР

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН. Обязанность вести книгу учета доходов и расходов или КУДиР, как ее часто называют бухгалтеры, установлена статьей 346.24 НК РФ. Она есть и у организаций, и у предпринимателей.

Ошибки или отказ от ведения КУДиР, может привести к штрафам от 10 000 до 30 000 рублей. А если нарушения приведут к занижению налогооблагаемой базы — штраф в 20% суммы неуплаченного налога, но не меньше 40 000 рублей. Это закреплено в статье 120 НК РФ.

При этом обязанности сдавать КУДиР в налоговую нет. Если налоговики потребуют предоставить Книгу учета доходов и расходов в ходе выездной проверки, тогда вы обязаны предоставить Книгу в бумажном варианте, сшитую, пронумерованную и подписанную (ст. 89, 93 НК РФ). Также КУДиР может понадобиться, чтобы показать расходование средств целевого финансирования, или показать ПФР доходы для определения ставки страховых взносов ИП, или в банке для кредита.

В какой форме вести КУДиР и когда ее создать

Новую книгу нужно открывать на каждый налоговый период — календарный год. Если организация создана в течение года, книга открывается со дня создания и до конца года. Вести ее можно в бумажном и электронном виде. От выбора формата зависит порядок оформления:

- В бумажной книге до начала записей нужно заполнить титульный лист, сшить и пронумеровать страницы, указать количество страниц на последней странице, заверить КУДиР подписью и печатью (при наличии);

- Электронную книгу в конце налогового периода нужно распечатать, сшить, пронумеровать страницы и указать их количество, заверить подписью и печатью (при наличии).

Выбранный способ ведения книги можно установить приказом руководителя или закрепить в учетной политике. Многие бухгалтерские программы и веб-сервисы (такие как Контур.Бухгалтерия или Эльба) с разной степенью простоты позволяют вести книгу в электронном виде. В конце года или если налоговая потребует, можно распечатать.

КУДиР оформляется в одном экземпляре. При наличии обособленных подразделений, книгу формирует головной офис. Данные подразделений в ней отдельно выделять не нужно (ст. 346.24 НК РФ).

Как заполнять Книгу учета доходов и расходов (КУДиР)

Форма и порядок заполнения книги утверждены приказом Минфина РФ от 22.10.2012 № 135Н. КУДиР состоит из титульного листа и 5 разделов. Форма книги одинакова и для организаций, и для предпринимателей на УСН. От объекта налогообложения она тоже не зависит — меняется только порядок заполнения.

Форма и порядок заполнения книги утверждены приказом Минфина РФ от 22.10.2012 № 135Н. КУДиР состоит из титульного листа и 5 разделов. Форма книги одинакова и для организаций, и для предпринимателей на УСН. От объекта налогообложения она тоже не зависит — меняется только порядок заполнения.

Налогоплательщики, применяющие УСН с объектом «доходы» заполняют 1, 4 и 5 разделы. При этом в первом разделе надо заполнить только графу с доходами.

Налогоплательщики с объектом «доходы за вычетом расходов» заполняют 1 и 3 разделы. А если есть основные средства (ОС), то и 2 раздел Книги. Дополнительно понадобится справка к разделу 1.

Общие правила заполнения

Отражайте в книги хозоперации отчетных и налогового периодов. Все записи вносите в хронологическом порядке на основании первичных документов. Регистрируйте в ней документы о получении или перечислении оплаты, а также подтверждения расходов (платежные поручения, чеки, акты, накладные и пр.) Все показатели указывайте в рублях и копейках.

Раздел 1 «Доходы и расходы»

УСН 6% — в первый раздел нужно вносить только деньги, которые поступают на расчетный счет или в кассу организации. Тут же надо указать дату и номер первичного документа: платежного поручения, приходного кассового ордера или выписки кредитной организации. Блок «расходы» для упрощенцев с объектом «доходы» обычно не актуален. В него нужно заносить только:

- расходы, осуществленные за счет субсидий;

- расходы, предусмотренные условиями получения выплат на содействие самозанятости безработных и стимулирование создания безработными гражданами новых рабочих мест.

Это связано с тем, что полученное финансирование можно признать в доходах только по мере расходования. В остальных случаях заполнять графу 5 не обязательно, но и не запрещено. Некоторые доходники делают это, чтобы не терять контроль за расходами.

УСН 15% — первый раздел заполняйте полностью. Указывайте только те доходы и расходы, которые включаются в налоговую базу по налогу УСН. Прочие доходы и расходы указывать не нужно. Финансовые затраты, которые не связаны с получением прибыли, в Книгу не включайте.

Как правильно отражать доходы и расходы в разделе 1 подробно описано в статье 346.17 НК РФ. Там же прописан порядок признания доходов и расходов. Согласно нему и нужно заводить в Книгу доходы и расходы.

Также заполняется справка к разделу 1, где и производится расчет налога. Ее надо составить после подсчета итоговой суммы доходов и расходов, то есть по итогам года.

В Контур.Бухгалтерию нужно только вносить доходы и расходы — а сервис сам сформирует КУДиР по всем правилам.

Раздел 2 «Расчет расходов на приобретение основных средств и нематериальных активов»

Упрощенцы с объектом налогообложения «доходы за вычетом расходов» заполняют второй раздел КУДиР, где отражается полная информация об основных средствах: дата приобретения, дата ввода в эксплуатацию, срок полезного использования, остаточная стоимость и другие параметры для расчёта налоговой базы. Сюда можно внести только расходы, подтвержденные документами, которые направлены на покупку (создание) ОС и НМА или на достройку, дооборудование, реконструкцию, модернизацию, перевооружение.

Почему так сложно? Стоимость основного средства списывается в расходы равными частями в течение года. Но должны быть выполнены условия, которые и описаны в разделе 2. Основное средство списывается в расходы на последнее число квартала.

Раздел 3 «Расчет суммы убытка, уменьшающей налоговую базу»

Этот раздел заполняют только организации и ИП на УСН 15% в том случае, когда в прошедших годах были убытки, которые можно перенести на следующие налоговые периоды в течение 10 лет.

Указываются суммы убытка за предыдущие годы, если есть. Потом эти данные включаются в справку к разделу 1. Если вы получили убыток в 2020 году, укажите его в Справке к Разделу 1. Третий раздел будет необходимо заполнить только в 2021 году. Если в прошлых периодах убытка не было, раздел можно не заполнять.

Раздел 4 «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ, уменьшающие сумму налога»

Этот раздел для упрощенцев на «доходах». В нем указывается информация о выплатах страховых взносов за работников и больничных пособий, на которые можно потенциально уменьшить налог УСН с объектом «доходы». ИП в этом разделе указывает и взносы, которые платит за себя.

Раздел 5 «Сумма торгового сбора, уменьшающая сумму налога»

Этот раздел для упрощенцев на «доходах». Его ввели с января 2018 года. Указывайте в нем суммы торгового сбора или его части, в день уплаты. Сумма сбора вносится на основании официального документа из налоговой, в котором указано, что предприниматель обязан его уплачивать.

Заполнять раздел надо всем, а не только плательщикам торгового сбора. Если в вашем регионе сбор не введен, укажите в пятом разделе отчетный год, а в показателях проставьте прочерки. Так вы защититесь от претензий инспекторов, ведь по сути без раздела 5 регистр будет не полным.

А теперь подробнее о практике ведения КУДиР.

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Доходы и расходы

Регистрация

Сумма

Дата и номер первичного документа

Доходы, учитываемые при исчислении налоговой базы

Расходы, учитываемые при исчислении налоговой базы