Заполнение онлайн декларации по усн

Главная

Наверняка те налогоплательщики, кто хоть раз подавал декларацию по УСН в налоговую инспекцию, знают как ее долго и утомительно рассчитывать и заполнять. Но для тех, кто ценит свое время на нашем сайте предусмотрена возможность рассчитать и заполнить декларацию формы по КНД 1152017 в режиме онлайн.

Для этого вам необходимо заполнить поля, указав поквартальные значения доходов и расходов при объекте налогообложения «доходы минус расходы», или значения доходов и уплаченных взносов в ПФР и ФФОМС при объекте «доходы». Нажав кнопку «Рассчитать» вы получите рассчитанные значения строк декларации по УСН.

Если вам необходимо подготовить и распечатать декларацию по УСН онлайн, то отметьте пункт «Сформировать документ для печати». В появившейся форме «Данные для титульного листа» заполните нужные поля. Теперь же, при нажатии кнопки «Рассчитать» сформируется декларация по УСН в формате PDF, которую можно скачать, нажав на появившуюся ссылку.

Актуальная форма декларации по УСН за 2020 год (по единому налогу) утверждена на основании: Приказа ФНС России от 26 февраля 2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме».

Бланк налоговой декларации по УСН (по единому налогу) за 2020 год представляет собой шаблон, который можно редактировать. Если вы, по каким-то причинам, решили не пользоваться онлайн-сервисом по заполнению документа, а хотите рассчитать и заполнить декларацию вручную, то эта ссылки для вас:

Скачать шаблон бланка в формате XLS (архив ZIP) . Для заполнения документа необходима программа Microsoft Excel или бесплатная LibreOffice Calc.

Скачать шаблон бланка в формате PDF (архив ZIP) . Для заполнения документа нужна программа Adobe Reader, или другая программа, способная работать с интерактивными полями (не все просмотровщики PDF это умеют).

Декларация на УСН заполняется и подается один раз в году, по окончании налогового периода. Налогоплательщикам на УСН поквартально отчитываться не нужно, но не стоит забывать о авансовых платежах, которые тоже можно рассчитать при помощи данного онлайн-сервиса.

Крайним сроком сдачи отчетности по УСН: для ИП – 30 апреля года, следующим за отчетным; для организаций – 31 марта.

В случае, если ИП закрывает свою деятельность, или происходит ликвидация организации, то декларацию нужно сдавать в срок до 25 числа месяца, следующем за тем, когда прекращена деятельность (это определяется датой в уведомлении, которое подано в налоговую инспекцию).

На нашем сайте есть калькулятор сроков подачи декларации УСН, которые рассчитает срок с учетом всех нюансов законодательства.

Предусмотрены штрафы, в случае, если вы не сдали налоговую декларацию. 1000 рублей, если налог УСН был вовремя уплачен, в том случае, если налог не был вовремя перечислен — 5% суммы налога, подлежащей уплате на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1000 рублей.

Предоставляется налоговая декларация для ИП в налоговую инспекцию по месту проживания, ЮЛ — по месту юридического адреса. Предусмотрено несколько способов подачи отчетности:

На бумажном носителе. Заполнить декларацию нужно в двух экземплярах, один из них вы отдадите в ФНС, второй экземпляр, с штампом о приеме и подписью сотрудником налоговой инспекции является подтверждением того, что отчетность сдана. Подать декларацию таким образом можно лично или через представителя, и которого есть нотариальная доверенность.

Почтовым отправлением. В этом случае тоже документ заполняется два раза (или, в случае если он сформирован данным онлайн-сервисом — распечатывается два раза). К нему прилагается опись вложения в двух экземплярах (скачать шаблон описи). Документы отправляются Почтой России ценным письмом. При данном способе предоставления отчетности, подтверждением ее сдачи является чек и опись вложения, в котором стоит штамп почтового отделения с датой.

В электронном виде. Отчетность можно подать через интернет с помощью онлайн-сервиса на сайте ФНС или через операторов, которые предоставляют услуги электронного документооборота.

Налоговая декларация УСН за 2020 год

Заполнение декларации УСН

В приказе ФНС России от 25.12.2020 № ЕД-7-3/958 приведен полный порядок заполнения декларации УСН за 2020 год. Бланк вы можете найти в этом же документе. Он будет актуален и для отчетности за 2021 год.

Обратите внимание, что при заполнении все суммы прописываются в полных рублях по стандартному правилу округления (свыше 0,5 копеек включительно — в большую сторону, менее — в меньшую). Документ, подаваемый в бумажном варианте, не может исправляться с помощью зачеркиваний или корректора.

Сдайте декларацию УСН через интернет

Контур.Экстерн поможет заполнить и отправить декларацию УСН без ошибок и в срок.

Форма декларации по УСН за 2020 год заполняется следующим образом:

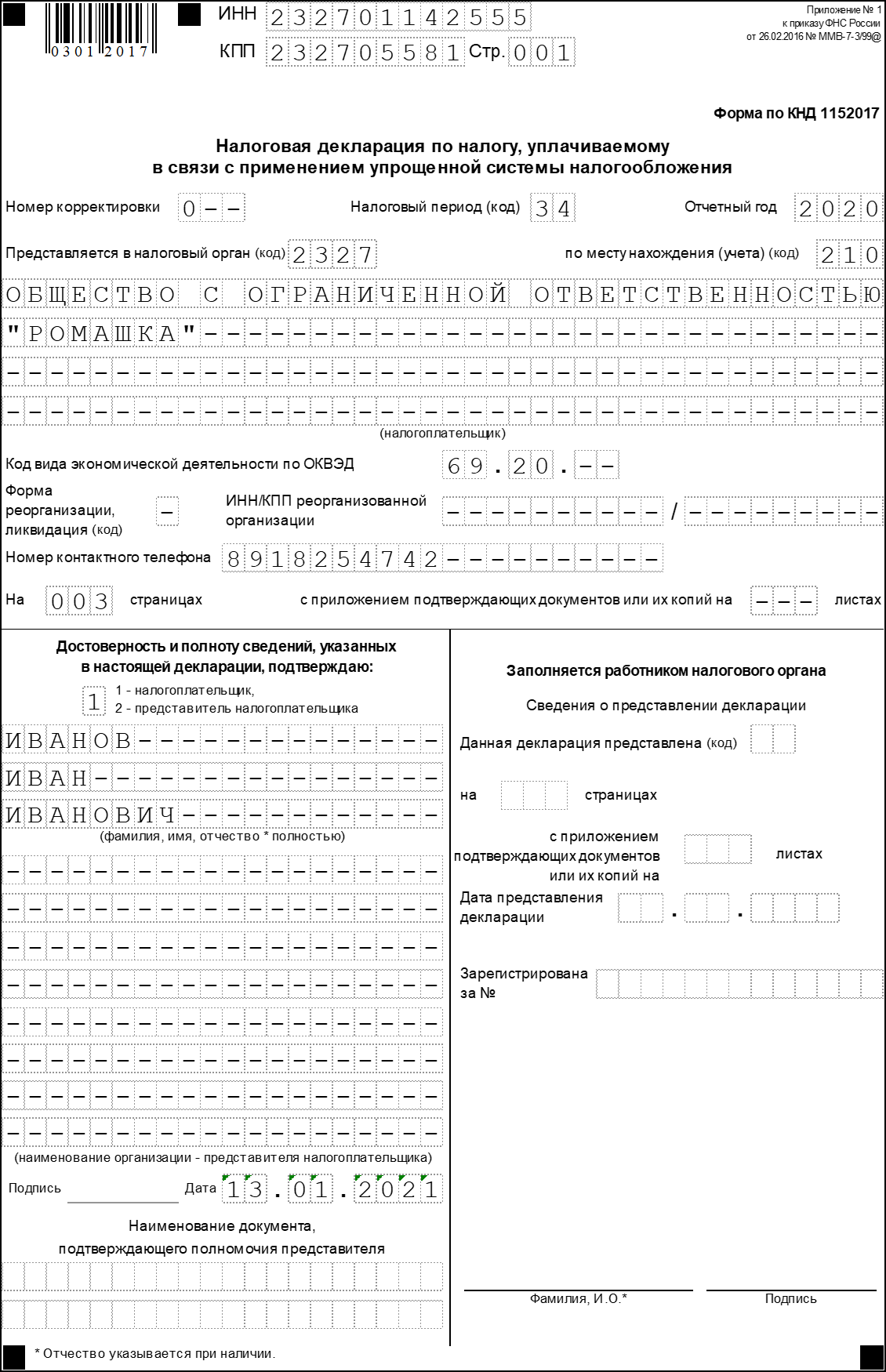

1. Титульный лист (заполняют все плательщики).

- В верхней части бланка на каждой странице прописывается ИНН и КПП компании (или ИП), а также номер страницы декларации.

- Проставляем код периода, за который платится налог. Чаще всего это будет 34 — календарный год. Далее прописывается сам год, за который составляется документ. В нашем случае — это 2020.

- Вносится код инспекции, куда сдается отчетность, а также код места представления декларации (120 — для ИП, 210 — для компании).

- В декларации юрлица раскрывается полное наименование. ИП вносит свои фамилию, имя, отчество (каждое слово с новой строки). Далее проставляем ОКВЭД. Он берется из выписки из ЕГРЮЛ/ЕГРИП, которую вы можете сформировать на сайте ФНС.

- Последними в верхней части титульного листа заносятся номер для связи и число страниц самой декларации и подтверждающих документов.

- Также необходимо заполнить раздел о лице, подтверждающем достоверность данных в документе. Им является либо сам плательщик (цифра «1» в соответствующем поле), либо его уполномоченный представитель (цифра «2»). Индивидуальный предприниматель повторно ФИО не прописывает. Для организации, как правило, указывается ее руководитель.

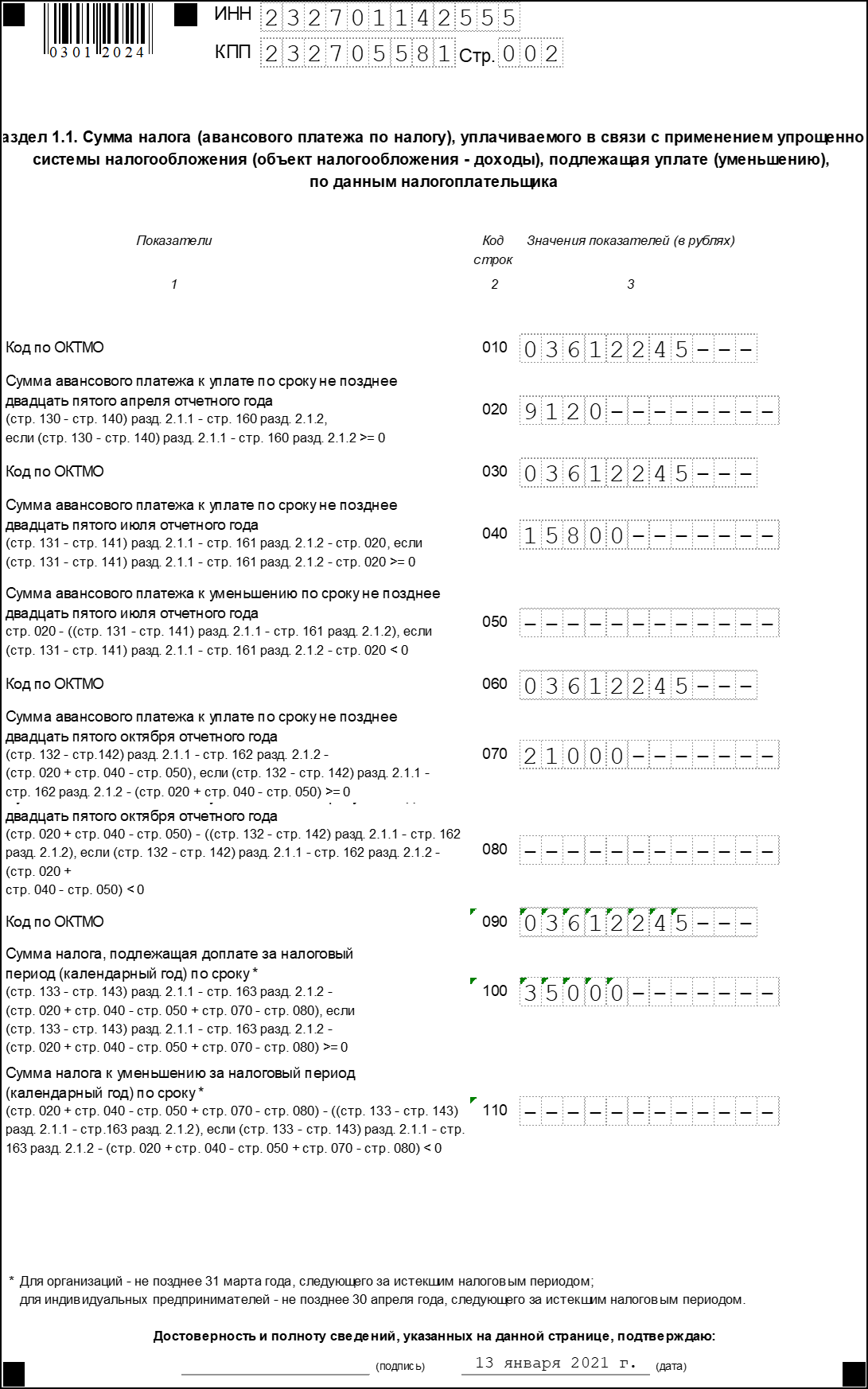

2. Раздел № 1.1 (для системы «доходы»).

- В блоках 010, 030, 060, 090 проставьте код ОКТМО. Если вы находились по прежнему адресу и, соответственно, не меняли инспекцию, заполняется только первая из них. В остальных проставляется прочерк. ОКТМО может занимать меньшее число клеточек, чем предлагается в декларации. Образец заполнения строчки в таком случае — «40336000—».

- Авансовый платеж по упрощенке делается раз в квартал. Налог, уплачиваемый компанией или ИП по итогам трех месяцев, указывается в строке 020, за период полгода — в строке 040. При этом направляемый в бюджет аванс за шесть месяцев уменьшается на платеж, который уже был сделан за первый квартал.

- Строчка 050 имеет числовое значение, если разница между начисленными бухгалтером авансами за полугодие и за первый квартал меньше нуля. Например, за первые три месяца платеж на упрощенке составил 15 000 руб. За полгода работы выручка по сравнению с затратами упала. В результате аванс по налогу за шесть месяцев составил всего 10 000 руб. В этом случае по строчке 050 указывается сумма к уменьшению в размере 5 000 руб.

- По строчке 070 ставится уплачиваемый налог по итогам девяти месяцев. Начисленный аванс при этом уменьшается на уже перечисленные средства. Строка 080 заполняется аналогично строке 050.

- В поле 100 указывается та сумма, которую надо будет уплатить по итогам года за вычетом всех авансов по упрощенному налогу. Строка 110 будет иметь числовое значение, если авансы превысят исчисленный за год налог.

3. Раздел № 1.2 (для системы «доходы минус расходы»).

- В целом порядок занесения информации соответствует заполнению раздела 1.1. Строки 010-110 содержат те же сведения: код ОКТМО и соответствующие суммы платежей по упрощенному налогу.

- Отличие для схемы «доходы минус расходы» — это необходимость подсчета минимального налога (1% от всех поступлений за год). Минимальный налог по итогам года уплачивается, если он превышает подсчитанный в обычном порядке налог. В таком случае эта сумма должна быть проставлена по строке 120. Иногда возникают ситуации, когда уже перечисленные авансовые платежи больше, чем минимальный налог. Тогда поле оставляется пустым.

4. Во второй части декларации вы раскрываете расчет налога, который уплачиваете по итогам года.

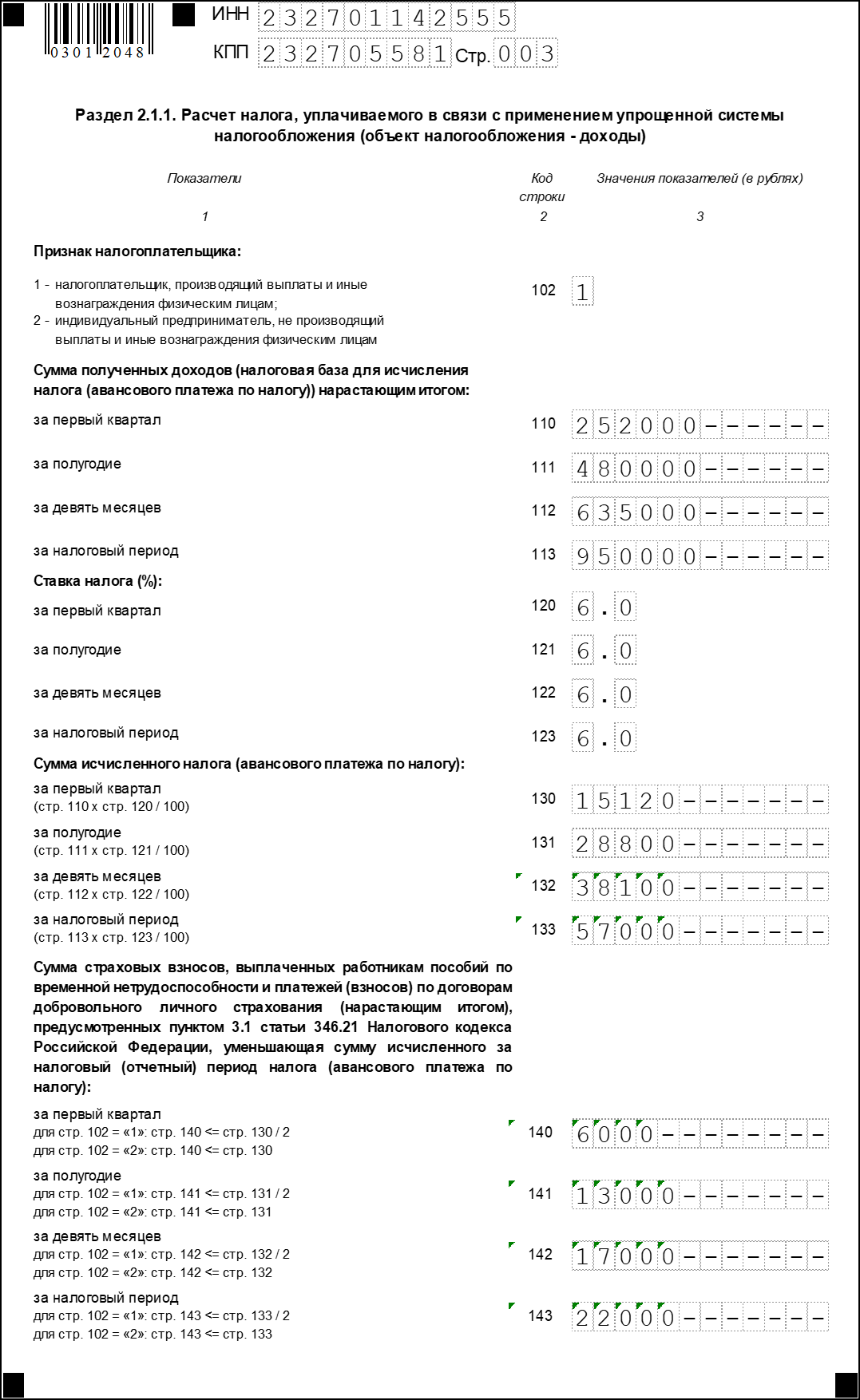

5. Раздел № 2.1.1 (для системы «доходы»).

- Строка 102: отмечается признак плательщика налога. Здесь есть два варианта. Вы можете иметь наемных работников и выступать налоговым агентом по НДФЛ и уплачивать за них взносы (цифра «1»). Второй случай (цифра «2») касается ИП, которые не выплачивают никаких вознаграждений физлицам.

- По строкам 110-113 раскрывается налоговая база — доходы, которые вы получали нарастающим итогом с начала года.

- В полях 120-123 прописывается ставка налога. Обратите внимание, что для вашего региона она может быть отлична от указанной в Налоговом кодексе. Если это так, применяемую ставку надо обосновать в поле «Обоснование применения налоговой ставки, установленной законом субъекта Российской Федерации».

- В строках 130-133 приводится расчет авансовых платежей и налогов. Для этого ставка умножается на соответствующую периоду сумму доходов.

- Упрощенцы на схеме «доходы» уменьшают налог на уплачиваемые взносы на страхование. Эти суммы раскрываются в полях 140-143. Компаниям или ИП, имеющим наемных сотрудников, разрешается снизить платеж на упрощенке за счет взносов не более чем на 50%. Обратите внимание, что в бланке указывается только та величина, которую мы вычитаем (не более 50% от упрощенного налога). Если вы являетесь ИП и платите фиксированные взносы за себя, то этот предел вас не затрагивает — можно уменьшать налог хоть на все взносы. При этом суммы, указываемые в строчках 140-143, не должны превышать налог.

6. Раздел № 2.1.2. Заполняется только теми лицами на схеме «доходы», которые уплачивают торговый сбор. Введение данной части декларации связано с тем, что лица, вносящие в бюджет данный сбор, могут уменьшить упрощенный налог на его сумму.

7. Раздел № 2.2 (для системы «доходы минус расходы»).

- В первом блоке 210-213 указываются доходы упрощенца нарастающим итогом.

- Во второй части по строчкам 220-223 раскрываются расходы.

- В поле 230 прописывается убыток, который был получен в более ранних периодах. На него вы сможете снизить базу по налогу.

- По строчкам 240-243 рассчитывается сама база по налогу (доходы минус расходы). Если вы получаете убыток, то эта разница отмечается по строкам 250-253.

- В полях 260-263 указывается ставка, по которой определяется налог в вашем регионе.

- В строках 270-273 раскрывается сумма авансовых платежей по упрощенке и самого налога за год.

- Поле 280 необходимо для подсчета минимального налога.

8. Раздел № 3. Заполняется, когда предприятие получает благотворительную помощь или целевое финансирование. Здесь необходимо раскрыть, какой объем полученных средств использовался по назначению. Если поступлений такого вида нет, раздел не заполняется.

По многим полям декларации есть подсказки — формулы, в которых дается информация, как вычислить сумму по данной строчке. Скачать декларацию УСН 2020 бесплатно можно на сайте ФНС.

Срок сдачи декларации по УСН за 2020 год

Последний срок подачи декларации по УСН за предыдущий год в инспекцию для организаций — 31 марта. Декларация ИП УСН — 2020 направляется в ФНС до 30 апреля 2021 включительно.

Куда и в каком виде направляется декларация

Декларация направляется в инспекцию по месту проживания индивидуального предпринимателя или месту нахождения компании. Сделать это можно тремя способами: лично, по почте или через интернет. Третий вариант является самым удобным для плательщика. Через сайт ФНС вы сможете заполнить декларацию УСН онлайн — 2020 бесплатно. Однако чаще всего декларации направляются с помощью сервисов от операторов электронного документооборота, с которыми заключается договор. В обоих случаях такую отчетность нужно будет подписать электронной подписью уполномоченного лица. Чаще всего, это руководитель компании или сам предприниматель.

Один из сервисов интернет-отчетности — это Контур.Экстерн, с помощью которого предприниматели на упрощенке могут сформировать и передать в налоговую декларацию по УСН. Контур.Экстерн помогает с заполнением формы и проверяет ее на ошибки перед отправкой, а после — показывает актуальный статус декларации.

Штраф за несдачу декларации УСН — 2020

Требование по сдаче декларации в налоговую должно исполняться строго до установленного срока. В противном случае компании или ИП–нарушителю грозит штраф. Он равен пяти процентам от неуплаченного вовремя налога за каждый неполный или целый месяц просрочки. При этом сумма штрафа не может быть меньше 1000 руб. и больше 30 % от неперечисленного платежа.

Предположим, что у вас есть какие-либо смягчающие обстоятельства. Тогда штраф может быть уменьшен. К ним относятся добросовестность плательщика, несоразмерность штрафа нарушению, технические проблемы при подаче декларации УСН онлайн и т.д. Однако, как правило, право на его снижение доказывается в судебном порядке. Поэтому наилучшим вариантом будет не допускать подобных нарушений.

Декларация по УСН: порядок отчетности и образец

Отчетные сроки и форма декларации

Сдают декларацию по УСН как частные предприниматели, так и юридические лица. Делать это нужно всего лишь раз в год. Сроки сдачи декларации по УСН за 2020 год:

- ИП должны подать декларацию до 30 апреля;

- компании должны отчитаться перед ИФНС до 31 марта.

Декларация по УСН включает титульный лист и три раздела. Но каждая компания заполняет свой набор разделов. Компании и ИП с объектом «доходы» заполняют все разделы декларации, кроме 1.2, 2.2. Раздел 2.1.2 заполняют плательщики торгового сбора, раздел 3 — получатели целевого финансирования.

Объект «доходы минус расходы» обязует отчитывающееся лицо заполнить титульный лист, разделы 1.2, 2.2 и 3 (если есть целевое финансирование).

Как заполнить декларацию, подробно поясняет Приказ ФНС РФ от 26.02.2016 № ММВ-7-3/99@. Форма декларации по УСН за 2020 год также утверждена указанным приказом. Форму декларации, которая учитывает новые правила упрощенки, утверждена Приказом ФНС РФ от 25.12.2020 N ЕД-7-3/958@ и реализована в Экстерне. Ее будут применять для отчетности за 2021 год.

Декларация по УСН — скачать бланк

В каком виде сдается декларация по УСН

Декларация по УСН сдается на бумаге или электронно.

Самый простой и надежный способ сдать декларацию — отправить ее электронно. Но в таком случае ваша фирма должна быть подключена к документообороту с контролирующими органами.

Если нет договора со спецоператором, можно отправить документ почтой.

И еще один способ, которым чаще всего пользуются ИП, — это личное посещение инспектора. Налоговая декларация по УСН сдается в кабинет по приему отчетности. В знак подтверждения приема декларации по УСН инспектор ставит отметку о ее принятии и дату.

Нулевая отчетность

Если упрощенцы не вели деятельность и не имели доходов в течение года, они должны сдать в налоговую инспекцию нулевую декларацию. Это относится и к предпринимателям на налоговых каникулах.

Штрафы за непредставление декларации

За непредставление отчетности предусмотрены штрафные санкции. Штраф за нарушение сроков или непредставление декларации составляет 1 000 рублей (ст. 119 НК РФ).

Также нарушение сроков подачи декларации или ее непредставление может повлечь штраф в размере 300 — 500 рублей на должностное лицо организации (ст. 15.5 КоАП РФ).

Пример заполнения декларации по УСН

Образец заполнения декларации УСН

ООО «Детали» под руководством директора Виталия Михайловича Лещина в 2020 году заработало:

в 1 квартале — 25 000 рублей;

во 2 квартале — 18 000 рублей, т. е. за полугодие суммарный доход составит 43 000 (25 000 + 18 000);

в 3 квартале — 68 000 рублей, т. е. за 9 месяцев доход составил 111 000 (25 000 + 18 000 + 68 000);

в 4 квартале — 78 000 рублей, т. е. за год ООО «Детали» заработало 189 000 (25 000 + 18 000 + 68 000 + 78 000).

Данные по взносам:

- За 1 квартал начислено 2 100 рублей.

- За 2 квартал — 2 100 рублей (нарастающим итогом 4 200 рублей).

- В 3 квартале начислено 1 400 рублей (нарастающим итогом 5 600 рублей).

- И в последнем квартале года начислено взносов на сумму 2 500 рублей (итого за год 8 100 рублей).

Все доходы бухгалтер компании отразит в разделе 2.1.1 (именно этот раздел заполняет ООО «Детали», так как работает на УСН с объектом «доходы»). Тут же производится расчет налога. Указываются взносы. Обратите внимание, что в декларации взносы указываются не в полной сумме — они не должны быть выше половины исчисленного налога для ООО и ИП с сотрудниками. Так, в первом квартале налог равен 1 500 рублей, а уплачено взносов 2 100 рублей. Половина взносов составит 1 100 рублей, а половина налога — 750 рублей. То есть налог можно уменьшить на взнос только в размере 750 рублей. Поэтому в строке 140 раздела 2.1.1 бухгалтер укажет 750.

На основании раздела 2.1.1 нужно заполнить раздел 1.1.

Строка 020: стр. 130 раздела 2.1.1 — стр. 140 раздела 2.1.1 = 1 500 — 750 = 750.

Строка 040: стр. 131 раздела 2.1.1 — стр. 141 раздела 2.1.1 = 2 580 — 1 290 = 1 290. Из полученной суммы нужно вычесть ранее начисленный авансовый платеж (стр. 020 раздела 1.1): 1 290 — 750 = 540.

ПРОГРАММА для ОНЛАЙН ЗАПОЛНЕНИЯ

НАЛОГОВОЙ ДЕКЛАРАЦИИ и РАСЧЕТА НАЛОГОВ

ДЛЯ ИП на УСН за 2021 год

Воспользуйтесь законным способом

уменьшить налог к уплате для ИП на УСН 6%

ВЫГОДЫ для ВАС

Все вопросы по бухгалтерии ИП на УСН

6 % решаются быстро и просто

Программа самостоятельно заполнит

налоговую декларацию и рассчитает налоги

Всё, необходимое по бухгалтерии и налогам,

программа сделает без ошибок. Не нужно

отслеживать изменения в законодательстве

При расчете налогов, программа

использует законные способы

уменьшения налогов

Актуальный бланк налоговой декларации. Верные реквизиты Вашей налоговой. Правильные КБК и ОКТМО

Дешевле бухгалтера

и онлайн бухгалтерий

Вам понравится наша программа КУБ24

если ваше ИП на УСН

Программа, сделает за вас АВТОМАТИЧЕСКИ

Расчет налога

УСН 6%

Законное уменьшение налога УСН 6%

Расчет фиксированных страховых платежей

Расчет страховых взносов 1% с дохода свыше 300 000₽

Заполнение платежек в налоговую

Заполнение налоговой декларации

Загрузку банковских операций из банка

Загрузку операций из ОФД

ТАРИФЫ

БЕСПЛАТНО

0 ₽ /мес

- Нулевая налоговая декларация

Попробовать

НАЛОГИ + ДЕКЛАРАЦИЯ

300 ₽ /мес

- Расчет налогов по УСН 6%

- Законное уменьшение налога УСН 6%

- Расчет фиксированных страховых платежей

- Расчет страховые взносы 1% с дохода свыше 300 000 ₽

- Подготовка платежек в налоговую

- Заполнение налоговой декларации

- Заполнение КУДиР, если нужно Попробовать

НОВЫМ ИП

150 ₽ /мес

Ваше ИП зарегистрировано в 2021 году?

Получите:

скидку 50% на тариф «Налоги+Декларация» при оплате за год

ЦИФРЫ

12 000

Уже более 12 000 ИП

используют программу

«КУБ24»

58 000

ПЛАТЕЖЕК

Подготовлено более 58 000

платежек в налоговую

16 000

ДЕКЛАРАЦИЙ

Подготовлено более 16 000

налоговых деклараций

ОТЗЫВЫ

Боялся, что не разберусь в сервисе КУБ, оказалось напрасно. Все просто – разобрался мгновенно. Знаний по бухгалтерии вообще не нужно. Рекомендую!

Дорохов Владимир

ООО «ТВИНК»

Выбирала между: бухгалтером, онлайн бухгалтерией и КУБом. Бухгалтер — дорого, онлайн бухгалтерия — нужно разбираться, что к чему. В КУБе все ясно и не дорого.

Шишкова Светлана

ОО «ЦентрСерт

Раньше я сам заполнял шаблон декларации. За несколько лет руку набил, но каждый раз боялся ошибиться и всё по 10 раз перепроверял. Друг посоветовал программу КУБ. Я просто снял с себя весь этот гем…ой с заполнением декларации и расчетом налогов.

Евтушенко Александр

ООО «ТВИНК»

Выражаю благодарность сервису КУБ за полную автоматизацию наших бизнес процессов по документообороту. Перепробовали несколько вариантов, но остановились на КУБе, мы даже не ожидали, что бывает так просто решить вопрос первички.

Новиков Артем

ТОО «ПРОМСТРОЙ»

Несколько лет подряд я пользовался другими сервисами. Перепробовал несколько и было у них одно общее свойство

Анастасия Сергеева

ООО «ТВИНК»

Там все было громоздко и мудрено. КУБ порадовал приятным интерфейсом, в нем все ясно и предельно просто. Клик — и готово!

Андрей Пархомо

ООО «ЦентрСерт»

Раньше я выставлял счета в Excel и думал, что так и должно быть. Это занимало немало времени, были ошибки, да и вообще это была скучная монотонная

Анастасия Сергеева

ООО «ТВИНК»

Потом я нашел сервис КУБ и, воспользовавшись пробным периодом, уже не смог вернуться к Excel. Теперь счета я выставляю в несколько

Андрей Пархомо

Несколько лет подряд я пользовался другими сервисами. Перепробовал несколько и было у них одно общее свойство

Анастасия Сергеева

ООО «ТВИНК»

Там все было громоздко и мудрено. КУБ порадовал приятным интерфейсом, в нем все ясно и предельно просто. Клик — и готово!

Андрей Пархомо

ООО «ЦентрСерт»

Раньше я выставлял счета в Excel и думал, что так и должно быть. Это занимало немало времени, были ошибки, да и вообще это была скучная монотонная

Анастасия Сергеева

ООО «ТВИНК»

Потом я нашел сервис КУБ и, воспользовавшись пробным периодом, уже не смог вернуться к Excel. Теперь счета я выставляю в несколько

Андрей Пархомо

ПОЧЕМУ ИП ВЫБИРАЮТ программу КУБ24

За 10 минут расчет налогов,

подготовка платежек в налоговую и налоговая декларация

Ведение бухгалтерии ИП на УСН «доходы»

Законодательство не обязует индивидуальных предпринимателей сдавать бухгалтерскую отчетность (баланс и отчет о прибылях и убытках) в налоговую и Росстат.

Единственный учет, который, согласно законодательным нормам, должны вести ИП на УСН «доходы» — это налоговый. Проще говоря, индивидуальные предприниматели должны записывать все свои доходы в Книгу учета доходов и расходов — так называемый КУДИР.

Налоговая декларация ИП УСН «доходы»

Это отчет в ИФНС, который сдается по итогам года. Состоит из трех листов: первый — титульный — содержит данные о ФИО, ИНН, код налоговой, период отчетности, ОКВЭД, телефон, подписант), второй (раздел 1.2.) содержит информацию о платежах по налогу, третий (раздел 2.2.) — расчет налога. Платежи по налогу нужно делать по итогам каждого квартала (так как это не весь налог, то такие платежи называются авансовыми) и потом отразить их во втором листе декларации. Расчет налога на третьем листе представлен поквартально нарастающим итогом.

Сроки сдачи отчетности ИП

Декларацию ИП за прошлый год индивидуальный предприниматель должен подать до 30 апреля текущего года.

Кроме Декларации ИП на УСН «доходы» без сотрудников не обязан больше ничего сдавать в налоговую. ИФНС может запросить его предоставить на проверку КУДИР, но не более. Поэтому, КУДИР должна вестись аккуратно. Данные этой Книги не должны расходиться с данными Декларации.

Вам ничего не нужно делать дополнительно.

Штрафы за несвоевременную сдачу декларации ИП УСН

За несдачу Декларации ИП на УСН сумма штрафа рассчитывается от показателя налога, который декларируется. Составляет 5% от суммы налога. Если вы опоздали со сдачей декларации на несколько месяцев — вас оштрафуют за каждый месяц, в том числе и за последний, даже если он не полный — по 5 % от суммы налога. (ст. 119 НК РФ). Минимум 1000 р., максимум — 30% от неуплаченного в срок налога.

При непредоставлении Декларации в 10 дневный срок после завершения периода, отведенного на сдачу этого отчета, у вас могут заблокировать расчетный счет (п. 2 ст. 76 НК РФ). И разблокируют его только после того, как эту Декларацию сдадите. Блокировка счета может привести к полной остановке деятельности и большим убыткам.

Если не вовремя предоставили РСВ — ваш карман похудеет точно также, как и при непредоставлении Декларации по УСН — 5% от суммы взносов за каждый месяц просрочки. И пределы штрафа здесь такие же, как при опоздании со сдачей декларации — не менее 1000

Способы подачи

-

Подать налоговую Декларацию ИП на УСН можно 3-мя способами.

По закону предоставление отчетности необходимо осуществлять в ИФНС по месту жительства ИП (ст. 346.23 НК РФ), чаще всего это адрес прописки. Регистрировать налогоплательщиков в регионе, отличном от места регистрации по месту жительства, ИФНС может только в случае, если предприниматель приобретает там недвижимость.

Отправить в ИФНС по почте письмом с описью вложения.

Число в квитанции будет считаться датой подачи декларации.

Сдать декларацию онлайн.

Можно один раз оформить электронную цифровую подпись (ЭЦП) и сдавать все отчеты через личный кабинет налогоплательщика ИП.

Нулевая декларация ИП на УСН — как сделать за 2019 год

Если по каким-либо причинам ваше ИП не вело деятельность в прошедшем 2019 году, вам необходимо сдать нулевую Декларацию по УСН. Обязательно сдайте, иначе заплатите штраф в минимальном размере 1000 руб. за каждый месяц просрочки. В нашем сервисе вы можете заполнить нулевую декларацию бесплатно!

Декларация УСН с объектом «доходы» за 2020 год

В сегодняшней статье подробно разберем, как заполнять декларацию по УСН с объектом налогообложения доходы. Форма все та же — утвержденная приказом ФНС № ММВ-7-3/99@ от 26 февраля 2016 года.

Состав декларации

Помимо титульного листа в декларации 6 разделов. Какие из них нужно заполнять?

- Субъекты, выбравшие в качестве объекта налогообложения доходы, заполняют разделы 1.1 и 2.1.1 в обязательном порядке. Если при этом они являются плательщиками торгового сбора, то также заполняют раздел 2.1.2.

- Раздел 3 заполняется только теми, кто в отчетном периоде получал средства целевого финансирования. Как правило, у рядовых фирм и ИП этот раздел в декларации отсутствует.

- Раздел 2.2 заполняют УСНщики, выбравших в качестве объекта налогообложения доходы минус расходы.

Срок сдачи декларации по УСН за 2020 год

Налоговая декларация по единому налогу при УСН юридическими лицами сдается ежегодно, до 31 марта года, следующего за отчетным (подп. 1 п. 1 ст. 346.23 НК РФ).

Отчет юридического лица за 2019 год необходимо представить до 31 марта 2021 года.

Налоговая декларация по единому налогу при УСН индивидуальными предпринимателями сдается ежегодно, до 30 апреля года, следующего за отчетным (подп. 2 п. 1 ст. 346.23 НК РФ).

Отчет ИП за 2020 год необходимо представить до 30 апреля 2021 года.

Декларация по УСН: пример заполнения

Субъекты могут подавать декларацию любым удобным для них способом — по ТКС или в бумажном виде. Если выбираете второй вариант, рекомендуем сформировать декларацию в специальных программах (на сайте ФНС можно найти бесплатное ПО «Налогоплательщик ЮЛ»). В этом случае на бланках будет отражен специальный машиночитаемый код.

Обязанности применять машиночитаемые бланки при сдаче декларации по УСН у налогоплательщиков нет. Однако на практике некоторые налоговые инспекции отказываются принимать обычные Excel-формы.

Еще несколько правил:

- каждый лист декларации печатается отдельно — двусторонняя печать запрещена;

- скреплять степлером листы не нужно;

- при отсутствии данных в полях ставятся прочерки.

Заполняем титульный лист

Верхние строки листа предназначены для ИНН и КПП. ИП оставляют поле КПП пустым. На всех прочих страницах декларации эти поля дублируются.

В поле «Номер корректировки» ставится «0», если декларация подается первично.

Если сдаете уточнёнку — ставите номер корректировки.

В поле «Налоговый период» проставляется код 34, который соответствует календарному году. В соответствующих полях проставляется 2020 год и код налогового органа. В поле «По месту нахождения (учета)» нужно поставить код — ИП ставят 120, организации — 210.

Далее указывается налогоплательщик:

- если это предприниматель, нужно написать имя, фамилию и отчество полностью, без указания статуса ИП;

- для организации указывается полностью организационно-правовая форма и название, например, Общество с ограниченной ответственностью «Ромашка».

Код по ОКВЭД следует указывать основной. При совмещении налоговых режимов рекомендуем указать ОКВЭД по УСН.

Телефон указать желательно — он может понадобиться, если у инспектора возникнут вопросы по декларации. Однако обязанности такой у налогоплательщика нет.

Поле «Форма реорганизации. » предназначается для компаний, находящихся в процессе реорганизации.

В нижней части титульного листа указывается лицо, которое подписывает декларацию. Это может быть:

- Руководитель организации (код 1). Указывается полное имя, фамилия и отчество руководителя, ставится его подпись и дата подписания.

- Индивидуальный предприниматель (код 1). Ставится подпись ИП и дата. ФИО в этом разделе не указывается.

- За руководителя или ИП декларацию подписывает доверенное физлицо (код 2). Указывается имя, фамилия и отчество доверенного лица. Ставится дата и его подпись.

- Интересы налогоплательщика представляет юридическое лицо, декларацию подписывает его представитель (код 2). Указывается ФИО представителя юридического лица, который действует на основании соответствующего документа. Заполняется поле «Наименование организации представителя налогоплательщика». Ставится подпись лица, представляющего эту организацию, а также дата.

Если декларация подписана руководителем организации или индивидуальным предпринимателем лично, а доверенное лицо только ее подает, его данные на титульном листе не указываются.

Титульный лист

Титульный лист

Заполняем раздел 2.1.1

Заполнение расчетной части декларации начинается с раздела 2.1.1. Здесь необходимо отразить данные за отчетный период о полученных доходах и уплаченных взносах.

Строка «Признак налогоплательщика» указывает на то, делает ли субъект выплаты физическим лицам или нет. Организации и ИП-работодатели указывают «1», а предприниматели без работников — «2».

Далее идут строки 110-130, в которых необходимо указать размер полученных доходов. Доходы отражаются не за каждый отдельный квартал, а нарастающим итогом:

- в строке 110 будет отражен доход за первый квартал,

- в строке 111 — за полугодие,

- в строке 112 — за 9 месяцев,

- в строке 113 — за весь 2020 год.

Следующие четыре строки предназначены для указания ставки налога. По умолчанию это 6%. Однако в разных регионах могут быть установлены собственные ставки.

Обратите внимание! Многие регионы на своей территории установили пониженные ставки налога при УСН. Например, в Саратовской области для отдельных видов деятельности установлена ставка 2%, в Смоленской области — 4,5%, в Тульской — 1%.

Нужно ли подавать декларацию предпринимателю, если его деятельность в регионе облагается по ставке 0%? Безусловно. Налога к уплате у него не будет, но декларацию подать необходимо. В этом случае доходы указываются как обычно, а в поле для указания налоговой ставки проставляется «0».

Следующие четыре строки с кодами 130-133 предназначены для указания начисленной суммы налога (авансового платежа) за квартал, полгода, 9 месяцев и год. Сумма рассчитывается путем умножения полученного дохода за соответствующий период на ставку налога. При использовании специальных программ или сервисов это значение заполняется автоматически.

Далее указываются суммы, которые субъект уплатил в соответствующих периодах в качестве страховых взносов, пособий и прочих выплат, вычитаемых из налога.

Взносы и выплаты, уменьшающие налог, отражаются в том периоде, в котором они были произведены фактически, а не в том, к которому относятся.

Как уменьшить налог на сумму взносов

Порядок уменьшения налога на взносы и выплаты зависит от того, является ли налогоплательщик работодателем.

- ИП без работников (в строке 102 указан признак «2») может вычесть страховые взносы, выплаченные за себя, без 50-процентного ограничения. То есть он может снизить свой налог вплоть до нуля, если его сумма меньше уплаченных взносов. В этом случае в строках 140-143 указываются те же суммы, что и в строках 130-133. То есть вычеты равны суммам налога, и уплачивать в бюджет ничего не следует.

Однако данные в строках 140-143 не могут быть больше, чем соответствующие суммы налога. Ведь в этих строках указывается размер вычета, а он не может превышать размер начисленного налога. - Организации и ИП с работниками (в строке 102 код «1») могут уменьшить свой налог не более, чем на 50%. В строках 140-143 у такого налогоплательщика отражаются суммы не более половины тех, которые указаны в строках 130-133.

Это общий случай. Однако если субъект уплачивает торговый сбор, то расчет производится иначе. В любом случае в строках 140-143 данные о торговом сборе не фигурируют.

Раздел 2.1.1

Раздел 2.1.1

Заполняем раздел 2.1.2

Этот раздел заполняют плательщики торгового сбора. Он служит для расчета суммы, на которую им позволено уменьшить налог. Соответственно, у неплательщиков торгового сбора этот раздел в декларации отсутствует, как и у тех, кто сбор платит, но налог не уменьшает.

В строках 110-143 указываются те же данные, что и в разделе 2.1.1, но лишь в части деятельности, которая облагается торговым сбором.

Если субъект на УСН ведет деятельность, которая облагается и не облагается торговым сбором, ему следует вести раздельный учет. Это касается не только выручки, но и расходов, которые уменьшают налог.

Налог уменьшается на взносы по тем же правилам, что и в разделе 2.1.1

В строках 150-153 отражается торговый сбор, который был фактически уплачен в 2020 году, в том числе и за 2019 год. В строках 160-163 указывается сумма сбора, которая уменьшает налог.

Торговый сбор вычитается из суммы налога к уплате и уменьшает его вплоть до нулевого значения.

Рассчитывается сумма сбора, уменьшающего налог, путем вычета из строк 130-133 значений, указанных в строках 140-143 за соответствующий период. Если полученный результат больше суммы торгового сбора, то в строках 160-163 повторяется значение строк 150-153. Если меньше, то указывается то, что рассчитано.

Допустим, в строке 130 сумма налога равна 50000 рублей. В строке 140 указана сумма взносов и прочих расходов, которая уменьшает налог — 25000 рублей. В строке 150 сумма торгового сбора — 25000 рублей. По строке 160 отражается весь уплаченный сбор за 1 квартал.

Заполняем раздел 1.1

В строке 010 указывается код ОКТМО. Далее в разделе аналогичное поле встречается еще три раза — за каждый период. Если код не менялся, его можно указать только один раз.

Остальные строки раздела предназначены для отражения сумм авансовых платежей и налога, который исчислен к уплате за год. Расчет производится на основании данных из раздела 2.1.1 и 2.1.2. Налог к уплате рассчитывается так:

- если субъект не платит торговый сбор: строка 130 — строка 140;

- если субъект уплачивает торговый сбор: строка 130 раздела 2.1.1 — строка 140 того же раздела — строка 160 раздела 2.1.2.

Аналогичным образом рассчитывается и налог за все остальные периоды. Однако из полученной суммы вычитается сумма налога, начисленная за предыдущий период в разделе 1.1.

Если итоговая сумма налога вышла со знаком «минус», значит, налогоплательщик переплатил.

Расчет недоплаты

Важный нюанс! Декларация по УСН не отражает сумм налога, который налогоплательщик уплатил в течение года. Поэтому результат в строке 100 раздела 1.1 не всегда показывает именно ту сумму, которую нужно доплатить в бюджет.

Расчет недоплаты производится по такой формуле:

строка 133 раздела 2.1.1 — строка 143 раздела 2.1.1 — Уплаченный налог,

где Уплаченный налог — сумма налога, которая была уплачена в течение года.

Полученный результат и будет суммой, подлежащей уплате в бюджет. Результат со знаком «минус» означает переплату.

Раздел 1.1

Раздел 1.1

Как с 2020 года перейти на новый налоговый режим “УСН-онлайн”

Также см:

Какую отчетность сдают «упрощенцы» по НК РФ

Для начала скажем, какую основную отчетность сейчас сдают налогоплательщики УСН и с заполнением каких документов они связаны.

По итогам налогового периода (календарного года) ИП и ООО представляют в налоговую инспекцию Налоговую декларацию по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (утв. Приказом ФНС России от 26.02.2016 № ММВ-7-3/[email protected]).

Сроки представления отчетности по УСН следующие:

- для ООО – не позднее 31 марта. То есть отчетность по УСН за 2019 год сдается не позднее 31.03.2020 (перенос на 30.06.2020 из-за коронавируса);

- для ИП – не позднее 30 апреля. То есть отчетность по УСН за 2019 год сдается ИП не позднее 30.04.2020 (перенос на 30.06.2020 из-за коронавируса).

Также организации и ИП на УСН обязаны в течение года вести КУДиР.

Индивидуальный предприниматель на УСН не обязан вести бухгалтерский учет (пп. 1 п. 2 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ), поэтому и бухгалтерскую отчетность он не составляет.

А вот применяющие УСН ООО, которые являются субъектами малого предпринимательства, могут применять упрощенные способы ведения бухгалтерского учета, включая составление упрощенной бухгалтерской (финансовой) отчетности (п. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

Новый налоговый режим для «упрощенцев»: в чем его суть?

Важное изменение, которое также запланировали законодатели в 2020 году — отмена налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения. Отмена декларации по УСН должна коснуться упрощенцев с объектом налогообложения «доходы».

На сайте Минфина опубликован проект об отмене декларации по УСН для плательщиков налога с объектом налогообложения «доходы», которые применяют онлайн-кассы (подп. 3.1 п. 3 Проекта Минфина России основных направлений бюджетной, налоговой и таможенно-тарифной политики на 2019 год и на плановый период 2020 и 2021 годов по состоянию на 11.07.2018).

Данное новшество уже стали называть новым налоговым режимом «УСН-онлайн». Ведь его суть в том, что данные ФНС будут передаваться в онлайн-режиме, а налоговики сами будут рассчитывать налог к уплате. Поэтому и отпадает необходимость в сдаче деклараций и ведении КУДиР.

Вот последние новости от ФНС про новый налоговый режим.

«УСН-онлайн: предприниматели на этом спецрежиме, использующие онлайн-кассы, уже в следующем году смогут избавиться практически от всей отчетности. Налоговый орган самостоятельно рассчитает сумму налога по данным, которые передают онлайн-ККТ, и пришлет уведомление на уплату».

Информация об этом — на официальном сайте ФНС по ссылке. Также вы можете посмотреть видео-версию про новый налоговый режим с 2020 года:

Кто сможет применять новый режим «УСН-онлайн»

Перейти на новый налоговый режим смогут организации и ИП на УСН с объектом «доходы» только с 1 июля 2020 года.Чтобы перейти на новый режим, упрощенцы должны будут подать специальное заявление в ИФНС (его форму пока не утвердили). При этом важно отметить, что воспользоваться возможностями режима УСН-онлайн пока смогут только те ИП, кто на момент начала 2020 года уже будет использовал онлайн-кассы.

- при приеме (получении) оплаты, в том числе в виде предоплаты (аванса) за товары (работы, услуги);

- выплате денег за товары (работы, услуги), например в связи с возвратом покупателем приобретенного товара;

- возврате предоплаты (аванса);

- предоставлении и погашении займов для оплаты товаров (работ, услуг).

Таким образом, получается, что многие ИП и организации смогут с 1 июля 2020 года перейти на новый налоговый режим «УСН:онлайн» и проводить все операции по «упрощенке» через онлайн-кассы. Если же ИП применяет патентную систему налогообложения и в силу закона не использует онлайн-кассы, то новый налоговый режим для таких бизнесменов будет недоступен.

Выводы по новый налоговый режим

Теперь основные выводы:

- режим УСН-онлайн ожидается к введению с 1 июля 2020 года;

- применять УСН-онлайн сможет ИП и юридические лица на УСН с объектом «доходы»;

- для перехода на новые режим онлайн-кассы уже должны применяться по состоянию на 1 января 2020 года;

- с объектом » доходы минус расходы» перейти на УСН-онлайн нельзя;

- ставки по УСН в рамках нового режима не меняются (остается 6 процентов);

- на новом режиме не нужно сдавать декларации по УСН и вести КУДиР.