Заявление в фнс на получение вычета в налоговой за недвижимость

Заявление в налоговую о возврате налогового вычета за квартиру

Если гражданин купил недвижимость (дом, квартиру, комнату), строил дом, был участником долевого строительства или производил ремонт жилья, то у него есть право получить имущественный налоговый вычет. Он позволяет вернуть часть налога, уплаченного в бюджет с собственного дохода (НДФЛ). Для этого необходимо предоставить в ФНС пакет документов, среди которых — заявление о возврате налогового вычета. В документе будут указаны реквизиты счета, куда налоговая должна будет перечислить деньги. Рассмотрим, как правильно заполнить бланк.

Коротко о вычете и сроках предоставления

Имущественный налоговый вычет регулирует ст. 220 НК РФ. Выплата предоставляется при наличии таких документов: декларации 3-НДФЛ, документов на квартиру (договор купли-продажи, акт приема-передачи квартиры, договор ипотеки, долевого участия в строительстве, платежные документы и т.д.) и заявления на получение вычета с банковскими реквизитами. Перечень документов указан в Письме ФНС России от 22.11.2012 №ЕД-4-3/19630@.

Декларацию налоговики будут проверять в течение 3 месяцев, пока идет камеральная проверка по ней (ст. 88 НК РФ). Если в декларации есть ошибки и неточности, то приходит уведомление с просьбой прислать вариант с корректировками. После всех исправлений деньги придут на счет.

Важно! Вычет можно получить за прошедший год. Например, за 2018 год вычет оформляют с 2019 года.

Заполняем заявление

- Форма заявления утверждена Приказом ФНС России от 14.02.2017 №ММВ-7-8/182@.

- Необходимо заполнить все три листа документа.

- Заполнить бланк можно от руки, используя печатные буквы. Можно внести все сведения на компьютере, затем распечатать документ и подписать его.

Лист 1

Итак, для получения имущественного вычета необходимо внести в бланк такую информацию:

- ИНН. Узнать свой номер можно на сайте ФНС: https://service.nalog.ru/inn.do. Далее строку с КПП нужно пропустить, так как этот пункт должны заполнять организации.

- Номер заявления. Проставлять номер нужно начиная с левой стороны строки. Если в текущем году заявление подается первый раз, то ставится номер 1. Повторные заявления обозначаются соответствующими номерами. Такое возможно в тех случаях, когда в предыдущих заявлениях были допущены ошибки и налогоплательщик исправляет их, заполняя новый бланк.

- Код ИФНС, куда подается заявление. Узнать его можно на сайте налоговой: https://service.nalog.ru/addrno.do.

- Фамилия, имя, отчество. Каждое слово должно быть в отдельной строке.

- Статья НК РФ, которая регулирует возврат НДФЛ. Это ст. 78.

- Причина переплаты. Отмечается кодом. В нашей ситуации вводим цифру «1».

- Возвращаемый платеж. В клетке ниже также ставим «1», так как возвращается именно налог.

Больше на этом листе ничего заполнять не нужно.

Лист 2

Второй лист предназначен для внесения реквизитов банковского счета. Заполняем его следующим образом:

- Аналогично первому листу заполняем строки с ИНН, фамилией и инициалами.

- Реквизиты банка можно взять в самом учреждении либо найти их в личном кабинете (онлайн). Нужно очень внимательно ввести все данные. Также важно: указывайте только собственный счет, в противном случае ФНС не переведет вам деньги.

- Вводим сведения о получателе. Снова пишем ФИО получателя. Далее — код удостоверяющего личность документа. Для паспорта это «21» (все коды документов указаны в сноске на третьем листе заявления). Затем вносим паспортные данные: кем и когда выдан документ.

Итак, заполнение второго листа заявления закончено.

Лист 3

Этот лист должен содержать личные данные налогоплательщика. Здесь пишем фамилию и инициалы, паспортные данные (либо другого документа, удостоверяющего личность), адрес регистрации по паспорту.

К сведению!

Лист не заполняется (кроме строки с ФИО), если на первом листе документа был указан ИНН.

Как подать заявление

Подать заявление (вместе с декларацией и другими документами) можно лично, придя в ФНС, либо по почте заказным письмом с уведомлением о вручении и описью вложения на адрес налоговой по месте проживания налогоплательщика. В случае отправки почтой можно проследить с помощью почтового идентификатора, когда письмо будет доставлено.

Личная подача имеет преимущества, поскольку сотрудник налоговой службы в присутствии гражданина проверит все документы, выдаст расписку об их получении и направит их дальше для проведения камеральной проверки.

Внимание! Заполнить и подать декларацию на вычет и заявление о его возврате можно также через интернет в личном кабинете налогоплательщика на сайте ФНС.

Бланк и образец заполнения заявления на налоговый вычет за 2020 год при подаче 3-НДФЛ в 2021 году

Здесь представлен бланк заявления на имущественный, социальный, стандартный и инвестиционный налоговый вычет при подаче декларации 3-НДФЛ в инспекцию.

Чтобы заполнить поля платежных реквизитов, для правильного перечисления денежных средств, вам поможет статья как узнать свой номер счета и реквизиты банка.

С остальными графами заявления, такими как номер ИФНС (в который вам предстоит обратиться), и номером ИНН вам помогут соответствующие статьи, с которыми вы сможете ознакомиться перейдя по ссылкам.

Скачать бланк заявления на возврат подоходного налога, вы можете здесь

Он представлен в форматах pdf и excel, который можно открыть на компьютере и заполнить самостоятельно, либо распечатать бланк и внести недостающие данные шариковой ручкой (печатными буквами).

Проблем, с заполнением заявления на налоговый вычет, возникнуть не должно. Все необходимые данные вы сможете найти в собственных документах и на нашем сайте. Главное — аккуратность и внимательность.

Заметьте, если вы меняли работу в течение года и работодателей занесенных в декларацию несколько, то и количество приложенных заявлений должно быть кратно указанным источникам выплат.

Заявление на возврат подается вместе с заполненной декларацией 3-НДФЛ, и необходимым пакетом документов. Декларация должна быть заполнена либо в программе, и распечатана на листах формата А4 (обычный альбомный лист), либо от руки на бланках, того же формата А4. Первый вариант заполнения несомненно лидирует, так как требует значительно меньше знаний, но выбор остается за вами.

Образец заявления на возврат суммы излишне уплаченного налога для получения вычета

В шапке формы указываем свой ИНН. КПП не требуется, так как у физических лиц он отсутствует. Далее пойдем по списку:

1. Номер заявления — если это первое обращение за вычетом в этом году ставим 1.

2. Предоставляется в налоговый орган. По всей вероятности вы должны обладать этими сведениями, так как заполнили декларацию самостоятельно. Номер ИФНС можно подглядеть из неё, либо ищите как его узнать в блоке «полезная информация».

3. Указываем свои фамилию, имя и отчество.

4. Статус плательщика — если вы оформляете заявление на вычет, то как в образце указываем 1.

5. Статья налогового кодекса для возврата излишне уплаченного налога в нашем случае 78.

6. В графе «прошу вернуть» пишем два раза цифру 1 (излишне уплаченную сумму налога).

7. Данная цифра есть в вашей декларации. Это сумма, подлежащая возврату из бюджета за отчетный год, за который подается 3-НДФЛ.

8. Налоговый период. Здесь требуется заполнить поля с помощью кодов, значения которых приведено на последнем листе бланка. Заполняем поле аббревиатурой ГД 00, что соответствует годовому отчету, и проставляем 2019. Это период за который сдают 3-НДФЛ в 2020 году.

9. Код ОКТМО для налогового вычета ищем в справке 2-НДФЛ, выданной вашим работодателем.

10. Код бюджетной классификации для возмещения налога одинаков для всех — 18210102010011000110.

11. Указываем количество страниц (3) и документов, прилагаемых к заявлению (декларация не считается).

12. Далее ставим 1, если обращаемся в ИФНС лично и пропускаем три нижние строки, они заполняются только если отправляем представителя.

13. Заполняем телефон, ставим подпись и дату. День отраженный здесь должен соответствовать дню подачи заявления на возврат.

14. Далее следует указать банковские реквизиты, куда будет переведен излишне уплаченный налог. Эти сведения можно взять из вашего договора с кредитной организацией либо в онлайн-банке. Там потребуется найти пункт реквизиты для переводов и скопировать информацию оттуда (думаю разберетесь). Главным вопросом останется вид счета (код):

02 — если перевод будет осуществляться на банковскую карту (текущий счет);

07 — если на депозит или вклад.

15. Код бюджетной классификации получателя и номер лицевого счета заполнять не нужно.

16. Третий лист заполняется только если у вас отсутствует ИНН — потребуется паспорт или иной документ.

Заявление о предоставлении имущественного налогового вычета

- Виды имущественных вычетов

- Вычеты при покупке жилья

- Расходы, учитываемые в вычете

- Документы, дающие право на вычет

- Когда можно начать применять вычет

- Когда встает вопрос о распределении вычета

- Образец заявления в налоговую инспекцию

- Итоги

Виды имущественных вычетов

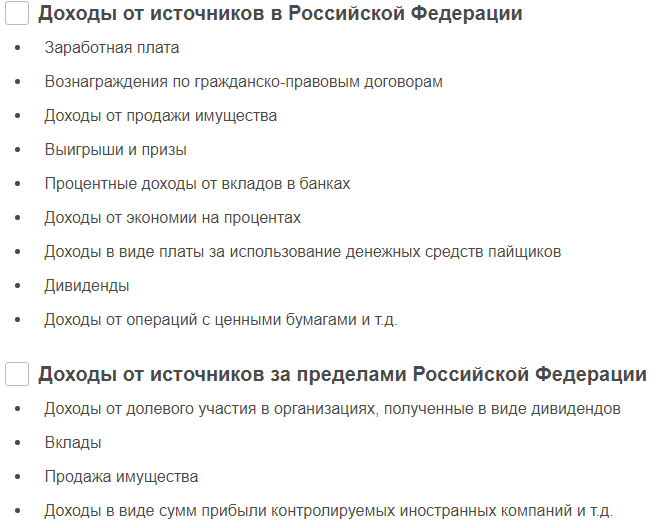

Имущественным вычетам, применяемым к доходам, облагаемым по ставке 13 %, посвящена ст. 220 НК РФ. Речь в ней идет о 4 видах вычетов:

- возникающих в случае продажи имущества (подп. 1 п. 1);

- равных компенсации стоимости имущества, реализуемого у налогоплательщиком (подп. 2 п. 1);

- в отношении затрат на приобретение жилья (подп. 3 п. 1);

- по процентам за кредит, взятый с целью покупки жилья (подп. 4 п. 1).

Вопрос о подаче заявления на вычет возникает в отношении 2 последних видов.

Вычеты при покупке жилья

Вычеты, связанные с затратами на приобретение жилья, наиболее востребованы. Они разделяются:

- на прямые расходы на покупку;

- вклады в строительство, в т. ч. покупку земли под него;

- проценты по целевым кредитам, взятым на покупку или строительство жилья.

Размеры этих вычетов ограничены следующими суммами:

- 2 млн руб. для расходов на покупку или строительство, причем вычет может быть использован в полном объеме, а если величина затрат по одному объекту для этого недостаточна, то применительно к нескольким объектам (подп. 1 п. 3 ст. 220 НК РФ);

- 3 млн руб. по процентам за кредит (п. 4 ст. 220 НК РФ), но такой вычет применим только к 1 объекту (п. 8 ст. 220 НК РФ).

Оба вида вычетов могут быть использованы одновременно по 1 и тому же объекту и распространяются также на ситуации приобретения имущества в пользу собственников, не достигших 18 лет, их родителями или опекунами (п. 6 ст. 220 НК РФ). Но они неприменимы для расходов, оплаченных не самим налогоплательщиком, бюджетными средствами или средствами маткапитала, а также для сделок с взаимозависимыми лицами (п. 5 ст. 220 НК РФ). 2-й раз их получить нельзя (п. 11 ст. 220 НК РФ).

Приобретение возможно в долевую собственность. Это не мешает каждому из собственников воспользоваться в полной мере обоими вычетами в установленных законодательством размерах.

Расходы, учитываемые в вычете

Жилой объект (или его часть) может быть куплен уже готовым или недостроенным, построен за счет долевого участия в строительстве или своими силами. Для вычета правомерно учесть все затраты, непосредственно относящиеся к его появлению. Помимо средств, прямо уплаченных за приобретение объекта или доли в строительстве, могут быть учтены расходы:

- на проектирование и составление смет;

- стройку и достройку;

- отделку (материалы и работы);

- подключение к общим сетям или строительство локальных источников обеспечения водой, газом, теплом, электричеством, а также автономной канализации.

Затраты на достройку и отделку учитываются только в том случае, если объект куплен недостроенным или договор предусматривает передачу жилья собственнику без отделки (подп. 5 п. 3 ст. 220 НК РФ).

Документы, дающие право на вычет

Человек, претендующий на вычет, должен собрать все документы, удостоверяющие факт приобретения имущества и объем понесенных расходов по нему:

- свидетельства о собственности (на землю, дом, квартиру, комнату, долю);

- договоры покупки, долевого участия, акты приемки-передачи;

- при покупке на детей или подопечных — документы о рождении или опеке;

- договор ипотеки или целевого займа;

- платежные документы любых видов на все расходы.

Этот комплект в части объема произведенных затрат должен быть максимально полным, т. к. корректировка суммы уже заявленного по конкретному объекту вычета (кроме суммы процентов по кредиту) не предусмотрена (письмо Минфина России от 11.06.2014 № 03-04-05/28176). Исключением является ситуация оплаты жилья в рассрочку (письмо ФHC Pоссии от 12.11.2014 № БC-4-11/23354@).

Полный перечень необходимых бумаг, которые необходимо подготовить при образении за имущественным вычетом, см. здесь.

Когда можно начать применять вычет

Вопрос о получении вычета станет актуальным тогда, когда на жилой объект будет зарегистрирована собственность или налогоплательщик получит на руки акт приемки готового объекта долевого строительства. До этого момента ни регистрация права на землю, отведенную под застройку (подп. 2 п. 3 ст. 220 НК РФ), ни расходы на уплату процентов по ипотеке (п. 4 ст. 220 НК РФ) не позволяют воспользоваться правом на вычет.

Начать применение вычета можно 2 способами:

- В том году, когда появилось право на вычет (не дожидаясь окончания года), представить собранный по нему пакет документов в ИФНС по месту постоянного жительства и через месяц забрать там уведомление о праве на вычет для его получения у своего работодателя уже в текущем году (п. 8 ст. 220 НК РФ). Форма этого уведомления утверждена приказом ФНС России от 14.01.2015 № ММВ-7-11/3@. Оно предназначено для выдачи конкретному работодателю, которого налогоплательщик укажет в заявлении.

- Дождаться окончания года, в котором возникло право на вычет, и подать комплект документов по нему в ИФНС вместе с декларацией 3-НДФЛ за соответствующий год (п. 7 ст. 220 НК РФ). После проверки документов и декларации ИФНС вернет налог, начисленный по ней, к возврату, а на остаток суммы при желании налогоплательщика даст уведомление о праве на вычет для его использования по месту работы. Декларация подается вместе со справками 2-НДФЛ от всех работодателей. Ее проверка займет 3 месяца (п. 2 ст. 88 НК РФ), и еще месяц уйдет на процедуры по возврату налога (п. 6 ст. 78 НК РФ) и оформлению уведомления о праве на вычет (п. 8 ст. 220 НК РФ).

Таким образом, вычет начинают применять с года появления права на него и используют в последующие годы при условии наличия в них дохода, с которого удерживается НДФЛ. Применение вычета будет происходить в течение того количества лет, которое необходимо для его полного использования на всю сумму расходов, подтвержденную документально (п. 9 ст. 220 НК РФ).

Для пенсионеров возможно использование вычета по 3 годам, предшествующим году появления права на него (п. 10 ст. 220 НК РФ). Если в год возникновения права на вычет отсутствовали доходы, облагаемые НДФЛ, то за вычетом можно обратиться в последующие годы (без ограничения их количества), но не позднее 3 лет с окончания годов, по которым нужно вернуть налог (письмо Минфина России от 11.06.2014 № 03-04-05/28218).

Работодатель, получивший уведомление о праве на вычет, начнет использовать его с месяца получения, но применительно к доходам всего года (письмо Минфина России от 25.09.2015 № 03-04-05/55051). Если на момент предоставления уведомления на текущий год налог уже был удержан и вернуть излишне удержанную сумму по месту работы за счет начисляемого налога за год не удается (сумма вычета превышает сумму начислений), ее возврат осуществит ИФНС (письмо Минфина России от 15.07.2014 № 03-04-05/34402).

Вне зависимости от способа, с помощью которого начато применение вычета, право на использование его остатка (если вычет должен будет использоваться в течение нескольких лет) надо ежегодно подтверждать в ИФНС 1 из следующих способов:

- Получать уведомление для места работы в начале года — по заявлению о выдаче такого уведомления (п. 8 ст. 220 НК РФ).

- Сдавать декларацию в ИФНС и возвращать налог через нее — по заявлению о возврате НДФЛ (п. 6 ст. 78 НК РФ), в котором указываются реквизиты счета для возврата налога. Подача заявления на применение имущественного вычета при этом не нужна (письмо Минфина России от 26.11.2012 № 03-04-08/7-413). Его роль выполняет сама декларация.

Когда встает вопрос о распределении вычета

Налогоплательщик может иметь несколько мест работы или на протяжении периода применения вычета поменять работу.

Если человек работает в нескольких местах на момент оформления уведомления о праве на вычет, можно запросить в ИФНС несколько таких уведомлений, распределив сумму вычета между всеми местами работы (п. 8 ст. 220 НК РФ). Сведения о работодателях и суммах вычета, относящихся к каждому из них, допускается указывать в одном заявлении.

При смене работы вычет по новому месту станет возможен только после предоставления уведомления о праве на него, адресованного новому работодателю. При этом за ИФНС оставлена возможность проверки данных по уже осуществленному возврату путем получения от налогоплательщика декларации 3-НДФЛ за год смены работы (п. 7 ст. 220 НК РФ). Сведения, отраженные в декларации, потребуется подтвердить справками 2-НДФЛ со всех мест работы за год. Через 4 месяца после подачи декларации будет возвращен излишне удержанный в году налог и предоставлено нужное уведомление.

О получении 2-НДФЛ от бывшего работодателя читайте в статье «Где можно взять (получить) справку 2-НДФЛ?».

Вопрос о распределении вычета может возникнуть также при приобретении жилья в совместную собственность, если общая сумма затрат по нему недостаточна для использования вычетов в полной сумме всеми собственниками. Они могут воспользоваться возможностью дать кому-то из них применить вычет в полной сумме, перераспределив его по заявлению в ИФНС. Другие собственники в этой ситуации используют вычет только частично или перенесут его на другие объекты.

Образец заявления в налоговую инспекцию

Заявление о праве на применение имущественного налогового вычета имеет определенную форму, рекомендованную для использования ФНС России. Бланк содержится в письме этого ведомства от 06.10.2016 № БС-4-11/18925@. Несмотря на то, что формально применение документа определенной формы для такой цели не является обязательным, заявление в ИФНС лучше подавать на рекомендованном бланке, поскольку налоговой службой он разрабатывался с целью единообразия применяемой документации.

На нашем сайте вы найдете образец оформления заявления на получение 1-го уведомления о праве на имущественный вычет (через работодателя), выполненный на действующем бланке:

Образец заявления на возврат излишне уплаченного НДФЛ, подаваемого с декларацией 3-НДФЛ, можно скачать здесь.

Итоги

Право на применение имущественного вычета по НДФЛ возникает при обзаведении жильем за счет его покупки или строительства. В объем вычета входят все фактические затраты, понесенные в связи с возникновением соответствующего объекта, и расходы по процентам на кредит, взятый на покупку (строительство).

Вычет становится применимым после приобретения права собственности на объект и завершения вложений в него. О возникновении права на него следует уведомить ИФНС либо в году возникновения, либо по его завершении. В первом случае вычет можно начать получать по месту работы сразу, во втором его сумму, приходящуюся на прошедший год, вернет налоговый орган.

Поскольку объем вычета обычно превышает величину годового дохода работника, возврат налога в связи с ним осуществляется в течение нескольких лет. В связи с этим заявление на применение вычета подается несколько раз до полного его использования. Для оформления заявления ФНС России разработан бланк рекомендованной формы.

Как получить налоговый вычет при покупке квартиры

1. В каких случаях можно получить налоговый вычет при приобретении недвижимости?

- если вы приобрели жилье;

- если вы приобрели земельный участок, расположенный под приобретенным жилым домом или для строительства на нем жилого дома;

- если вы построили дом;

- если вы погасили проценты по ипотечным кредитам либо по займам, полученным в целях рефинансирования (перекредитования) таких кредитов.

В имущественный вычет при приобретении недвижимости можно также заявить расходы на достройку и отделку, однако сделать это можно только в том случае, если в документах о приобретении недвижимости будет указано, что она продается без отделки.

2. Как действует налоговый вычет при покупке недвижимости?

Оформив налоговый вычет при приобретении недвижимости, вы можете вернуть себе часть ранее уплаченного НДФЛ. Оформить вычет можно только после вступления в права собственности (подписания договора передачи) и только за налоговые периоды (календарные годы), последовавшие после покупки жилья. То есть вам вернется часть подоходного налога, который вы заплатили за годы после покупки. Воспользоваться вычетом за периоды, предшествовавшие покупке недвижимости, нельзя. Исключение оставляют пенсионеры, которые могут перенести вычет на периоды, в которые они получали доход, облагаемый НДФЛ, но не более чем на три года.

Максимальная сумма имущественного вычета при покупке недвижимости — 2 млн рублей (вам вернется 13% от этой суммы). То есть если вы, к примеру, купили квартиру стоимостью 3 млн рублей, к вычету можно заявить только 2 млн рублей. Если недвижимость, которую вы приобрели, стоила дешевле 2 млн рублей, остаток вычета можно перенести на другую покупку .

В случае с процентами по кредитам (займам) максимальная сумма, к которой можно применить налоговый вычет, — 3 млн рублей.

С 2014 года вычет на проценты не связан с основным вычетом на покупку недвижимости. Вы можете получить два вычета на разные объекты, однако вычет на проценты можно получить только после того, как у вас было подтверждено право на вычет на покупку недвижимости. При этом вычет на проценты дается только один раз, его нельзя распределить на разные объекты.

Вы можете одновременно оформить оба этих вычета. При этом сумма, подлежащая возврату при предоставлении вычета, не может быть больше уплаченных вами за год налогов. Однако вы можете добрать вычет за несколько лет, подавая декларации и заявления на вычет за те периоды, в которые вы уплачивали подоходный налог.

Срока давности для получения имущественного вычета не существует. Но заявить его можно только за три последних года (то есть вам вернется часть налогов, уплаченных за три последних года). К примеру, в 2020 году вы можете подать заявление на вычет за 2019, 2018 и 2017 годы (если недвижимость была приобретена до 2017 года).

3. Что может быть включено в расходы на приобретение недвижимости для получения вычета?

В фактические расходы на новое строительство или приобретение жилого дома или доли (долей) в нем, которые можно заявить к имущественному налоговому вычету, могут включаться:

- расходы на разработку проектной и сметной документации;

- расходы на приобретение строительных и отделочных материалов;

- расходы на приобретение жилого дома или доли (долей) в нем, в том числе, если его строительство не окончено;

- расходы, связанные с работами или услугами по строительству (достройке жилого дома или доли (долей) в нем, если строительство не окончено) и отделке;

- расходы на подключение к сетям электро-, водо- и газоснабжения и канализации или создание автономных источников электро-, водо- и газоснабжения и канализации.

В фактические расходы на приобретение квартиры, комнаты или доли (долей) в них могут включаться следующие расходы:

- расходы на приобретение квартиры, комнаты или доли (долей) в них либо прав на квартиру, комнату или доли (долей) в них в строящемся доме;

- расходы на приобретение отделочных материалов и на работы, связанные с отделкой квартиры, комнаты или доли (долей) в них, а также расходы на разработку проектной и сметной документации на проведение отделочных работ.

Расходы на достройку и отделку приобретенного жилого дома или доли (долей) в нем или отделку приобретенной квартиры, комнаты или доли (долей) в ней примут к вычету только в том случае, если договор предусматривает приобретение жилого дома, строительство которого не окончено, квартиры, комнаты или доли (долей) в них без отделки.

4. Какие нужны документы для получения вычета?

Для оформления имущественного вычета при покупке квартиры (дома, земли и так далее) через налоговую инспекцию вам понадобятся:

- справка от работодателя по форме 2-НДФЛ за тот период, за который вы хотите оформить налоговый вычет;

- копия договора о приобретении жилого дома или доли (долей) в нем, документы, подтверждающие право собственности на жилой дом или долю (доли) в нем (выписка из ЕГРН) (при строительстве или приобретении жилого дома или доли (долей) в нем);

- копия договора о приобретении квартиры, комнаты или доли (долей) в них и документы, подтверждающие право собственности на квартиру, комнату или долю (доли) в них (выписка из ЕГРН) (при приобретении квартиры, комнаты или доли (долей) в них в собственность);

- копия договора участия в долевом строительстве и передаточный акт или иной документ о передаче объекта долевого строительства застройщиком и принятие его участником долевого строительства, подписанный сторонами при приобретении прав на объект долевого строительства (квартиру или комнату в строящемся доме);

- копии документов, подтверждающих право собственности на земельный участок или долю (доли) в нем, и документы, подтверждающие право собственности на жилой дом или долю (доли) в нем (выписка из ЕГРН) (при приобретении земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома или доля (доли) в них);

- копия свидетельства о рождении ребенка (при приобретении родителями недвижимости в собственность своих детей в возрасте до 18 лет);

- копия решения органа опеки и попечительства об установлении опеки или попечительства (при приобретении опекунами недвижимости в собственность своих подопечных в возрасте до 18 лет);

- копии документов, подтверждающих произведенные на достройку и отделку расходы (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы), — при принятии к вычету расходов на достройку и отделку;

- копия свидетельства о браке (при приобретении имущества в общую совместную собственность);

- письменное заявление (соглашение) о договоренности сторон — участников сделки о распределении размера имущественного налогового вычета (при приобретении имущества в общую совместную собственность);

Если вы выплачивали кредит:

- копия целевого кредитного договора или договора займа, договора ипотеки, заключенных с кредитными или иными организациями, графика погашения кредита (займа) и уплаты процентов за пользование заемными средствами;

- копии документов, свидетельствующих об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору (при отсутствии или выгорании информации в кассовых чеках такими документами могут служить выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит, об уплаченных процентах за пользование кредитом).

5. Как оформить налоговый вычет у работодателя?

Оформить налоговый вычет у работодателя можно, не дожидаясь конца налогового периода (календарного года). Но для этого все равно придется подавать документы в налоговую, чтобы подтвердить свое право на получение вычета.

Вместе с документами, подтверждающими ваше право на вычет, в налоговую инспекцию по месту жительства необходимо представить заявление о подтверждении права налогоплательщика на получение имущественного налогового вычета.

Подать документы можно:

- на личном приеме;

- онлайн, при помощи сервиса «Личный кабинет налогоплательщика» на сайте ФНС.

В течение 30 дней налоговая служба должна подтвердить ваше право на получение вычета. Затем вы должны будете представить работодателю:

- уведомление о подтверждении права на вычет;

- составленное в произвольной форме заявление о предоставлении налогового вычета.

Работодатель должен предоставить вам вычет начиная с месяца, в котором вы к нему обратитесь. Если он удержит НДФЛ без учета налогового вычета, он должен будет вернуть вам сумму излишне удержанного налога. Для этого вам нужно будет подать в бухгалтерию заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты. Работодатель должен перечислить вам излишне удержанную сумму в течение трех месяцев со дня получения вашего заявления.

6. Как оформить вычет через налоговую?

Вам нужно будет:

- заполнить декларацию 3-НДФЛ (пример заполнения) за тот период, за который вы хотите оформить вычет;

- составить заявление (образец) о возврате излишне уплаченной суммы налога.

Заполненную декларацию, необходимые для получения вычета документы, а также заявление о возврате излишне уплаченного НДФЛ нужно подать в налоговую инспекцию по месту жительства. Это можно сделать:

- на личном приеме;

- онлайн, воспользовавшись сервисом «Личный кабинет налогоплательщика» на сайте ФНС.

В течение трех месяцев со дня представления вами декларации и подтверждающих документов ФНС проведет камеральную проверку и направит вам сообщение о принятом решении. Если будет принято положительное решение, сумму излишне уплаченного налога вам должны вернуть по окончании камеральной проверки (если заявление о предоставлении вычета вы подавали вместе с декларацией) или в течение 30 дней после подачи заявления.

7. Как получить вычет в упрощенном порядке?

С мая 2021 года вы можете получить имущественный налоговый вычет (на приобретение жилья или уплату процентов по ипотеке) за предыдущий налоговый период в упрощенном порядке.

ФНС получит все необходимые сведения напрямую от налоговых агентов (банков) и органов исполнительной власти, а затем — не позднее 20 марта (по сведениям представленным до 1 марта) и не позднее 20 дней в случае представления сведений после 1 марта — пришлет вам в личный кабинет на сайте ФНС предзаполненное заявление на налоговый вычет. Вам останется только указать реквизиты банковской карты, на которую вы хотите получить деньги.

Пошаговая инструкция по получению имущественного вычета

Каждый работающий гражданин РФ имеет право на имущественный вычет. Купили квартиру, участок, дом, или даже взяли ипотеку — можно потребовать у государства часть выплаченного НДФЛ назад.

Размер вычета

- новое строительство или приобретение на территории РФ жилья (долей в нем), земельных участков под него;

- на погашение процентов по целевым займам (кредитам), полученным от российских организаций или индивидуальных предпринимателей, фактически израсходованным на новое строительство или приобретение на территории РФ жилья (доли (долей) в нем), земельного участка под него;

- на погашение процентов по кредитам, полученным в российских банках, для рефинансирования (перекредитования) займов (кредитов) на строительство или приобретение на территории РФ жилья (доли (долей) в нем), земельного участка под него.

При этом применить данный вычет невозможно, если жилая недвижимость или участок были приобретены за средства работодателя (иных лиц), материнский капитал или за счет бюджетных средств, либо у гражданина, который является по отношению к налогоплательщику взаимозависимым (родственники, супруги и т.д.)

Иными словами, у налогоплательщика появляется возможность получить 13% с расходов на 2 млн руб. (260 000 руб.), так и на 3 млн руб. (390 000 руб.) и тем самым максимальная сумма по имущественному вычету, которую может получить налогоплательщик, составит 650 000 руб.

Претендовать на получение налогового вычета можно, когда есть акт передачи прав на жилую недвижимость (пп. 6 п. 3 ст. 220 НК РФ). Иными словами, если налогоплательщик приобрел квартиру в строящемся доме в 2016 г., а в 2017 г. дом был сдан, то получать налоговый вычет можно только начиная с 2017 г. (так как акт приема-передачи можно получить только после ввода дома в эксплуатацию).

С чего начать?

Есть два способа:

- разово, на всю сумму уплаченного НДФЛ за прошлый период;

- ежемесячно, не удерживая НДФЛ из доходов.

Рассмотрим более подробно первый способ получения.

Технические возможности позволяют нам отправить все необходимые документы, не выходя из дома. Для этого получаем доступ к кабинету налогоплательщика на официальном сайте ИФНС.

Если у вас есть подтвержденная учетная запись на ресурсе «Госуслуги», то в кабинет налогоплательщика можно попасть через эту учетную запись.

Заходим в главное меню личного кабинета, выбираем меню «Жизненные ситуации». Здесь выбираем «Заполнить декларацию 3-НДФЛ» — одним из трех вариантов:

- заполнить новую декларацию онлайн;

- отправить декларацию, ранее заполненную в подходящей программе (например, в «1С»);

- скачать программу для заполнения декларации.

На мой взгляд, оптимальный вариант — первый, поскольку он позволяет заполнить декларацию 3-НДФЛ, не имея специального образования и с минимумом трудозатрат. Заполнение декларации онлайн займет не более 30 минут.

Заполняем 3-НДФЛ онлайн

Нажимаем «Далее», переходим ко второму пункту декларации, в котором указываем информацию по доходам.

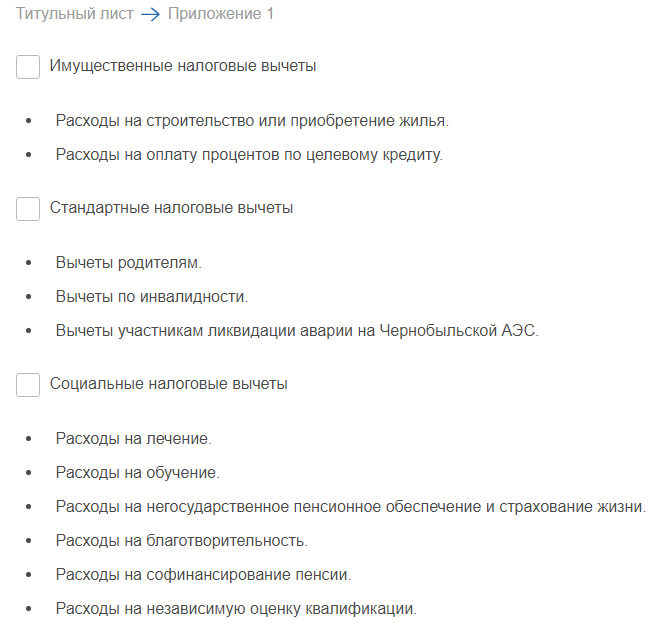

Снова нажимаем «Далее» и переходим к третьему шагу заполнения декларации, выбираем вид вычета (в нашем случае — имущественный вычет).

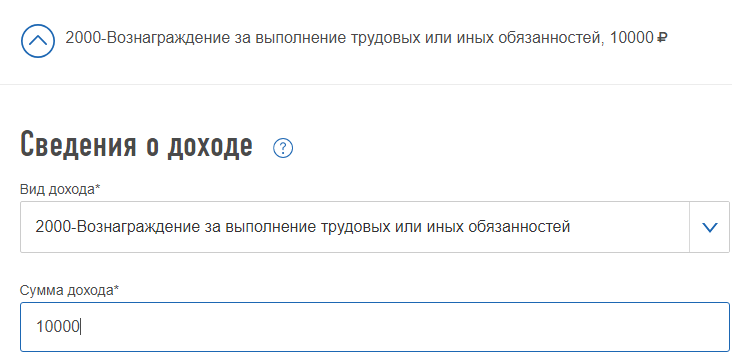

Затем переходим к четвертому шагу заполнения декларации: указываем источники доходов и их сумм. Данный раздел заполняется из справки 2-НДФЛ, которую можно получить у работодателя. Выбирается тип организации, заполняется поля «Название Организации», «ИНН», «КПП», «Код по ОКТМО», «Ставка».

Далее переходим к сведениям о доходах, нажимаем кнопку «Добавить доход». Эти данные нужно заполнять строго из справки 2-НДФЛ по месяцам. Начинаем с поля «Вид дохода» — он указан в табличной части 2-НДФЛ. Например, сумма с заработной платы за январь составила 10 000 руб., указываем это и далее по кнопке «Добавить доход» продолжаем заполнять данные за каждый месяц. К концу страницы получаем табличную часть, в которой будут автоматически посчитаны общие суммы дохода, облагаемого дохода; исчисленного налога; удержанного налога. Эти данные должны совпадать с итоговыми данными из справки 2-НДФЛ. Если данные не сходятся, заново проверьте суммы, которые указывали в ежемесячных доходах.

По кнопке «Далее» переходим к пятому шагу заполнения декларации, в которой указываем данные о недвижимости. Если данные о недвижимости числятся в вашем кабинете налогоплательщика, то часть полей будет автоматически заполнена.

Здесь указываем: наименование объекта, признак налогоплательщика, объект, вид номера объекта и т.д. Обычно эти данные заполняются из выписки Единого государственного реестра прав на недвижимое имущество и сделок с ним. В конце страницы необходимо указать сумму расходов на приобретение (строительство) жилья и сумму уплаченных процентов по кредиту, если жилье было приобретено в ипотеку — эту же справку нужно будет приложить при отправке декларации 3-НДФЛ. Затем указываем суммы о предыдущих вычетах — если вы получаете имущественный вычет впервые, то данные по этому параграфу не заполняете. Далее подкрепляем подтверждающие документы. Обратите внимание, что в последующие разы подачи декларации часть из этого списка документов предоставлять не нужно.

Список документов для получения вычета определен пп. 6 п. 3 ст. 220 НК РФ:

2. Копии документов, подтверждающих право на жилье (при строительстве или приобретении жилого дома — свидетельство о государственной регистрации права на жилой дом; при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней); при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нем) — свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нем и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нем; при погашении процентов по целевым займам (кредитам) — целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заемными средствами).

3. Копии платежных документов (подтверждающие расходы на приобретение имущества; свидетельство об уплате процентов по кредиту или целевому займу — если жилье бралось в ипотеку, справку можно запросить в банке или организации, в которой был взять целевой кредит).

4. При приобретении имущества в общую совместную собственность (свидетельство о браке; письменное заявление (соглашение) о договоренности сторон-участников сделки о распределении размера имущественного налогового вычета между супругами).

После того как прикреплены все документы, переходим к 6 этапу — просмотру сформированной декларации. Все в порядке? Тогда вводим пароль от ЭЦП (электронной цифровой подписи). Если ранее пароль от ЭЦП не был получен, то сохраняем декларацию кнопкой в верхнем меню, затем нажимаем на свои ФИО, которые указаны в верхнем поле на темном синем фоне, и попадаем в личный кабинет, в котором выбираем «Получить ЭП» и выбираем вариант хранения ЭП (электронной подписи). Она может формироваться от 15 минут до суток. На этом этапе можно закрыть браузер и завершить работу, при повторном входе в личный кабинет налогоплательщика на вкладку «Получить ЭП» система проинформирует о создании ЭП, после этого возвращаемся к редактированию заполненной декларации 3-НДФЛ, и на шестом шаге вводим пароль от ЭЦП, который придумали при ее создании.

После этого нажимаем кнопку «Далее» и переходим к этапу отправки декларации.

Срок камеральной проверки декларации составляет три месяца, всю информацию о ходе проверки можно отслеживать в личном кабинете. По истечении трех месяцев нужно подать заявление о возврате суммы, перечисленной в бюджет. Для этого заходим в меню «Мои налоги», где можно увидеть сумму, которая причитается к возврату — она же равна общей сумме уплаченного НДФЛ. Нажимаем на кнопку «Распорядиться», затем выбираем, из какой области вернуть средства на банковский счет «По налогу на доходы». Здесь должна появиться сумма к возврату. Нажимаем кнопку «Подтвердить», после чего указываем реквизиты банковской карты, на которую хотим получить возврат суммы.

На этом и заканчивается не такой уж и сложный процесс заполнения декларации 3-НДФЛ и получение налогового имущественного вычета.

Вебинары для бухгалтера. Обязательно к просмотру!

- Как теперь будут контролировать наличку. 115-ФЗ в 2021 году

- Обязательная вакцинация: экстренный вебинар

- Обесценивание работы бухгалтера клиентом: что делать?

Калькулятор расчета вычета по НДФЛ подскажет, сколько вам должно государство.

Вы можете быстро рассчитать размер налогового вычета при покупке квартиры, оплате лечения или обучения.

При необходимости вы сможете обратиться к специалистам компании НДФЛка, которые помогут вам вернуть деньги.

Документы для вычета

Список документов для оформления вычета

Для того чтобы оформить имущественный вычет при покупке квартиры, дома или участка через налоговую инспекцию, Вам понадобятся следующие документы:

- Налоговая декларация по форме 3-НДФЛ. В ИФНС подается оригинал декларации.

- Паспорт или документ, его заменяющий. В ИФНС подаются заверенные копии первых страниц паспорта (основная информация + страницы с пропиской).

Заметка: копия паспорта не входит в обязательные документы по закону, но во многих налоговых инспекциях требуют ее приложить. - Справка о доходах по форме 2-НДФЛ. Такую справку Вы можете получить у Вашего работодателя. В ИФНС подается оригинал справки 2-НДФЛ.

Примечание: если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей. - Заявление на возврат налога с реквизитами счета, на который налоговая инспекция перечислит Вам деньги. В ИФНС подается оригинал заявления. Образец заявления Вы можете скачать здесь: Заявление на возврат налога при имущественном вычете.

- Договор купли-продажи или договор долевого участия. В ИФНС подается заверенная копия договора.

- Платежные документы, подтверждающие факт оплаты жилья (обычно это платежные поручения, квитанции об оплате или расписки). В ИФНС подаются заверенные копии платежных документов.

- Выписка из ЕГРН (свидетельство о государственной регистрации права собственности). В ИФНС подается заверенная копия выписки (свидетельства о регистрации).

Заметка: если Вы приобрели квартиру по договору долевого участия, то выписка (свидетельство) не является обязательным документом (соответственно, ее можно не подавать в налоговый орган). - Акт приема-передачи жилья. В ИФНС подается заверенная копия акта.

Заметка: если Вы приобрели квартиру по договору купли-продажи, то акт приема-передачи не является обязательным документом (соответственно, его можно не подавать в налоговый орган).

Если приобретение квартиры производилось с помощью ипотеки (или жилищного кредита) и производится возврат денег по уплаченным процентам, то дополнительно представляются:

- Кредитный договор с банком. В ИФНС подается заверенная копия договора.

- Справка об удержанных процентах за год (ее Вы получаете в банке, который выдал Вам кредит). В ИФНС подается оригинал справки.

Заметка: некоторые налоговые инспекции могут также запросить копии платежных документов, подтверждающих факт оплаты кредита (квитанции, чеки, платежные поручения, выписки и т.п.).

В случае покупки имущества супругами в совместную собственность дополнительно предоставляются:

- Заявление об определении долей. В ИФНС подается оригинал заявления. Образец заявления Вы можете скачать здесь: Заявление об определении долей в совместной собственности;

- Копия свидетельства о заключении брака.

В случае получения налогового вычета за ребенка дополнительно предоставляются:

- Копия свидетельства о рождении;

- Заявление об определении долей (если в долевом участии есть оба родителя);

В случае самостоятельного строительства:

- Расходные документы (чеки, квитанции) на строительные материалы. В ИФНС подаются заверенные копии расходных документов;

В случае получения налогового вычета по отделке/ремонту:

- Договор на ремонт/отделку и расходные документы, связанные с договором (чеки, квитанции и расписки). В ИФНС подаются заверенные копии документов.

Также для оформления вычета Вам потребуются:

- Номер ИНН (должен быть указан в декларации). Вы можете узнать его в Вашем «Свидетельстве о постановке на учёт в налоговом органе» или на сайте федеральной налоговой службы (http://service.nalog.ru/inn-my.do).

- Реквизиты счета, на который будут перечислены деньги (должны быть указаны в заявлении о возврате налога).

Следует отметить, что во избежание задержек и отказов обращаться в налоговую службу следует с максимально полным пакетом документов.

Как заверить копии документов?

По закону все копии документов должны быть заверены нотариально или самостоятельно налогоплательщиком.

Для того чтобы самостоятельно заверить, Вы должны подписать каждую страницу (а не каждый документ) копии следующим образом: «Копия верна» Ваша подпись /Расшифровка подписи/ Дата. Нотариального заверения в этом случае не требуется.

Если у Вас остались вопросы, то Вы можете получить бесплатную консультацию у наших специалистов: Задать свой вопрос

Если вы еще не приобрели жилье, рекомендуем сайт-методичку нашего партнера КВАРТИРА-БЕЗ-АГЕНТА.ру. Это учебный сайт для тех, кто хочет разобраться в правилах купли-продажи квартир.