Заявление о предоставлении налоговой льготы по транспортному налогу

Заявление о предоставлении льготы по транспортному и (или) земельному налогу

Утверждены форма заявления о предоставлении налоговых льгот по земельному и транспортному налогу и порядок его заполнения (Приказ ФНС РФ от 25.07.2019 N ММВ-7-21/377@), применяемые с 2020 года.

Срок сдачи — не установлен. Рекомендуем представить заявление начиная с 01.01.2020 и не позднее 30 рабочих дней до срока уплаты налога (авансового платежа).

-

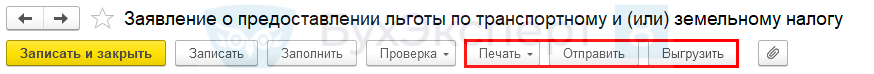

Заявление на льготу по имущественным налогам Сохранение, печать и отправка заявления

Заявление о предоставлении льготы по транспортному и (или) земельному налогу в 1С

Организация является резидентом особой экономической зоны технико-внедренческого типа и пользуется льготами по:

- транспортному налогу — сроком на 10 лет, начиная с месяца регистрации транспортного средства (пп. 2 п. 1 ст. 4 Закона города Москвы от 09.07.2008 N 33);

- земельному налогу — сроком на 10 лет с месяца возникновения права собственности на земельный участок (пп. 16 п. 1 ст. 3.1 Закона города Москвы от 24.11.2004 N 74).

Отчетность подписывает руководитель организации.

Заявление о предоставлении льготы по транспортному и (или) земельному налогу. PDF

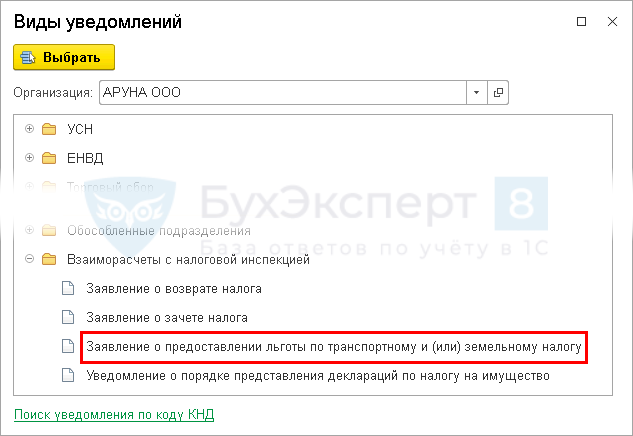

Создайте заявление в разделе Отчеты — Уведомления, сообщения и заявления — кнопка Создать — папка Взаиморасчеты с налоговой инспекцией — Заявление о предоставлении льготы по транспортному и (или) земельному налогу .

Заявление состоит из трех частей:

- Титульный лист;

- Сведения о транспортных средствах;

- Сведения о земельных участках.

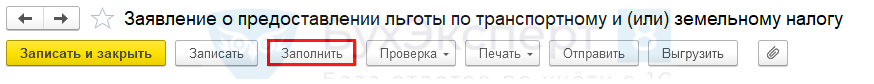

Часть данных в Заявлении заполняется автоматически по кнопке Заполнить .

Титульный лист

Рассмотрим порядок заполнения заявления в программе (Приказ ФНС РФ от 25.07.2019 N ММВ-7-21/377@):

- ИНН —заполняется автоматически из карточки организации;

- КПП — код причины постановки на учет в налоговом органе налогоплательщика по месту нахождения принадлежащих ему транспортного средства и (или) земельного участка, сведения о которых указаны в заявлении. Автоматически заполняется из карточки организации, может быть изменен вручную;

- 1. Представляется в налоговый орган (код) — код налоговой инспекции, в которую представляется заявление, заполняется автоматически из карточки организации, может быть изменен вручную;

- 2. Сведения о налогоплательщике-организации — полное наименование, заполняется автоматически из карточки организации;

- 3. Номер контактного телефона — заполняется автоматически из карточки организации;

- 4. Способ информирования налогоплательщика— организации о результатах рассмотрения настоящего заявления — выбирается вручную из перечня:

- Заявление составлено на страницах … с приложением подтверждающего документов или их копий на — количество страниц, на которых составлено заявление и прилагаемых к заявлению документов или копий (документы, подтверждающие право на льготу, доверенность представителя и т.п.), заполняется вручную;

- В поле Достоверность и полноту сведений, указанных в настоящем заявлении подтверждаю :

- Код лица, подписавшего уведомление — заполняется автоматически из карточки Регистрация в налоговом органе ; PDF

- Фамилия, Имя, Отчество… — Фамилия, Имя, Отчество руководителя организации или представителя, подписавшего заявление, указывается вручную;

- Дата — дата составления заявления, указывается вручную. Автоматически заполняется рабочая дата, указанная в настройках (раздел Главное — Персональные настройки — Рабочая дата );

- Наименование документа, подтверждающего полномочия представителя — заполняется автоматически из карточки Регистрация в налоговом органе . PDF

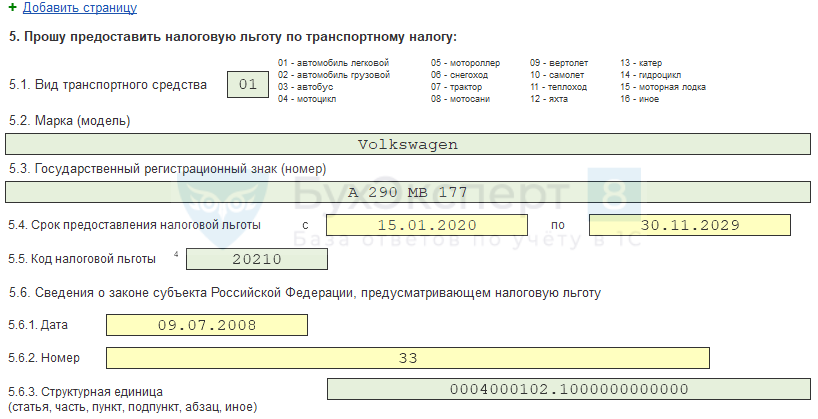

Сведения о транспортных средствах

На каждое транспортное средство заполняется отдельная страница (ссылка Добавить страницу ).

Форма при наличии сведений в карточке Регистрации транспортных средств ( Главное – Налоги и отчеты – Транспортный налог – Регистрация транспортных средств ) PDF будет заполнена автоматически.

- Срок предоставления налоговой льготы — период действия налоговой льготы согласно документам, подтверждающим право на соответствующую налоговую льготу;

- Сведения о законе субъекта Российской Федерации, предусматривающем налоговую льготу :

- Дата ,

- Номер ,

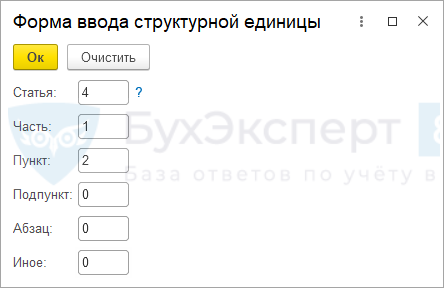

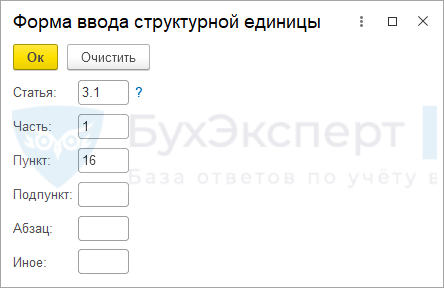

- Структурная единица (статья, часть, пункт, подпункт, абзац, иное) — перепроверьте через форму ввода:

При автоматическом заполнении сведений в стр. 5.6.3 программа выдает ошибку проверки выгрузки Заявления, так как не все ячейки формы были заполнены. Чтобы этого избежать, в незаполненных ячейках поставьте «0».

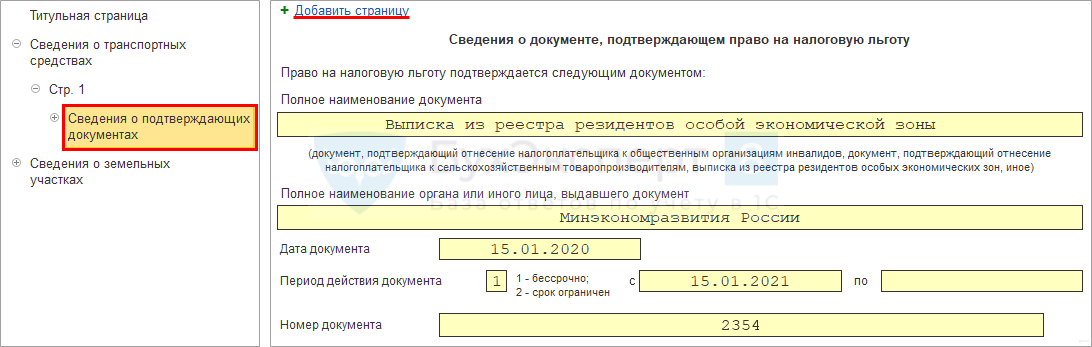

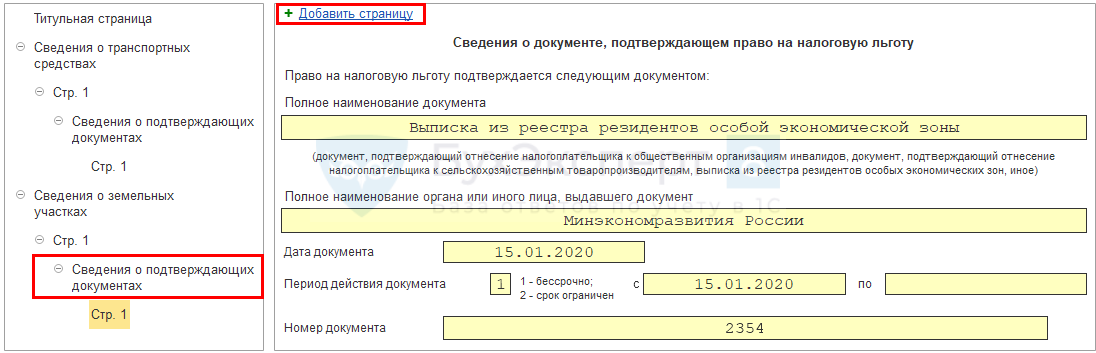

Сведения о документе, подтверждающем право на налоговую льготу

Данные заполняются вручную.

- Полное наименование документа — наименование документа, подтверждающего право на льготу (выписка из реестра резидентов особых экономических зон и т. д.);

- Полное наименование органа или иного лица, выдавшего документ ;

- Дата документа ;

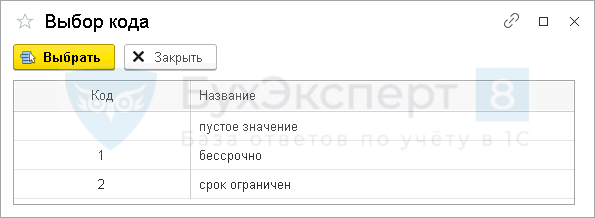

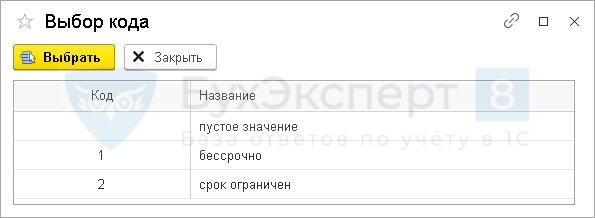

- Период действия документа :

- с — начало действия документа;

- по— конец действия документа, указывается в случае выбора кода 2;

- Номер документа .

При наличии нескольких подтверждающих документов добавьте страницу

Сведения о земельных участках

На каждый земельный участок заполняется отдельная страница (ссылка Добавить страницу ).

При наличии сведений о льготе в карточке Регистрации земельных участков ( Главное – Налоги и отчеты – Земельный налог – Регистрация земельных участков ) PDF будут заполнены автоматически поля.

- Кадастровый номер земельного участка — кадастровый номер земельного участка, в отношении которого заявлена налоговая льгота;

- Код налоговой льготы — выбирается из перечня (Приложение N 2 к Порядку заполнения формы заявления налогоплательщика-организации о предоставлении налоговой льготы по транспортному налогу и (или) земельному налогу, утв. Приказом ФНС РФ от 25.07.2019 N ММВ-7-21/377@).

Остальные поля заполняются вручную:

- Срок предоставления налоговой льготы с по — период действия налоговой льготы согласно документу (документам), подтверждающему право на соответствующую налоговую льготу;

- Сведения о нормативном правовом акте представительного органа муниципального образования (законах городов федерального значения Москвы, Санкт-Петербурга и Севастополя), предусматривающем налоговую льготу :

- Дата ,

- Номер ,

- Структурная единица (статья, часть, пункт, подпункт, абзац, иное) — заполните через форму:

Сведения о документе, подтверждающем право на налоговую льготу

Данные заполняются вручную.

- Полное наименование документа — наименование документа, подтверждающего право на льготу (выписка из реестра резидентов особых экономических зон и т. д.);

- Полное наименование органа или иного лица, выдавшего документ :

- Дата документа ;

- Период действия документа :

- с — начало действия документа;

- по— конец действия документа, указывается в случае выбора кода 2;

- Номер документа .

При наличии нескольких подтверждающих документов добавьте страницу

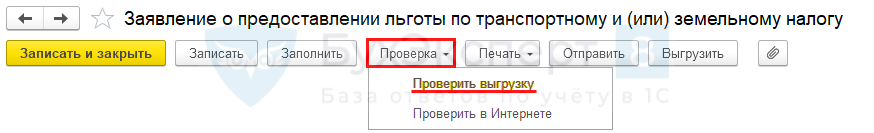

Проверка выгрузки

Заявление следует проверить по кнопке Проверка — Проверить выгрузку . При наличии ошибок программа не позволит выгрузить или отправить документ в налоговую инспекцию.

Сохранение, печать и отправка заявления

Заполненное заявление можно:

- выгрузить в формате xml для отправки в инспекцию;

- распечатать или сохранить в файл по кнопке Печать — Показать бланк — кнопка Сохранить ;

- отправить в ИФНС прямо из 1С.

Для доступа к разделу авторизируйтесь на сайте.

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Нужно ли предоставлять документы вместе с Заявлением ЮЛ о предоставлении льготы по транспортному налогуДобрый день! Заполнила в программе заявление, о предоставлении льготы по.

- Можно ли в ЗУП 3 сделать, чтобы в «Заявление о предоставлении сведений о трудовой деятельности» не попадали сотрудники, которые написали заявление о переходе на ЭТК на предыдущем месте работы?У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

- Сумма льготы в виде пониженной ставки по земельному налогуУ вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

- Кто определяет, уплачиваются ли авансы по транспортному или земельному налогам?У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

| Разделы: | |

|---|---|

| Рубрика: | Порядок расчета и уплаты / Порядок расчета и уплаты / ПРОМО: 1С Бухгалтерия |

| Объекты / Виды начислений: | |

| Последнее изменение: | 15.06.2021 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . »; > /* * Также вы можете использовать: * $termin->ID — понятное дело, ID элемента * $termin->slug — ярлык элемента * $termin->term_group — значение term group * $termin->term_taxonomy_id — ID самой таксономии * $termin->taxonomy — название таксономии * $termin->description — описание элемента * $termin->parent — ID родительского элемента * $termin->count — количество содержащихся в нем постов */ —>

(4 оценок, среднее: 5,00 из 5)

КАК ЗАЯВИТЬ НАЛОГОВУЮ ЛЬГОТУ ПО ИМУЩЕСТВЕННЫМ НАЛОГАМ?

Согласно Федеральному закону от 30.09.2017 № 286-ФЗ«0 внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» граждане, претендующие на льготы по имущественным налогам, представляют в налоговый орган по своему выбору заявление о предоставлении налоговой льготы, а также вправе представить документы, подтверждающие право на льготы.

Форма заявления о предоставлении налоговой льготы, порядок ее заполнения, формат представления такого заявления в электронной форме утверждены приказом ФНС России от 14.11.2017 № ММВ-7-21/897@.

Если документы, подтверждающие данное право, в налоговом органе отсутствуют и не представлены гражданином, налоговый орган самостоятельно запрашивает сведения, подтверждающие право на льготу, путем направления запроса в органы, организации, должностным лицам, у которых имеются эти сведения. В этом случае гражданину необходимо заполнить соответствующее согласие на обработку и распространение персональных данных в связи с необходимостью направления налоговым органом такого запроса.

Обращаем Ваше внимание, что в случае несвоевременного обращения за предоставлением льготы по уплате налогов перерасчет суммы налогов производится не более чем за три года по заявлению налогоплательщика, но не ранее даты возникновения у налогоплательщика права на налоговую льготу.

При возникновении права на льготу в течение календарного года перерасчет налога производится с месяца, в котором возникло это право. При этом месяц возникновения права на налоговую льготу, а также месяц прекращения указанного права принимается за полный месяц.

Обратиться с заявлением о предоставлении льготы по имущественным налогам можно в любой налоговый орган, многофункциональный центр предоставления государственных услуг г.Москвы, а также через сервис «Личный кабинет налогоплательщика для физических лиц».

Если право на налоговую льготу возникло в 2018 году впервые и ранее гражданин не обращался в налоговый орган с заявлением о предоставлении льготы по установленной форме, он может это сделать в 2019 году. Кроме того, заявление подается лицами, у которых период предоставления льготы окончился в 2018 году на основании ранее представленных документов.

Информация о льготах по определенному налогу в конкретном муниципальном образовании размещена на сайте ФНС России в сервисе «Справочная информация о ставках и льготах по имущественным налогам» (https://www.naIog.ru).

Типовая (рекомендуемая) форма согласия налогоплательщика — физического лица на обработку и распространение персональных данных в связи с необходимостью запроса налоговой инспекции в орган, организацию, должностному лицу, у которых имеются сведения, подтверждающие право налогоплательщика на налоговую льготу

- Сведения о лице, выражающем согласие на обработку персональных данных:

Отчество (при наличии):

Сведения о документе, удостоверяющем личность:

Серия и номер документа:

Дата выдачи документа:

Орган, выдавший документ:

- Содержание согласия на обработку персональных данных:

В соответствии с Федеральным законом от 27.07.2006 N 152-ФЗ «О персональных

данных» в связи с поданным мною в налоговый орган заявлением от » » 20 г.

о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц (далее — заявление), в котором указаны мои персональные данные, настоящим выражаю согласие на их обработку, использование и распространение налоговым органом в целях и в объеме, необходимых для направления запроса в орган, организацию, должностному лицу, у которых имеются сведения, подтверждающие мое право на указанную в заявлении налоговую льготу.

Перечень персональных данных, на обработку которых дается настоящее согласие, совпадает с полным содержанием моих персональных данных, указанных в заявлении. Настоящее согласие дается с момента получения налоговым органом моего заявления на срок, необходимый для завершения рассмотрения заявления, и может быть отозвано способом и в форме, совпадающими со способом и формой представления мною заявления.

- Подпись субъекта персональных данных: / /

Информация о порядке предоставления льгот по имущественным налогам

Льготы по уплате налога на имущество физических лиц, транспортному и земельному налогам предоставляются на основании заявления. Форма заявления о предоставлении налоговой льготы, порядок ее заполнения, формат представления такого заявления в электронной форме утверждены приказом ФНС России от 14.11.2017 № ММВ-7-21/897@. К заявлению налогоплательщики вправе представить документы, подтверждающие право на льготу.

Если право на налоговую льготу возникло в 2018 году впервые и ранее гражданин не обращался в налоговый орган с заявлением о предоставлении льготы по установленной форме, он может это сделать в 2019 году. Кроме того, заявление подается лицами, у которых период предоставления льготы окончился в 2018 году на основании ранее представленных документов.

Обратиться с заявлением о предоставлении льготы по имущественным налогам можно в любой налоговый орган, многофункциональный центр предоставления государственных услуг г. Москвы, а также через сервис «Личный кабинет налогоплательщика для физических лиц».

С 1 января 2019 года физические лица, соответствующие условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31.12.2018, имеют право на льготу по налогу на имущество физических лиц. Налоговая льгота предоставляется в размере суммы налога, подлежащей уплате, и только если имущество не используется в предпринимательской деятельности. При этом льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика.

Указанная категория граждан также имеет право на уменьшение налоговой базы по земельному налогу в размере кадастровой стоимости 600 кв. м. в отношении одного земельного участка, находящегося в их собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении.

Примерный информационный материал «Основные изменения (федеральный уровень) по вопросам применения налоговых льгот при налогообложении имущества физических лиц, применяющиеся для налоговых периодов 2018 и 2019 гг.»

I. Применяется при расчете имущественных налогов физлиц в 2019 году (за налоговый период 2018 года)

а) Налоговый вычет по земельному налогу

28.12.2017 Президентом России подписан федеральный закон № 436-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

Законом вводится налоговый вычет, уменьшающий земельный налог на величину кадастровой стоимости 600 кв. м площади земельного участка (далее — вычет). Так, если площадь участка составляет не более 6 соток — налог изыматься не будет, а если площадь участка превышает 6 соток — налог будет рассчитан за оставшуюся площадь.

Вычет применяется для категорий лиц, указанных в п. 5 ст. 391 Налогового кодекса Российской Федерации (Герои Советского Союза, Российской Федерации, инвалиды I и II групп, инвалиды с детства, дети-инвалиды, ветераны Великой Отечественной войны и боевых действий и т.д.), а также для пенсионеров.

Вычет применяется для одного земельного участка по выбору «льготника» независимо от категории земель, вида разрешенного использования и местоположения земельного участка. При непредставлении в налоговый орган налогоплательщиком, имеющим право на применение вычета, уведомления о выбранном земельном участке, вычет предоставляется в отношении одного земельного участка с максимальной исчисленной суммой налога.

Лица, которые впервые в 2018 году приобрели статус «льготной» категории (например, стали пенсионерами, ветеранами боевых действий и пип.), для применения вычета при расчете земельного налога за 2018 год могут обратиться с заявлением о предоставлении данной льготы в любую налоговую инспекцию.

б) Ограничено право на применение н cl юговых льгот для налогоплательщиков единого сельскохозяйственного налога.

Соответствующая система налогообложения для сельскохозяйственных товаропроизводителей (ст. 346.1 НК РФ) устанавливала, что индивидуальные предприниматели, являющиеся налогоплательщиками единого

сельскохозяйственного налога, освобождаются от обязанности по уплате налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности).

С 2018 г. Федеральным законом от 27.11.2017 № 335-ФЗ (п. 57 ст. 2) в указанные нормы НК РФ внесены изменения, согласно которым индивидуальные предприниматели могут «льготировать» только имущество, используемое для предпринимательской деятельности при производстве сельскохозяйственной продукции, первичной и последующей (промышленной) переработке и реализацииэтой продукции, а также при оказании услуг сельскохозяйственными товаропроизводителями.

II. Применяется при расчете имущественных налогов физлиц в 2020 году (за налоговый период 2019 года)

а) Новые налоговые льготы для граждан предпенсионного возраста

30.10.2018 Президент России подписал Федеральный закон № 378-ФЗ «О

внесении изменений в статьи 391 и 407 части второй Налогового кодекса Российской Федерации».

Закон разработан для обеспечения дополнительных социальных гарантий физическим лицам в связи с запланированным с 2019 г. поэтапным повышением пенсионного возраста для различных категорий граждан, в том числе в случае назначения социальной пенсии или досрочного выхода на пенсию.

Закон предусматривает сохранение предоставляемых до 01.01.2019 пенсионерам федеральных льгот при налогообложении недвижимости, которые с 01.01.2019 попадают в категорию «предпенсионного возраста», т.е. соответствующих условиям назначения пенсии, установленным в соответствии с законодательством РФ действующим на 31.12.2018.

Согласно закону, указанные лица с 2019 г. будут иметь право на льготы по земельному налогу в виде налогового вычета на величину кадастровой стоимости 6 соток (ст. 391 НК РФ) и по налогу на имущество физлиц в виде освобождения от уплаты по одному объекту определённого вида (ст. 407 НК РФ).

Для использования права на льготы за налоговый период 2019 года лицам предпенсионного возраста в течение 2019 года целесообразно обратиться в любую налоговую инспекцию с заявлением о предоставлении налоговой льготы, указав в нём документы-основания, выданные ПФР.

б) Прекращение действия положений Налогового кодекса Российской Федерации в отношении федеральной льготы по транспортному налогу для лиц, имеющих транспортные средства, разрешенной .максимальной массы свыше 12 тонн, зарегистрированные в реестре транспортных средств системы взимания платы в счет возмещения вреда, причиняемого федеральным автомобильным дорогам общего пользования

С 01.01.2019 прекращается действие пунктов 1, 2 статьи 361.1 Налогового кодекса Российской Федерации (в редакции Федерального закона от 03.07.2016 № 249-ФЗ), согласно которым освобождаются от налогообложения по транспортному налогу физические лица в отношении каждого транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн, зарегистрированного в реестре транспортных средств системы взимания платы, если сумма платы в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения транспортными средствами, имеющими разрешенную максимальную массу свыше 12 тонн, уплаченная в налоговом периоде в отношении такого транспортного средства, превышает или равна сумме исчисленного налога за данный налоговый период.

Когда и как заявить о льготах по транспортному и земельному налогам?

С 2021 года организации не подают декларации по транспортному и земельному налогам. Чтобы при уплате этих налогов было учтено право на льготу, организации надо подать в ИФНС заявление о ее предоставлении, а также подтверждающие документы.

Какие обязанности появились у организаций в связи с отменой декларирования

С 2021 года отменена обязанность организаций представлять декларации по транспортному и земельному налогам.

Они не направляются за 2020 год и последующие налоговые периоды.

Чтобы при уплате транспортного или земельного налогов за 2020 год организация могла использовать свое право на льготу, ей надо подать заявление о предоставлении льготы.

Заявление можно подать в любую ИФНС, приложи в нему необходимые документы.

Предельный срок для подачи этого заявления не установлен.

Однако с 2021 года для обеспечения полноты уплаты налогов ФНС направляет организациям и их обособленным подразделениям сообщения об исчисленных суммах транспортного и земельного налогов.

Сообщение составляется на основе информации, имеющейся у инспекции, в том числе результатов рассмотрения заявления о налоговой льготе.

Если на дату формирования сообщения у налоговиков не будет информации о заявленной организацией льготе, в него включат суммы исчисленных налогов без учета льгот.

Это, в свою очередь, приведет к выявлению недоимки или перерасчету налога.

Поэтому заявление о налоговой льготе за 2020 год ФНС рекомендует организации представить в течение I квартала 2021 года.

Как подать заявление на льготу

Заявление о предоставлении льготы по транспортному или земельному налогу подавайте по форме, утвержденной приказом ФНС России от 25.07.2019 № ММВ-7-21/377@.

Порядок заполнения заявления утвержден тем же приказом.

В состав формы Заявления включаются:

- титульный лист;

- лист с информацией о заявленной налоговой льготе.

При этом раздел 5 заполняется в случае, если заявляете льготу по транспортному налогу, а раздел 6 – льготу по земельному налогу.

Если у организации есть право на льготу на более чем один автомобиль или земельный участок, соответствующий лист заполняется отдельно по каждому объекту налогообложения.

Что учесть при заполнении заявления о льготе по транспортному налогу

В разделе 5 «Прошу предоставить налоговую льготу по транспортному налогу» следует указать:

- в поле 5.1 – вид транспортного средства. При этом каждому виду транспортного средства соответствует отдельный код. Например, код «01» проставляйте, если заявляете льготу по легковому автомобилю, а код «02» – если по грузовому;

- в поле 5.2 – данные о марке или модели автомашины;

- в поле 5.3 – государственный регистрационный номер автомобиля;

- в поле 5.4 – период действия налоговой льготы согласно документу, подтверждающему право на нее;

- в поле 5.5 – код налоговой льготы по транспортному налогу.

Помимо этого, потребуется указать сведения о том региональном законе, которым введена льгота по транспортному налогу, а в полях 5.7.1 – 5.6.5 данные о документе, который дает право на использование льготы.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Что учесть при заполнении заявления о льготе по земельному налогу

Некоторые поля раздела 6 «Прошу предоставить налоговую льготу по земельному налогу» заполняются по аналогии с разделом 5.

Это касается указания периода действия льготы, отражения даты и номера документа, предусматривающего льготу, сведений о региональном законе, соответствии с которым предоставляется льгота, а также сведений о документе, который подтверждает право на нее.

Однако, есть и особенности.

Например, при заполнении поля 6.1 понадобится указать кадастровый номер земельного участка, в отношении которого заявлена налоговая льгота.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Форма КНД 1150063 – Образец заполнения КНД 1150063

Существуют категории граждан, которые имеют льготы. В связи с этим они могут рассчитывать на государственную поддержку при уплате имущественных налогов. Чтобы воспользоваться данным правом, необходимо подать заявления по форме КНД 1150063.

Общие положения

При оформлении данного документа необходимо помнить о некоторых особенностях. Ведь порядок составления этой формы определен на законодательном уровне. Естественно, здесь не должно быть никаких ошибок, в ином случае документ признается недействительным, и его просто вернут заявителю.

При оформлении данного документа необходимо помнить о некоторых особенностях. Ведь порядок составления этой формы определен на законодательном уровне. Естественно, здесь не должно быть никаких ошибок, в ином случае документ признается недействительным, и его просто вернут заявителю.

Но практика показывает, что ошибки допускаются достаточно часто. Объясняется это тем, что форма состоит из нескольких листов. Причем каждый из них заполняется в зависимости от имущества, которое имеется у гражданина, и за которое он платит налоги. Но стоит отметить, заполнению подлежат не все листы, а только те, которые необходимы конкретно для его ситуации.

Стоит отметить, заявитель должен подать только эту форму. Кроме заявления, он не обязан предъявлять какую-либо дополнительную документацию, чтобы доказать право на получение данных субсидий. Если ФНС понадобятся данные сведения, налоговики запросят их в соответствующих инстанциях. После этого они обязаны сообщить заявителю о том, какое решение было принято.

Чтобы подать данную форму нужно лично явиться в отделение налоговой службы. Хотя сделать это можно и через личный кабинет на официальном сайте ФНС.

Кем должна заполняться форма КНД 1150063

Заполняет документ лично налогоплательщик, который владеет данным имуществом. Это четко определено налоговым законодательством. Хотя бывают ситуации, когда собственник лично не может подать заявление. В этом случае ему разрешено назначать своего представителя. Однако для этого заранее необходимо оформить соответствующую доверенность. Естественно, если составлением документа будет заниматься поверенный, он должен это делать от своего имени.

(Видео: “Документы на пенсионную льготу Заполнение бланка Налог на имущество оплата раз в год Россия М О”)

Как заполнить заявления о предоставлении налоговой льготы (форма КНД 1150063) в 2021 году

Нужно знать, многие документы, подаваемые в налоговую, читаются не людьми, а машинами. Любые исправления и помарки машина принимает за ошибку. Поэтому такой документ будет возвращен заявителю. Чтобы не столкнуться с данной неприятностью, необходимо постараться оформить бланк без ошибок.

Нужно знать, многие документы, подаваемые в налоговую, читаются не людьми, а машинами. Любые исправления и помарки машина принимает за ошибку. Поэтому такой документ будет возвращен заявителю. Чтобы не столкнуться с данной неприятностью, необходимо постараться оформить бланк без ошибок.

Вносить сведения можно при помощи компьютерного набора. В этом случае допущенную ошибку намного проще исправить. Если ее обнаружить в рукописном варианте, бланк придется заполнить заново. Здесь каждая ячейка предназначена для одного символа. Если заполнение выполняется вручную, нужно использовать пасту темных цветов. Все данные пишутся печатными заглавными буквами.

Заполнение титульного листа

Титульный лист должен быть заполнен полностью. Естественно, те графы, которые предназначены для заполнения налоговым инспектором пропускаются. В верхней части страницы заявитель должен указать свой ИНН, также страница нумеруется. Номер страницы должен обозначаться трехзначным числом: «001».

Далее заполнение титульного листа можно рассмотреть по пунктам:

- Указывается код налоговой, в которую будет подаваться документ. Как правило, выбирается именно то отделение ФНС, в котором зарегистрировано имущество.

- Информация о плательщике. Здесь не должно быть никаких сокращений. ФИО прописываются полностью. Также указываются данные паспорта и контактный телефон.

- В этом разделе заявитель должен указать, сколько страниц содержит данное заявление. Указывается, предпочтительный способ получения результатов.

- Далее заявитель должен подтвердить все указанные данные. Для этого он обязан поставить дату и подписать документ. Если заполнение документа выполняет представитель, данные его паспорта также нужно здесь указать.

Лист с заявлением о льготе

При заполнении данного листа учитывается объект собственности. Также здесь отмечается тип налога, по которому положены льготы. Стоит отметить, если плательщику положены льготы в отношении нескольких объектов, то для каждого из них заполняется отдельный бланк. В верхней части нужно указать ИНН, фамилию и инициалы. Здесь есть четвертый пункт, который занимает целую страницу. Он предназначен для отображения информации о льготах по транспортному налогу.

При заполнении данного листа учитывается объект собственности. Также здесь отмечается тип налога, по которому положены льготы. Стоит отметить, если плательщику положены льготы в отношении нескольких объектов, то для каждого из них заполняется отдельный бланк. В верхней части нужно указать ИНН, фамилию и инициалы. Здесь есть четвертый пункт, который занимает целую страницу. Он предназначен для отображения информации о льготах по транспортному налогу.

Необходимо в соответствующих строках указать сведения о самом транспорте:

- вид транспорта;

- марка;

- регистрационный номер;

- период, на который действует льгота. Она может быть бессрочной или с ограниченным сроком. В этом случае нужно указать период начала и конца действия.

Ниже прописывается информация о документе, который дает основание заявителю получать льготы:

- название документа;

- наименование организации, выдавшей данный документ;

- дата выдачи;

- период действия;

- номер и серия документа.

На следующей странице идет пятый раздел, который посвящен земельным наделам. Здесь понадобится указать кадастровый номер именно того участка, в отношении которого полагается льгота. Далее строки заполняются по тому же принципу, что и по транспортному налогу.

Шестой пункт содержится на следующей странице. Она посвящена налогам на имущества физических лиц. Здесь понадобится отобразить, к какому виду относится данное имущество. Для этого проставляется подходящий код. Эти сведения указаны в самом бланке, поэтому с выбором правильного кода не должно возникнуть никаких проблем. Далее нужно выбрать номер объекта, и прописать его в соответствующей строке. Остальные данные заполняются таким же образом, как и предыдущие страницы.

Пример заполнения заявления о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц

Скачать бланк в exсel

Как правильно вносить информацию в листы с заявлением на предоставлении налоговой льготы

Когда необходимо внести сведения о каком-либо объекте, по которому полагаются льготы, рекомендуется переписывать их из официальной документации. Это позволит избежать ошибок и неточностей.

Когда необходимо внести сведения о каком-либо объекте, по которому полагаются льготы, рекомендуется переписывать их из официальной документации. Это позволит избежать ошибок и неточностей.

Стоит упомянуть об ошибке, которую достаточно часто допускают налогоплательщики. Имея право льгот на несколько видов собственности, многие стараются упомянуть обо всех в одном бланке. Естественно, это неправильно. Как уже было сказано, на каждую льготу подается отдельное заявление.

Нередко сложности возникают с правильным заполнением. Здесь каждая клетка предназначена только для одного символа. Если слово в строчке заканчивается на последней клетке, то новая строка должна начинаться с пустой ячейки.

Именно так в этом документе между словами проставляются пробелы. Как сказано выше, заявитель имеет право выбирать любой вариант заполнения. Если речь идет о компьютерном наборе, то вносится вся информация, кроме автографа. Документ должен иметь «живую» подпись.

Начинать заполнять строки нужно с самой левой клеточки. Особое внимание стоит обратить на то, что каждый символ не должен выходить за пределы своей ячейки. Все ячейки, которые остались пустыми после составления заявления, должны быть заполнены прочерками. Это касается и тех клеток, в которых просто нечего указывать. Прочерки также нужно ставить правильно. Так, правильным прочерком считается горизонтальная линия, которая должна находиться по центру ячейки.

При выборе компьютерного набора допускается использование программ эксель или ворд. При этом количество ячеек и их размер изменять категорически запрещено. При внесении информации рекомендуется использовать шрифт Courier New размер 16, 17, 18.

Кто и в какие сроки должен сдавать документы

Как можно догадаться, данное заявление должны подавать граждане, в отношении которых предусматриваются налоговые льготы на законодательном уровне. Это могут быть, как физические лица, так и ИП, которые приравниваются к таковым. Стоит отметить, законом утверждена не только форма КНД 1150063. В законодательстве можно найти ответ по поводу сроков сдачи.

Как можно догадаться, данное заявление должны подавать граждане, в отношении которых предусматриваются налоговые льготы на законодательном уровне. Это могут быть, как физические лица, так и ИП, которые приравниваются к таковым. Стоит отметить, законом утверждена не только форма КНД 1150063. В законодательстве можно найти ответ по поводу сроков сдачи.

Согласно приказу ФНС РФ заявитель не ограничен никакими сроками. Другими словами можно сказать, когда сам гражданин пожелает воспользоваться положенными ему льготами, тогда он может составить и подать данное заявление. Соответственно, налоговики обязаны принять заявление, независимо от даты его подачи.

А вот что касается сроков, когда эти льготы должны быть представлены, то здесь имеются строгие ограничения. После того, как сотрудники ФНС получат заявление, они в течение суток обязаны рассмотреть его, и предоставить льготы.

Штрафы за задержку документов

Как мы уже выяснили, законом не предусмотрено никаких наказаний для налогоплательщиков, которые задержали сдачу данного заявления. Хотя нужно понимать, затягивать с этим не в их интересах. Чем раньше подать документы, тем раньше можно воспользоваться льготами.

Заявление на льготы по оплате транспортного налога

В 2003 году был введен транспортный налог, который россияне уплачивают за оформленное в собственность движимое имущество. Некоторые категории граждан – лица с инвалидностью, ветераны труда и другие, могут рассчитывать на скидку или полное освобождение по данному виду льготы.

Кто имеет право

Транспортный налог взимается со всех граждан, владеющих такими средствами передвижения, как:

- легковой автомобиль;

- грузовая машина;

- мотоцикл;

- снегоход;

- автобус;

- яхта или гидроцикл.

В налоговую инспекцию подаются документы – свидетельство о праве собственности, на основании которого начисляется налог. Однако, некоторые категории граждан освобождаются от уплаты налога.

При этом, транспортное средство должно соответствовать следующим критериям:

- слабая мощность ТС – для автомобиля не более 100 л.с;

- оформление имущества на лица с 1 или 2 группой инвалидности;

- предоставление транспортного средства социальными службами.

Также налог не выплачивается, если ТС находится в угоне. Льготники могут рассчитывать на постоянное освобождение от налога.

Данное налоговое послабление доступно для следующих категорий граждан:

- Участники военных действий.

- Герой СССР и России.

- Ветеран труда.

- Инвалиды 1,2 группы и ВОВ.

- Опекуны, родители и усыновители ребенка – инвалида.

Дополнительно льгота предоставляется на одного из родителей, имеющего 3 и более детей и в случае, если мощность двигателя ТС не превышает показатель 70 лошадиных сил.

Как заполнять заявление о предоставлении льготы по транспортному налогу

Основные пункты заявления и информация, которая должна быть указана гражданином – получателем льгот:

- Наименование того отделения налогового органа, в который подается заявка на оформление льготы.

- Реквизиты банковского счета, на который будет переведена компенсация.

- Персональные данные – Фамилия, имя, отчество, контакты, место проживания. Можно кроме номера телефона указать E – mail адрес – на него будет выслана информация о решении по заявке.

- Номер ИНН.

- Вид получаемой льготы – транспортный налог.

- Данные о транспортном средстве, находящемся в собственности – год выпуска, тип и модель, мощность двигателя в л.с, а также ВИН – код и государственные регистрационные номерные знаки.

- Основание, при наличии которого гражданин имеет право на получение льготы. Нужно указать номер нормативного акта, в частности – ссылку на конкретный пункт и главу.

- Данные пенсионного удостоверения – номер и когда было получено.

Дополнительно в документе следует сделать отметку о том, какие документы прилагаются:

Также пустые бланки можно получить в налоговой и заполнить их на месте, в день обращения. При составлении заявления пенсионерам может быть оказана необходимая помощь.

Составить документ можно от руки, или набрать текст на компьютере. Можно заполнить и электронную версию заявления. Сотрудники налоговой не имеют права отказать в приеме документов, при условии, что в заявлении содержится вся необходимая информация и личная подпись заявителя, сделанная от руки.

Образец заполнения заявления:

Куда подавать

Существует несколько доступных вариантов подачи заявления на оформление налоговых льгот на транспортное средство:

- Обращение непосредственно в отделение налоговой инспекции. Заявление составляется в двух экземплярах. Сотрудник ФНС, принимая пакет, делает отметку о дате сдачи бумаг на рассмотрение. На основании норм законодательства, житель России может обратиться в любое отделение ФНС, вне зависимости от места постоянной регистрации.

- Онлайн подача через официальный сайт ФНС – способ удобен тем, что не требует личного присутствия в отделении, и воспользоваться им могут граждане с ограниченной способностью к передвижению. Однако, в этом случае необходимо иметь уже действующий личный кабинет, или зарегистрироваться, используя данные, представленные сотрудником налоговой службы.

- Через отделение Почты России. Копии и некоторые подлинники документов вкладываются в конверт. Дополнительно составляется опись вложений.

Вариант с онлайн – оформлением удобен тем, что практически исключается вероятность возникновения ошибок – гражданин заполняет электронную версию заявления. Для того, чтобы составить заявление онлайн, нужно перейти на сайт ФНС — nalog.ru .

Список прилагаемых документов

Кроме заявления, для оформления налоговой льготы нужно приложить следующие документы:

- Паспорт гражданина России.

- Свидетельство о рождении – необходимо, если у льготника есть дети.

- Военный билет – для мужчин.

- Справка из места лишения свободы, если заявитель был судим.

- Свидетельство о праве собственности на транспортное средство.

- Документ, подтверждающий регистрацию по постоянному месту проживания.

- Для иностранного гражданина – вид на жительство.

- ИНН.

Нюансы

Гражданам, которые являются получателями социальной помощи нужно знать некоторые особенности оформления налоговых льгот на транспортное средство:

- При принятии решения учитываются нормы регионального законодательства. Так, в Москве и Хабаровске могут быть приняты разные решения в одном и том же случае. Действуют разные размеры льгот – полное или частичное освобождение.

- Скидка в размере 75% дается гражданам, проживающим в Курганской области, Кирове.

- Скидка 50% по транспортному налогу оформляется в Челябинске, Нижнем Новгороде, Краснодарском крае, Адыгее и Костромской области, но только для определенных категорий граждан. Уточнять информацию нужно в отделении налоговой службы по региону. Так, региональное законодательство определяет, положена ли льготнику скидка, полное освобождение или амнистия.

- Личный поход в инспекцию позволяет сократить время на оформление льгот – сотрудник ФНС на месте проверяет все бумаги, и при их соответствии стандартом, выдает на руки талон с датой повторного посещения для получения результата. При оформлении через сайт сроки увеличиваются на 1-2 дня, а при отправке бумаг Почтой России – на 3 – 5 дней.

- В случае смерти пенсионера или ветерана труда, который являлся владельцем транспортного средства, налог перестает взиматься, равно как и при продаже машины, снятии с учета. Льготы в таком случае тоже прекращают действовать.

- На рассмотрение жалобы по принятому ФНС решению в вышестоящих инстанциях может потребоваться от 15 до 30 дней.

- Налогом не облагаются легковые автомобили, оборудованные для перевозки инвалидов и имеющие мощность до 100 л.с., а также моторные лодки с малой мощностью, тракторы и комбайны, следовательно, льготы не оформляются.

Основными категориями граждан, которые могут получить льготы по транспортному налогу, являются инвалиды и ветераны, а также многодетные семьи.

Вопрос по поводу предоставления транспортных налоговых льгот другим гражданам решается в зависимости от норм законодательства в том регионе, в котором проживает заявитель.

На принятие решения по предоставлению льгот потребуется около 10 дней. Срок увеличивается при наличии ошибок или предоставления не полного пакета бумаг. Если заявитель не согласен с решением, он может его оспорить, обратившись к начальнику отделения или в судебную инстанцию.