Заявление на открытие банковского счета это и есть договор

Как открыть расчетный счет для ИП или ООО

Расчетный счет — это специальный банковский счет для бизнеса. На него получают и вносят деньги, с него оплачивают товары, услуги, аренду и налоги, закупают материалы и перечисляют зарплаты сотрудникам. В этой статье рассказываем, как открыть расчетный счет и какие документы для этого нужны.

Пошаговый план открытия расчетного счета

В некоторых банках можно открыть счет онлайн, в других — только при личном посещении отделения. Поэтому порядок открытия расчетного счета будет разный.

Большинство банков предлагают открыть расчетный счет онлайн. Это удобно: не нужно несколько раз ездить в отделение, поэтому процесс занимает меньше времени. Но по разным причинам это подходит не всем ИП и компаниям, так что рассмотрим оба способа.

Откройте счет в Тинькофф Бизнесе за один день

- Обслуживание — от 0 ₽

- Деньги поступают на счет круглосуточно

- Бесплатный вывод до 500 000 ₽

Как открыть счет в отделении банка

Чтобы открыть счет офлайн, нужно прийти в отделение, написать заявку и подать документы на проверку. Советуем заранее узнать, какие документы нужны для открытия расчетного счета, — это можно сделать по телефону или через форму обратной связи на сайте конкретного банка. Так вы сможете подать их в один день с заявкой на открытие счета, поэтому не придется приезжать в банк дважды.

Обычно банк просит копии документов, но мы рекомендуем взять с собой оригиналы. Если копия окажется некачественной, бумаги не примут. Копии лучше снять заранее: если их будет делать банк, он может запросить отдельную плату.

Как правило, документы проверяют около трех дней. После этого нужно снова прийти в отделение, чтобы подписать договор и забрать бизнес-карту, если банк ее предоставляет.

Бизнес-карта привязана к расчетному счету, компания использует ее для трат на бизнес — например, оплачивает ей товары, обеды, топливо. А ИП еще и для личных расходов.

Это общий порядок открытия счета в большинстве банков

Это общий порядок открытия счета в большинстве банков

Бывает, что могут понадобиться дополнительные документы. Тогда придется еще раз приехать в отделение, чтобы их передать.

Как открыть расчетный счет онлайн

Чтобы открыть расчетный счет онлайн, нужно подать заявку на сайте банка. Процесс открытия счета может быть быстрее, если вы уже пользуетесь продуктами банка как предприниматель и у вас есть личный кабинет для бизнеса.

Если вы пользовались облачным колл-центром Тинькофф, вам не нужно подавать документы для открытия расчетного счета, потому что у банка они уже есть. Будет достаточно только подать заявку на открытие счета и подписать договор — это все можно сделать онлайн в личном кабинете Тинькофф Бизнеса.

На схеме ниже — алгоритм открытия расчетного счета для новых клиентов банка и для тех, у кого уже есть личный кабинет для бизнеса.

Дальше рассмотрим подробно каждый этап открытия расчетного счета онлайн.

Шаг 1. Оставить заявку на сайте

В зависимости от банка в заявке могут попросить указать название организации, ИНН, полное имя, номер телефона и электронную почту руководителя компании. Некоторые банки просят сразу указать выбранный тариф.

Так выглядит заявка на сайте Тинькофф. Вам нужно указать полное имя и номер телефона руководителя, название и ИНН организации

Так выглядит заявка на сайте Тинькофф. Вам нужно указать полное имя и номер телефона руководителя, название и ИНН организации

Шаг 2. Подготовить документы для открытия расчетного счета

Документы для открытия счета ООО и ИП различаются: обычно для ИП список меньше. Например, в Тинькофф для открытия счета ИП достаточно только его паспорта. Для счета компании понадобятся паспорт руководителя, приказ о его назначении и устав. В других банках список может отличаться. Мы собрали наиболее частые варианты.

В некоторых случаях для открытия расчетного счета банк может запросить дополнительные документы.

Например, если вы открыли ООО или ИП больше трех месяцев назад, скорее всего, придется подтвердить, что у вас нет долгов. Для этого можно представить финансовый отчет.

Еще банк может попросить отзыв партнеров или других банков о работе с вами, чтобы убедиться в вашей надежности.

Шаг 3. Передать документы представителю банка

Вы можете привезти документы в отделение или договориться о встрече с представителем. Он приедет в выбранный день к вам в офис и заберет их. Обычно банки предлагают один из двух вариантов, реже — любой на выбор.

В Тинькофф можно передать документы через представителя или загрузить сканы через личный кабинет. Бумажные оригиналы в этом случае не нужны.

Способ передачи договора можно найти на сайте банка или узнать у менеджера.

Шаг 4. Подписать договор

Есть два способа подписать договор: лично и удаленно.

Лично. Обычно банк предлагает клиенту приехать в отделение или прислать к нему своего представителя. Например, в Тинькофф к клиентам выезжает сотрудник банка, место и время клиент выбирает сам. Обычно способ передачи договора указан на сайте.

Удаленно. В некоторых банках можно подписать договор дистанционно, с помощью электронной подписи. Для этого нужно иметь доступ в личный кабинет предпринимателя — его дают, когда вы начинаете пользоваться продуктами для бизнеса.

Например, если вы пользовались зарплатным проектом Тинькофф, вы можете указать, что хотите подписать договор дистанционно. Сотрудники банка вышлют его в чате приложения или личном кабинете Тинькофф Бизнеса.

Подписывать документы удаленно можно, только если вы уже клиент банка и до этого выпустили в нем внутреннюю электронную подпись.

Шаг 5. Дождаться окончания проверки

Банк проверяет документы, чтобы убедиться, что ИП или компания действительно существует и у нее хорошая репутация. Для этого банк ищет информацию о компании в разных источниках — например, на сайтах налоговой и миграционной службы. Чем меньше у банка поводов для сомнений в надежности компании, тем быстрее откроют счет.

Если с документами все в порядке, счетом можно будет пользоваться через 1—3 дня после их передачи. Если не так, могут запросить дополнительные или отказать.

Во время проверки клиенту ничего делать не нужно. После открытия счета можно сразу им пользоваться — сообщить реквизиты клиентам и получить деньги. Отправлять уведомления в налоговую, пенсионный и страховой фонды не потребуется, банк сам это сделает в течение пяти рабочих дней.

В каких случаях банк может отказать в открытии счета

Банк может отказаться открывать расчетный счет компании или предпринимателю по двум причинам:

- Если у клиента проблемы с документами — часто их можно исправить.

- Если клиент кажется ненадежным — в таком случае счет не откроют.

Когда можно исправить ситуацию. В некоторых случаях банк предупредит клиента, что с документами не так, и даст возможность это исправить.

Вот несколько примеров таких ситуаций:

- банк нашел ошибку в документах;

- не хватает документов для открытия расчетного счета;

- паспорт руководителя или предпринимателя недействителен;

- налоговая заблокировала другой счет руководителя или предпринимателя.

Когда не получится открыть расчетный счет. Есть ситуации, которые быстро исправить не удастся. Они связаны с возможным нарушением закона. Например:

- компания работает не по адресу регистрации;

- компания зарегистрирована по массовому адресу;

- руководитель компании или ИП находится в черном списке банка;

- у компании или ИП много исков;

- другой банк расторг договор с компанией или ИП по своей инициативе;

- компания долгое время сдает нулевую отчетность;

- руководитель компании или ИП признан недееспособным.

Банк имеет право не раскрывать причину отказа, чтобы недобросовестные организации и ИП не научились обходить проверку.

Что делать, если нужно срочно открыть счет

Если расчетный счет нужен срочно, ищите банк, в котором его можно зарезервировать, то есть получить демоверсию счета на время, пока не откроют полноценный. Вы сразу получите реквизиты, которые можно отправить контрагентам. На зарезервированный счет можно получать деньги, но все остальные операции будут недоступны, пока не завершится проверка.

Например, вы сможете получить оплату от контрагента, но не сможете снять деньги или оплатить налоги.

Банки предоставляют эту услугу . Обычно она бесплатная, но может оформляться дополнительно. Когда вы подаете заявку на открытие расчетного счета, вам нужно дополнительно указать, что вы хотите получить реквизиты сразу, и их пришлют на почту.

Если этого не сделать, реквизиты вы получите не в день подачи заявки, а в день открытия счета — после передачи документов, подписания договора и прохождения проверки. Разница может достигать нескольких дней.

В Тинькофф такая услуга предоставляется автоматически: мы пришлем реквизиты на почту в день подачи заявки, ничего дополнительно запрашивать не надо. Их можно сразу отправить контрагентам: после открытия счета реквизиты не изменятся.

Расчетный счет в Тинькофф

Откроем расчетный счет для ИП или ООО:

- за вывод до 1 000 000 ₽ себе на карту ничего не берем;

- обслуживание первые два месяца — 0 ₽;

- дарим до 500 000 ₽ на сервисы партнеров.

Договор на открытие и обслуживание расчетного счета — структура, права и обязанности

Большинство операций с денежными средствами юридических лиц и предпринимателей проходят через их расчетные счета в банках России. Если всю хозяйственную деятельность предприятий можно условно описать известной формулой «деньги-товар-деньги-товар», то «круговорот денег» в бизнесе происходит в движении с одного расчетного счета на другой, с частым, но не обязательным переходом в наличную форму и редкими «остановками» на депозитных счетах.

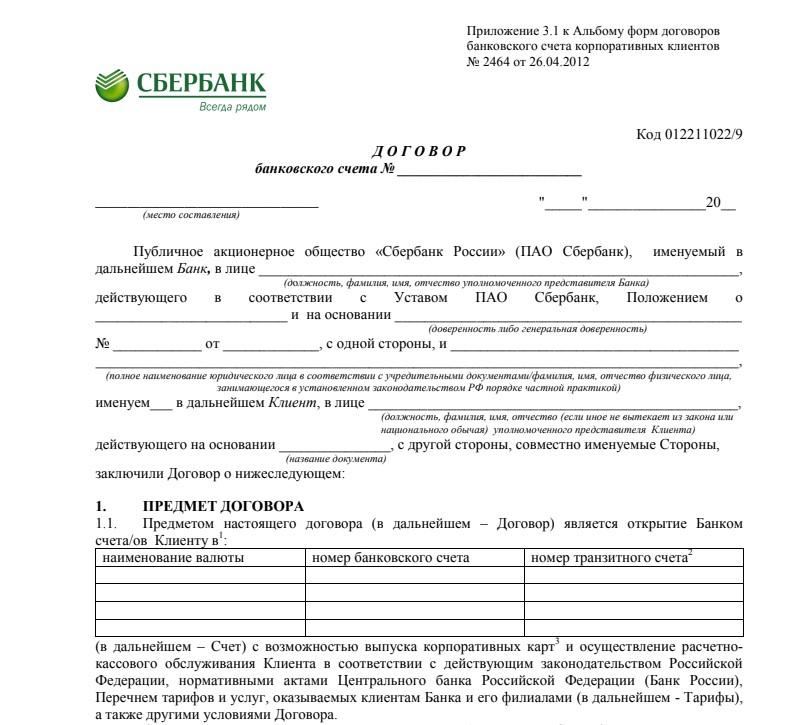

Деятельность индивидуальных предпринимателей и юридических лиц в разной степени формализована и подчинена законам и правилам, но работа банков практически полностью регламентирована общими нормами. Все, что относится к расчетно-кассовому обслуживанию (РКО), обращению со средствами расчетных счетов клиентов – определяет договор на открытие счета. Другим его названием может быть «договор банковского счета», «договор банковского обслуживания», «договор расчетного банковского счета» и др. Но суть дела от вариантов названия не меняется.

Если в банке открыт расчетный счет, то все нюансы его открытия и работы с ним определяются договором между банком и владельцем средств этого счета.

Форму договорабанковского счета можно найти на официальных сайтах банков. Знакомиться с договором желательно еще до подачи заявки на открытие счета.

Что заключает в себе договор об открытии банковского счета?

В таком договоре прописываются основные аспекты взаимоотношении клиента и банка в области размещения средств на счете, операций с этими средствами и обслуживания счета банком.

Структура и содержание договора с разными банками обычно совпадает в основных моментах, переменные составляющие обычно содержатся в приложениях к договору. Именно там находятся конкретные, периодически меняющиеся цифры и различия между условиями разных банков и тарифов.

Независимо от отделения банка структура договора включает в себя некоторые обязательные моменты:

- Названия сторон: банка открывающего счет и клиента подавшего заявку на регистрацию счета, для юридических лиц это полное название, для индивидуальных предпринимателей – фамилия, имя, отчество.

- Список используемых в договоре терминов и их расшифровка. В финансовых отношениях, и особенно в банковской деятельности, различия в толковании одинаковых определений не допускаются, как не допускается изменение смысла терминов в разные моменты времени и в разных обстоятельствах.

- Предмет, о котором договариваются стороны. Для банковского счета обычно предполагает открытие и обслуживание счета определенного вида.

- Описание вида и особенностей счета. Расчетный счет может быть основным и дополнительным, рублевым и валютным. Возможны другие отличия и особенности. Называются и раскрываются значимые моменты операций со счетом, их перечень и ограничения. Прописываются ссылки на иные документы, регулирующие операции со средствами счета.

- Отдельными пунктами прописываются права и обязанности каждой из сторон. Банк обязуется принимать и хранить у себя средства клиента, проводить операции с ними по поручению клиента, а в определенных случаях и без таких поручений. Клиент получает право давать указания по управление счетом, распоряжаться его средствами и оплачивать услуги банка.

- В тексте договора называются предметы, об изменении которых одна сторона обязана извещать другую. Называются сроки такого информирования.

- За все нарушения договорных условий предусматривается ответственность. Первой мерой такой ответственности становятся штрафные санкции и пени. Каждая из сторон договора может быть привлечена к суду за нарушение договорных обязательств. Также в договоре называется механизм урегулирования споров.

- В договоре обязательно определяются обстоятельства, при которых нарушение условий не предполагает ответственности. Это попадает под определение «форс-мажор», «действие непреодолимой силы».

- В начале договора указывается его номер и место заключения, в заключительных положениях – срок действия договора, количество экземпляров договора.

- Последним пунктом договора всегда ставятся реквизиты договаривающихся сторон.

—>

Образец заявления на открытие счета

Большинство граждан и компаний открывают банковские счета. Они применяются просто для расчетов, для хранения денег под процентами, для зачисления зарплаты и пр. И каждый раз, когда клиент заводит новые реквизиты, ему нужно заполнить бланк заявления на открытие расчетного счета. Он содержит ключевую информацию, которая требуется для регистрации.

Как выглядит образец заявления на открытие счета, какая информация в нем отражается. Все банки на Бробанк.ру предлагают гражданам и компаниям открытие счетов, выдачу кредитов, открытие вкладов, карт. И каждая услуга сопровождается заведением реквизитов.

Будем рассматривать процедуру и ее документальное сопровождение в случае регистрации простого счета для проведения стандартных расчетов. При открытии кредитных линий алгоритм действий и сами бланки заявлений будет совершенно разные.

Как физлицу выбрать банк

Прежде чем заполнять заявление на открытие, нужно определиться с обслуживающим банком. В России сотни банков федерального и регионального уровня предлагают физическим лицам свои услуги, открытие счетов разного вида с разными целями.

При выборе нужно опираться на следующие критерии:

- какие дебетовые карты можно привязать к счету, чтобы обслуживание было максимально удобным Желательно, чтобы карта была бесплатной в обслуживании, плюс к ней подключена какая-то бонусная программа, например, кэшбэк;

- доступное расположение банкоматов и отделений. Они в любом случае понадобятся в процессе обслуживания;

- репутация банка. Лучше не доверять свои деньги компаниям, которые фигурируют в новостных лентах в негативном свете.

Открытие и обслуживание текущих счетов физических лиц традиционно бесплатные.

О заявлении на открытие расчетного счета

Любое сотрудничество начинается с написания заявления. Это документ, где клиент выражает намерение получить услугу, в данном случае — банковское сопровождение в виде обслуживания счета.

Нет единой формы заявления, у каждого банка она своя. Вы можете сначала выбрать банк, а после поискать на его сайте образец заявления. Но по факту крайне мало компаний предоставляют такой документ для скачивания. Обычно же клиент получает бланк при посещении офиса, там его и заполняет.

А чаще всего заявитель уже получает готовый заполненный бланк, который просто нужно подписать. Менеджер заполняет заявку в программе, она по итогу и выдает готовый к подписанию документ. В итоге клиенту ничего заполнять не нужно — так работают большинство банков.

Образец заявления на открытие расчетного счета

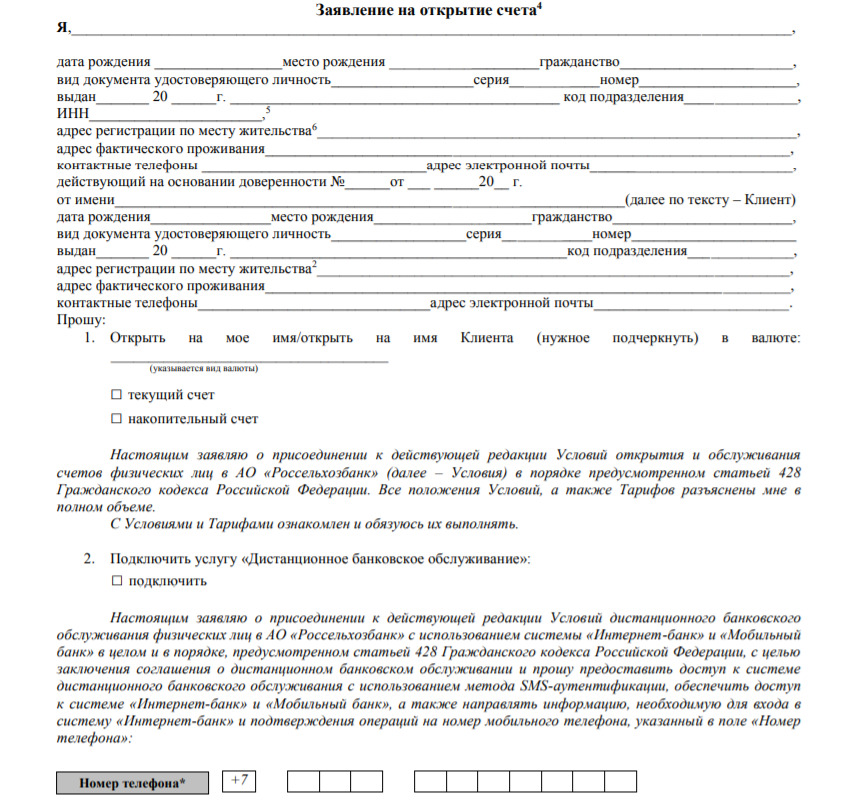

Для примера рассмотрим образец, предлагаемый Россельхозбанком. Если вы придете в этот банк, вам дадут для заполнения бланк, состоящий их двух страниц.

Первая страница:

Здесь клиент вписывает ключевую информацию о себе, которая необходима для регистрации реквизитов. Что обязательно указывается в заявлении:

- ФИО, место рождения и гражданство заявителя;

- паспортные данные, номер ИНН (обычно физлица могут его не указывать, он обязателен только для организаций);

- адрес регистрации. Если место проживание другое, нужно указать сведения и о нем;

- контактная информация: мобильный телефон, адрес электронной почты;

- если открытие ведется по доверенности, то вторая часть документа — данные о доверенном лице. Если такого нет, заполнять здесь ничего не нужно;

- валюта необходимого к открытию счета, его вид.

Многие банки сразу в заявлении создают поля для подключения дополнительных услуг. Это может быть мобильный банк, СМС-информирование, интернет-банкинг. То есть можно сразу инициировать подключение удобных опций. После не придется бегать за ними, писать заявления. Если опции нужны, если они представлены в заявлении, проставляйте соответствующие галочки.

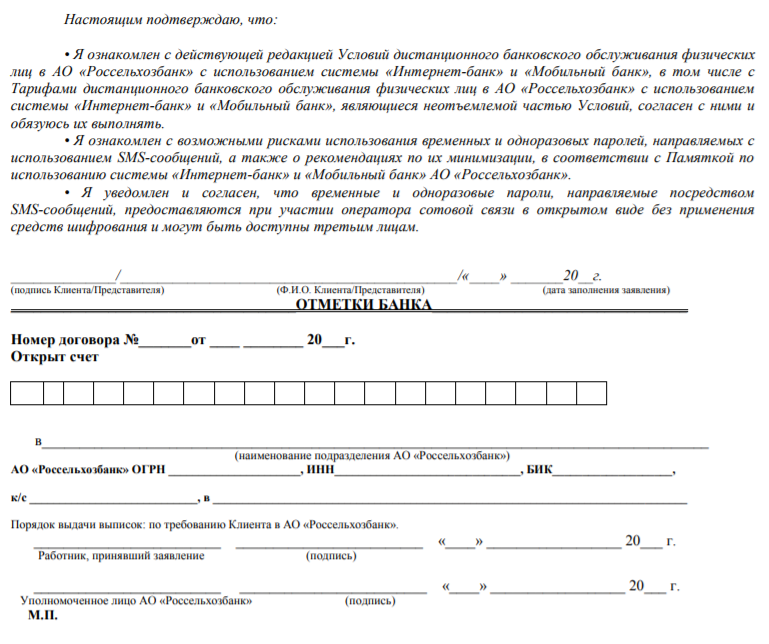

Вторая страница образца заявления:

Здесь клиент подтверждает, что ознакомился с условиями обслуживания счета, с тарифами банка, с критериями получения дополнительных услуг. Все это заявитель подтверждает подписью и проставляет дату.

Последнее поле — это уже техническая документация для банка. Здесь по итогу появятся реквизиты открытого счета, печати и подписи уполномоченных лиц. Эта информация останется в экземпляре банка, будет храниться в его архиве.

Получение договора на обслуживание

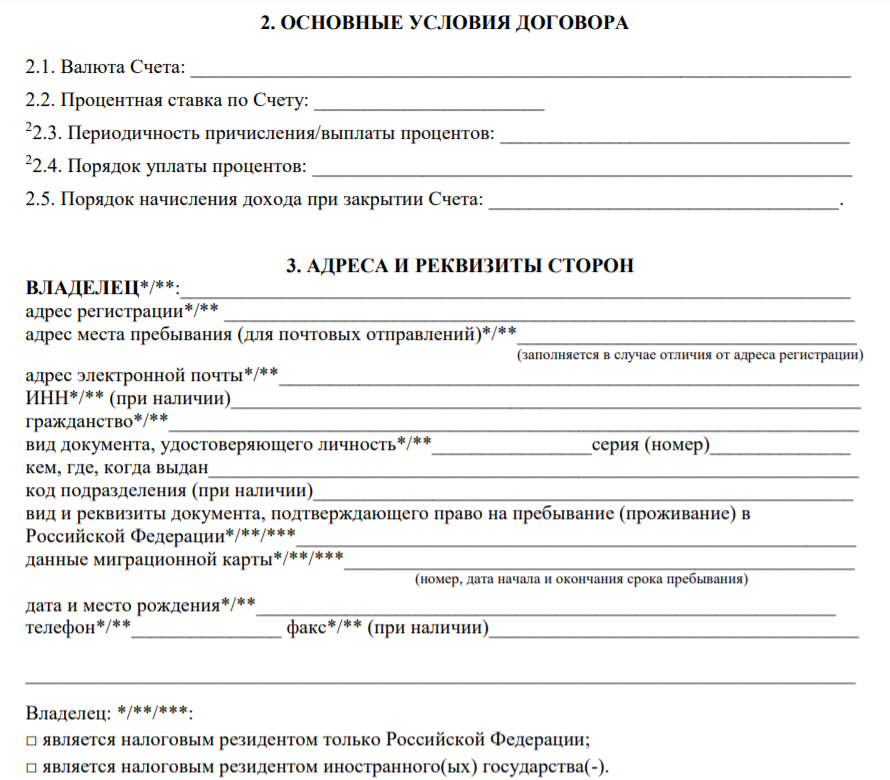

Услуга оказывается в тот же день, когда клиент заполнил бланк заявления на открытие счета. То есть после подписи документа сразу идет регистрация реквизитов и выдача договора с уже внесенными параметрами обслуживания.

Здесь прописывается ключевая информация об условиях обслуживания, реквизиты сторон. Если применяется процент на остаток клиентских средств, это отражается в договоре:

В завершении проставляется отметка о банке, где зарегистрированы реквизиты, ставятся подписи сторон. В самом договоре реквизитов может не быть: если они нужны, попросите менеджера сразу их распечатать.

Если параллельно оформляется доступ в онлайн-банк, реквизиты в любой момент можно взять там.

Открытие счета юридического лица

Процесс открытия в этом случае происходит совершенно по-другому, так как потребности у этого клиента иные. Счет необходим для проведения расчетов с партнерами, для бюджетных платежей (налоги, в ПФР), подключения эквайринга и пр. Если гражданин может простой прийти в банк и ввести реквизиты, предоставив только паспорт, юрлицо так сделать не может.

Как выбрать банк для обслуживания:

- он должен предлагает выгодные тарифы, которые смогут удовлетворить потребности компании;

- функциональный банкинг, возможность его интеграции с различными онлайн-сервисами бухгалтерии;

- выдача бизнес-карты на хороших условиях, с оптимальными тарифами;

- обязательно нужно смотреть на набор сопутствующих услуг: кредиты, эквайринг, зарплатные проекты и пр.

Если банк выбран, нужно собрать требуемый им пакет документов. От ИП часто достаточно паспорта и налоговой отчетности (при наличии). От компании потребуют учредительную документацию, паспорта директора и уполномоченных управлять счетом лиц.

Открытие счета юрлица проводится за 2-3 рабочих дня. Если реквизиты нужны срочно, выбирайте банк с услугой моментального бронирования счета.

Образец заявления юрлица

Здесь заявление будет уже более объемным. Заполнение также стандартно ведется автоматически, менеджер банка сам введет нужны данные, система сформирует документ, готовый для подписания.

Для примера приведем образец заполнения заявление на открытие счета в Сбербанке — посмотреть его можно здесь.

Здесь содержится следующая информация:

- наименование клиента (ИП, ООО);

- юридический адрес, контактные данные;

- ИНН, КПП, ОКАТО, ОКПО;

- указание валюты необходимого счета;

- данные о доверенности и доверенном лице, если оно применяется;

- опись документов, приложенных клиентом к заявлению.

После передачи заявления банк проводит проверку компании. Если никаких нареканий нет, все честно, преступную деятельность клиент не ведет, ему одобряют открытие счета. Останется только прийти в офис и подписать договор на обслуживание.

| Обслуживание | 0 Р |

| % на остаток | до 7% |

| Пополнение | От 50 руб. |

| Платеж | От 1 руб. |

| Перевод | 1 руб. |

| Овердрафт | Есть |

Многие банки предлагают юридическим лицам дистанционное подключение к РКО, что значительно упрощает весь процесс. Заявку на открытие счета клиент подает онлайн, после с ним связывается представитель банка. Если по электронному заявлению принято положительное решение, комплект документов для подписания может быть доставлен курьером. Или же нужно будет посетить отделение банка.

Источники информации:

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. [email protected]

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Документы для открытия расчетного счета

Каждый, кто хотя бы раз задумывался об открытии своего собственного дела или о расширении уже имеющегося, сталкивался с вопросом грамотного управления финансами. Что такое расчетный счет, и в каких случаях он нужен, расскажем в статье.

- Открытие расчетного счета: общая информация

- Перечень документов для открытия расчетного счета

- Для ИП

- Для ООО

- Что нужно для открытия расчетного счета в банке

- Как выбрать банк

Открытие расчетного счета: общая информация

Алексей и Дмитрий занимаются ремонтом квартир. Сначала это было небольшое дело, но со временем их клиентская база выросла, а вместе с ней и количество заказов. К тому же у них есть несколько подрядчиков, с которыми они постоянно сотрудничают.

Мастера решили оформить ИП и задумались: как организовать контроль денег, которые они получают от клиентов? Нужно ли открывать отдельный счет в банке? После прочтения этой статьи у Алексея и Дмитрия не останется вопросов. Надеемся, у вас тоже.

У каждого, кто имеет хотя бы одну карту какого-либо банка, есть там счет. На нем лежат деньги, которыми обладатель карты свободно распоряжается. С организациями та же ситуация.

Расчетный счет открывает организация (юридическое лицо) или ИП для проведения финансовых операций и учета средств. Например, для закупки материалов, оплаты аренды, выставления счетов на оплату и т.д.

Есть еще два вида счетов, которые значительно отличаются от расчетного:

| Текущий | Корреспондентский |

| Открывается физическими лицами. | Открывается банками. |

| Используется для хранения, снятия и внесения средств. Не связан с предпринимательской деятельностью. Можно открыть сразу несколько счетов, а также хранить деньги в разной валюте. | Оформляют такой счет в Центробанке или в другой кредитной организации. Нужен для ведения финансовой деятельности банка. |

Что позволяет делать расчетный счет?

- Совершать безналичную оплату товаров и услуг, например, за аренду или закупку.

- Переводить средства на другие счета.

- Выставлять счета на оплату услуг.

- Переводить валюту контрагентам за границу.

- Хранить и контролировать финансовые поступления.

- Совершать обязательные отчисления (ПФР, ФСС и т.д.).

- Выплачивать заработную плату сотрудникам.

- Пользоваться другими банковскими услугами: эквайринг, кредитование, лизинг и т.д.

- Участвовать в госзакупках и торгах.

Расчетный счет – это не просто набор цифр. Он состоит из 20 знаков, которые разделены на 6 групп, и каждая имеет свое значение.

Искать скрытый смысл и символизм не нужно, а все совпадения, как говорится, случайны. Опытному бухгалтеру достаточно одного взгляда, чтобы понять, какой контрагент перед ним:

- кто является собственником: юридическое лицо или ИП;

- валюта, в которой хранятся средства;

- банк, открывший счет;

- дополнительная юридическая информация о владельце.

Давайте рассмотрим на примере. Стандартный счет выглядит следующим образом (для удобства мы разделили его пробелами, которых на деле нет):

408 02 810 0 6785 0001111

- Первые три цифры – номер балансового счета первого порядка, указывает на владельца счета. В нашем случае 408 обозначает, что счет открыл ИП. Могут быть варианты: 407 – юридическое лицо, 405 или 406 – государственные компании.

- Следующие две цифры – балансовый счет второго порядка, содержат дополнительную информацию. 408 02 указывает на физическое лицо в роли индивидуального предпринимателя.

- 810 говорит о том, что валюта хранится в рублях и предназначена для внутренних переводов. Для внешних переводов в рублях используется 634; 840 – доллары, а 978 – евро.

- 0 – это контрольная цифра, которую используют для проверки правильности счета. Она создается особым алгоритмом и может отличаться.

- Цифры 6785 – код подразделения банка, в котором регистрировался счет.

- Последние семь цифр, 0001111 – это уникальный номер лицевого счета клиента.

Свой расчетный счет можно узнать несколькими способами: в документе, выданном при открытии счета в банке, в мобильном приложении, при личном визите в банк, а также в службе поддержки.

Перечень документов для открытия расчетного счета

Дмитрий согласился с Алексеем, что свой расчетный счет – удобная и, главное, нужная вещь. После небольшого обсуждения они решили, что Алексей оформит счет на себя.

Но, как и любой занятой человек, он не хотел ходить в банк дважды, чтобы узнавать, какие документы нужно нести с собой. Если вы хотите подготовиться к визиту заранее как Алексей, то обратите внимание на следующую информацию.

Каждый банк устанавливает перечень документов. Особую роль играет форма организации: ООО или ИП. Для каждого из них набор документов и условия открытия счета будут разными.

Для ИП

Для индивидуальных предпринимателей все несколько проще, чем для юридических лиц. По закону никто не обязывает ИП открывать свой расчетный счет.

Проводить денежные операции можно с помощью счета, открытого на физическое лицо, т.е. на вашу личную карту. Но, как показывает практика, это удобно только тем, кто оказывает мелкие бытовые или консультационные услуги. Например, вы стрижете людей на дому или занимаетесь частными уроками. Но и тут есть ряд ограничений.

Допустим, вы решили больше не принимать клиентов дома, а арендовать парикмахерское место на длительный срок. Если сумма за аренду по договору превысит 100 тысяч рублей, то вы уже не сможете совершить оплату наличными.

Все дело в том, что на ИП и физические лица накладываются ограничения: наличные расчеты не должны превышать 100 тысяч рублей. Личный счет тоже не подойдет, т.к. для таких сумм предполагается использовать только расчетный.

Какие еще возможности дает открытие расчетного счета:

- Прием безналичных платежей через интернет и банковский терминал.

Наличие эквайринга позитивно отражается на имидже компании, т.к. большинство людей предпочитают расплачиваться картами – это быстро и удобно. А подключить терминал возможно только к расчетному счету.

- Перевод крупных сумм по фиксированным тарифам.

За большие переводы на личный счет могут снять до 10% от размера платежа, что вызовет неудобства.

- Возврат от переплаченных налогов.

Ошибки бывают и у налоговых служб, но они легко возвращают деньги на расчетный счет. А вот на возврат средств на личную карту рассчитывать не стоит.

- Возможность оформить кредит или лизинг.

Если вам понадобилось закупить оборудование, то банк осуществит только безналичный перевод средств на счет компании.

- Участие в госзакупках и тендерах.

Как вы уже догадались, одно из условий – наличие у компании собственного счета. Все средства также перечисляются безналичным способом на счет компании – так их проще отслеживать.

Открыть расчетный счет возможно в любой период времени: при регистрации ИП или позже. Предупреждать никого не нужно. Также вы сами выбираете банк: регистрация счета не привязана ни к вашей прописке, ни к месту регистрации организации.

Для индивидуальных предпринимателей понадобятся документы:

- Паспорт гражданина РФ или документ, удостоверяющий личность (паспорт иностранного гражданина, удостоверение военнослужащего, вид на жительство и т.д.);

- Заявление по форме банка;

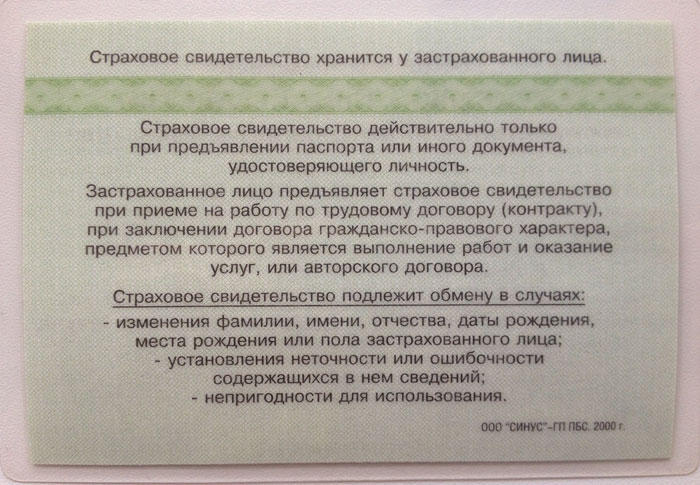

- Свидетельство о постановке на налоговый учет;

- Свидетельство из ЕГРИП;

- Образец подписи и печати предпринимателя;

- Налоговая отчетность (если деятельность ведется больше трех месяцев);

Для ООО

Как и в случае ИП, закон не заставляет владельцев ООО открывать расчетный счет в банке. Но это вовсе не значит, что он вам не нужен. Есть две причины, по которым собственный счет компании пригодится:

- Оплата налогов производится только безналичными средствами.

- Юридические лица осуществляют переводы только через банк, т.е. на расчетный счет организации – это прописано в законе.

Это помогает контролировать финансы, если у компании есть филиалы или подразделения. В таком случае открывают несколько счетов, что позволяет грамотно распределять средства. А при разных формах налогообложения бухгалтеру будет проще делать расчеты.

Заранее забронируйте реквизиты для открытия счета на сайте банка, тогда вам понадобится всего лишь один визит. А вот сообщить реквизиты можно сразу контрагентам – они будут переводить платежи на него.

Набор документов для открытия счета ООО:

- Выписка из ЕГРЮЛ о регистрации юридического лица;

- Заявление на открытие счета;

- Устав компании;

- Свидетельство о регистрации и постановке на налоговый учет;

- Документ, подтверждающий, что клиент банка является руководителем организации;

- Образец подписи и печати, заверенные нотариально или специалистом банка;

- Информация о кодах деятельности организации;

- Доверенность, если компанию представляет не руководитель;

- Сведения о налогообложении;

- Реквизиты банка обслуживания и организации.

Что нужно для открытия расчетного счета в банке

Все документы подготовлены. Алексею осталось сделать последнее – выбрать банк и открыть счет. Для этого требуется совершить несколько шагов:

- Запросить у банка точный список и подготовить актуальные документы. Например, выписке из ЕГРЮЛ должно быть не больше месяца с даты получения.

- Предоставить документы в отделение банка и подписать договор расчетно-кассового обслуживания.

- Получить доступ к онлайн-обслуживанию и начать им пользоваться.

Как выбрать банк

Нет единого совета о том, как выбрать банк. Так и нет единого ответа о том, какой банк лучше. Прежде всего обратите внимание на потребности вашей организации.

- Определите, что нужно компании в первую очередь.

Например, если у вас интернет-магазин, то для вас актуальны быстрые онлайн-платежи. Либо маленькие комиссии за перевод в другой валюте иностранным контрагентам.

- Внимательно изучите тарифные планы нескольких банков.

Реклама – хороший способ привлечь клиента, но не забывайте, что чаще всего указывают минимальные цифры.

- Рассмотрите банки ваших долгосрочных партнеров.

Есть смысл выбрать такой же банк, т.к. операции между разными организациями обрабатываются медленнее.

- Отзывы других клиентов: перед тем, как окончательно сделать выбор, почитайте мнения других людей.

Особое внимание обращайте на качество технической поддержки.

Оформление расчетного счета может показаться долгим и сложным процессом. Но при грамотном подходе вы не встретите трудностей, а в итоге получите весомую пользу для улучшения вашего дела.

Открытие расчетного счета: тонкости процедуры для ООО и ИП

Получение гражданином статуса ИП или процесс создания нового юридического лица обычно завершается процедурой открытия счета в банке. У каждой из кредитных организаций складываются собственные запросы к составу документов и соблюдению условий, обязательных для открытия банковского счета.

Правильный подход к выбору финансового учреждения для банковского обслуживания дает убежденность в том, что все безналичные платежи будут выполнены точно в срок, и банк будет лоялен по отношению к своему клиенту.

Критерии выбора банковского учреждения для открытия счета

Количество официально зарегистрированных российских банков приближается к 800. Но вести финансовую деятельность могут лишь около 650 из них – остальные кредитные организации лишены лицензии на банковскую деятельность. Учитывая тот факт, что в год около 100 банков остаются без разрешения ЦБ, первый фактор, на который следует обратить внимание – надежность финансовой организации.

Проверить банк на наличие лицензии можно на официальном сайте ЦБ, а подтвержденная годами репутация может стать дополнительным подтверждением благонадежности банка. Среди иных критериев, на которые целесообразно обратить внимание при выборе банка-партнера, следующие:

- скорость прохождения платежей, качество и удобство обслуживания;

- возможность дистанционного управления расчетным счетом, наличие интернет-банкинга;

- стоимость обслуживания в банке, величина платы за совершение безналичных платежей и за ведение счета;

- наличие дополнительных опций, выгодных для клиента – бесплатная установка терминала оплаты, возможность оформления корпоративной банковской карты, выпуск «зарплатных» карт для сотрудников компании;

- льготные условия при необходимости кредитования.

Обратите внимание: Если банк предлагает заметно сниженные тарифы на основные услуги, то подвох может заключаться во взимании платы за отдельные сервисы, которые обычно предоставляются бесплатно (например, закрытие счета).

После сопоставления всей доступной информации по выбранным банкам, можно принимать окончательное решение об открытии расчетного счета.

Какие документы потребуются для открытия счета

Пакет документов, запрашиваемых при подаче заявки на открытие счета, могут отличаться в разных финансовых организациях. Для юридических лиц и ИП действуют разные критерии в формировании комплекта документов.

Расчетный счет для ООО

Открытие банковского счета организациями (ООО), в общем случае, возможно при наличии основного списка документов:

- свидетельства, выданные ФНС – о регистрации (ОГРН) и о нахождении ООО на учете в территориальном налоговом органе (ИНН/КПП);

- актуальный вариант Устава (с зарегистрированными изменениями);

- лист Выписки из ЕГРЮЛ, полученный при регистрации;

- протокол (или решение) об образовании юрлица (с указанием руководителя ООО), учредительный договор;

- коды Росстата;

- паспорт руководителя и приказ о назначении на должность гендиректора;

- разрешительные документы и лицензии – при их наличии;

- подтверждение местонахождения организации (арендный договор, свидетельство о праве собственности).

Все бумаги предъявляются в банк в виде оригиналов и копий. Нотариального удостоверения скопированных экземпляров крупные банки обычно не требуют, поскольку заверяют их самостоятельно.

Следует знать: Если банк снимает копии с учредительных документов своими силами, то будущему клиенту, чаще всего, придется оплатить эту услугу. В целях экономии целесообразно предоставить собственные электронные и бумажные копии всех предоставляемых подлинников.

Заявление на оформление счета и карточка, в которой фиксируется образец подписи директора и копия оттиска круглой печати организации, можно заполнить у банковского менеджера. Карточка предусматривает наличие примеров оригинальных подписей директора и бухгалтера. Если в штате компании нет единицы счетного работника, запись об этом должна быть отмечена на карточке и завизирована печатью и подписью.

В офисе банка также заполняется и подписывается договор расчетного счета и соглашение о дистанционном обслуживании.

Состав документов для ИП

Физическому лицу-предпринимателю, желающему зарегистрировать расчетный счет, потребуется несколько меньший пакет документов. Он включает:

- свидетельство, выданное налоговой инспекцией и удостоверяющее регистрацию ИП;

- выписка (или лист) ЕГРИП;

- подтверждение ИФНС о налоговом учете;

- коды Росстата;

- паспорт/удостоверение личности гражданина-ИП.

Заявление об открытии счета и карточку с эталоном подписи можно заполнить в банке. Если предприниматель работает с круглой печатью, то на карточке ставится ее оттиск. Местонахождение (юридический адрес) ИП подтверждается либо фактом регистрации по паспорту, либо документом о праве собственности/договоре аренды на помещение, предназначенное для работы.

Имейте в виду: Количество расчетных счетов, открываемых в банках, законодательно не регламентируется. Компания или ИП может иметь несколько счетов в различных банках и валютах.

Обязательно ли пользование банковским счетом?

Актуальные российские правовые нормы не содержат пунктов, обязывающих организации или ИП открывать банковские счета. Однако в пользу целесообразности этого мероприятия свидетельствуют следующие аргументы:

- Фирмы или ИП, не имеющие счета в банке, весьма ограничены в выборе деловых партнеров. В Гражданском кодексе (ст. 861 п.2) содержится требование проведения оплаты между контрагентами (ООО-ООО, ООО-ИП, ИП-ИП) только с использованием банковского перевода через расчетный счет;

- расчет наличными деньгами имеет предельный размер в 100 тысяч рублей по каждому договору. Нарушение этого правила чревато финансовыми санкциями. Помимо этого, для денежных расчетов наличными обязательно использование ККТ;

- юридические лица обязаны своевременно уплачивать все налоговые сборы, при этом оплата допускается только с использованием расчетного счета.

Важно! Штрафы за неприменение кассового аппарата (в случае необходимости его применения) при расчетах между контрагентами составляет от 1500-2000 рублей для ИП до 30000-40000 рублей для юридических лиц. Руководитель подвергается штрафу в размере 3000-4000 рублей.

Возможность работы ИП без счета

Предприниматели, бизнес которых находится в начальной стадии или не имеет крупных оборотов, иногда предпочитают обходиться без банковского счета. Причиной этому, чаще всего, является желание сэкономить на платежах за обслуживание и ведение счета при малых количествах безналичных операций. Существует несколько вариантов работы ИП без оформления счета в банке.

Расчеты производятся наличными деньгами

Если деятельность ИП связана с оказанием услуг населению или мелкой розничной торговли, то открывать банковский счет нет необходимости. Подобная деятельность относится к ЕНВД, и установка кассового аппарата не обязательна. Подтверждение приема денежной выручки производится квитанцией БСО или иными документами (билеты, турпутевки, абонементы).

Безналичные расчеты производятся с частного счета ИП

Предприниматели, имеющие собственный счет в банке, открытый на физлицо, иногда осуществляют расчеты с продавцами с его использованием. Такая практика достаточно распространена, хоть и не разрешена с точки зрения закона. Положение Центробанка не содержит ни официального запрета на использование личного счета ИП в предпринимательской деятельности, ни финансовых либо иных санкций.

Тем не менее, налоговая инспекция может предъявлять претензии в части денежных поступлений, не связанных с предпринимательством, на личный счет/карточку ИП. Кроме того, при обнаружении нарушений налогового законодательства все штрафы и неустойки будут списаны с личного счета ИП.

Расчетный счет открыт. Что дальше?

После подписания договора о банковском обслуживании и соглашении об интернет-банкинге клиент получает на руки отрывной талон, в котором указан номер расчетного счета и дата его открытия. До мая 2014 года организации обязаны были информировать контролирующие органы (ФНС, ПФ, ФСС) о факте открытия счета в банке и, в случае невыполнения этого требования, подвергались штрафу. Сейчас такая обязанность отменена на законодательном уровне.

Может ли банк отказать в открытии счета?

Теоретически банковское обслуживание гарантируется субъектам предпринимательской деятельности статьей 846 ГК РФ. На практике банки могут отказать организации или ИП в открытии расчетного счета по следующим основаниям:

- при проверке не подтверждается местонахождение будущего клиента;

- предоставление в банк искаженной информации относительно юридического адреса;

- наличие у банка подозрений в причастности фирмы к незаконной деятельности.

Причины отказа в открытии счета, как правило, не оглашаются. При этом у потенциального клиента всегда сохраняется возможность обратиться в другое финансовое учреждение.