Заявление на рассрочку по уплате налога

Формы заявления в ИФНС о предоставлении отсрочки

Правила, утвержденные постановлением Правительства РФ от 02.04.2020 № 409 предусмотрели дополнительные основания для предоставления отсрочки или рассрочки по уплате налогов, страховых взносов, авансовых платежей.

Кто может претендовать на упрощенную отсрочку

Организации и предприниматели, которые работают в отраслях, наиболее пострадавших из-за коронавируса. Подчеркнем еще раз, что после ряда документов ведомства сошлись на определении пострадавших отраслей по кодам ОКВЭД. Пострадавшие отрасли определяют по основному виду деятельности, который указан в ЕГРЮЛ и ЕГРИП на 1 марта 2020 года. Относится ли заявитель к пострадавшим отраслям, налоговый орган проверит самостоятельно.

Могут претендовать на отсрочку стратегические, системообразующие и градообразующие организации, которые пострадали из-за коронавируса и не относятся к указанным выше сферам деятельности. Такие организации определит правительство отдельными решениями.

Дополнительные основания для отсрочки или рассрочки

Отсрочку или рассрочку предоставят, если выполняется хотя бы одно условие:

снижение доходов более чем на 10%;

снижение доходов от реализации товаров, работ, услуг более чем на 10%;

снижение доходов от реализации товаров, работ, услуг, облагаемых НДС по нулевой ставке, более чем на 10%. Этот показатель используется в том случае, если объем такой реализации составляет более 50% от общего объема реализации товаров, работ, услуг и имущественных прав;

получение убытка по налогу на прибыль за отчетные периоды 2020 года, если за 2019 год убытка не было. Факт убытка будет установлен по декларации за отчетный период, предшествующий кварталу, в котором подается заявление об отсрочке или рассрочке.

Как рассчитать снижение доходов? Нужно сравнить показатели квартала, предшествующего кварталу подачи заявления на отсрочку или рассрочку, и показатели аналогичного периода 2019 года. Если налогоплательщик был зарегистрирован только в прошлом году, то сравнивают показатели двух кварталов, предшествующих кварталу, в котором подается заявление.

Какие документы нужны для отсрочки по причине снижения доходов

Заявление о предоставлении отсрочки или рассрочки по допоснованию нужно подать до 1 декабря 2020 года. В заявлении нужно указать основание для обращения, срок рассрочки или отсрочки, сумму обязательного платежа, срок перечисления которого нужно изменить.

Вместе с ним в налоговую инспекцию необходимо предоставить:

обязательство соблюдать условия, на которых принимается решение об отсрочке или рассрочке, в течение всего периода изменения срока уплаты. В обязательстве требуется указать ИНН, КПП, полное наименование организации и адрес места нахождения (для ИП фамилия, имя, отчество (если есть), ИНН, адрес места жительства);

график погашения задолженности (он требуется, если лицо планирует получить рассрочку на период более шести месяцев);

обеспечение исполнения обязанности по уплате налогов, авансовых платежей и страховых взносов, если период отсрочки или рассрочки превышает шесть месяцев. В качестве обеспечения предоставляют в залог недвижимость, кадастровая стоимость которой превышает сумму налогов или страховых взносов, включаемых в график погашения задолженности. Вместо залога может быть предоставлено поручительство или банковская гарантия.

Кому отсрочку не предоставят

Решение об отсрочке или рассрочке принимает налоговый орган по месту нахождения (месту жительства) заинтересованного лица. Если организация — крупнейший налогоплательщик, то решение принимает налоговый орган по месту ее учета по крупнейшим налогоплательщикам.

Не предоставят отсрочку (рассрочку) в том случае, если:

в отношении заинтересованного лица идет производство по делу о налоговом правонарушении, административное производство или таможенное дело;

ранее были нарушены условия отсрочки, рассрочки или инвестиционного кредита;

сумма рассрочки превышает сумму чистых активов организации.

На какой период предоставят отсрочку

На один год — при наличии одного из следующих критериев:

снижение доходов более чем на 50 процентов;

наличие убытков при одновременном снижении доходов более чем на 30 процентов;

снижение доходов стратегических, системообразующих, градообразующих организаций или организаций, реализующих социально значимые товары (услуги), или организаций, относящихся к категории крупнейших налогоплательщиков, более чем на 30 процентов.

На 9 месяцев — при наличии одного из следующих критериев:

снижение доходов более чем на 30 процентов;

наличие убытков при одновременном снижении доходов более чем на 20 процентов;

снижение доходов стратегических, системообразующих, градообразующих организаций или организаций, реализующих социально значимые товары (услуги), или организаций, относящихся к крупнейшим налогоплательщикам, более чем на 20 процентов.

На 6 месяцев — при наличии одного из следующих критериев:

снижение доходов более чем на 20 процентов;

снижение доходов стратегических, системообразующих, градообразующих организаций или организаций, реализующих социально значимые товары (услуги), или организаций, относящихся к крупнейшим налогоплательщикам, более чем на 10 процентов.

На 3 месяца — в иных случаях.

На какой период предоставят рассрочку

На условия уплаты ежемесячно равными долями, начиная с месяца, следующего за месяцем принятия решения о предоставлении рассрочки предоставят рассрочку:

на 5 лет — в отношении стратегических, системообразующих, градообразующих организаций или организаций, относящихся к крупнейшим налогоплательщикам, при снижении доходов более чем на 50 процентов;

на 3 года — в отношении стратегических, системообразующих, градообразующих организаций или организаций, относящихся к крупнейшим налогоплательщикам, при снижении доходов более чем на 30 процентов;

на 3 года — в отношении иных организаций при наличии одного из следующих критериев:

снижение доходов более чем на 50 процентов;

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Надежная альтернатива дорогим СПС

Документы с комментариями экспертов. Выходит более 24 лет, помогает бухгалтерам разбираться в новых документах по учету.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Как получить отсрочку (рассрочку) по уплате налоговых платежей?

С 4 марта действует новый порядок получения отсрочки (рассрочки) по уплате налогов и страховых взносов. Он утвержден Приказом ФНС России от 16.12.2016 № ММВ-7-8/683@ (далее – Приказ № ММВ-7-8/683@). Одновременно признан утратившим силу предшественник названного документа – Приказ ФНС России от 28.09.2010 № ММВ-7-8/469@. Необходимость внесения поправок обусловлена новым порядком администрирования страховых взносов.

В связи с этим регламент изменения срока уплаты налоговых платежей распространен на страховые взносы, кроме того, Приказом № ММВ-7-8/683@ обновлены требования к составу и содержанию документов, которые налогоплательщики должны представить в инспекцию для получения отсрочки (рассрочки) и (или) инвестиционного налогового кредита.

Общие правила изменения срока уплаты налоговых платежей

Изменение срока уплаты налога (а также сбора, страховых взносов, пени и штрафа) налоговые органы осуществляют в порядке, определяемом ведомственным приказом (п. 8 ст. 61 НК РФ). В настоящее время это Приказ № ММВ-7-8/683@.

Что такое отсрочка и рассрочка?

Отсрочка (рассрочка) по уплате федеральных налогов в части,зачисляемой в федеральный бюджет, предоставляется на срок от одного года до трех лет. Она может быть предоставлена налогоплательщику по одному или нескольким налогам (п. 3 ст. 64 НК РФ). По налогам, уплачиваемым налоговыми агентами, отсрочка (рассрочка) не предоставляется (п. 9 ст. 61 НК РФ, Письмо Минфина России от 15.02.2016 № 03-02-07/1/8000).

Важный нюанс. Сумма, на которую предоставляется отсрочка (рассрочка) по уплате налоговых платежей, не может быть больше стоимости чистых активов организации (п. 2.1 ст. 64 НК РФ).

Кто вправе претендовать на получение отсрочки (рассрочки)?

В этой же норме приведен перечень оснований, когда заинтересованное лицо может претендовать на получение отсрочки (рассрочки) по уплате налоговых платежей:

- причинение ему ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

- задержка финансирования из бюджета либо задержка оплаты выполненного государственного заказа;

- угроза его банкротства в случае единовременной выплаты им налога;

- производство или реализация товаров, работ или услуг, носящих сезонный характер.

Итак, в соответствии с Налоговым кодексом организация вправе претендовать на отсрочку (рассрочку) по внесению налоговых платежей лишь в четырех случаях.

Что касается таможенного НДС (подлежащего уплате в связи с перемещением товаров через таможенную границу РФ), получить отсрочку (рассрочку) в отношении данного налога организация может в случаях и в порядке, предусмотренных таможенным законодательством (пп. 6 п. 2 ст. 64 НК РФ).

Правила получения отсрочки (рассрочки)

Сразу скажем: каких-либо существенных изменений в процедуре получения отсрочки (рассрочки) не произошло. Процедура изменения срока уплаты налога, сбора, страховых взносов, пени и штрафа, установленная Порядком,мало чем отличается от предыдущих правил.

Как и прежде, решение об изменении срока или об отказе в изменении срока уплаты налоговых платежей уполномоченный орган должен принять в течение 30 рабочих дней со дня получения заявления заинтересованного лица (п. 15 Порядка, п. 6 ст. 64 НК РФ). Копия такого решения должна быть направлена заинтересованному лицу не позднее 3 рабочих дней со дня принятия (п. 10 ст. 64 НК РФ).

Обратите внимание: решение о предоставлении отсрочки (рассрочки) по уплате налога вступает в действие со дня, обозначенного в этом решении. Причитающиеся пени за все время со дня, установленного для уплаты налога, до дня вступления в силу этого решения включаются в сумму задолженности, если указанный срок уплаты предшествует дню вступления решения в силу. Если отсрочка (рассрочка) предоставляется под залог имущества, решение о ее предоставлении вступает в действие только после заключения договора о залоге имущества в порядке, предусмотренном ст. 73 НК РФ (п. 8 ст. 64 НК РФ).

Пунктом 17 Порядка, п. 1 ст. 63 НК РФ определены уполномоченные органы и сроки для предоставления отсрочки (рассрочки) по видам налогов. Для удобства эта информация приведена в таблице.

Уполномоченный орган, который принимает решение об отсрочке (рассрочке)*

Срок отсрочки (рассрочки)

Федеральные налоги и сборы (пени и штрафы), зачисляемые в федеральный бюджет

Не более трех лет

Федеральные налоги и сборы (пени и штрафы), зачисляемые в региональные и местные бюджеты

ФНС России по согласованию с финансовыми органами соответствующих субъектов РФ, муниципальных образований

Не более одного года

Не более одного года

Региональные и местные налоги

УФНС субъекта РФ, налоговые органы по месту нахождения налогоплательщика

Не более одного года

Важный нюанс. По ходатайству заинтересованного лица уполномоченный орган вправе принять решение о временном (на период рассмотрения заявления о предоставлении отсрочки или рассрочки) приостановлении уплаты суммы задолженности заинтересованным лицом (абз. 2 п. 2 Порядка). Копию такого решения заинтересованное лицо в пятидневный срок должно представить в налоговый орган по месту своего учета (абз. 2 п. 6 ст. 64 НК РФ).

Для получения отсрочки (рассрочки) заинтересованное лицо, помимо заявления, должно представить в уполномоченный орган определенный пакет документов, перечень которых приведен в п. 5 ст. 64 НК РФ. Обязательными документами являются:

- справки банков об оборотах денежных средств по счетам за каждый из шести месяцев, предшествующих подаче указанного заявления, а также справки о наличии расчетных документов, помещенных в картотеку, либо об их отсутствии в этой картотеке;

- справки банков об остатках денежных средств на всех счетах в банках;

- перечень контрагентов-должников. Надо указать по каждому должнику цены договоров и сроки их исполнения, приложить копии этих договоров и первичных документов по ним (накладных, актов оказанных услуг (выполненных работ) и пр.);

- обязательство о соблюдении условий отсрочки (рассрочки), а также предполагаемый график погашения задолженности.

Кроме перечисленных документов, заинтересованное лицо дополнительнодолжно представить (п. 5.1 ст. 64 НК РФ):

- заключение органа власти о факте стихийного бедствия (технологической катастрофы) и акт оценки причиненного ущерба – если поводом для обращения за отсрочкой (рассрочкой) стал ущерб, причиненный при чрезвычайных обстоятельствах;

- информацию о неполученных суммах оплаты выполненного госзаказа (данный документ может быть составлен как распорядителем бюджетных средств, так и самим налогоплательщиком) – в случае неполучения средств из бюджета;

- справку о том, что доля доходов от сезонных видов деятельности составляет не менее 50% всей выручки организации, – в случае осуществления организацией деятельности, носящей сезонный характер.

О залоге, поручительстве и банковской гарантии

Согласно п. 19 Порядка изменение срока уплаты налогов, сборов, страховых взносов, пеней, штрафов может быть обеспечено:

- залогом имущества (ст. 73 НК РФ);

- поручительством (ст. 74 НК РФ);

- банковской гарантией (ст. 74.1 НК РФ).

При этом договор поручительства, договор залога, банковская гарантия подлежат регистрации в налоговом органе (п. 24 Порядка).

Для оформления договора поручительства либо договора залога заинтересованное лицо и поручитель (либо залогодатель) должны одновременно обратиться с письменным заявлением в налоговый орган (п. 20 Порядка). Рекомендуемые образцы заявлений приведены в приложениях 8 и 9 к Порядку.

О результатах рассмотрения заявлений о возможности заключения обозначенных договоров, а также о результатах рассмотрения банковской гарантии налоговый орган должен известить заинтересованное лицо (поручителей, залогодателей) в течение семи рабочих дней после получения соответствующих документов (п. 23 Порядка).

Основания для отказа в предоставлении отсрочки (рассрочки)

Кроме того, в п. 1 ст. 62 НК РФ назван еще ряд ситуаций, когда налогоплательщику однозначно откажут в изменении срока уплаты налогов, сборов, страховых взносов, пеней, штрафов. К примеру, едва ли организация может рассчитывать на положительное решение, если в отношении нее ведется производство по делу о налоговом правонарушении либо административном правонарушении в области налогов, сборов, страховых взносов, таможенного дела в части налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза (пп. 2 п. 1 ст. 62 НК РФ).

Другими основаниями для отказа в предоставлении отсрочки (рассрочки) являются следующие обстоятельства:

- возбуждено уголовное дело по признакам преступления, связанного с нарушением налогового законодательства;

- есть достаточные основания полагать, что заинтересованное лицо просит отсрочки (рассрочки) в целях уклонения от взыскания налога;

- не истекли три года с момента вынесения отказного решения по предыдущему заявлению застрахованного лица о предоставлении отсрочки (рассрочки).

О принятии уполномоченным органом отказного решения налогоплательщик должен быть извещен в течение трех дней (п. 2 ст. 62, п. 10 ст. 64 НК РФ). Такое решение может быть обжаловано в вышестоящем налоговом органе и затем в суде или сразу в суде (если принято ФНС России) (п. 2 ст. 62, п. 9 ст. 64, п. 2 ст. 138 НК РФ).

Дали срок: как получить рассрочку по уплате налогов

Порядок предоставления рассрочки по уплате налогов

Отсрочка/рассрочка по уплате налога – это изменение срока его уплаты. Общие принципы и условия переноса сроков уплаты налогов содержатся в ст. 61-64 НК РФ, а сам порядок получения отсрочки регулируется приказом ФНС России от 16.12.2016 № ММВ-7-8/683@.

Отсрочку предоставляют на срок до трех лет с единовременным либо поэтапным внесением платежей в бюджет. Конкретный срок отсрочки/рассрочки определяется видом налогов, по которым она предоставляется.

Так, по федеральным налогам в части, зачисляемой в федеральный бюджет, отсрочка может быть предоставлена на срок до трех лет. То же самое касается и страховых взносов. По всем другим налогам срок не может быть перенесен более, чем на 1 год. При этом срок уплаты может быть изменен в отношении всей суммы налога или ее части.

Рассрочка предоставляется в заявительном порядке. Перечень документов, подаваемых совместно с заявлением, установлен п. 5.1 ст. 64 НК РФ.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Отсрочка/рассрочка по уплате налога – это изменение срока его уплаты.

2. Право на перенос срока уплаты налогов и страховых взносов гарантировано налогоплательщикам главой 9 НК РФ.

3. Отсрочку предоставляют на срок до трех лет с единовременным либо поэтапным внесением платежей в бюджет. Конкретный срок отсрочки/рассрочки определяется видом налогов, по которым она предоставляется.

4. Рассрочка предоставляется в заявительном порядке.

5. Перечень документов, подаваемых совместно с заявлением, установлен п. 5.1 ст. 64 НК РФ.

6. У плательщика должны быть веские основания для несвоевременной уплаты налога.

7. Список плательщиков, которые не могут рассчитывать на изменение сроков уплаты налогов, приведен в ст. 62 НК РФ. Например, срок уплаты не изменят, если в отношении плательщика возбуждено уголовное дело по налоговому преступлению.

8. Решение по заявлению об отсрочке/рассрочке уплаты налогов принимается налоговиками в течение 30 дней со дня его получения.

При этом полного пакета документов еще недостаточно для переноса сроков уплаты налога. Налоговики могут потребовать от плательщика предоставления обеспечения исполнения обязанности по уплате долга и процентов. Таким обеспечением является имущество, которое может быть предметом залога, поручительство или банковская гарантия (п. 5.3 ст. 64 НК РФ).

По общему правилу предоставление отсрочки/рассрочки не порождает для плательщика никаких новых обязанностей. Но в заявлении, подаваемом в налоговую, плательщик принимает на себя обязательство уплатить проценты, начисленные на сумму задолженности по налогам (п. 5.2 ст. 64 НК РФ). Проценты начисляются исходя из ставки, равной 1/2 ставки рефинансирования Центробанка, действовавшей за период отсрочки или рассрочки.

Обязанность по уплате процентов напрямую зависит от оснований предоставления отсрочки/рассрочки. Если невозможность уплаты налога обусловлена обстоятельствами непреодолимой силы либо неуплатой плательщику денег государственным/муниципальным заказчиком, проценты на сумму долга не начисляются (п. 4 ст. 64 НК РФ).

Основания для предоставления рассрочки по уплате налогов

Отсрочку могут дать только тому плательщику, чье финансовое положение действительно временно не позволяет уплатить какой-либо налог в установленный срок. При этом у плательщика должны быть веские основания для несвоевременной уплаты налога. К числу таковых относится:

- причинение плательщику ущерба в результате стихийного бедствия, или иных обстоятельств непреодолимой силы;

- непредоставление бюджетных ассигнований/неперечисление из бюджета средств в счет оплаты оказанных услуг для государственных, муниципальных нужд;

- угроза банкротства в случае единовременной уплаты налога;

- невозможность единовременной уплаты налогов, пеней и штрафов, начисленных по результатам налоговой проверки;

- производство и реализация товаров, работ или услуг плательщика носит сезонный характер.

Для получения отсрочки/рассрочки достаточно наличия одного из вышеуказанных условий. Поэтому к заявлению, подаваемому в налоговый орган, плательщик должен приложить перечень документов, подтверждающих то или иное основание.

Что касается невозможности единовременной уплаты налогов и пеней, начисленных по результатам проверки (пп. 7 п. 2 ст. 64 НК РФ), то это новое основание, введенное в действие Федеральным законом от 14.11.2017 № 323-ФЗ. Для него предусмотрены специальные правила.

Изменение срока уплаты налога и сбора по данному основанию осуществляется только в форме рассрочки. Рассрочка в данном случае может быть предоставлена только при соблюдении следующих условий:

- сумма начисленных по результатам проверки налогов, сборов, пеней и штрафов составляет не более 70% и не менее 30% по отношению к выручке за предыдущий год;

- со дня создания организации, регистрации ИП прошло не менее одного года;

- в отношении организации, ИП не возбуждено производство по делу о несостоятельности (банкротстве);

- организация не находится в процессе реорганизации или ликвидации.

Кто не может рассчитывать на рассрочку по уплате налогов

Список плательщиков, которые не могут рассчитывать на изменение сроков уплаты налогов, приведен в ст. 62 НК РФ. Так, срок уплаты не изменят, если в отношении плательщика:

- возбуждено уголовное дело по налоговому преступлению;

- проводится производство по делу о налоговом правонарушении либо по делу об административном правонарушении в области налогов и сборов;

- имеются достаточные основания полагать, что плательщик скроет деньги, имущество, либо уедет из РФ на постоянное жительство;

- в течение трех лет, предшествующих дню подачи заявления, было вынесено решение о прекращении действия ранее предоставленной отсрочки.

Кроме того, срок не может быть изменен по заявлению налоговых агентов, а также в отношении налога на прибыль организаций, уплачиваемого по консолидированной группе налогоплательщиков.

Подача заявления на отсрочку/рассрочку по уплате налогов

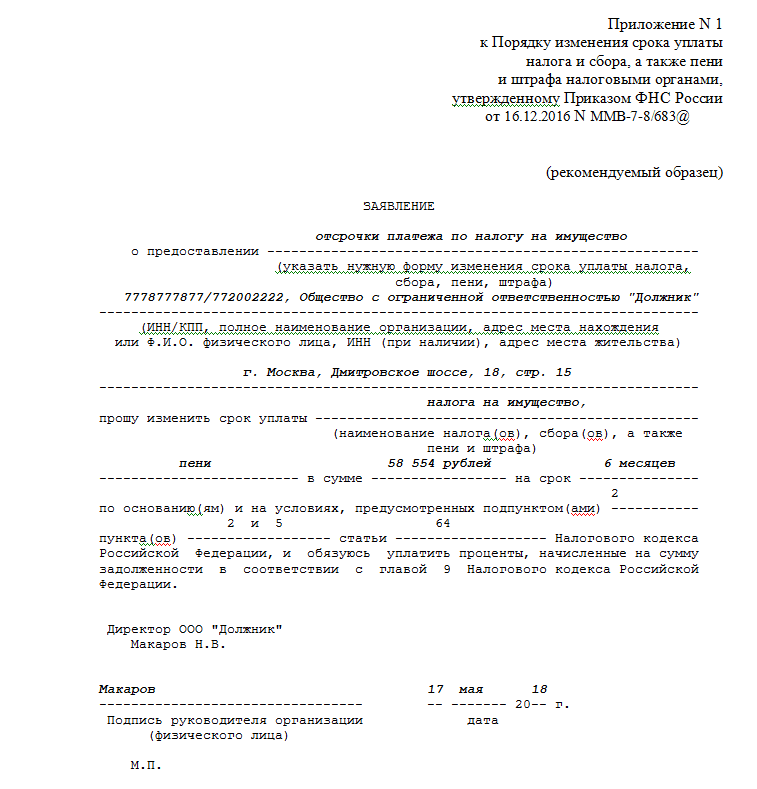

Чтобы получить рассрочку/отсрочку, нужно подать соответствующее заявление. Рекомендованная форма заявления приведена в приложении № 1 к приказу ФНС РФ № ММВ-7-8/683@.

Уполномоченное ведомство, в которое подается заявление, зависит, опять же, от вида налога, по которому плательщик просит предоставить рассрочку.

По федеральным налогам и страховым взносам таким уполномоченным органом является ФНС России, по региональным и местным – налоговые органы по месту регистрации плательщика, по налогам, уплачиваемым при перемещении товаров через таможню – ФТС России.

В заявлении указываются данные плательщика, вид налога, а также сумма и срок, на которой требуется отсрочить/рассрочить платеж.

Рис. 1 Образец заполнения заявления на предоставление отсрочки по налогу

В течение 5 дней со дня подачи заявления в соответствующий уполномоченный орган его копию необходимо будет направить в налоговый орган по месту учета плательщика.

К заявлению нужно приложить следующий комплект документов (п. 5 ст. 64 НК РФ):

- справки банков об оборотах по счетам плательщика за каждый из предшествующих подаче заявления 6 месяцев, а также о наличии расчетных документов, помещенных в картотеку неоплаченных расчетных документов (если в картотеке такие документы отсутствуют, то – справку об их отсутствии);

- справки банков об остатках денежных средств на всех счетах в банках;

- перечень контрагентов — дебиторов с указанием цен договоров и сроков их исполнения, а также копии данных договоров (физлица, не являющиеся ИП, данный документ не представляют);

- письменное обязательство плательщика соблюдать условия отсрочки/рассрочки, а также предполагаемый график погашения задолженности.

Это обязательный комплект документов. Кроме него, нужно представить еще документы, подтверждающие наличие оснований для изменения срока уплаты налога. Так, если невозможность уплаты налога возникла вследствие стихийного бедствия, к заявлению прикладывают:

- заключение о факте наступления в отношении плательщика обстоятельств непреодолимой силы;

- акт оценки причиненного плательщику ущерба в результате указанных обстоятельств (составляется МЧС или организацией, уполномоченной в области гражданской обороны, защиты населения от ЧС).

Конкретный перечень дополнительных документов, прилагаемых к заявлению для различных ситуаций, приведен в п. 5.1 ст. 64 НК РФ.

Если рассрочка предоставляется по причине невозможности единовременной уплаты налогов и пеней, начисленных по результатам проверки, плательщик обязан будет предоставить банковскую гарантию. Гарантия должна соответствовать требованиям, установленным ст. 74.1 НК РФ.

Решение по заявлению принимается налоговиками в течение 30 дней со дня его получения. Его копия направляется заявителю в течение 3 дней. При этом решение вступает в действие только с указанного в нем момента. Если рассрочка предоставляется под залог имущества, решение о ее предоставлении вступает в действие только после заключения договора о залоге имущества (п. 8 ст. 64 НК РФ).

Если налоговики отказывают в удовлетворении заявления, такой отказ должен быть мотивирован. Часто отказ бывает обусловлен банальной неполнотой пакета предоставленных документов, поэтому к сбору сведения и справок следует отнестись обстоятельнее.

Не можете уплатить налог вовремя? Получите отсрочку!

Плательщик налогов и страховых взносов на основании положений главы 9 Налогового кодекса имеет право на отсрочку или рассрочку платежа. Разберемся, как можно воспользоваться этим правом.

Как предоставляется отсрочка

О предоставлении отсрочки или рассрочки по уплате налогов сказано в статьях 61-64 НК РФ. Эти нормы Кодекса содержат общие принципы переноса срока уплата налогов, а конкретный порядок утвержден приказом ФНС России от 16.12.2016 № ММВ-7-8/683@.

Срок переноса зависит от того, уплату какого налога требуется отсрочить. Если речь о федеральных налогах или страховых взносах, то перенести их можно на срок до 3 лет. Уплату всех прочих налогов можно отсрочить не более, чем на 1 год. Что касается суммы платежа, то отсрочка может распространяться на нее всю либо на ее часть. Уплатить налог также единовременно в конце отсрочки либо в течение срока поэтапно.

Чтобы получить отсрочку или рассрочку налогового платежа, нужно заявить об этом праве. О форме заявления и прилагаемых документах мы расскажем ниже. Однако даже если заявление подано, это еще не значит, что уплату налога сразу отсрочат. Налогоплательщика могут обязать предоставить обеспечение. Таким обеспечением может быть банковская гарантия, поручительство или имущество, переданное в залог.

Также придется уплатить проценты, начисленные на сумму задолженности, из расчета ½ ставки рефинансирования ЦБ РФ. Однако обязанность уплаты процентов возникает не всегда. Если необходимость отсрочки вызвана форс-мажором или неперечислением компании денежных средств государственным заказчиком, то проценты не начисляются.

Кто может рассчитывать

Для того чтобы воспользоваться правом на перенос срока уплаты налоговых обязательств, нужно основание. Таковым может считаться одно из следующих обстоятельств:

- ущерб, причиненный в результате форс-мажора;

- неуплата денежных средств за товары, работы или услуги, которые были поставлены/осуществлены государственным или муниципальным заказчикам;

- риск несостоятельности в случае уплаты налога единовременно;

- сезонный характер работы налогоплательщика;

- невозможность уплаты налогов или санкций, которые были начислены по результату налоговой проверки.

Что касается последнего основания, то в этом случае можно рассчитывать только на рассрочку уплаты. При этом есть ряд условий:

- сумма начислений по итогам проверки укладывается в диапазон 30-70% от выручки за предыдущий год;

- субъект — компания или ИП — зарегистрирован более года назад;

- субъект не находится в процедуре банкротства;

- компания не ликвидируется и не реорганизуется.

Когда переноса срока не будет

В статье 62 НК РФ приведены случаи, когда отсрочку/рассрочку не дадут:

- если в отношении плательщика возбуждено уголовное дело по налоговому преступлению, ведется производство по налоговому или административному правонарушению;

- если есть основания полагать, что плательщик скроется сам либо скроет денежные средства и имущество;

- если в течение 3 лет до подачи заявления выносилось решение об отмене отсрочки.

Документы

В приложении №1 к упомянутому выше приказу ФНС приводится рекомендованная форма заявления:

Образец завления

Образец завления

Подавать заявление нужно в орган, уполномоченный принимать решение в отношении налога, по которому плательщик просит перенести срок уплаты. Так, по федеральным налогам (например, НДС, налог на прибыль) и страховым взносам нужно обращаться в ФНС, по региональным и местным налогам — в местные налоговые органы, а по налогам, связанным с перемещением товара через границу — в Таможенную службу.

К заявлению прилагается комплект документов, в который входит:

- выписки из банков о счетах и оборотах по ним за полгода помесячно, а также справка о наличии либо отсутствии документов в картотеке неоплаченных документов;

- банковские справки об остатках денежных средств на счетах;

- список дебиторов с указанием стоимости договоров, заключенных с ними, и сроков оплаты, а также копии этих договоров;

- обязательство плательщика выполнить условия рассрочки либо отсрочки, включая график платежей.

Указанные документы представляют все плательщики. Кроме того, необходимо документально подтвердить основание отсрочки. В каждом конкретном случае для этого предназначаются определенные документы, которые перечислены в пункте 5.1 статьи 64 НК РФ. Например, если в качестве причины необходимой отсрочки выступает ущерб, нанесенный обстоятельствами непреодолимой силы, то нужно представить:

- заключение о факте их наступления;

- акт оценки причиненного ущерба.

Копию заявления нужно отправить в ИФНС по месту учета/нахождения налогоплательщика — на это отводится 5 дней.

Что дальше?

В течение 30 дней после получения заявления налоговый орган должен принять решение о предоставлении отсрочки (рассрочки). Налогоплательщику его копия направляется в течение 3 дней. Действовать решение начинает с даты, которая в нем указана. Если требуется залог, то действие решения начинается после оформления договора о залоге.

Случаются и отказы, которые чаще всего связаны с неполным комплектом документов. Во избежание этого следует тщательно подготовить все бумаги. А вот безосновательный отказ в переносе срока уплаты налога недопустим — налоговый орган должен его мотивировать.

Заявление на рассрочку по уплате налога

С 06.04.2020 действуют новые правила отсрочки и рассрочки задолженности по налогам, авансовым платежам и страховым взносам (включая взносы «на травматизм»). Они утверждены постановлением Правительства РФ от 02.04.2020 № 409 в связи с распространением коронавируса и снижением предпринимательской активности (далее – постановление № 409).

По сути, предлагается два вида отсрочки.

Первый из них – автоматическое продление срока уплаты налогов, взносов (на 3-6 месяцев в зависимости от вида) для отдельных налогоплательщиков.

Второй вид – долгосрочная отсрочка (рассрочка), которая предоставляется по заявлению налогоплательщика. Она предусмотрена Правилами, утв. постановлением Правительства РФ от 02.04.2020 № 409 (далее – Правила).

ФНС России пояснила, как и кто может получить отсрочку (рассрочку) по заявлению.

1. Кто сможет воспользоваться отсрочкой (рассрочкой) по налогам, которая представляется по заявлению?

Отсрочку (рассрочку) могут получить следующие организации и предприниматели (п. 1-3 Правил):

- налогоплательщик работает в наиболее пострадавших отраслях (определяется по основному ОКВЭД на 01.03.2020). О правилах отсрочки см. подробнее;

- арендодатели торговых площадей, предоставившие отсрочку по арендной плате;

- работающие в сфере туризма и гостиничного бизнеса при условии, что они включены в единый перечень классифицированных гостиниц, горнолыжных трасс, пляжей, а основной код по ОКВЭД на 01.03.2020 назван приложении № 2 к Постановлению 409;

- стратегические, системообразующие и градообразующие организации, по которым принято отдельное решение Правительства РФ. Правила отбора системообразующих организаций, которые могут получить отсрочку (рассрочку), утверждены Постановлением Правительства РФ от 10.05.2020 № 651. О правилах отсрочки см. подробнее.

Перечисленные организации и ИП не обязательно должны быть субъектами малого или среднего предпринимательства. Однако на отсрочку они смогут претендовать, если снизился доход более чем на 10 процентов или получен убыток по декларации по налогу на прибыль за периоды 2020 года (если за 2019 год убытка не было). Подробнее о сроках отсрочки в зависимости от уровня снижения дохода читайте в статье.

2. Могут ли применять отсрочку (рассрочку) налогоплательщики, применяющие специальные режимы налогообложения?

Основной мерой поддержки таких налогоплательщиков является автоматический перенос срока уплаты налогов (если они СМП наиболее пострадавших отраслей). Например, для организаций срок уплаты налога при УСН за 2019 год перенесен с 31 марта на 30 сентября 2020 года, срок уплаты авансового платежа за 1-й квартал – с 27 апреля на 26 октября 2020 года (подробнее см. таблицу с переносом сроков).

Если автоматически сроки не перенесены, то предоставляется отсрочка (рассрочка) по заявлению налогоплательщика. Она возможна по тем платежам, срок уплаты которых уже наступил в 2020 году и по ним представлены необходимые декларации (расчеты). О том, как получить отсрочку (рассрочку), читайте в новости.

Однако для применяющих УСН сделано исключение. Им достаточно самостоятельно указать в заявлении о снижении доходов или получение убытка, без представления подтверждающих документов. Налоговая самостоятельно проверит эти данные после представления декларации по УСН за 2020 год (п. 7 Правил).

3. По каким налогам и взносам может предоставить отсрочку (рассрочку) налоговая по заявлению?

Отсрочка или рассрочка предоставляется по федеральным, региональным, местным налогам, страховым взносам, срок уплаты которых наступил в 2020 году (с 01.01.2020).

Для отдельных пострадавших налогоплательщиков (приведены в приложении № 1 к Постановлению № 409) отсрочка (рассрочка) может быть предоставлена почти по всем налогам и авансовым платежам (включая НДС). К исключениям относятся (п. 2 и 5 Правил):

- НДПИ, акцизы и налоги, уплачиваемые налоговыми агентами;

- страховые взносы на накопительную часть пенсии;

- страховые взносы «на травматизм», так как эту отсрочку предоставляет не налоговая, а ФСС России (см. подробнее).

Для остальных пострадавших налогоплательщиков, включая стратегические, системообразующие, градообразующие организации, реализующие социально значимые товары организации, а также гостиничный и туристический бизнес исключений больше. Они не смогут получить отсрочку (рассрочку) в отношении (пп. «б» п. 2 Правил):

- НДС, акцизов, НДПИ, налога на дополнительный доход от добычи углеводородного сырья и налогов, уплачиваемых налоговыми агентами;

- страховых взносов на накопительную часть пенсии;

- страховых взносов «на травматизм», так как эту отсрочку предоставляет не налоговая, а ФСС России (см. подробнее).

Арендодатели торговых площадей могут отсрочить уплату налога на имущество, земельного налога и авансовых платежей по ним, а также налога на имущество физических лиц (пп. «в» п. 2 Правил).

Если в заявлении содержится просьба об отсрочке (рассрочке) платежей, срок уплаты которых не наступил, налоговая его не удовлетворит.

4. Предоставляется ли отсрочка (рассрочка) по налоговым пеням и штрафам?

Нет, такая отсрочка (рассрочка) не предоставляется.

Если налоговая отсрочила (рассрочила) сумму основного налогового долга, то пени и проценты на нее не начисляются. Дополнительные заявления для этого подавать не нужно (абз. 2 п. 4 ст. 64 НК РФ, п. 8 Правил).

5. Предоставляется ли отсрочка (рассрочка) по суммам налогов, доначисленным налоговой?

Да, предоставляется, но только в отношении тех налогов, срок уплаты которых приходится по НК РФ на 2020 год (п. 2 Правил).

6. Каким способом можно направить заявление о предоставлении отсрочки (рассрочки) в налоговую?

Заявление можно подать в налоговую следующими способами:

- на бумажном носителе нарочно или по почте;

- через онлайн-сервис «Обратиться в ФНС России». К обращению нужно приложить скан-образы заявления о предоставлении отсрочки (рассрочки), обязательства соблюдать условия отсрочки (рассрочки) и графика погашения (при необходимости).

Документы об обеспечении исполнения обязательств (залог, поручительство, банковская гарантия) предоставляются только на бумажном носителе.

7. В какой срок рассматривается заявление об отсрочке (рассрочке)?

Максимальный срок рассмотрения – 30 рабочих дней с момента получения заявления налоговым органом (п. 15 Порядка, утв. приказом ФНС России от 16.12.2016 №ММВ-7-8/683@). Налоговым органам предписано по возможности сокращать сроки рассмотрения таких заявлений.

8. Можно ли дополнительно подать подтверждающие документы, если они не были поданы вместе с заявлением на отсрочку (рассрочку)?

Да, документы можно подать до вынесения налоговым органом решения (п. 6 рекомендаций, доведенных до территориальных органов письмом ФНС России от 06.04.2020 №ЕД-20-8/42@).

9. Налоговый орган отказал в отсрочке (рассрочке). Можно ли повторно подать заявление, предварительно устранив недочеты?

Да, можно подать повторное заявление, если отсрочка (рассрочка) не была предоставлена.

10. Можно ли подать заявление об отсрочке (рассрочке) уплаты налога до подачи декларации, срок которой перенесен?

Решение об отсрочке налоговая сможет принять только после поступления деклараций (расчетов), необходимых для расчета снижения доходов (убытков) и для определения суммы платежей, на которые предоставляется отсрочка (рассрочка). Срок рассмотрения заявления исчисляется со дня представления всех необходимых деклараций или расчетов. Исключение сделано только для применяющих УСН. Им достаточно указать о снижении доходов в заявлении, налоговая примет решение по отсрочке, не дожидаясь декларации по УСН за 2020 год. Обратите внимание, что заявление нужно подать до 1 декабря 2020 года. Однако если во втором квартале 2020 доходы снизились, заявление рекомендуется подать заранее. Это приостановит взыскание задолженности до рассмотрения заявления.

11. Предоставляется ли отсрочка (рассрочка) по транспортному и земельному налогам, по которым отменены декларации с 2020 года?

Правила отсрочки и рассрочки распространяются на земельный и транспортный налог (авансовые платежи по ним), несмотря на то, что по ним декларации с периода 2020 года не подаются.

В 2021 году налоговая по результатам сообщений об исчисленных суммах за 2020 год проверит суммы к уплате за этот период с отсроченными суммами. Если выяснится, что отсрочена большая сумма, чем должна быть уплачена, решение об отсрочке (рассрочке) изменят или отменят.

12. Можно ли продлить срок отсрочки (рассрочки)?

Если налогоплательщик заявил меньший срок отсрочки (рассрочки), чем тот, на который он имеет право, то можно его продлить, подав соответствующее заявление.

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;