Заявление на псн спб

Алгоритм заполнения заявления на патент: новая форма в 2021 году

Как заполнить заявление на получение патента для ИП на 2021 год:

- Подготовить бланк.

- Заполнить все листы, которые необходимы в соответствии с документами и законодательством.

- Направить в налоговую инспекцию в электронном или бумажном виде.

Специфика патентной системы налогообложения

ПСН представляет собой упрощенный режим налогообложения, когда налогоплательщик покупает право заниматься определенным видом деятельности. Разрешение удостоверяется специальным патентом, его форма утверждена приказом ФНС №КЧ-7-3/881@ от 04.12.2020 .

Сумма платы за патент и есть налог. Она рассчитывается на основании ставки 6%, установленной в ст. 346.50 НК РФ , и размера потенциального дохода, определяемого в законах субъекта РФ. Чтобы перейти на использование патентной системы налогообложения, необходимо подать заявку в ИФНС. Форма и порядок заполнения заявления на патент для ИП на 2021 год обновились: формируйте запрос на бланке из приказа ФНС №КЧ-7-3/891@ от 09.12.2020.

Особенности патентной системы налогообложения:

- применяется только ИП;

- срок действия — от 1 месяца до 1 года;

- гражданин освобождается от ведения отчетности;

- не взимаются НДС, налог на имущество (за исключением имущества по кадастровой стоимости) и НДФЛ;

- количество видов деятельности ограничено;

- ИП на ПСН не вправе иметь более 15 наемных работников, доход — не более 60 млн рублей в год.

Заявления о переходе на ПСН в 2021 году

Заявить о своем желании перейти на патентную систему вправе уже действующий индивидуальный предприниматель либо только начинающий предпринимательскую деятельность. Начинающий ИП подает заявление на ПСН при регистрации.

Не забудьте: вступила в силу новая инструкция по заполнению заявления на патент для ИП на 2021 год и изменилась его форма. Подавать в ФНС старый бланк недопустимо. В приказе ФНС №КЧ-7-3/891@ от 04.12.2020 закреплены:

- форма заявления на получение патента;

- формат представления заявки в электронном виде;

- порядок заполнения обращения.

Поправки потребовались в связи с тем, что федеральным законом №373-ФЗ от 23 ноября 2020 г. расширен перечень видов деятельности для ПСН. Приказ ФНС действует с 11.01.2021. Предыдущий аналогичный приказ утратил силу.

Кроме того, утверждены и другие документы для применения патентной системы налогообложения. Приказ ФНС №КЧ-7-3/882@ от 04.12.2020 определяет форму:

- уведомления об отказе в выдаче патента (КНД 1122020);

- сообщения о несоответствии требованиям для применения ПСН (КНД 1122025);

- заявления о прекращении предпринимательской деятельности по ПСН (КНД 1150026).

Перечень необходимых документов

Чтобы подать заявку на патент, предпринимателю потребуются следующие документы:

- паспорт для правильного указания прописки;

- ОГРНИП для правильного указания его номера (для уже зарегистрированного ИП);

- договор аренды, выписка из ЕГРН, ранее действовавшие свидетельства о собственности для правильного указания адреса ведения предпринимательства;

- документы на машины и здания, используемые в предпринимательстве.

Для заполнения заявки используем обновленную форму 26.5-1.

Алгоритм заполнения формы 26.5-1

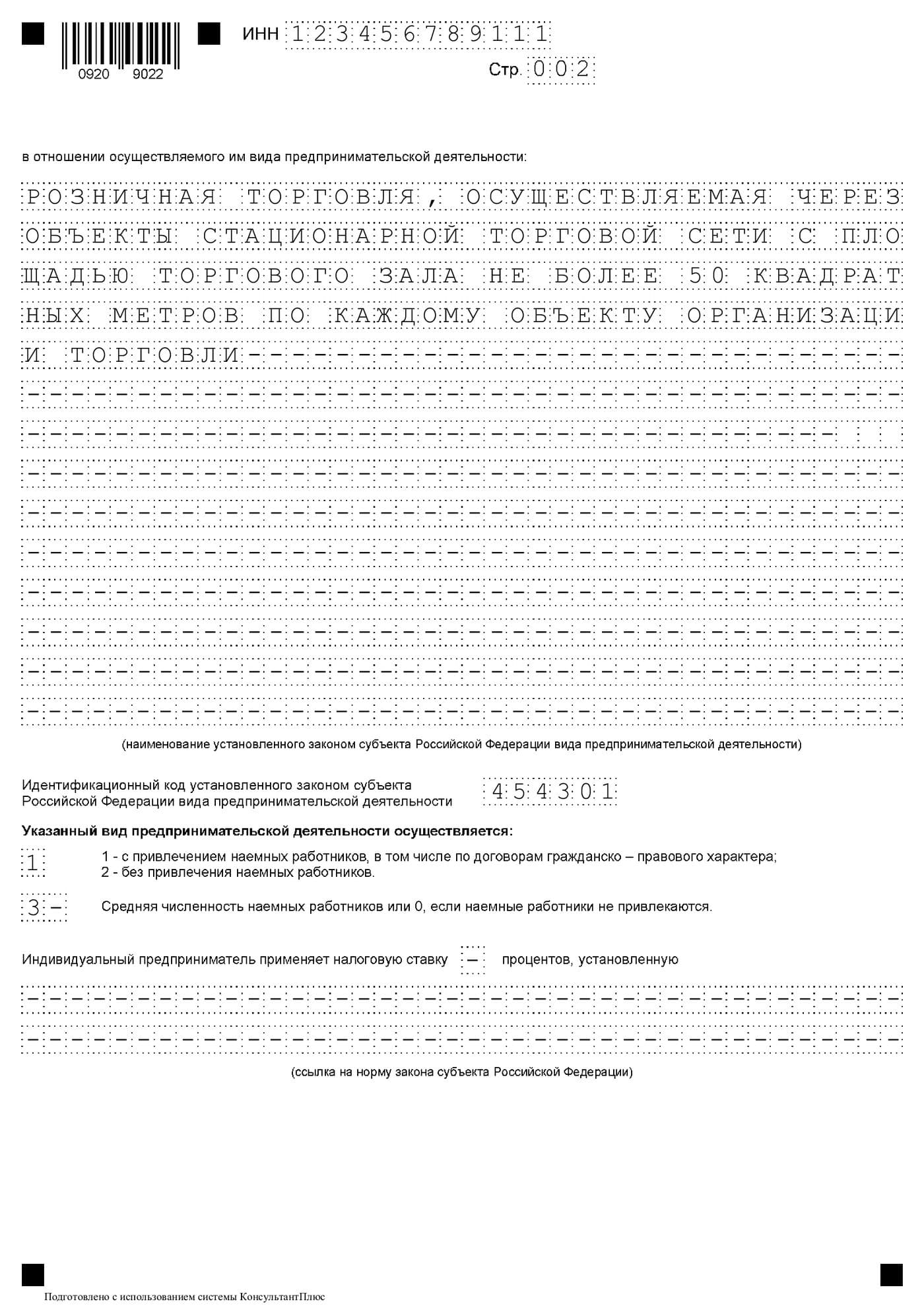

Бланк состоит из 5 листов, но не всегда предпринимателям приходится заполнять их все. Приведем пример — инструкцию, как правильно заполнить заявление на патент для ИП на 2021 год для розничной торговли через объекты стационарных торговых сетей.

Шаг 1

Заполните титульный лист и укажите:

- ИНН индивидуального предпринимателя;

- его Ф. И. О.;

- ОГРНИП;

- срок действия патента;

- телефон для связи.

Укажите количество заполненных листов и приложений к ним, поставьте дату заполнения и подпишите документ.

Шаг 2

Вначале указываются виды деятельности. Их официальные наименования и коды необходимо узнавать в законах субъектов РФ. В соответствующих полях указываются коды, обозначающие наличие работников: 1 — если работники будут, 2 — если ИП работает без них. Поле средней численности тоже надо заполнить. Если указали код 2, ставится 0. Ставка налога проставляется только при применении пониженной ставки.

Шаг 3

Заполняем лист А и вносим сведения о месте осуществления предпринимательской деятельности. Указываем:

- код субъекта РФ (приложение №2 к приказу №КЧ-7-3/891@);

- код налогового органа (только если он отличается от места учета и ИП ведет бизнес за пределами субъекта РФ);

- адрес (по государственному регистру ФИАС).

Шаг 4

На странице Б заполняются данные на транспортные средства, используемые для предпринимательства, виды которого указаны отдельно в пп. 10, 11, 32 и 33 п. 2 ст. 346.43 НК РФ (грузоперевозки и т. д.).

Шаг 5

Лист В предназначен для указания информации об объектах, которые используют для предпринимательской деятельности из пп. 19, 45–48, 65 п. 2 ст. 346.43 НК РФ. Указываем:

- код субъекта РФ;

- код ИФНС, если инспекция отличается от места постановки на учет;

- вид объекта;

- признак объекта, если региональные власти определяют доходность по площади объекта;

- площадь и адрес объекта.

Для разносной и развозной торговли адрес не заполняется.

Как подать заявление на патент

Документ подается в ИНФС РФ по месту ведения деятельности заранее — не позднее чем за 10 дней до желаемого срока применения ПСН. Сроки рассмотрения — 5 дней с момента поступления пакета документов. После рассмотрения заявки и при принятии положительного решения ФНС ставит ИП на учет в качестве плательщика ПСН.

Что делать в случае отказа

Причинами отказа являются либо ошибки при заполнении формы, либо наличие недоимки по налогу. Чтобы исправить ситуацию, проверьте заполнение формы, посмотрите, не числится ли долг, если есть — уплатите. Затем подавайте запрос вновь. Если ни ошибок, ни долгов нет, а в переходе на ПСН вам отказано, вы вправе обжаловать отказ в суде.

Как и куда подать заявление на патент для ИП

Заявление на патент для ИП направляется в налоговую. При этом должны быть соблюдены форма заявления, порядок и сроки его подачи, а также регламент перехода с иных систем налогообложения на патентную. Об этом подробнее в статье.

В каких случаях можно перейти на патент

Индивидуальный предприниматель может использовать патентную систему для уплаты налогов, но далеко не всегда. Это разрешено, если ИП производит работы или оказывает услуги из списка, предусмотренного региональным нормативно-правовым актом.

Список работ и услуг, для которых регионы могут разрешить использование патентной системы налогообложения, приводится в ч. 2 ст. 346.43 НК РФ. Например, к ним относятся парикмахерские и косметологические услуги, починка мебели, народные художественные промыслы.

Кроме того, в силу с ч. 5 ст. 346.43 НК РФ патент может получить индивидуальный предприниматель, если средняя численность его наемных работников за один налоговый период по всем осуществляемым им видам деятельности не превышает 15 человек.

Если вы ведете несколько видов деятельности, то по тем видам деятельности, где это возможно, вы праве применять патентную систему налогообложения, а по остальным — другую систему, например УСН. Патент заменяет уплату НДФЛ и НДС.

Используем форму 26.5-1

Для получения патента надо представить в налоговую инспекцию форму № 25.5-1, утвержденную приказом ФНС России от 11.07.2017 № ММВ-7-3/544@.

Форма унифицирована, и произвольным бланком воспользоваться не получится.

Как заполнить форму

При подготовке заявления важно придерживаться определенных правил. Все разделы обращения должны быть заполнены в соответствии с Порядком — приложение № 3 к приказу ФНС России от 11.07.2017 № ММВ-7-3/544@.

Среди основных требований следующие:

- Форма 25.5-1 заполняется от руки шариковой ручкой с чернилами черного, фиолетового или синего цвета, а также при помощи компьютера, в этом случае знаки должны быть напечатаны шрифтом Courier New, размер шрифта 16–18 пунктов. При составлении заявления все разделы и поля должны быть заполнены, за исключением случаев, предусмотренных приложением 3 к вышеуказанному приказу.

- В документе недопустимы исправления. Форма подготавливается в одном экземпляре. На каждом листе должна присутствовать только одна страница, двусторонняя печать запрещена. Листы нельзя скреплять.

- В каждом поле для заполнения указывается только один показатель, за исключением даты составления документа — для нее имеются три поля (день, месяц, год), разграниченные точкой. Например: «13.08.2020».

Нулевая ставка

П. 3 ст. 346.50 НК РФ устанавливает, что лица, занимающиеся коммерческой деятельностью, вправе использовать нулевую налоговую ставку с момента приобретения ими статуса индивидуального предпринимателя непрерывно, не больше двух налоговых периодов в пределах двух лет.

К примеру, если предприниматель использует патентную систему по нулевой ставке с 01.01.2020, он вправе применять ее в течение 2020–2021 годов с условием, что в этот период он не приостанавливает коммерческую деятельность, облагаемую по указанной ставке.

Как подать

Обращение подается в инспекцию налоговой службы не позднее чем за десять дней до применения системы налогообложения в следующем порядке.

- Если предпринимательская деятельность осуществляется по месту жительства, заявление подается в инспекцию по месту налогового учета.

- В случае если вы ведете деятельность на территории налоговой, в которой у вас отсутствует регистрация, заявление необходимо подавать в инспекцию по месту выполнения своей деятельности.

Форма 26.5-1 может быть подана в письменном либо электронном виде. Предприниматель вправе передать обращение лично или через своего представителя по доверенности.

Могут ли отказать

Не позднее чем через пять дней с момента регистрации инспекцией заявления о переходе на патентный режим налогообложения налоговая обязана выдать заявителю патент либо направить уведомление об отказе в его выдаче (п. 3 ст. 346.45 НК РФ).

Инспекция налоговой службы вправе отказать в предоставлении патента по четырем причинам:

- В заявлении на патент указан вид предпринимательской деятельности, не включенный в перечень работ, утвержденных законом субъекта, на территории которого применяется патентный режим.

- Срок использования режима, указанный в заявлении, противоречит п. 5 ст. 346.45 НК РФ (патент предоставляется в промежутке от 1 до 12 месяцев в течение календарного года).

- Нарушены условия перехода на патентную систему налогообложения, установленные абз. 2 п. 8 ст. 346.45 НК РФ — при утрате права на патент переход можно осуществить на следующий год.

- Если у предпринимателя имеется недоимка по налогу в связи с применением патента.

Перейти на систему налогообложения на основании патента несложно. Главное — определить вид деятельности, учтенный в специальном перечне, и правильно подать заявление. При отсутствии оснований для отказа в течение пяти дней после обращения в налоговую инспекцию предприниматель получит патент.

Патентная система в автомобильных грузоперевозках. Советы предпринимателям 15:30, 10 декабря 2020 Версия для печати

Можно ли выбрать ПСН в качестве основной системы для грузоперевозок? Да, но для этого необходимо соблюдать несколько простых правил.

Об этих правилах рассказывает владелец Центра содействия бизнесу «Советникъ» Эльвира Пожарская.

Грузоперевозки заслуживают отдельного обсуждения, в первую очередь из-за туманности Налогового кодекса. Предприниматели, перевозящие грузы по всей стране не понимают, сколько патентов и где им нужно покупать. Сегодня мы попробуем разобраться в этом вопросе.

Прежде всего выясним, откуда растут ноги этого непонимания. Давайте заглянем в Налоговый кодекс. В нём есть слова о том, что патент действует на всей территории субъекта федерации за небольшим исключением, которое не касается грузоперевозок.

Зафиксируем: патент действует на всей территории региона, в котором он куплен.

У предпринимателя возникает вопрос: а если купив патент, например, в Москве, необходимо доставить груз в Санкт-Петербург, неужели нужно покупать патент еще и в Петербурге? А если по пути нужно еще и прихватить что-то в Ленобласти, придётся покупать три патента? Если читать Налоговый кодекс буквально, то складывается впечатление: да, нужно три патента. Нас с вами это совершенно не устраивает, поэтому давайте вместо Налогового кодекса почитаем что-нибудь более позитивное, например судебную практику.

В 2015 году закончилось разбирательство по делу, в рамках которого налоговая пыталась получить с предпринимателя 2,5 млн дополнительных налогов за то, что он, купив патент в Удмуртии, оказывал свои услуги по всей стране. Суд встал на сторону предпринимателя. И хоть народная мудрость уверяет, что нужно учиться на чужих ошибках, я предлагаю поучиться на чужом успехе и воспользоваться опытом этого предпринимателя. Мы составим краткий список условий, при соблюдении которых вы сможете в случае возникновения споров с налоговой смело показывать это решение и настаивать на том, что ваша трактовка законодательства совпадает с позицией судов.

Первым делом обсудим место покупки патента. Это должен быть регион, в котором находится ваш головной центр. Если вы частный перевозчик, который работает сам на себя, то это регион, в котором вы живёте. Если у вас есть несколько автомобилей, на которых ездят ваши сотрудники, то патент надо покупать в том регионе, где вы организовали себе рабочие условия – сняли офис для менеджеров, организовали стоянки для машин, нанимаете людей и так далее. Если это место совпадает с регионом, в котором вы зарегистрированы как ИП – еще лучше.

Оформление документов

Суд в первую очередь смотрит на документы, поэтому они обязательно должны быть составлены правильно. Договор на перевозку должен быть заключен в том регионе, где вы купили патент, и это обязательно нужно отразить в тексте. Обычно место заключения договора указывается на первой странице рядом с датой. Во всех сопутствующих документах вроде акта выполненных работ и заявки на перевозку стоит указать, что они составлены в том же регионе.

И самое важное: вы должны быть готовы к тому, что ни налоговая, ни суд не будут принимать решение, глядя только на бумаги, которые вы им покажете. Они захотят получить и другие подтверждения того, что эти документы действительно были составлены в том регионе, который в них указан. Вот несколько признаков, которые могут сыграть в вашу пользу.

-

Если вы принимаете за свои услуги деньги на счет, открытый в банке того региона, где у вас куплен патент, для вас это плюс.

Нанимать сотрудников стоит в этом же регионе.

Во всех внутренних документах тоже указывайте место их составления.

Пригодятся чеки с местных заправок, стоянок, СТО.

Не забудьте про телефон. Если номер, с которого вы принимаете заказы, относится к другому региону, это как минимум подозрительно.

Этот список можно продолжать бесконечно. Основная мысль: вы должны быть связаны с территорией, на которой покупаете патент, не только припиской в договоре. Эту связь в случае интереса налоговой придётся доказывать.

В некоторых случаях полезно иметь подстраховку в виде УСН. Если вы на неё не переходили, настоятельно рекомендую это сделать.

Патент можно совмещать с «упрощенкой», и в случае, если какие-то доходы нельзя будет отнести к деятельности по патенту, то с них вы заплатите налог по «упрощенке».

Если никаких дополнительных видов деятельности вы не ведёте, самым удачным выбором будет УСН «доходы». Если заказчики из других регионов по каким-то причинам будут настаивать на том, чтобы в качестве места заключения договора был указан их регион, а не ваш, наличие «упрощенки» вам сильно поможет. Вы просто увеличите стоимость своего предложения на 6,5% и заплатите налоги по УСН. Если заказчик не хочет рисковать грузом и обращаться к кому-то, кто работает в черную, он согласится на ваши условия.

Напоминаю, что подать уведомление о переходе на УСН со следующего года нужно до 31 декабря, а чтобы с 1 января применять патентную систему, заявление подаётся до 17 декабря. Не забывайте, что налог по упрощенке платится каждый квартал, а по итогам года нужно подать декларацию.

Что делать, если налоговая спросит, почему у вас куплен только один патент?

Вот ссылки на два письма Министерства финансов (1, 2) и судебное постановление, о котором я говорила. Эти документы нужно постоянно держать под рукой. В ответе на запрос налоговой нужно сообщить, что вы оказываете свои услуги на территории того региона, в котором куплен патент, так как все ваши договоры заключены в этом регионе. В подтверждение своих слов нужно приложить несколько договоров. И обязательно сделайте приписку, что ваша позиция подтверждается письмами Минфина и постановлением суда.

Подведём итог

Для того чтобы в рамках одного патента осуществлять грузоперевозки по нескольким регионам, нужно выполнить следующие условия:

1. Правильно выбрать регион. Это должно быть место, с которым вы действительно связаны. Например, если в каком-то регионе у вас есть постоянная стоянка, с которой автомобили выезжают в рейс, то стоит купить патент там.

2. Правильно заполнять документы. В качестве места заключения договора и места составления первичных документов обязательно должен быть указан тот регион, в котором у вас куплен патент.

3. Перейти на УСН. Мы советуем выбрать УСН доходы. Если вдруг заказчик будет настаивать на указании в договоре другого места подписания, то вы сможете увеличить стоимость услуги на 6,5% и заплатить с этой сделки упрощенный налог.

4. Помните, что в случае полноценной проверки у вас будут смотреть не только договоры на перевозку. Сохраняйте любые подтверждения того, что вы действительно связаны с регионом, в котором куплен патент. Это могут быть чеки с заправок и сервисных центров, договоры аренды гаражей, трудовые договоры с сотрудниками, ваши внутренние документы, расчетный счет, открытый в местном банке и т.д.

5. Будьте готовы к вопросам. Если вы получите требование от налоговой пояснить, почему у вас куплен только один патент, ни в коем случае не игнорируйте его. В своём ответе сошлитесь на письма Минфина и постановление суда. Обязательно приложите к ответу копии нескольких договоров на перевозку.

В завершении видео скажу самое важное. Не используйте эту информацию, чтобы обмануть налоговую и собрать липовые доказательства того, что вы можете работать на одном патенте.

Если для того, чтобы соответствовать параметрам, которые я озвучила, вам нужно как-то подгонять под них свою работу, то скорее всего, вам нельзя работать по одному патенту и в случае серьёзной проверки вы все равно будете в зоне риска.

А вот если всё, что я сегодня рассказала и так относится к вам, то просто будьте повнимательнее с документами и готовьтесь их предъявить для подтверждения своей правоты.

Патентная система налогообложения для ИП (нюансы)

- Виды деятельности, попадающие под патент в 2021 году для ИП

- Особенности патентной системы налогообложения для индивидуальных предпринимателей

- Нюансы применения патентной системы налогообложения в сравнении с ЕНВД

- Пример расчета платежей в фонды предпринимателя на патенте

- Итоги

Виды деятельности, попадающие под патент в 2021 году для ИП

Согласно закону работать на патентной системе налогообложения могут только индивидуальные предприниматели. Для организаций ПСН не предусмотрена. Но чиновники уже рассматривают такую возможность для субъектов малого предпринимательства. Подробности см. здесь.

В чем суть патента? Это разрешение, ограниченное по сроку, на ведение определенной деятельности. Покупка патента означает автоматическую уплату фиксированного налога. Если предприниматель занимается несколькими видами работ или оказывает разные услуги, то он должен купить соответствующее число патентов.

Патент можно приобрести для оказания бытовых услуг, например, при открытии салона красоты, ветеринарной клиники, ателье по пошиву одежды или обуви. Владелец патента может ухаживать за детьми и пожилыми людьми, вести репетиторскую деятельность. Также можно приобрести патент для оказания производственных услуг, например, по переработке продуктов сельского хозяйства или по изготовлению сельскохозяйственных инструментов. Если бизнесмен решил открыть магазин или кафе, то он тоже может купить патент (при условии, что площадь магазина или помещения общепита не более 50 кв. метров).

ВАЖНО! Виды деятельности, попадающие под патент для ИП, приведены в п. 2 ст. 346.43 НК РФ. Региональные власти могут принимать свои законы о ПСН, добавляя в базовый список иные услуги, а вот сократить перечень указанных в кодексе видов деятельности они не могут. Виды деятельности, попадающие под патент в 2021 году для ИП, в базовом списке по сравнению с прошлым годом довольно сильно изменились. Подробнее см. в этой публикации.

ПСН нельзя применять для деятельности по договору простого товарищества или доверительного управления имуществом.

Особенности патентной системы налогообложения для индивидуальных предпринимателей

Чтобы бизнесмен мог использовать ПСН, средняя численность наемных работников по всем видам деятельности не должна быть более 15 человек. Рассматриваемый чиновниками законопроект предлагает увеличиь данный лимит до 50 человек.

ВАЖНО! Учитываются не только сотрудники на патенте, но и прочие работники, задействованные в деятельности фирмы на других режимах налогообложения.

Чтобы не потерять право на ПСН, коммерсант должен следить за доходами от всех видов деятельности на патенте: они не должны превышать 60 000 000 руб (пп.1 п.6 ст. 346.45 НК РФ).

Уплата патента заменяет собой НДФЛ, налог на имущество физлиц (в части доходов и имущества, относящегося к патентной деятельности) и НДС (кроме редких случаев, установленных Налоговым кодексом).

Патент выдается на срок от 1 до 12 месяцев в пределах календарного года. Как его получить?

За 10 дней до начала деятельности следует подать в налоговую инспекцию по месту осуществления коммерческой деятельности заявление по установленной форме (приказ ФНС РФ от 09.12.2020 № КЧ-7-3/891@). Затем налоговый инспектор в течение 5 дней выдает бизнесмену патент или отказывает в его выдаче.

Что будет, если ИП просрочит подачу заявления на патент, узнайте здесь.

Почему могут отказать? Причин несколько:

- неверно оформлено заявление (например, допущена ошибка в виде деятельности или сроке действия патента);

- предприниматель нарушил условия перехода на ПСН;

- имеются долги по оплате предыдущего патента.

Дата начала действия патента совпадает с датой постановки предпринимателя на учет в качестве плательщика. Если же деятельность бизнесмена перестала соответствовать требованиям применения ПСН, то он может купить новый патент не ранее следующего календарного года. Налоговый период по ПСН совпадает со сроком действия патента.

Для подсчета стоимости патента используется потенциально возможный к получению коммерсантом денежный доход за год, который умножают на налоговую ставку в размере 6 процентов.

Пример . Рассчитаем стоимость патента на 11 месяцев для бизнесмена, который решил открыть в Москве салон красоты:

- потенциальный доход для парикмахерских и косметических услуг — 990 000 руб.;

- налоговая ставка — 6%;

- срок действия патента — 11 месяцев;

Размер налога рассчитывается так:

990 000 руб. / 12 месяцев × 11 месяцев × 6% = 54 450 руб.

С 2021 года патент можно уменьшить на сумму уплаченных страхвзносов для ИП без наемных сотрудников до 100%, для ИП с сотрудниками не более 50%. Для этого нужно заполнить соответствующее уведомление.

Ознакомиться с образцом заполнения уведомления можно в КонсультантПлюс. Для этого достаточно оформить пробный демо-доступ к системе К+. Это бесплатно.

ВАЖНО! Если патент был куплен на срок до 6 месяцев, то его нужно оплатить полностью не позднее срока окончания действия патента. Если срок действия патента от 6 до 12 месяцев, то треть суммы вносится не позднее чем через 90 календарных дней после начала действия патента, а оставшаяся сумма погашается до окончания действия патента.

Предприниматель из нашего примера должен в течение 90 дней оплатить 18 150 руб., а затем до конца работы — еще 36 300 руб. Из этих сумм ИП вправе вычесть уплаченные взносы.

Коммерсант не сдает никаких деклараций, а лишь ведет по каждому полученному патенту книгу учета доходов ИП, применяющего ПСН (по форме, установленной приказом Минфина РФ от 22.10.2012 № 135н).

По окончании срока действия патента или же при получении от бизнесмена заявления о прекращении деятельности, по которой применялась ПСН, налоговая инспекция снимает его с учета в течение 5 дней.

Нюансы применения патентной системы налогообложения в сравнении с ЕНВД

ВНИМАНИЕ! С 2021 года ЕНВД утратил свое действие на территории всей России. Подробности см. здесь. И поскольку не все предприниматели успели подать заявление о переходе на ПСН, чиновники продлили срок подачи таких заявлений до 31.03.2021.

ПСН и ЕНВД являются специальными налоговыми режимами, цель которых — облегчить учет для предпринимателей и вывести их «из тени». Поэтому эти режимы имеют большое количество поблажек от государства, чтобы бизнесмен мог легко и спокойно соблюдать законодательство и не уклонялся от уплаты налогов.

Рассмотрим преимущества и недостатки патентной системы налогообложения для ИП.

В чём плюсы ПСН?

- Гибкость сроков использования — патент можно купить, например, только на период сезонной продажи фруктов или овощей, даже всего на месяц.

- Легкость расчета налога: в налоговой сами инспекторы посчитают сумму патента для предпринимателя. Размер налога на вмененный доход считать сложнее — нужно учесть ежегодные изменения К1 и К2, а по физическим показателям, таким как торговая площадь, могут быть даже споры с инспекцией. Сумма патента не зависит ни от каких показателей и является фиксированной.

- ИП на патенте ведет только книгу учета доходов и расходов по каждому патенту. При этом привозить на проверку в инспекцию книги не нужно (письмо Минфина РФ от 11.02.2013 № 03-11-11/62). А вот плательщикам на ЕНВД необходимо каждый квартал сдавать декларации.

- ИП на ПСН должен уплатить взносы в ПФР и ФСС за работников, а также фиксированные взносы за себя. Сумма взносов никак не влияет на размер патента. На ЕНВД же коммерсант может снизить налог на сумму страховых взносов за работников в ПФР и ФСС (подп. 1 п. 2 ст. 346.32 НК РФ), а также на фиксированные взносы в ПФР (п. 2.1 ст. 346.32 НК РФ).

Основной же минус использования патента заключается в малом количестве наемных работников (15 человек). На ЕНВД бизнесмен мог нанять до 100 человек.

Пример расчета платежей в фонды предпринимателя на патенте

Используя приведенный выше пример, рассчитаем, сколько заплатит за 11 месяцев работы индивидуальный предприниматель на патенте в Москве в 2021 году, решив открыть парикмахерскую и наняв 3 сотрудников. Предположим, что средняя зарплата работников составляет 30 000 руб.

Стоимость патента составила 49 500 руб. К этим расходам добавляются еще страховые взносы за сотрудников:

30 000 руб. × 3 сотрудника × 11 месяцев × 30,2% = 298 980 руб.

Также предприниматель должен будет заплатить фиксированные взносы за себя самого в ПФР за 11 месяцев (при условии, что он их уплачивает равномерными частями в течение года):

29 774 (на пенсионное страхование 32 448 / 12 × 11 мес.) + 7 723,83 (на мед.страхование 8 426 / 12 × 11 мес.) = 37 497,83 руб.

ИП на ПСН с работниками, как мы уже говорили выше, вправе уменьшить патент на страхвзносы, но не более чем на 50%. Таким образм сумма патента составит 24 750 (49 500 × 50%).

Итого траты коммерсанта на патенте на платежи в бюджет и внебюджетные фонды составят:

24 750 + 298 980 + 37 497,83 = 361 227,833 руб.

ИП, входящий в перечень субъектов МСП, с 01.04.2020 вправе применять пониженные ставки страхвзносов. Перечень принятых государством мер в связи с коронавирусом, привели в своем Обзоре эксперты КонсультантПлюс. Изучите материал, получив пробный демо-доступ к справочно-правовой системе К+. Это бесплатно.

Итоги

Патентная система налогообложения появилась не очень давно, но уже стала удобным режимом налогообложения для предпринимателей, поскольку законодатели постарались минимизировать его взаимодействие с инспекцией и избавить ИП от сложных расчетов и сдачи деклараций. Однако у ПСН есть и минусы, например, низкий порог максимально разрешенного количества работников и доходов, а также ограниченный перечень видов деятельности, попадающих под патент в 2021 для ИП.

Патент на 2021 для ИП ― виды, стоимость, получение

ЕНВД с этого года отменён, но патент для ИП в 2021 году по-прежнему существует. Поэтому все, кто работал на «вмененке», всерьез задумались про переход к ПСН. Однако, с 1 января для этой системы налогообложения вступило в силу много изменений. Перейти на патент в 2021 году могут только те ИП, чей бизнес подходит под условия данной налоговой системы. Как выглядит патентная система в 2021 году, какие виды деятельности доступны и запрещенные на ПСН, как платить налог и сколько стоит патент — читайте далее в нашей статье.

Открыть расчётный счёт для ИП на выгодных условиях

Принимайте безналичные платежи и рассчитывайтесь с контрагентами на суммы свыше 100 тысяч рублей. Воспользуйтесь онлайн-сервисом Мультикас и откройте расчётный счёт на выгодных условиях.

Условия использования ПСН

Главный документ, где закреплены все условия использования ПСН, глава 26.5 НК РФ. Это одна из разновидностей упрощенного режима, которая всерьез облегчает жизнь предпринимателям, поскольку позволяет избежать многочисленных налогов и сборов. Патент можно получить на срок от 1 до 12 месяцев.

Патент выдают на следующие виды деятельности:

-

Розничная торговля, Сфера услуг.

Однако и на то, и на другое направление есть определённые ограничения, которые нужно внимательно изучить.

ПСН нельзя применять для маркированных товаров, то есть, он не подойдёт магазинам, которые торгуют:

-

Обувью, Шубами, Одеждой (кроме той, которую не нужно маркировать), Шинами и покрышками, Молоком и молочными продуктами, Лекарствами (то есть, аптекам).

Обратите внимание: на каждый вид бизнеса придется открывать отдельный патент.

Кто из ИП может использовать патент в 2021 году

Кто из ИП может использовать патент в 2021 году

Для того чтобы перейти на патентную систему налогообложения, нужно попадать под следующие условия:

- 1. Вид деятельности ИП должен быть включен с список разрешенных;

- 2. В штате должно быть не больше 15 человек;

- 3. Годовой доход не больше 60 млн. рублей.

При изучении основ законодательства, становится понятно, что этот режим максимально ориентирован на малый бизнес. Тем не менее, он, как и другие, имеет определенные преимущества и недостатки.

Изменения для ИП на патенте в 2021 году

Новые изменения в ПСН с 2021 года носят положительный характер. Для индивидуальных предпринимателей на патенте стало доступно следующее:

-

Как и с ЕНВД, налогоплательщики на патенте теперь вправе уменьшать налоговую сумму на страховые взносы; Список тех, кто может использовать патент, стал больше из-за отмены ЕНВД. В него добавили такие направления как: в перечень услуги по автостоянке, техобслуживанию и мойке авто); Рабочая площадь для розницы и общепита увеличена до 150 кв. м.

Учитывая все нововведения, следует отметить, что в 2021 году ИП, работающих на патенте, может стать гораздо больше.

Виды деятельности для ПСН

Ограничения при использовании патента устанавливаются не только на количество сотрудников и годовой доход. Деятельность предпринимателя должна соответствовать определенным видам. Их перечень представлен в ст. 346.43 НК РФ.

ПСН можно использовать ИП на таких видах деятельности как:

-

Ремонт бытовой техники, мебели; Грузо- и пассажирские перевозки; Присмотр за детьми и недееспособными гражданами; Производство ковров; Клининговые услуги; Тренировка в области спортивных мероприятий; Розничная торговля; Услуги общепита; Забой скота; Помол зерна и прочее.

Всего в списке содержится 80 позиций. Полный список разрешенных видов деятельности размещен в Налоговом кодексе РФ.

Запрещенные виды деятельности

На патенте запрещена такая деятельность, как:

-

Работа, которая ведется в рамках договоров доверительного управления имуществом либо простого товарищества; Участие в обороте подакцизных и отдельных видов маркированных (шубы, обувь, лекарства) товаров, не признающихся продукцией розничной торговли; Оптовая реализация; Транспортные услуги при наличии в собственности от 20 транспортных средств и более; Работа, связанная со сделками с ценными бумагами, оказанием финансовых услуг, в том числе кредитных.

Важно обратить внимание на ограничения относительно площади торгового помещения. Даже если деятельность входит в список разрешенных, большая рабочая площадь может стать преградой для приобретения патента.

Преимущества и недостатки ПСН

К основным преимуществам ПСН относятся:

-

Возможность выбора срока действия патента ― удобно тем, у кого сезонный бизнес; Один налог одновременно замещает несколько; Возможность оплаты в два этапа (актуально для бизнесменов, приобретающих патент на срок от полугода и больше); Ведение налогового учета по упрощенной схеме; Отсутствие налоговой декларации; Возможность работать без онлайн-кассы до 1 июля 2021 г. при соблюдении определенных условий (работа в одиночку, без наемных сотрудников, торговля товарами собственного изготовления или предоставление услуг, выполнение работ); Возможность оформить патент по месту проживания, а не регистрации, что удобно для бизнесменов, проживающих и зарегистрированных в разных местах; Возможность уменьшить налоговый платеж; Расчет налога по уменьшенной ставке (региональные власти вправе устанавливать тариф ниже стандартного при наличии определенных условий); Совмещение с другими системами налогообложения.

Недостатки ПСН выглядят следующим образом:

-

Нужно обязательно отчислять взносы в Пенсионный Фонд и Фонд Социального Страхования; Нужно открывать патент на каждый вид деятельности отдельно.

Все ограничения относятся к ИП. Юрлицам использовать патент нельзя ни при какой деятельности.

Уплата налога на ПСН

У ПСН есть отличительная особенность: налог высчитывают не из реального, а из потенциально возможного дохода.

Обязательный платёж для ИП на патенте – 6% от потенциально возможного дохода. Размер дохода прописан в законе и зависит от рода деятельности.

ИП с патентом не платят:

-

НДФЛ; На имущество физических лиц; НДС (за исключением отдельных случаев).

Если патент оформлен на срок меньше чем на полгода, нужно будет полностью заплатить налог до того, как кончится патент. Если от 6 до 12 месяцев, можно разбить платежи на два раза:

-

Треть от налога ― в первые 90 дней действия патента; Две трети от налога ― до завершения действия патента.

Если ИП решил уйти с патента и сняться с режима, необходимо уплатить налог в течение 20 дней с момента обращение в ФНС.

Пошаговая инструкция

Пошаговая инструкция по получению патента выглядит следующим образом:

- 1. Подать заявление по форме 26.5-1. Это нужно сделать за 10 дней до начала регистрации деятельности. После рассмотрения заявки, патент выдается в течение 5 дней.

- 2. Доходы ИП на ПСН фиксируются в книге учета.

Образец заявления на патент для ИП в 2021 году представлен ниже.

Сколько стоит патент для ИП в 2021 году

Сколько стоит патент для ИП в 2021 году

Цена патента рассчитывается индивидуально. Прежде, чем приобретать патент, необходимо сравнить его с налоговой нагрузкой на других спецрежимах. Стоит помнить, что налог рассчитывается не из реального, а потенциально возможного дохода. Его размер устанавливают местные органы власти, то есть, стоимость патента в зависимости от региона может быть очень разной.

Также на стоимость патента для ИП в 2021 году влияет количество наемных работников, торговых точек и другие факторы.

Почему могут отказать в патенте

Почему могут отказать в патенте

Не стоит забывать, что несоответствие требованиям может повлечь отказ. Отказать в предоставлении патента могут по нескольким причинам:

-

Несоответствие вида деятельности ИП требованиям, предъявленным к ПСН; Указание в заявке срока действия патента, несоответствующего установленным правилам (документ оформляется на 1―12 месяцев, а при необходимости более длительного использования его придется продлить); Нарушение условий перехода на патентную систему налогообложения.

Утрата прав на использование ПСН

Также есть случаи, когда ИП могут лишить патента. Утратить права можно, если :

-

Годовой доход превысил 60 млн. рублей, причём по всем видам налогообложения (к примеру, если ИП использует одновременно ПСН и УСН); Штат увеличился больше, чем на 15 человек; ИП сменил род деятельности и он больше не подходит под условия ПСН.

Предприниматель обязан написать заявление в ФНС об утрате права на использование ПСН. На это есть 10 дней с момента утраты прав. Если ИП прекратил свою деятельность и хочет снова её начать, он может это сделать не раньше следующего календарного года.

После подачи заявление ИП снимут с учёта в течении 5 дней.

Нужно открыть расчетный счет для ИП?

Не теряйте время, мы окажем бесплатную консультацию и поможем вам открыть расчетный счет на самых выгодных условиях.

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования